בלעדי

אין הנפקה: השווי נחתך ואיטורו יוצאת לגיוס של מיליארד דולר

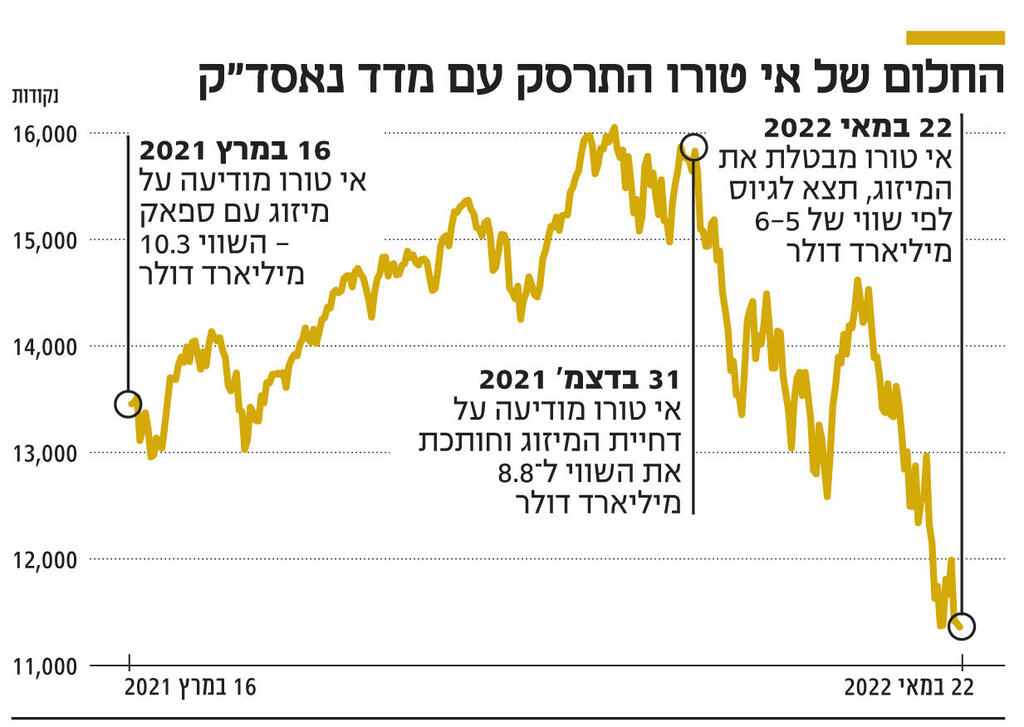

אחרי העיכובים וירידות השווי בדרך למיזוג עם ספאק בארה"ב, חברת ההייטק מבטלת את ההנפקה רגע לפני פקיעת הדד־ליין. איטורו נמצאת במו"מ לגיוס פרטי לפי שווי של 6-5 מיליארד דולר, שאם יצליח, יהיה הגיוס הגדול ביותר של חברה ישראלית

שוק הספאקים מת ואיטורו (eToro) הישראלית משלמת את המחיר. פלטפורמת המסחר בני"ע, שהסתבכה בתהליך ארוך של עבודה על התשקיף וסוגיות רגולטוריות, לא הספיקה להשלים את ההנפקה לפי שווי של 10.3 מיליארד דולר וכעת נראה שהיא מבינה כי לא תוכל להשלים את ההנפקה. ל"כלכליסט" נודע כי תוך כדי מאמצים להשלמת ההנפקה באמצעות מיזוג עם ספאק, איטורו נמצאת במגעים מתקדמים להשלמת סבב גיוס פרטי ענק של 800 מיליון דולר עד מיליארד דולר. עם זאת השווי בגיוס יהיה של 6-5 מיליארד דולר בלבד. המהלך של איטורו משקף היטב את המציאות החדשה בשווקים בה הכוח עבר למשקיעים והם מוכנים גם להשקיע סכומים גבוהים, אך לעשות זאת ברמות שווי נמוכות דרמטית מהשנים האחרונות. אם יושלם יהיה מדובר בגיוס הפרטי הגדול ביותר של חברת הייטק ישראלית.

על פי ההסכם המקורי למיזוג עם הספאק 300 מיליון דולר מהגיוס היו אמורים להגיע במסגרת סקנדרי לבעלי המניות ולא להגיע לקופת החברה. גם בסבב הנוכחי יהיה מרכיב סקנדרי של כמה מאות מיליוני דולרים. ההתקפלות המסתמנת מניסיון ההנפקה מגיעה לאחר שאיטורו כבר פיספסה מועד השלמה אחד בסוף 2021 וקיבלה דחייה של חצי שנה מהמשקיעים, עד סוף יוני, שבמסגרת קוצץ ביותר מ־32% הגיוס ממשקיעי PIPE - מ־650 מיליון דולר ל־443 מיליון דולר - וגם היה ברור שרוב כספי הספאק - פינטק אקוויזישן V של בטסי כהן שגייס 250 מיליון דולר - ייפדו. בשלב הזה ברור שלאיטורו עדיף לוותר על חלום ההנפקה, כאשר הגיוס הפרטי יאפשר לה להיפגש עם סכום כמעט כפול מזה שנותר בספאק, גם אם במחיר דילול משמעותי יותר של בעלי המניות.

בינתיים, התהליך של מיזוג עם ספאק גבה לא רק משאבים ניהוליים, אלא גם עלויות ניכרות של 75 מיליון דולר ב־2021. מדובר בהוצאות על עורכי דין, רואי חשבון ובנקאי השקעות שפגעה ברווחיות איטורו באותה שנה. בניגוד למשקיעים בספאק, שיכולים להצביע בעד המיזוג ובכל זאת למשוך את הכסף שהשקיעו, משקיעי ה־PIPE לא יכולים לפדות את ההשקעה. עם זאת, בעקבות פקיעת הדד־ליין להשלמת המהלך, המוסדיים שהתחייבו להשקיע ב־PIPE, בהם קרן ההשקעות סופטבנק ויז'ן 2; מנהלי הקרנות הגדולים בארה"ב וולינגטון ופידליטי; קרן הגידור של דניאל לואב THIRD POINT; וכן ענקית ניהול ההשקעות האירופית ION, יכולים לבטל כעת את ההתחייבות ולנטוש את ההנפקה ללא קנס.

אולם, הסוגיה המרכזית היא כמובן השווי שכבר במעמד ההארכה ירד לכיוון של 8 מיליארד דולר ואחרי המפולת במניות הטכנולוגיה, גם השווי הזה הפך ללא ריאלי שכן היום נסחרת בו רובינהוד, מתחרתה של איטורו ששולטת בשוק אפליקציות המסחר במניות האמריקאי, והונפקה ב־2021 בשווי של 32 מיליארד דולר. איטורו ורובינהוד פועלות באותו שוק, אך עד 2021 איטורו לא פעלה בארה"ב. 70% מהכנסות איטורו מגיעות מאירופה, שם היא נחשבת לאפליקציה פופולרית מאוד. אף שהיא לא פועלת בישראל, איטורו, שהוקמה ב־2007 על ידי האחים רונן ויוני אסיא (מנכ"ל) מעסיקה כאן 1,100 מתוך 1,700 עובדיה.

איטורו צומחת מהר, אך חלק גדול מהפעילות שלה מתמקד במטבעות קריפטו שגם הם חווים טלטלה. מספר הלקוחות הפעילים שלה ב־2021 יותר מאשר הוכפל, ל־2.4 מיליון; ההכנסות נטו ממסחר עלו ב־50% ברבעון הרביעי, ל־237 מיליון דולר; ובשורה התחתונה היא הפסידה 84 מיליון דולר, חלקם בעקבות עלויות המיזוג עם ספאק, אך הצליחה לסיים את 2021 עם EBIDTA של 14 מיליון דולר.