בלעדי

מיטב דש טרייד בדרך להנפקה בשווי של 400-300 מיליון שקל

בית ההשקעות מיטב דש מקדם הנפקה של החברה־הבת שפועלת כחבר בורסה באחוזת בית. ההנפקה, שמתוכננת להתבצע במהלך שנת 2022, מיועדת להגדלת ההון העצמי, מה שיאפשר למיטב דש טרייד לספק אשראי ללקוחות עבור עסקאות

חברת מסחר עצמאי ראשונה בדרך לבורסה. ל"כלכליסט" נודע כי בית ההשקעות מיטב דש, שבשליטת משפחת ברקת ומשפחת סטפק, מקדם בימים אלו את ההנפקה (IPO) של החברה־הבת מיטב דש טרייד, שפועלת כחבר בורסה באחוזת בית.

זאת, על רקע הפופולריות של המסחר העצמאי בבורסה שקיבל רוח גבית ממגפת הקורונה ושבא לידי ביטוי גם בזינוק במספר הלקוחות של החברה.

אם תתקבל החלטה סופית בנושא, בכוונת בית ההשקעות להנפיק את מיטב דש טרייד במהלך 2022 לפי שווי של 400-300 מיליון שקל. אם ההנפקה תיעשה לפי השווי המתוכנן, מדובר על הצפת ערך משמעותית, שכן מיטב דש טרייד רשומה בספרים לפי שווי של 148 מיליון שקל בלבד. שווי השוק של בית ההשקעות עצמו עומד על 1.1 מיליארד שקל. במטיב דש סירבו להגיב.

מיטב דש טרייד, שבראשה עומד המנכ"ל אושר טובול ושהיו"ר שלה הוא אילן רביב, מנכ"ל בית ההשקעות, עוסקת במתן שירותי חבר בורסה לרבות שירותי מסחר, משמרת ניירות ערך, שירותי ביצוע, עשיית שוק, שירותי המרות מט"ח ושירותי שיווק השקעות. במיטב דש טרייד יש בעיקר חשבונות ריטייל - של לקוחות עצמאיים. פרט לסוחרים אלו, על לקוחות החברה נמנים גופים מוסדיים ותאגידים ישראלים וזרים. בנוסף, מיטב דש טרייד מספקת שירותי ברוקראז' בחשבונות ייעודיים ללקוחות מוסדיים באמצעות מיטב דש ברוקראז' ובית ההשקעות לידר.

2 צפייה בגלריה

מימין: אילן רביב, מנכ"ל מיטב דש, אושר טובול, מנכ"ל מיטב דש טרייד ואלי ברקת, מבעלי השליטה בבית ההשקעות

(צילום: אוראל כהן, עמית שעל, בועז אופנהיים)

הגדלת נפח הפעילות

מיטב דש טרייד נהנתה מהפופולריות הגואה שלה זכה המסחר העצמאי בשוק ההון במהלך מגפת הקורונה, שקיבל רוח גבית מהפחתת הרגולציה בענף, דבר שאיפשר לה להגדיל את נפח הפעילות שלה. הפחתת הרגולציה באה לידי ביטוי, בין היתר, בכך שרשות ני"ע מאפשרת לפתוח חשבון מסחר ללא זיהוי אישי, אלא רק על ידי שיוך לחשבון בנק. "מדובר באוקיינוס כחול מבחינת כמות הלקוחות שיכולים לעבור במהירות ובצורה דיגיטלית מהבנק למסחר בחברה כמו מיטב דש טרייד", אמר ל"כלכליסט" בכיר בענף.

כך, ב־2020, רשמה מיטב דש טרייד עלייה של 42% במספר הלקוחות, לעומת השנה הקודמת, ל־37 אלף לקוחות. לפי ההערכות, כיום יש לחברה 40 אלף לקוחות, כאשר נכון לסוף 2020 הלקוחות שלה היו אחראים ל־8% מפעילות המסחר בבורסה המקומית. כתוצאה מכך, ההכנסות של מיטב דש — שנובעות בעיקר מעמלות על ביצוע עסקאות בני"ע, על דמי משמרת ועל האשראי שהיא מעניקה ללקוחות לטובת פעילות המסחר — זינקו.

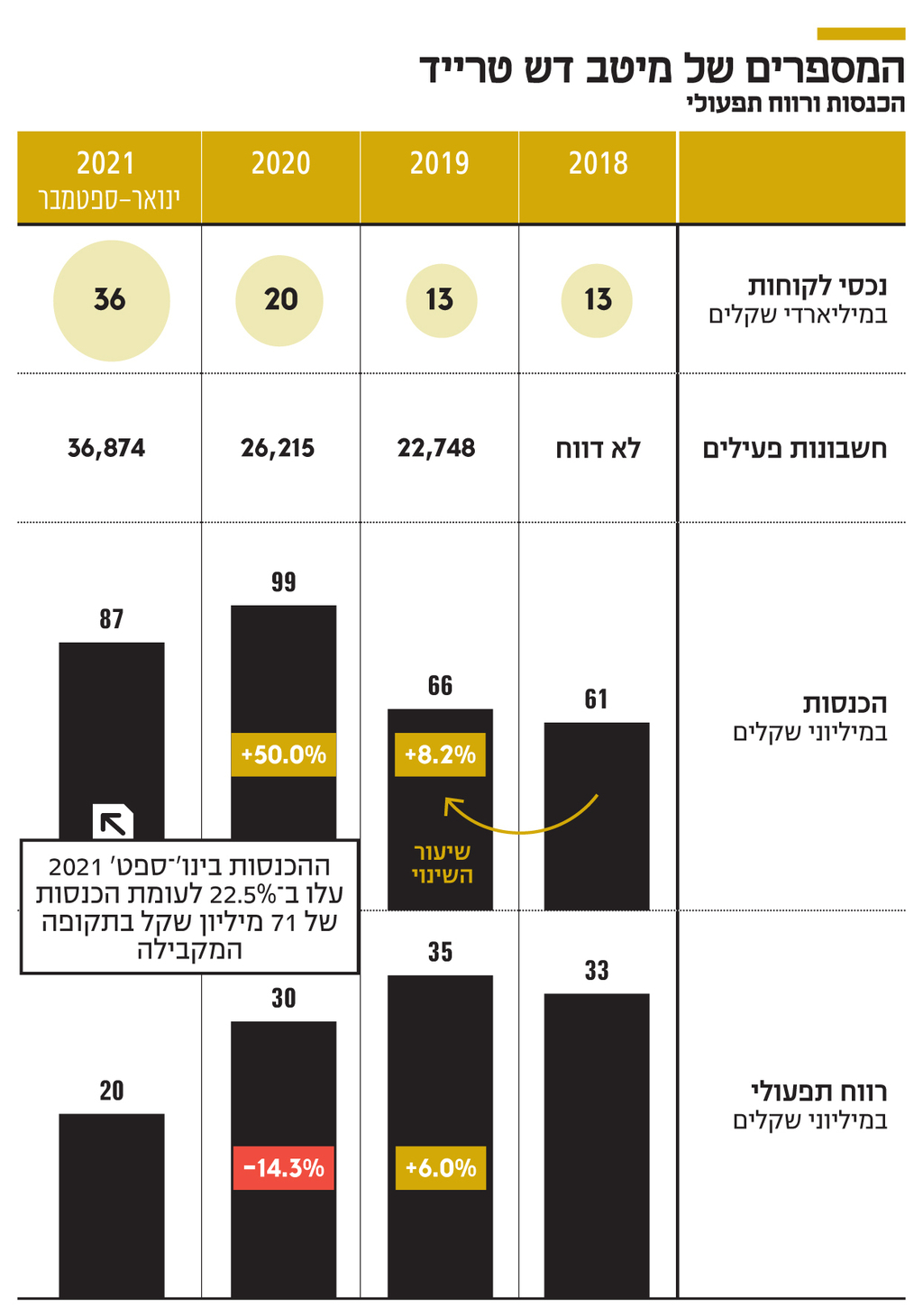

את ינואר־ספטמבר השנה סיימה החברה עם הכנסות של 87 מיליון שקל, עלייה של 22.5% לעומת הכנסות של 71 מיליון שקל בתקופה המקבילה. את 2020 סיימה עם הכנסות של 99 מיליון שקל, זינוק של 50% לעומת הכנסות של 66 מיליון שקל ב־2019, וניתור של 62% בהשוואה להכנסות של 61 מיליון שקל ב־2018. הכנסות מיטב דש טרייד היוו 10.5% מההכנסות הכוללות של בית ההשקעות ב־2020, 11% מההכנסות ב־2019 ו12% מההכנסות ב־2018.

הרווח התפעולי בינואר־ספטמבר עמד על 20 מיליון שקל לעומת 38 מיליון שקל בתקופה המקבילה. את 2020 סיימה עם רווח תפעולי של 30 מיליון שקל, בעוד את 2019 מיטב דש טרייד חתמה ברווח תפעולי של 35 מיליון שקל. התוצאות האלו גוזרות למיטב דש טרייד מכפיל רווח תפעולי מבוקש של 15-12.

אי.בי.אי ומיטב ראש בראש

המתחרים העיקריים של החברה הן חברות הברוקראז' של בית ההשקעות אי.בי.אי ובית ההשקעות אקסלנס. חברת הברוקראז' של אי.בי.אי הציגה הכנסות של 107 מיליון שקל בינואר־ספטמבר, אך אלו כוללות גם את ההכנסות משירותי ברוקראז' ושירותי חבר בורסה שמוענקים לגופים מוסדיים. הכנסות אי.בי.אי ממגזר זה ב־2020 עמדו על 155 מיליון שקל. אקסלנס, שבבעלות הפניקס, לא מפרסמת את התוצאות שלה.

ההנפקה תזרים הון עצמי

"חברות המסחר העצמאי לא מרוויחות יותר מדי כסף" אמר ל"כלכליסט" בכיר בענף שמקורב להנפקה, "אבל מלכתחילה מיטב דש ממוקדת בצמיחת הפעילות כרגע. החברה הגבירה את פעילות הפרסום והשיווק בצורה מהותית בשנים האחרונות כדי למשוך לקוחות לקראת הנפקה בבורסה. ההנפקה תזרים הון עצמי לחברת המסחר, מה שיאפשר למיטב דש טרייד לספק אשראי ללקוחות עבור עסקאות, וכך להמשיך לצמוח".חברת החיתום שתוביל את ההנפקה היא ואליו בייס, שכבר קיימה כמה פגישות עם בכירי מיטב דש ועם גורמים שונים בשוק כדי להוציא את ההנפקה לפועל בתזמון הנכון. במידה רבה מדובר על סגירת מעגל, שכן מייסדי ואליו בייס, עידו נויברגר וויקטור שמריך, ייסדו וניהלו את חברת איפקס, שנרכשה על ידי בית ההשקעות דש, שב־2013 התמזג עם מיטב ויצר את מיטב דש.

שני המרוויחים הגדולים

מי שירוויחו באופן אישי מהנפקת מיטב דש טרייד, אם תצא לפועל, הם רביב וטובול. בתחילת השנה הונפקה לרביב חבילת אופציות - שיבשילו בשנים 2026-2024 - שתקנה לו עד 5% ממניות מיטב דש טרייד במחיר מימוש של 5.03 שקל. אם החברה אכן תונפק לפי שווי של 300-450 מיליון שקל, שווי המניות שיוכל לקבל רביב יעמוד על עד 15 מיליון שקל. עם זאת, עלות חבילת התגמול ההוני הזו תיכלל בתקרת התגמול של רביב כמנכ"ל בית ההשקעת, במקום רכיבים אחרים דוגמת בונוסים. טובול מחזיק בחבילת אופציות שתקנה לו עד 3.25% ממניות החברה, אולם פרטיה המלאים טרם פורסמו.