ניתוח

קרדיט סוויס, הסוף: 170 שנות קיום נמחקו ביומיים של חוסר אמון

הדיונים הזריזים נגמרו בהסכם משפיל לקרדיט סוויס שהיה סמל שווייצרי - המתחרה UBS ירכוש אותו ב־3.25 מיליארד דולר. קשה להאמין ש־UBS, שנגרר לעסקה כמעט בניגוד לרצונו על ידי ממשלת שווייץ, היה זה שבמשבר של 2008 נזקק לסיוע ממשלתי

אחד הבנקים הוותיקים וגם עמוסי השערוריות בעולם איננו. בהסכם מהיר ומשפיל ואחר מאמץ יוצא דופן מצד הממשל השוויצרי הוכרזה עסקת המכירה של קרדיט סוויס ל־UBS. הבנק הגדול בשוויץ ירכוש את קרדיט סוויס ב־3.25 מיליארד דולר או 0.76 פרנק שוויצרי למניה. ההצעה גבוהה משמעותית מזו שהציע UBS ביום ראשון שעמדה על 0.25 פרנק שוויצרי למניה (כמיליארד דולר), אך נמוכה מערך מניית קרדיט סוויס ביום שישי - 1.86 פרנק שוויצרי (מעל ל־6 מיליארד דולר).

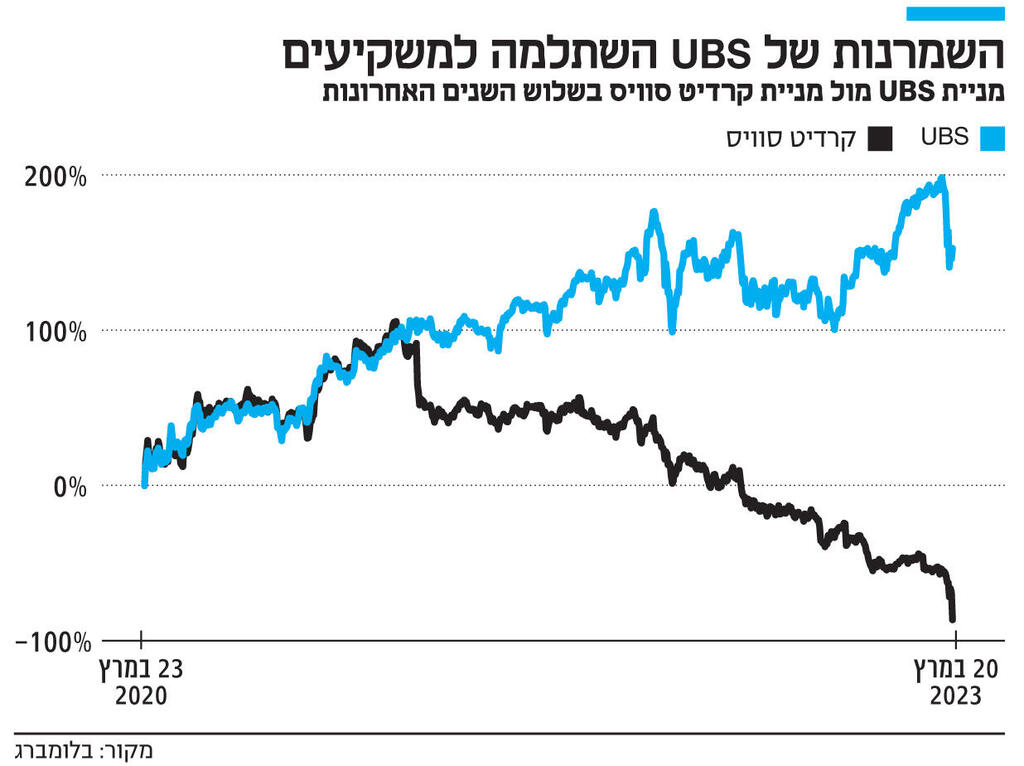

שני הבנקים נפגעו במשבר הפיננסי העולמי של 2008, אך בעוד ש־UBS היה צריך חילוץ ממשלת שוויץ, קרדיט סוויס לא. במהלך השנים מאז הקפידו ב־UBS על מדיניות שמרנית יותר, בעוד שבקרדיט סוויס התבססה תרבות ניהולית לקויה והבנק מצא עצמו מסובך בשלל שערוריות פליליות ואזרחיות. בחמש השנים האחרונות ועד לרגע משבר זה נפלה מניית קרדיט סוויס ב־85%, בעוד שמניית UBS עלתה באותה התקופה ב־14%. שני הבנקים צפויים לפעול כבנקים נפרדים עד סוף השנה. בפתיחת המסחר ביום שני בבוקר צללה מניית קרדיט סוויס ב־63% והתייצבה על ירידה של 50% ו־UBS פתחה בירידה של 12% שהפכה בהמשך לעלייה של 5.5%.

"זה לא חילוץ, זה פתרון מסחרי", אמרה שרת האוצר השוויצרית קארין קלר־סאטר במסיבת עיתונאים בברן. "לפשיטת הרגל של קרדיט סוויס יכולה היתה להיות השפעה היקפית עצומה בשוק הפיננסי השוויצרי וברמה הבינלאומית", סיכמה. קרדיט סוויס ניהל נכסים בהיקף של כחצי טריליון דולר, והיו לו כ־50 אלף עובדים בסוף 2022. ל־UBS יש כ־74 אלף עובדים ברחבי העולם והבנק מנהל נכסים בהיקף של כ־1.1 טריליון דולר. בכל זמן אחר סביר להניח שמיזוג שני בנקים ענקיים אלו היה מעלה שאלות מורכבות של הגבלים עסקיים. אך תחת התנאים הספציפיים הללו, לא רק שהרגולטורים והממשל השוויצרי ספגו את מורכבות זו, אלא שהם הסירו באופן מלאכותי כמה מכשולים כדי להאיץ את העסקה, לרבות אישור פרלמנט שיינתן רטרואקטיבי בחודשים הקרובים.

הבנק המרכזי השוויצרי (SNB) יעמיד קו נזילות של 100 מיליארד פרנק שוויצרי והממשל יעמיד ערבויות של עד 9 מיליארד פרנק שוויצרי בגין הפסדים. על הבנק יוטלו מגבלות בנוגע למדיניות התגמול לעובדי קרדיט סוויס. "קרדיט סוויס מסווג כבנק עולמי בעל חשיבות מערכתית בשל גודלו והרשת הגלובלית שלו", אמר יו"ר הבנק הלאומי של שוויץ תומס ג'ורדן, "הפתרון שיש לנו כעת מבטיח שהפונקציה החשובה מבחינה מערכתית תישאר מאובטחת".

כחלק מהעסקה הורה הרגולטור הפיננסי של שוויץ - Finma, למחוק אג"ח קרדיט סוויס מסוג AT1 (או CoCo) בהיקף 16 מיליארד פרנק שוויצרי (17.3 מיליארד דולר). אג"ח אלו מהווים כ־20% מסך החוב של קרדיט סוויס (כ־84 מיליארד דולר). מחיקתן היא הקלה משמעותית על החוב החדש ש־UBS צריך לקחת על עצמו, ונמסרה לקרדיט סוויס במהלך המשא ומתן על ידי פינמה. אגרות CoCo נוצרו אחרי המשבר הפיננסי העולמי, והן חוב מסוכן יחסית שניתן להמרה להון אם הבנק נתקל בקשיים. מחיקה זו היא הגדולה ביותר אי פעם של מכשיר זה והשנייה בהיסטוריה הקצרה שלו. הפעם הראשונה הייתה ב־2017 עם קריסת הבנק הספרדי Banco Popular והסתכמה בכ־1.9 מיליארד דולר בחוב.

בשבועות האחרונים אג"ח AT1 של קרדיט סוויס נסחרו בשפל של כ־40 סנט לדולר, אך ביום ראשון עם הציפייה להשתלטות UBS הן זינקו בחדות לעד 70 סנט לדולר. ביו המחזיקים הגדולים באג"ח אלו ניתן למנות את Pacific Investment, Invesco ו־BlueBay.

למרבה הצער של מחזיקי אג"ח אלו, החלטת פינמה שינתה את מוסכמת השוק והיררכיית הנושים והעדיפה בעלי מניות על פני בעלי חוב. בשוק האירופי יש כ־275 מיליארד דולר באג"ח קוקו, וההחלטה למחוק את החוב הביאה לנפילות של אג"ח דומות של הבנקים הגדולים באירופה, לרבות דויטשה בנק.

בתגובה להחלטה למחיקת החוב יצאו בהודעה משותפת רגולטורים אירופים, כולל הבנק המרכזי האירופי (ECB), לפיה סדר הנושים יישמר, ומחזיקי אג"ח קוקו אחרים לא יימחקו, "גישה זו יושמה בעקביות במקרים קודמים ותמשיך להנחות את פעולות הפיקוח בהתערבויות במשבר".

בשבוע האחרון נחלץ הרגולטור השוויצרי לעזרת קרדיט סוויס ולסייע לו לעצור את התרסקות מנייתו. ביום רביעי שעבר ואחרי פרסום דו"חות איומים סיפק הבנק המרכזי השוויצרי קו נזילות של מעל ל־50 מיליארד דולר לקרדיט סוויס. אך גם פעילות זו לא הצליחה לעצור את הנפילות או להשיב אמון. ביום שישי המשיך הבנק לספוג יציאות כספים, ש"הראו שאי אפשר עוד להחזיר את אמון השוק, ופתרון מהיר ומייצב היה הכרחי לחלוטין", אמר נשיא שוויץ אלן ברסט, עם ההודעה על עסקת הרכישה. לפי "הוול סטריט ג'ורנל", קרדיט סוויס סבל מפדיונות של כ־10 מיליארד דולר בכל יום בשבוע שעבר, זאת אחרי שבחודשים האחרונים של 2022 ברחו מהבנק כ־120 מיליארד דולר.

יו"ר UBS, קולם קלהר, שיעמוד בראש הבנק הממוזג, נשמע מעודד מהעסקה שלא היה מעוניין בה. "[העסקה] תומכת ביציבות הפיננסית בשווייץ ויוצרת ערך בר־קיימא משמעותי עבור בעלי המניות של UBS", אמר וציין, כי "אנו נפחית את הסיכון של הרבה מהעסקים המסובכים האלה". לגבי עתיד חטיבות הפעילות קלהר ציין, כי פעילות ניהול העושר הוא "נכס משובח שאנחנו נחושים לשמור עליו", אך את עסקי הבנקאות להשקעות של קרדיט סוויס הם צפויים לצמצם. יו"ר קרדיט סוויס אקסל להמן סיכם את 167 שנותיו של הבנק, שכבר איננו: "היום הוא יום היסטורי, עצוב ומאתגר מאוד"" וסיכם את התוצאה כבלתי נמנעת: "זו הצטברות של דברים שהצטברו במשך הרבה מאוד שנים, ובסך הכל, החבית התפוצצה".

על רקע קריסת שלושה בנקים אמריקאיים והסערה בשוויץ הכריזו הפדרל רזרב והבנקים המרכזיים של קנדה, בריטניה, שוויץ, יפן וגוש היורו על פעולה מתואמת להגברת הנזילות. התוכנית כוללת העברה מוגברת של דולרים אמריקאים בינם בכל יום כדי לעמוד בדרישות הבנקים. בהצהרה משותפת כינו פעולה זו הבנקים המרכזיים "מעצור נזילות חשוב כדי להקל על המתח בשווקי המימון העולמיים".

הדרמה סביב קרדיט סוויס הואצה בשל קריסתם לאחרונה של שלושת הבנקים האמריקאים בנק סילקון ואלי, סילברגייט וסיגנצ'ר שמנהלים יחדיו מעל ל־350 מיליארד דולר. המשבר בארה"ב, אף שהוא מוגבל בהשפעתו למגזר הטכנולוגיה שהיה הלקוח העיקרי של שלוש הבנקים, החריף את החששות לגבי יכולתו של קרדיט סוויס לשקם את עסקיו אחרי פדיונות עתק בשנה שעברה. במרץ נאלץ הבנק לדחות את פרסום הדו"חות הכספיים השנתיים בעקבות שאלות מרשות ני"ע האמריקאית (SEC). עם פרסום הדו"חות של 2022 חשף הבנק הפסד עצום של 7.9 מיליארד דולר.

ההפסד ובריחת המזומנים הם תוצר של שנים של שערוריות בהם היה מעורב הבנק, בין היתר התמוטטות הפמילי אופיס Archgos, שהניבו לבנק הפסד בגובה 5.5 מיליארד דולר; וקריסת גרינסיל, חברת פינטק שהבנק הזרים אליו מימון באמצעות ארבע קרנות השקעה ייעודיות ושהתבררה כתרמיתית. בשנים האחרונות הודה קרדיט סוויס בשורה של עבירות בהן סיוע באופן פעיל לאישים מכל העולם לעלמת מיסים, הלבנת הון עבור קרטל סמים בולגרי ותשלום שוחד. סך הכל שילם הבנק משנת 2000 כ־11 מיליארד דולר בקנסות על הפרות פיננסיות.