עניין של תשואה: למה איילון, מגדל וכלל נסחרות לפי חצי מההון העצמי שלהן?

עניין של תשואה: למה איילון, מגדל וכלל נסחרות לפי חצי מההון העצמי שלהן?

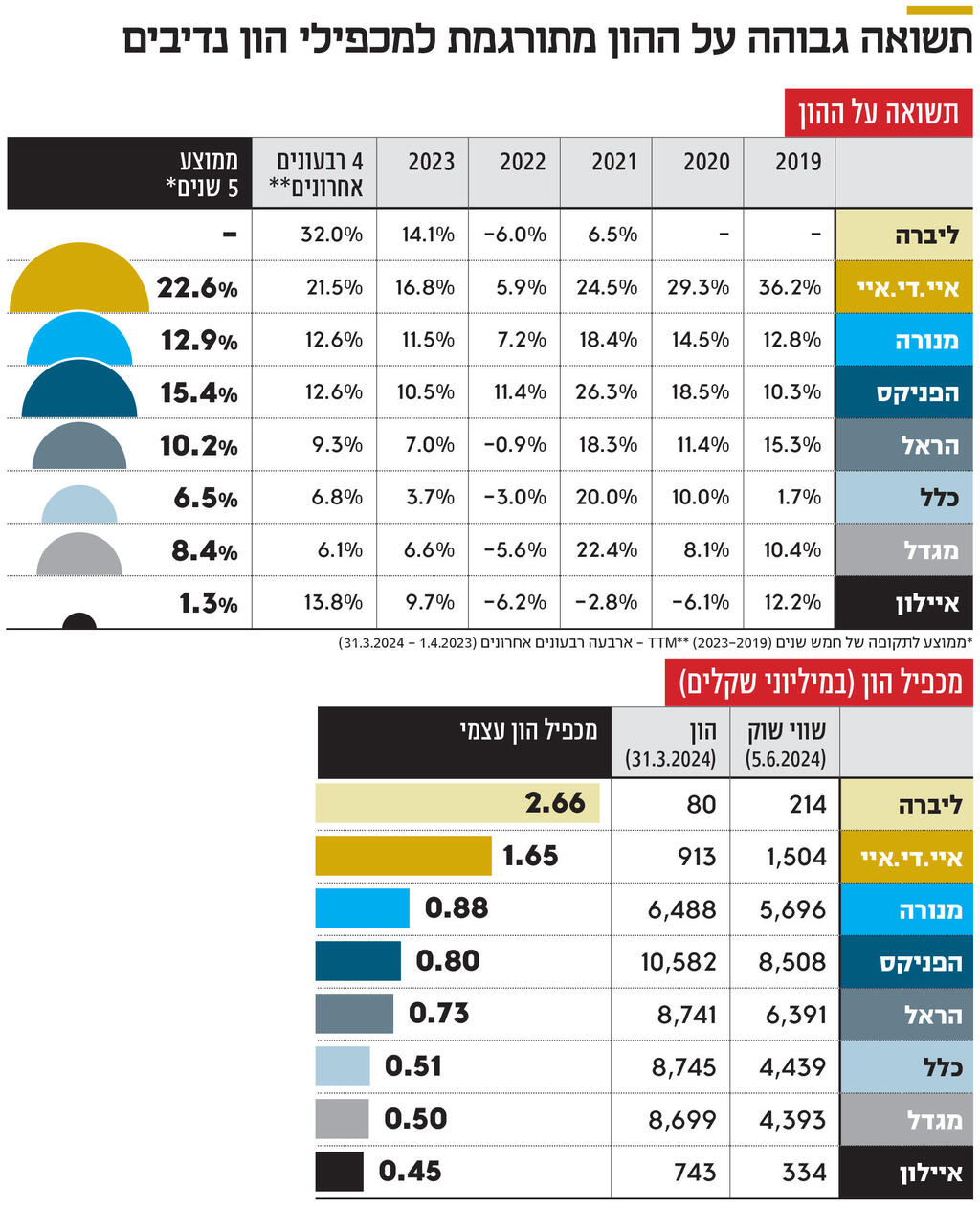

כשבוחנים את חברות הביטוח קל לראות שיש פערים דרמטיים בתמחור שלהן. המשקיעים מענישים חברות שמציגות לאורך שנים ביצועים חלשים (מגדל, כלל, איילון) ומתגמלים חברות שמניבות תשואות גבוהות (איי.די.איי, מנורה, הפניקס). //כתבה ראשונה בסדרה

חברות הביטוח שייכות לקטגוריית המותגים שהציבור אוהב לשנוא. במקרה הטוב הציבור פוגש בחברות הביטוח כשהוא נאלץ לשלם להן. הפגישה במקרה הרע היא כאשר הן נדרשות לשלם לו. כשחושבים על זה, כל פוליסת ביטוח היא ההפך הגמור מהברכה "נתראה בשמחות" — היא למעשה חוזה שמשמעותו "ניפגש בצרות".

כשאומרים "חברות הביטוח" כולם מבינים במי מדובר, אבל לא על מה מדובר. צמד המילים הזה, חברות הביטוח, הוא מטעה, שכן כבר שנים שהן אינן מסתפקות רק בביטוח. החברות הללו פועלות גם בתחום ההשקעות, ולאחרונה גם שולחות זרועות ארוכות אל תחום האשראי.

מבחינת תחומי פעילות, חברות הביטוח של היום דומות יותר ויותר לבנקים ערב רפורמת בכר, שאושרה בכנסת לפני כ־20 שנה ויושמה במטרה לעודד את התחרות בתחומי החיסכון הפנסיוני וההשקעות, וכדי להגביר את גיוון אמצעי המימון במשק. בדיוק כפי שחברות הסלולר נהפכו לחברות התקשורת מאז שהן נכנסו לעולמות הטלוויזיה הרב־ערוצית והאינטרנט, כך גם צמד המילים "חברות הביטוח" מאבד מהרלבנטיות שלו כשרבות מאותן חברות פועלות בתחומי ההשקעות והאשראי ומתפקדות באופן שבקלות יכול לזכות אותן בשם "חברות הפיננסים".

בסדרת הכתבות שנפרסם בשבועות הקרובים ננתח את חברות הביטוח (ואם תרצו, את חברות הפיננסים) מזוויות שונות, והכתבה הראשונה בסדרה עוסקת בתמחור של החברות.

מכפיל ההון

שיטה פשוטה ופשטנית

את הדו"חות הכספיים של חברות הביטוח קל מאוד להבין ופשוט לנתח, בתנאי שאתה רואה החשבון שמכין אותם או שאת סמנכ"לית הכספים של החברה. אולם עבור המשקיע הסביר הדו"חות הכספיים של חברות הביטוח הם בגדר אניגמה — קובץ של סעיפים ומושגים מוצפנים, שהיכולת לפענח אותם שמורה ליודעי ח"ן בלבד. סביר להניח שמורכבות הדו"חות של חברות הביטוח היא שגורמת למשקיעים בשוק ההון לבחון את התמחור שלהן באמצעות מכפיל ההון, מאחר שזו שיטה פשוטה ופשטנית, קלה ומהירה לביצוע, המיושמת באמצעות חלוקת שווי השוק של החברה בהון העצמי שלה.

ניתוח מכפילי ההון של חברות הביטוח חושף פערים עצומים בתמחור. בקצה אחד נמצאת איילון ביטוח, שנסחרת במכפיל של 0.5 על ההון (כלומר, שההון של החברה גבוה פי 2 משווי השוק שלה), ובקצה השני נמצאות שתי חברות הביטוח שמרבית הפעילות שלהן מבוצעת באופן ישיר ודיגיטלי: ליברה שנסחרת במכפיל של 2.7 על ההון, ואיי.די.איי שנסחרת במכפיל של 1.7 על ההון. גם בקרב חמש חברות הביטוח הגדולות ניכרת שונות גבוהה בתמחור. בעוד כלל ומגדל סובלות מתמחור נמוך של 0.5 על ההון, מנורה והפניקס נהנות מתמחור נדיב יותר ונסחרות במכפיל של 0.9-0.8 על ההון.

אחד הגורמים המרכזיים, שאחראי במידה רבה לפערי התמחור של חברות הביטוח, הוא יחס התשואה על ההון. יחס זה מציג את הרווח של כל חברה ביחס להון העצמי שלה, והוא מתקבל באמצעות חלוקת הרווח הכולל המיוחס לבעלי המניות של החברה בממוצע ההון העצמי המיוחס לבעלי המניות באותה תקופה. הרציונל הוא שככל שחברה מצליחה לייצר תשואה (רווח באחוזים) גבוהה יותר על ההון שלה, כך היא תיסחר במכפיל הון גבוה יותר. בחינת שיעורי התשואה על ההון של חברות הביטוח עשויה להסביר חלק משמעותי מפערי התמחור.

ליברה ואיי.די.איי

בזכות הדיגיטל

שתי החברות שהניבו את התשואה הגבוהה ביותר על ההון ב־12 החודשים האחרונים הן ליברה (32%) ואיי.די.איי (21.5%), ובהתאם הן גם נסחרת במכפיל ההון הגבוה ביותר. התשואה הגבוהה של ליברה מיוחסת, במידה רבה, לביצועים ברבעון האחרון, שהקפיצו את התשואה על ההון של החברה לרמה של 60% במונחים שנתיים. ברבעון הראשון של 2024 ליברה הציגה שיעורי צמיחה משמעותיים והכפילה את הפרמיות שהורווחו בשייר (יתרת הסיכון שמוטלת על חברת הביטוח אחרי העברת חלק מהסיכון למבטח משנה), כתוצאה מעלייה בהיקפי הפעילות, בזכות העלאת תעריפים שהגדילו את הפרמיה הממוצעת בענף הרכב, והודות לנאמנות לקוחות גבוהה, שבאה לידי ביטוי בשיעור חידושים גבוה.

ניתוח התוצאות העסקיות של איי.די.איי בשנת 2023 מלמד שהחברה הציגה רווח בכל אחד משלושת מגזרי הפעילות שלה: ביטוח חיים וחיסכון ארוך טווח, בריאות, וביטוח כללי. בתוך מגזר ביטוח כללי, התחום היחיד שהציג הפסד זניח הוא ענף ביטוח רכב חובה. כמו יתר חברות הביטוח, ברבעון הראשון של 2024 גם איי.די.איי הציגה שיפור משמעותי בענף רכב רכוש ועברה מהפסד של 5 מיליון שקל לרווח של 52 מיליון שקל.

מנכ"ל החברה קובי הבר התייחס לסוגיה בשיחת הוועידה למשקיעים ואמר: "המחירים בשוק עולים, והם עלו כי צריך היה להתאים את המחירים לסיכון בעליית הגניבות שהיתה, ולכל הדברים האלה. הלקוחות מטבע הדברים משווים יותר, וברגע שהם משווים מחירים בין החברות, אנחנו כתובת מצוינת, זמינה ונגישה להשוואת מחירים, וברגע שהם פונים יותר אלינו, אנחנו יודעים להפוך את הפניות האלה גם למכירות בשיעורי מכירה נאים מאוד — וזה מה שקרה".

הבר התייחס גם ליכולות הטכנולוגיות והדיגיטליות של איי.די.איי וטען שהן מעניקות לחברה יתרון תחרותי חשוב, בכך שהן מאפשרות לשפר ולהתאים את השירותים לצרכים המשתנים של הלקוחות וגם לרגולציה, ושהן תורמות לתוצאות העסקיות בכך שהן מאפשרות מכירה אישית, שיווק ממוקד, הצעות מותאמות ומודלים שמשפרים את החיתום.

ליברה ואיי.די.איי אינן החברות הדיגיטליות היחידות שנהנו מרבעון ראשון מוצלח השנה. גם חברת ווישור, בניהול ניצן צעיר הרים, הציגה בינואר־מרץ 2024 תשואה חריגה על ההון של 27%.

2 צפייה בגלריה

מימין מנכ"לית ליברה אתי אלישקוב ומנכ"ל איי.די.איי קובי הבר מנכ"ל מגדל יוסי בן ברוך ומנכ"ל כלל יורם נוה

(צילומים: אבי מועלם, אוראל כהן, יוסי צבקר, סיון פרג')

מגדל וכלל

בגלל המסורת

שתי חברות הביטוח, שרשמו את התשואה הנמוכה ביותר על ההון בארבעת הרבעונים האחרונים, הן מגדל (6.1%) וכלל (6.8%), ובהתאם שתיהן נסחרות, כאמור, במכפילי ההון הנמוכים ביותר בקרב חמש חברות הביטוח הגדולות.

חברות הביטוח שונות זו מזו בתמהיל העסקים שלהן. המכנה המשותף למגדל ולכלל הוא חשיפה גבוהה לנכסים היסטוריים, שבמקרה הטוב הרווחיות בהם נמוכה ובמקרה הרע היא שלילית. היטיב להסביר זאת מנכ"ל קבוצת כלל ביטוח ופיננסים יורם נוה בשיחת הוועידה למשקיעים. לדבריו, "כלל ומגדל, שיש להן תיק נכסים היסטורי מאתגר יותר, משלמות על כך באיזשהו מכפיל על ההון, שהוא נמוך יותר מאשר המתחרים".

כשנוה מדבר על תיק נכסים היסטורי מאתגר, הוא מתכוון לשני תחומים מרכזיים: ביטוחי המנהלים הישנים ופוליסות הסיעוד הפרטיות. המבוטחים בפוליסות ביטוחי המנהלים הישנות נהנים ממקדם מובטח, שמחייב את החברה לשלם להם קצבה גבוהה יחסית. העלייה בתוחלת החיים היא בשורה טובה לציבור, אך פחות טובה לחברות הביטוח, שנדרשות לשלם קצבה גבוהה ליותר זמן. תופעה דומה יש גם בפוליסות הסיעוד הפרטיות, שנמכרו בפרמיות קבועות מראש, בעוד במהלך השנים — לאור העלייה בתוחלת החיים — ניכרת עלייה גם במספר המקרים הסיעודיים וגם במספר השנים שבהן המבוטח נמצא במצב סיעודי, שמחייב את חברת הביטוח בתשלומים גבוהים במשך זמן רב.

החשיפה הגבוהה של מגדל וכלל לתיק הנכסים ההיסטורי המאתגר אחראית, במידה רבה, לעובדה ששתי החברות הללו מציגות את התשואות הנמוכות ביותר על ההון, הן ב־12 החודשים האחרונים והן ב־5 השנים האחרונות. כדי להתמודד עם המציאות הבעייתית הזאת, מחלקים בכלל ביטוח את פעילות החברה לשתי קבוצות: באחת מרוכזות הפעילויות המכבידות, אלה שנמצאות ב־Run-Off (הפסקת מכירת פוליסות חדשות וצירוף מבוטחים חדשים, תוך המשך טיפול במימוש זכויות המבוטחים הקיימים), ובקבוצה השנייה רוכזו פעילויות רווחיות, שנועדו לצמצם נזקים ולשפר את הרווחיות של החברה. על מנת להתמודד עם משקולת תיק הנכסים ההיסטורי, רכשה כלל בתחילת 2023 את חברת כרטיסי האשראי MAX, ובכך הפחיתה את התלות של חברת הביטוח בשוק ההון וביססה מנוע צמיחה שיהפוך אותה מחברת ביטוח לקבוצה פיננסית.

הפניקס, מנורה מבטחים והראל

הודות ליציבות

תמונות המראה למגדל וכלל בין חברות הביטוח הגדולות הן הפניקס ומנורה, שהציגו ב־12 החודשים האחרונים את התשואה הגבוהה ביותר על ההון — 12.6%, ובהתאם זוכות למכפילי הון נדיבים לעומת יתר חברות הביטוח הגדולות. בין החמש, הפניקס ומנורה הן היחידות שהציגו תשואה חיובית על ההון בכל חמש השנים האחרונות. בראייה רב־שנתית (2023-2019) הפניקס מובילה את החמישייה עם תשואה שנתית ממוצעת על ההון של 15% ואחריה מנורה עם 13%. לא הרחק מאחור נמצאת הראל עם תשואה שנתית ממוצעת של 10% על ההון.

התוכנית האסטרטגית של הפניקס מציבה יעד תשואה להון של 15%-12% בשנת 2025, והיא מבוססת על ארבעה מחוללי ערך. הראשון הוא האצת הצמיחה בפעילויות בעלות תשואה גבוהה להון, ובעיקר כאלה שאינן מחייבות ריתוק הון משמעותי. פעילויות כאלה כוללות את מוצרי הרכב בביטוח כללי, ביטוח מחלות קשות בבריאות, מוצרי ההשקעה של בית ההשקעות, הגדלת נתח השוק בערוץ ההפצה הישיר SMART ומתן אשראי לעסקים קטנים ובינוניים.

הפניקס נהנית מפעילות בית ההשקעות שבבעלותה (90%) ומהסוכנויות (80%), שמייצרות לה תשואה גבוהה על ההון. גורם נוסף שתורם לרווחיות הגבוהה של הפניקס הוא הטמעת טכנולוגיות, שמביאה לצמיחה, התייעלות ושיפור השירות בחברה. בשיחת הוועידה למשקיעים אמר מנכ"ל הפניקס, אייל בן סימון: "החברה משקיעה משאבים משמעותיים, כדי לנצל את הטכנולוגיה ליצירת יתרון תחרותי. הטמעת מודל תמחור מבוסס למידת מכונה בביטוח כללי, לדוגמה, כבר באה לידי ביטוי באופן מובהק מאוד בתוצאות העסקיות לרבעון הראשון".

איילון

למרות התשואה

היוצאת מן הכלל היא איילון ביטוח, שבמקרה שלה אין מתאם בין התשואה הגבוהה שהחברה הניבה על ההון בשנה האחרונה לבין המכפיל הנמוך יחסית שבו היא נסחרת. ב־12 החודשים האחרונים איילון מציגה תשואה של 13.8%, ולמרות זאת היא נסחרת במכפיל ההון הנמוך ביותר, כאמור 0.5 בלבד.

כדי להבין מה עומד מאחורי שילוב מוזר זה של תשואה גבוהה על ההון ומכפיל הון נמוך, צריך להביט אל מעבר לביצועי ארבעת הרבעונים האחרונים, ולהתבונן בתוצאות העסקיות של איילון בחמש השנים האחרונות. בשנים 2023-2019 איילון ייצרה תשואה שנתית ממוצעת על ההון של 1.3%. התשואה הזניחה הזאת נובעת מרצף של שלוש שנים (2022-2020) שבהן איילון הציגה תשואה שלילית על ההון.

איילון אינה חברת הביטוח היחידה שהציגה ב־2023 תוצאות טובות מאלה של 2022, אולם השיפור בביצועיה היה בולט יותר. בעוד התשואה על ההון של יתר החברות עלתה בשנה שחלפה ב־7% בממוצע, זו של איילון השתפרה ב־16%.

את השינוי בביצועים העסקיים של איילון מסביר המנכ"ל שרון רייך בשינוי שחל בבעלות ובהנהלה החדשה של החברה, שמונתה בפברואר 2022: "החברה עוברת שינוי תרבותי, דנ"א חדש, חזון, אסטרטגיה, יעדים עסקיים. החברה מדברת שפה אחת. אם נסתכל על הרווח, נראה שמאז מינוי ההנהלה החדשה, החל מהרבעון השני של 2022 החברה מציגה רווחיות רבעון אחרי רבעון. בהחלט יש פה מגמה, עקביות, שינוי, חריש עמוק ומיקוד עסקי שמניב פירות. אנחנו רואים את עצמנו כחברת סוכנים, עובדים חזק מאוד על השירות להם ויודעים אילו עסקים אנחנו רוצים ואילו לא. החברה ממוקדת מאוד, ויש הרמוניה בין הדירקטוריון להנהלה".

אם לשפוט לפי המניה של איילון, נראה שמצד אחד המשקיעים ערים לשינוי החיובי בתוצאות החברה, ומנגד עדיין אינם משוכנעים כי מדובר בשינוי קבוע. מתחילת השנה מניית איילון עלתה ב־15% והניבה תשואת יתר מול מדד ת"א־ביטוח שעלה באותה תקופה ב־4%.

יחס תשואה על ההון נגזר מהשורה התחתונה של חברות הביטוח, ואפשר להתייחס אליו כאל פרמטר שבוחן את החברות בענף לפי "מבחן התוצאה" — וככזה הוא גורם משמעותי בתמחור של חברות הביטוח.