נחשף בכלכליסטהאחים חג'ג' לקחו הימור לטווח ארוך על הקרקע של בזן

נחשף בכלכליסט

האחים חג'ג' לקחו הימור לטווח ארוך על הקרקע של בזן

יזמי הנדל"ן האחים צחי ועידו חג'ג' מאמינים שבעשור הקרוב רכישת בזן ופינויה ממפרץ חיפה יאפשרו להם להשתלט על עתודות הקרקע שלה. עד אז הרכישה תסדר להם כרטיס כניסה לתחום האנרגיה, ובעזרת התייעלות הם מאמינים שיוכלו להרוויח עד להחלטה על סגירתה

החשיפה של האחים חג'ג' כרוכשים של בתי הזיקוק הדהימה את המגזר העיסקי ושוק ההון אתמול. שני האחים שצברו הון ומוניטין כאנשי נדל"ן היו מועמדים שוליים לרכישה כזו.

ההערכה שנפוצה באופן טבעי היתה שהרכישה היא בעיקר נדל"נית. המדינה רוצה לסגור את בתי הזיקוק, ואמורה לנהל מו"מ מול החברה על תנאי הסגירה. המו"מ אמור להתחיל בימים הקרובים, למעשה כבר השבוע. הוא יתנהל מול הנהלת החברה בראשות היו"ר משה קפלינסקי, אבל גם בעלי השליטה צפויים להיות שותפים.

כרגע בעלי השליטה בבזן הם עידן עופר ומשפחת פדרמן. מזכר ההבנות שנחתם בין חברת האחים חג'ג' הבורסאית והחברה לישראל למכירת 16.7% מניות בזן תמורת 600 מיליון שקל, טרם הבשיל להסכם מחייב. האחים חג'ג' קיבלו פרק זמן של 45 יום לבדיקות נאותות ורק בסיומן אמור להיחתם הסכם מחייב. המחיר יותאם לחלוקה של דיבידנד של 60 מיליון דולר על ידי בזן.

מניות השליטה בבזן מצויות על המדף כבר מספר חודשים. גורמים שונים בחנו את הרכישה אבל נסוגו מהר מאוד או לאחר בדיקה ראשונים. אחד הגורמים שניסו לארגן קבוצה לרכישה הוא יו"ר מפעל הפיס אביגדור יצחקי שניסה לעניין גופים פיננסים בהקמת קבוצה.

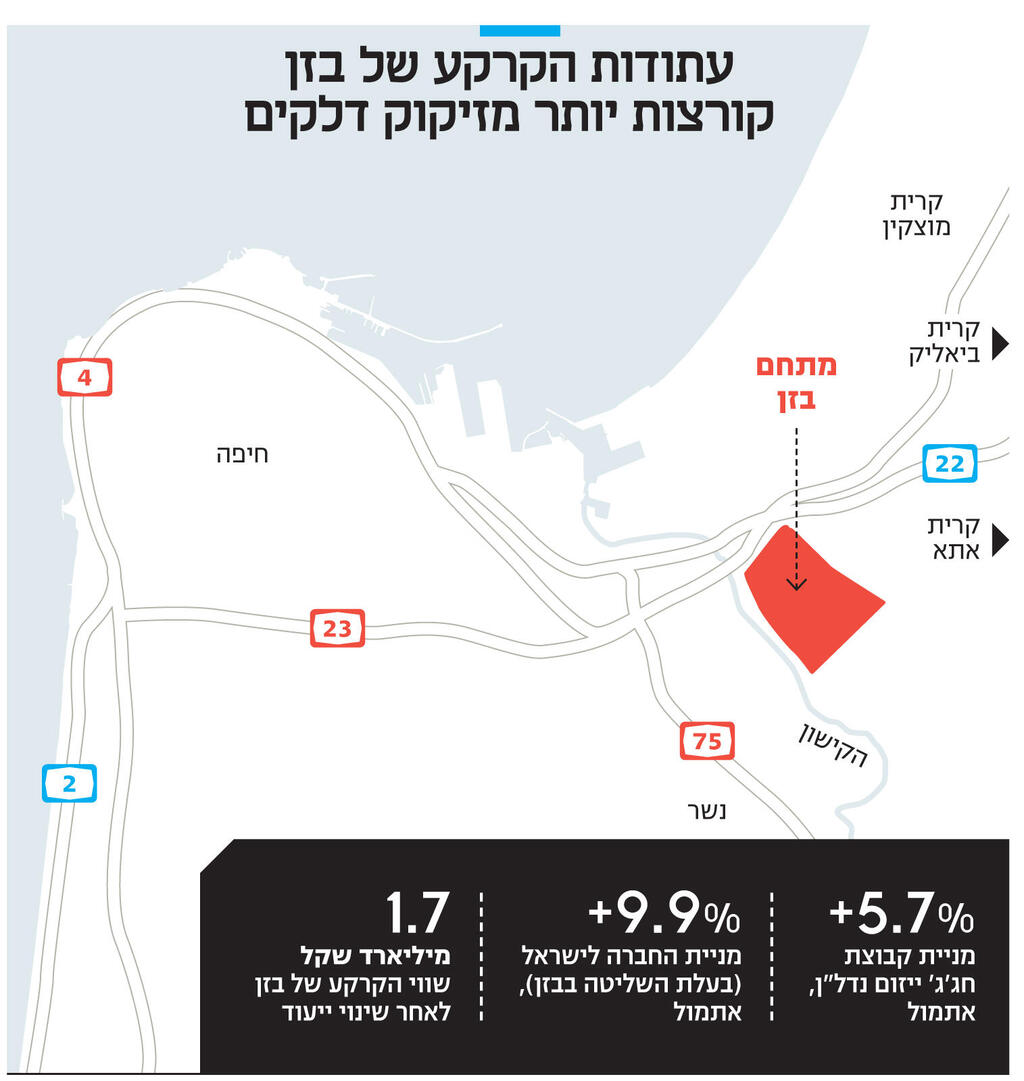

האחים חג'ג' היו הראשונים שהגיעו בעיניים פקוחות והחליטו לבדוק את הנכס לעומק. מפעלי בזן משתרעים על שטח עצום של 2,000 דונם. במדינה עם מצוקת קרקעות זה שטח עצום, גם אם הוא שוכן על קרקע מזוהמת שדורשת טיהור, ובאיזור שלא בדיוק מהווה איזור ביקוש.

6 צפייה בגלריה

האחים צחי (מימין) ועידו חג'ג'. אם יצליחו לסגור את בזן ההישג עשוי להוריד את הלהבות סביב היקף הפיצוי

(צילום: טל צ'יקורל)

צחי חג'ג' שמחזיק ב־36% ממניות החברה היה היותר דומיננטי בין האחים בשיחות. עידו מחזיק ב־29% ושניהם מכרו מניות בדצמבר האחרון ב־45 מיליון שקל, כשהם מנצלים זינוק של 330% מהשפל של המניה לשווי של 1.3 מיליארד שקל. בינתיים עלה השווי מאז ל־1.5 מיליארד שקל.

עידן עופר מבצע מכירה תדמיתית

הרקע לעסקה מצד האחים הם מחירי הנדל"ן שהגיעו לרמות חסרות תקדים. יזמי הנדל"ן הבינו שבמחירים האלה האפשרויות שעומדות בפניהם, הן או לפנות לחו"ל או לחפש עסקאות "מורכבות" בישראל. בזן היא עסקה מורכבת. על הנייר מדובר ב־2,000 דונם מזוהמים תמורת כ־1.1 מיליארד דולר. בפועל, המדינה לא צפויה להעניק את הקרקע כולה תמורת סגירת בתי הזיקוק. היא תציע קרקע חליפית, היתרי בנייה ואולי גם פיצוי כספי. נראה שחג'ג' מעריכים שהסך הכולל יהיה גבוה יותר מהשווי ששילמו.

למרות שהמטרה המרכזית של האחים חג'ג' היא הנדל"ן, העסקה היא כניסה לתחום האנרגיה. צחי חג'ג' מאמין שב־10 או 15 השנים שבזן תפעל עד לסגירה, אם בכלל, הוא יידע לייעל את החברה שמעסיקה היום 1,350 עובדים, ולהוביל אותה להגדלת רווחים והקטנת הוצאות. לשם כך הוא צפוי לגייס גורם מקצועי בעל נסיון בתחום שיוביל את תחום האנרגיה בקבוצת חג'ג' לאחר סגירת העסקה. חג'ג' מאמין שהמדינה תשאיר בסופו של דבר בשיקולים של ביטחון אנרגטי את בזן לתקופה של לפחות עשר שנים, שבהם הוא יוכל לשפר את בזן כחברה.

בצעד של האחים יש סוג של הימור. המו"מ שיחל בימים הקרובים יכול להביא לפינוי סופי רק בעוד 10 שנים על פי הערכות. מדובר על סגירה של מפעלי הזיקוק ומעבר ליבוא תזקיקים. זהו צעד בעל השלכות עמוקות על הביטחון האנרגטי של ישראל, ומורכב מאוד הן פיננסית והן תשתיתית. מעבר ליבוא תזקיקים במקום הנפט הגולמי כרוך בהכנת צנרת מתאימה שתעבור בתוך העיר חיפה, לצד מאגר של מלאים ומכליות בנמל עצמו, כשהעלות היא של 5 עד 6 מיליארד שקל.

ב־2007 רכשו פדרמן ועופר את בתי הזיקוק. הרכישה נעשתה מהמדינה ולפי שווי של 6.6 מיליארד שקל. היא התבררה כאחת העסקאות המוצלחות יותר של המדינה והפחות מוצלחות של הרוכשים, שכן בזן נסחרת כיום בשווי של 3.6 מיליארד שקל בלבד.

למדינה מחכה מאבק משפטי לא פשוט. כמי שמכרה את המניות היא מוצאת עצמה כזו שמעונינת לקחת אותן בחזרה. אותו גורם שמכר את הנכס מאלץ את הרוכש לסגור אותו, תטען בזן, הרכישה נעשתה לעשרות שנים ומאלצים אותנו לסגור אחרי 15 שנה בלבד.

מצד שני מדובר בתעשייה מזהמת שמושכת הרבה ביקורת ציבורית. זו בעצם הסיבה המרכזית שעידן עופר החליט למכור. האחים חג'ג' זיהו כאן הזדמנות דיסטרס, מצב בו חברה מצויה במשבר שעלול לאיים על קיומה. יצחק תשובה מכר נכסים מדהימים לפני שנתיים במחירי שחיטה מאחר שהיה בדיסטרס פיננסי. עידן עופר מבצע מכירה כזו ממצב של דיסטרס תדמיתי. הביקורת הציבורית לא מופנית נגד בזן אלא אל ראשו. גם כשהתבטא שהוא בעד העברת המפעל היחס אליו היה חשדני וחסר אמון.

עופר מחזיק בשלושה עסקים בישראל: בזן, כיל וצים. בשתי האחרות הוא רושם רווחים אדירים. כיל נסחרת כבר בשווי של מעל 50 מיליארד שקל. צים בשווי של יותר מ־10 מיליארד דולר. האחזקה בבזן היא פירורים יחסית לשתי חברות הענק שהקורונה גרמה לשוויין ולעסקיהן לנסוק. בזן היא סוג של נטל. הוא לא יכול היה למצוא עיתוי טוב יותר להיפטר ממנה.

עופר איננו מאמין באנרגיה המזהמת. הוא החל להעביר לאנרגיה ירוקה הן את הצי בחברת הספנות הפרטית והן את צים. זאת בנסיון לשפר את התדמית אבל גם מתוך אמונה שזה העתיד. המניה של עופר מתומחרת בשווי חסר משמעותי, וכמעט כל צעד עסקי שלו מתקבל בחשדנות, בצדק או שלא בצדק.

זכות הסירוב וההצטרפות של פטרוכימיים

יהיה מעניין לראות אם גם האחים חג'ג' יספגו את האש שספג עופר כבעל השליטה בבתי הזיקוק. סביר להניח שהם ינסו לשדר כי הם באים למו"מ מהיר מתוך הבנה שיש לסגור את בתי הזיקוק, אבל גם מתוך הבנה מחושבת שסגירה של המפעלים תארך לפחות עשר שנים. המדינה תמצא עצמה מול נושאים ונותנים קשוחים, לא פחות מעידן עופר, אבל מסוג מעט שונה, מצויידים בחספוס וחושים של חתולי רחוב.

הרכישה הראשונית היא של 16.7%, אבל ברקע נמצאות עוד 15% מניות המצויות בידי חברת מפעלים פטרוכימיים של משפחת פדרמן. מניות אלה משועבדות למחזיקי האג"ח של פטרוכימיים שההחלטה שתתקבל אם לממש אותן תהיה שלהם. במנגנון השליטה של החברה לישראל ופטרוכימיים יש זכות סירוב אבל גם זכות הצטרפות. כלומר הפטרוכימיים יכולה לכפות על האחים חג'ג' לרכוש באותו מחיר גם את מניותיהם. האינטרסים של מחזיקי הסדרות השונות באג"ח של פטרוכימיים שונה, ולא ברור מה ההחלטה שתתקבל באם לממש את זכות ההצטרפות.

רכישה של מלוא המניות של פטרוכימיים והחברה לישראל בבזן תהיה כרוכה בהשקעה של יותר ממיליארד שקל. זה סכום שגדול על קבוצת חג'ג' הבורסאית. קופת המזומנים של החברה מונה כ־116 מיליון שקל, ובחצי השנה האחרונה גייסה החברה 280 מיליון שקל בהון ובחוב. לחברה גם קווי אשראי, אבל היא עדיין תצטרך להתמנף במאות מיליוני שקלים כדי לבצע את העסקה.

6 צפייה בגלריה

מפעלי ים המלח של כיל (ICL). ההחלטה של עידן עופר למכור את בזן היא גם כדי להרוויח שקט בגזרה זו

(צילום: עמית שעל)

הבעיה שתחום האנרגיה הוא מאוד תנודתי ותלוי במרווחי הזיקוק. רגע אחד חברה כמו בזן מגיעה לרווח תפעולי תזרימי (EBITDA) של חצי מיליארד דולר וחודשים ספורים לאחר מכן יורדת ל־100 מיליון דולר. כיום המרווחים ומחירי נפט שהמריאו בעקבות הקרבות באוקראינה, הביאו את בזן לשווי שיא. חברה ממונפת תוכל למשוך דיבידנדים מחברה מוחזקת בתקופות כאלה, ופחות בתקופות קשות, כמו לפני שנתיים כשמחירי הנפט עם משבר הקורונה ירדו לשפל חסר תקדים והובילו את תשובה כמעט להסדר חוב, ממנו ניצל.

שאלת הביטחון האנרגטי של ישראל

לא מן הנמנע שקבוצת חג'ג' תממש נכסי נדל"ן אחרים כדי להביא הון עצמי לעסקה. כאמור הנדל"ן נמצא במחירי שיא, ופרויקטים שלהם יוכלו לשמש גם למכירה וגם לשעבוד תזרים עתידי מהם. כך ששוב, מדובר בסוג של הימור מבחינת האחים חג'ג', אבל הימור מחושב על תוצאות המו"מ מול המדינה סביב סגירת בתי הזיקוק.

ניהול המו"מ לא יהיה פשוט וילווה באופן צמוד על ידי ארגונים חברתיים שינסו לבלום כל נסיון של המדינה לתת פיצוי נדיב מדי עבור הסגירה. עם זאת, עצם הסגירה עצמה יכולה להיות הישג שעשוי להוריד את הלהבות סביב היקף הפיצוי. האחים ישאפו לקבל כמה שיותר קרקעות ובאזורים ראויים לבניה למגורים. ברקע גם תהיה שאלת הביטחון האנרגטי של המדינה והאם יהיה זה חכם להיות תלויים ביבוא תזקיקים. בקיצור, האחים חג'ג' רכשו סוג של כרטיס הגרלה לטווח ארוך. הכרטיס עם זאת, נרכש במחיר סביר, בשל הדיסטרס התדמיתי של עופר.

עם זאת, שוק ההון יודע לתמחר כשלונות והישגים. מו"מ מוצלח מול המדינה יכול להתבטא כבר השנה בשווי של בזן בבורסה ולהפוך את העסקה לרווחית בטווח קצר בהרבה עבור האחים.

המו"מ אגב, היה אחת הסיבות שעופר החליט למכור, גם מהיבט אחר. בחודשים הקרובים מחכה לו מו"מ מקביל מול המדינה סביב הזכיון של כיל (ICL). מו"מ על בזן יכול להפריע לו לרשום הישגים בגזרה השנייה, ומבחינתו ההחלטה למכור היא גם כדי להרוויח שקט בגזרה השנייה.

מזכר ההבנות שנחתם ביום חמישי אם כן, ושדווח לבורסה רק בשל חשיפת "כלכליסט" אתמול - בטענה שפרסום היה עלול לפגוע בחתימה על הסכם מחייב - מהווה סיום של עידן במשק האנרגיה. משפחה שהיתה מזוהה עם נכסי המדינה, שנרכשו בהפרטה, יוצאת מהאחזקה באחת משלוש חברות כאלה. במקביל, שני אחים, שאפשר לתייגם כחלק מהטייקונים החדשים, עולים לקדמת הבמה, ציבורית וגם נדל"נית. כנראה שמעולם לא נעשתה עיסקת נדלן שבה נרכשו 2,000 דונם בעסקה אחת בארץ.