פרשנות

הפרדוקס מאחורי ההתלהבות הגדולה של וול סטריט מניצחונו של טראמפ

השווקים בארה"ב קפצו עם היוודע דבר שובו של טראמפ לבית הלבן. הציפיות הן למדיניות שתקל על מיזוגים ורכישות, וגם על סל הקניות של האמריקאי הממוצע. אלא שצעדים כגון העלאת מכסי המגן והמציאות הגיאופוליטית יכולים לדרדר את הכלכלה

נשים וכסף, כך אפשר לסכם בבוטות שמרדדת את המצב לבסיס הראשוני ביותר שלו את מערכת הבחירות בארה"ב. לאמריקאים, עמוק בתוך תוכם, אפילו כמעט בתת־מודע, קשה להעביר את המושכות בבית הלבן לאישה מצד אחד, ומן הצד השני, הכיס שלהם, זה הדבר שדרכו הכל נמדד, גם זה אולי באופן בלתי מודע. לכן, התנהגות של וול סטריט ביומיים האחרונים, יותר מהסרת אלמנט חוסר הוודאות, מבטאת התרוממות רוח, סביר להניח שלא לגמרי רציונלית, לקראת צעדים דרסטיים שלכאורה ישפרו את מצבו הכלכלי של האמריקאי הממוצע ועוד יותר מכך, של איש העסקים האמריקאי.

מאחורי ההנחות האלה עומדים לא מעט פרדוקסים. הראשון הוא העובדה שדווקא טראמפ מינה בסוף השבוע לראשונה בתולדות ארה"ב אישה לתפקיד ראש הסגל, במה שאולי ירגיל את האמריקאים לנשים בתפקידים הבכירים ביותר בפוליטיקה ויסלול את דרכה של הנשיאה הראשונה לבית הלבן בהמשך. הפרדוקס השני הוא מדהים אף יותר: חרף העובדה שמדדי המאקרו של הכלכלה האמריקאית, ובראשם שיעור האבטלה, טובים, והמומחים מכנים את מצב הכלכלה הנוכחי כ"goldilocks economy" (או בעברית: לא חמה מדי ולא קרה מדי, בול כמו שצריך), הציבור חושב בדיוק ההיפך. לפי סקר שערכה רשת CNN, שני שליש מהמצביעים בבחירות תיארו את מצב הכלכלה כלא טוב או גרוע. כך, לפי אותם הסקרים, שנערכו ביציאה מקלפיות, הרוב המכריע של אלה הסבורים כי מצב הכלכלה לא טוב, הצביעו לטראמפ, כי הוא נתפס כטוב יותר לכלכלה. תפיסות אלו, הן גם אלה שעומדות מאחורי האמונה שטראמפ טוב יותר לשוק ההון, גם אישית וגם כנשיא רפובליקני. המציאות דווקא לא תומכת בהנחה זו. על אף שחלק גדול מהכהונה הראשונה שלו הקדיש טראמפ לציוצים על וול סטריט, התקופה שלו בבית הלבן לא באה לידי ביטוי בתשואות חריגות.

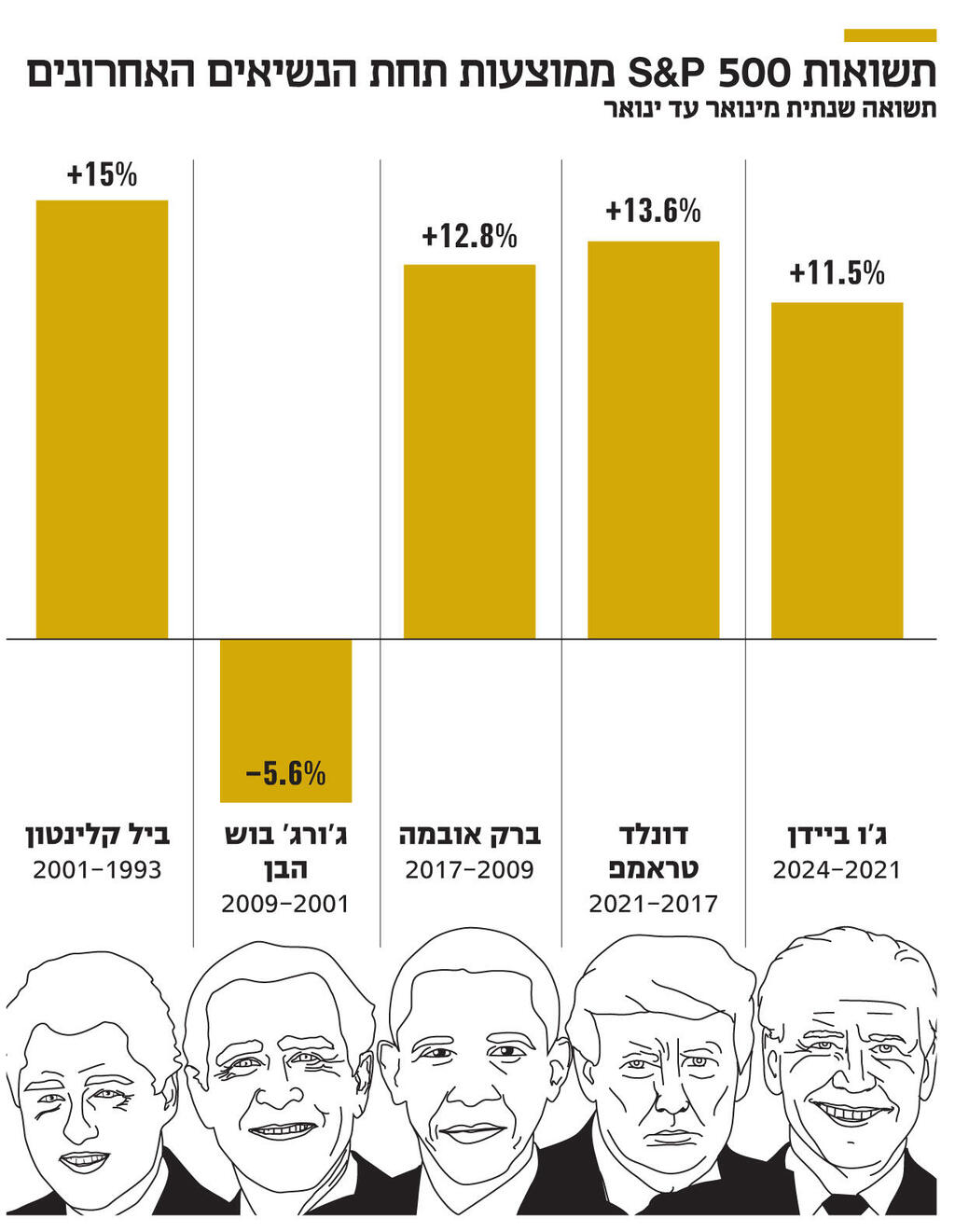

במושגי תשואה שנתית ממוצעת מהשבעה להשבעה - טראמפ עוקף מעט את אובמה, אבל לא באופן משמעותי: 12.8% לאובמה בשתי הכהונות לעומת 13.6% לטראמפ בכהונה אחת. הגרוע ביותר מבין התקופה המודרנית שאחרי מלחמת העולם השניה הוא ג'ורג' בוש הבן הרפובליקני, עם תשואה שלילית של 5.6%. בכהונתו הראשונה אירעה התקפת הטרור של 11.9 ובשלהי כהונתו השנייה אירע המשבר הפיננסי הגדול של 2008. הטוב ביותר הוא ביל קלינטון, עם תשואה שנתית ממוצעת של 15%. ביידן עומד כרגע על 11.5%, אבל יש לו עוד חודשיים וחצי עד לסיום הכהונה הרשמי.

הסיטואציה מזכירה גם את הפרדוקסים הישראלים - רוב הישראלים לא מרוצים מתפקוד ראש הממשלה, אך באותה נשימה סבורים כי אין מישהו שמתאים יותר ממנו לתפקיד. והשני - אף שהימין תמיד מנצח על הטיקט הביטחוני, מי שמתברר בדיעבד כטוב יותר לביטחון ישראל הוא דווקא השמאל. הכהונה הנוכחית של נתניהו היא הקרשנדו האולטימטיבי בהקשר זה.

אז עובדות בצד והמציאות במקום אחר. בימים שאחרי היוודע תוצאות הבחירות, שוק המניות האמריקאי זינק לשיא כל הזמנים כשדאו ג'ונס חצה לראשונה את רף 44,000 נקודות ואילו S&P 500 קפץ מעל 6,000 נקודות. אם ללמוד מהעבר, זו רק ההתחלה. אחרי בחירות 2016, כאשר טראמפ הפתיע לראשונה עם בחירתו לנשיא ארה"ב, מדד S&P 500 טיפס ב־3.5% נוספים בחודש הראשון שאחרי הבחירות, עוד לפני השבעת הנשיא החדש. עלייה זו אמורה להביא את המדד המייצג ביותר של הכלכלה האמריקאית לרמה של 6,100 נקודות והיא תואמת את הסטטיסטיקה ההיסטורית שמדברת על עלייה של כ־4% בין מועד הבחירות עד להשבעת הנשיא. בסוף השבוע כבר העריכו לא מעט בנקי השקעות בארה"ב כי הוא עשוי להגיע לרמה של יותר מ־6,500 נקודות כבר לקראת אמצע 2025. המניות בוול סטריט סיימו את אחד השבועות הטובים שידעו מזה זמן רב ואת השבוע הטוב ביותר השנה, כאשר ברקע לכך לא רק סיום חוסר הוודאות הרגיל שמתלווה למערכת בחירות, אלא גם אנחת רווחה לנוכח התבררות מהירה של התוצאות. שוק ההון תימחר תרחיש שהשתמע מהסקרים למרוץ צמוד, שלא יאפשר קבלת תוצאה חד־משמעית לאורך מספר ימים עד סיום ספירת כל הקולות.

העולם ניצב בצומת שבו פנייה לכיוון אחד עשויה להביא לסיום המלחמות בישראל ובאוקראינה, כאשר טראמפ כופה הסכמי פשרה, אך בפנייה השניה קיים תרחיש של הסלמה לכיוון של מלחמת עולם שלישית

אגב, גם ברמה הפרטנית של מניות מסויימות ניתן לראות את הפרדוקס ושיאו במניית טסלה שקפצה בכ־30% בשבוע הבחירות, מה שהחזיר את יצרנית הרכב של אלון מאסק לשווי של טריליון דולר, לראשונה מאז ימי הבועה של 2021. האופוריה סביב המניה קשורה בעיקר לתפקידו המרכזי של מאסק בקמפיין טראמפ, אליו פימפם סכום חסר תקדים של 130 מיליון דולר וציפייה למכסים הגבוהים יותר שצפוי הנשיא החדש להטיל על רכבים חשמליים תוצרת סין, כחלק מהמדיניות הכללית שהבטיח להגנה על התוצרת האמריקאית. אך באותה נשימה, מבטיח טראמפ להקטין את הסובסידיות הממשלתיות לרכב חשמלי, מה שדווקא יפעל לרעתה של טסלה. אבל בשבוע כזה, הסנטימנט החיובי גובר על השלילי.

זה, אגב, עוד פרדוקס שמתבטא כבר בשוק האג"ח האמריקאי, שהתשואות בו עלו בחדות. אחד הדברים המרכזיים שהביאו את הבוחר האמריקאי לקלפי הוא שיעורי האינפלציה הגבוהים בשנים האחרונות, שניכרים היטב בהתייקרות סל הקניות שלו. אלא שדווקא הטלת מכסים אגרסיבית על ייבוא תפעל לחזרתה של האינפלציה שהחלה להתמתן בזמן האחרון ואף איפשרה שתי הורדות ריבית על ידי הפד. כך גם הרגל המשמעותית השנייה בתוכנית של טראמפ ‑ גירוש מהגרים לא חוקיים. מכיוון שהאבטלה בארה"ב נמוכה, הקטנת כוח העבודה בשוק המקומי תדחוף לעליית שכר ולחידוש הלחצים האינפלציוניים.

ולמרות הפרדוקסים, הסטטיסטיקה, תחושת חורבן הבית בקרב הדמוקרטים בארה"ב וההלם בעולם המערבי, יש כמה יסודות הגיוניים לעליות החדות בוול סטריט בימים האחרונים שכנראה גם יימשכו בעתיד הקרוב. הנחת הבסיס הראשונה היא שכהונה שנייה היא תמיד נחרצת יותר אצל הנשיאים האמריקאים, שיודעים שלא יצטרכו להתמודד שוב בבחירות. הם נוטים להוציא לפועל את המדיניות שלהם באופן אגרסיבי יותר. במקרה של טראמפ זה גם יהיה קל יותר, לנוכח הנצחון הגורף שלו שמבטיח סנאט רפובליקני. אם אכן ימנה את מאסק למעין "צאר היעילות", יש בכך מסר חזק כלפי כל המגזר העסקי לאפשר את הגשמת החלום הקפיטליסטי. אחרי הכל, מאסק חתך כ־80% מכוח האדם של הרשת החברתית X, ובניגוד לנבואות הזעם דבר לא קרה לה, מלבד המשך של צמיחה ותפקיד מרכזי מאי פעם בהנדסת התודעה של המצביעים האמריקאים במערכת הבחירות האחרונה.

בתחום המיזוגים והרכישות יש את אחת הבשורות המרכזיות עבור וול סטריט שקיוותה לבואו של טראמפ. הנחת הבסיס היא שהנשיא יפעל בהקדם להחלפתה של לינה קאן שעומדת בראש FTC, רשות הסחר והתחרות האמריקאית. קאן הובילה מאז מינויה על ידי ממשל ביידן מדיניות קשוחה של בדיקה קפדנית וחסימת מיזוגים ורכישות, עד כדי כמעט שיתוק בעסקאות ענק. כהונתה גרמה לחשש עמוק, הן בתעשייה המסורתית והן בתעשיית ההייטק, מפני יציאה למהלכים גדולים. ואכן, פעילות המיזוגים והרכישות בשוק האמריקאי ירדה משמעותית בשנים האחרונות, אך לא ניתן לדעת בוודאות מה משקל ההשפעה של קאן ומה משקל התייקרות הכסף, בגלל העלאות הריבית באותה תקופה.

הטק הישראלי עשוי ליהנות

בכל מקרה, בגולדמן סאקס כבר צופים עלייה של 20% בעסקאות רכישה ב־2025, לאחר שב־2024 נרשמה עד כה ירידה של 15%. ביומיים האחרונים נרשמו עליות במניות של חברות התעופה האמריקאיות ספיריט ופרונטיר, שהמיזוג ביניהן נפסל לאחרונה וגם במניות קרוגר ואלברטסונס, שתי רשתות קמעונאיות שנמצאות בתהליכי אישור מורכב לעסקת מיזוג ביניהן. יש בכך גם בשורות לתעשיית הטק, כשלראשונה רבים מבכירי סיליקון ואלי הביעו תמיכה גלויה בטראמפ. העדר מיזוגים משפיע באופן עקיף גם על היעדר הנפקות - רמות שווי חדשות לא נקבעות ואין תחרות בין הצעות לרכישה לבין אופציה של הנפקה. גם הטק הישראלי יהנה מכך, אם התרחיש יתממש, שכן יש שורה ארוכה של חברות טכנולוגיה ישראליות בשלות, שממתינות לפתיחת חלון ההנפקות.

הנחת בסיס נוספת שמעודדת את השווקים לאחר בחירתו של טראמפ היא להתייצבות גיאופוליטית. לסנטימנט של "מנהיג חזק" כלפי טראמפ שיכול להשפיע על מנהיגים חזקים אחרים, ובראשם ולדימיר פוטין ברוסיה ונתניהו בישראל, יש בסיס, אלא שזוהי חרב פיפיות.

יותר מאי פעם, העולם ניצב כעת בצומת שבו פנייה לכיוון אחד אכן עשויה להביא לסיום המלחמות בישראל וגם באוקראינה, כאשר טראמפ כופה הסכמי פשרה בשני המקרים, אך בפנייה השניה קיים תרחיש של הסלמה לכיוון של מלחמת עולם שלישית, עם הצטרפות חזית מזרחית בין סין לטייוואן וכמובן מלחמה מלאה בין איראן לישראל. וכך, בזמן שהשווקים חוגגים את סיום חוסר הוודאות שמתלווה למערכת בחירות, גורם חוסר הוודאות המרכזי ומאיים יותר, דווקא מתבשל אי שם במוחו של טראמפ. מבין כל החזיתות, זו הגיאופוליטית היא המסוכנת ביותר וגם לא מתנהגת לפי כללים ברורים של כלכלה, אלא בין אוזניהם של המנהיגים ומצב הרוח בו קמו בבוקר.