ניתוח

הריבית הגבוהה הכניעה את קרן האשראי הצרכני של הפניקס

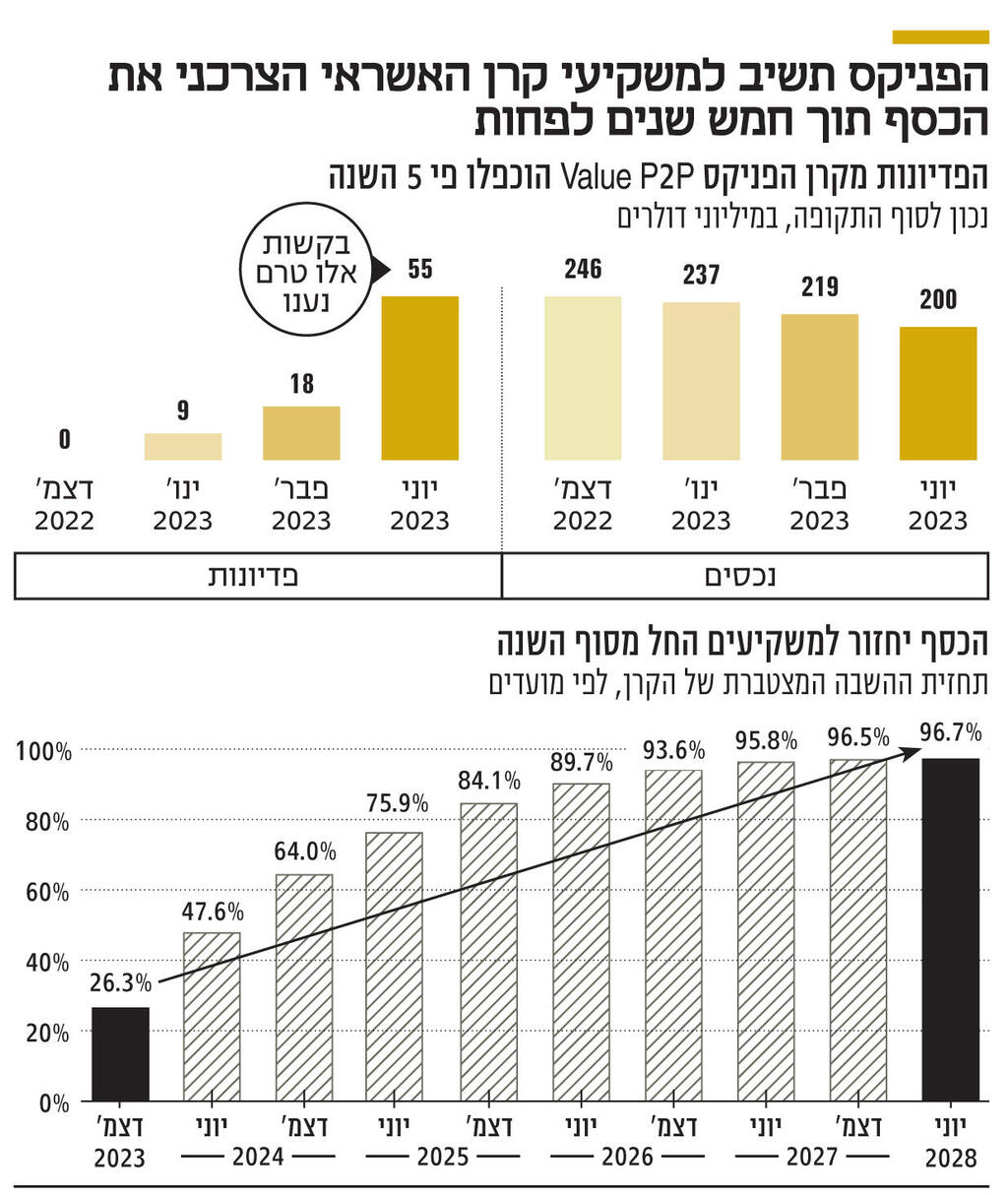

קרן הפניקס Value P2P, שמנהלת 200 מיליון דולר, עוצרת השקעות חדשות ותחזיר את הכספים למשקיעים בתוך עד 5 שנים. זאת בשל פדיונות גדולים על רקע עליית הריבית, שהגיעה לשיא של 22 בארה"ב והפכה אפיקים אחרים לאטרקטיביים יותר

הקרן הראשונה שמפורקת במשבר הזה: תחום האשראי הצרכני רגיש במיוחד לעליות ריבית, ומאז שזו החלה לעלות באמצע השנה שעברה, תחום ההלוואות בין עמיתים (P2P) נקלע לעין הסערה. כעת, לראשונה מאז החלה הטלטלה, הוחלט על פירוקה של קרן שפועלת בתחום – הפניקס Value P2P.

אתמול דיווחה הפניקס כי דירקטוריון הקרן החליט לסגור אותה. כלומר, לפעול למימוש הנכסים ולהשיב את הכסף למשקיעים. ההחלטה תקפה הן לקרן השקלית והן לקרן הדולרית, לאחר שאלו הניבו מתחילת השנה תשואות שליליות ובקשות הפדיונות הצטברו לעשרות מיליוני דולרים. לפי החלטת הדירקטוריון, החל מהחודש, אוגוסט, הקרן לא תבצע השקעות חדשות, ותפעל על מנת לממש נכסים כדי להשיב למשקיעים את הכספים שהשקיעו. אולם המשקיעים יצטרכו להמתין עד חמש שנים כדי לקבל את כספם בחזרה.

לפי סימולציה שסיפקה הפניקס Value, החברה שמנהלת את קרנות ההשקעה האלטרנטיביות של הקבוצה, שבראשה עומד רמי דרור, החזרת הכספים תחל בחודש ספטמבר הקרוב, ובתוך שלוש שנים יושבו רוב הכספים (90%); אולם תקופת ההשבה תימשך עד יוני 2028, וסביר שלא יוחזרו הכספים במלואם, גם אם בשיעור אי־החזר זניח למדי. זאת משום שבשנים האלו ייתכן שתיפגע יכולת ההשבה של ההלוואות שבהן מושקעת הקרן, אם בשל עליית הריבית ואם בשל סיבות אחרות.

במשך הזמן שהמשקיעים ימתינו לכספים שלהם, הקרן תגבה דמי ניהול, אך היא לא תגבה דמי הצלחה. בקרן מדגישים כי למשקיעים יש אפשרות לבצע פדיון מזורז, אולם פדיון כזה "עשוי להוביל להפסדים אשר עלולים להיות משמעותיים עבור המבקש".

ירושה מהלמן־אלדובי: הפניקס Value P2P הוקמה באוגוסט 2017 על ידי בית ההשקעות הלמן־אלדובי. היא הועברה לידי הפניקס לאחר שחברת הביטוח, שמנוהלת על ידי אייל בן־סימון, רכשה את בית ההשקעות ב־2020 תמורת 275 מיליון שקל. כיום הפניקס מחזיקה ב־95% מהקרן, באמצעות החברה־הבת הפניקס Value, ואילו מנכ"ל הקרן חן לוי מחזיק ב־5%. הקרן עוסקת בתחום האשראי הצרכני בארה"ב באמצעות השקעה בפלטפורמות הלוואות עמיתים (Peer to Peer).

מדובר בפלטפורמות שבמסגרתן לקוחות לווים כספים זה מזה. כלומר, הפלטפורמות הן המתווכות. הקרן רוכשת את ההלוואות שנאספו על ידי שחקנים אחרים בשוק האשראי ונכנסת בנעליהם, באופן מלא או חלקי. האופן שבו הקרן של הפניקס משקיעה בפלטפורמות ה־P2P הוא אופן ההשקעה הנפוץ בפלטפורמות אלו על ידי קרנות אשראי לא סחירות ישראליות. הקרן פתוחה למשקיעים כשירים בלבד ופועלת בארה"ב בלבד.

הקרן החלה לחוות קשיים השנה, לאור עליית הריבית. בשבוע שעבר העלה הפדרל ריזרב (הפד), הבנק המרכזי האמריקאי, את הריבית ב־25 נקודות בסיס נוספות לרמה של 5.25%—5.5%, שהיא הגבוהה זה 22 שנים.

במצב כזה נוצרת תנועת מלקחיים. מצד אחד, האשראי מתייקר, ועולה החשש שיש לווים שלא יוכלו לעמוד בפירעון, מה שמפחית את האטרקטיביות של האשראי הצרכני, שהוא לרוב אשראי פגיע יותר; ומצד שני, יש למשקיעים אלטרנטיבות השקעה נושאות תשואה מובטחת, דוגמת אג"ח ממשלתיות או אג"ח קונצרניות בדירוג גבוה, עם סיכון מופחת, מה שגורם גם כן לירידה באטרקטיביות, ולבקשות לפדיונות מקרנות אשראי צרכני דוגמת זו של הפניקס. לפי הפניקס, בתנאים אלו שנוצרו הקרן "תתקשה לעמוד בעתיד ביעדי התשואה אותם היא הציבה לעצמה". נכון, על פניו גם הריביות של האשראי הצרכני עולות, אבל בניגוד לאג"ח ממשלתיות, למשל, גם הסיכון עולה.

הדבר הוביל לכך שבשל עומס הפדיונות, שהגיע לשיא בקשות של 55 מיליון דולר בסוף יוני האחרון, כבר במרץ החליטה הפניקס Value P2P לעצור את הפדיונות מהקרן, וזאת בהתאם לסמכות שנתונה לה על פי התקנון ומסמכי ההתאגדות של הקרן. במידה רבה הדבר תרם להגדלת בקשות הפדיונות. הפדיונות, יחד עם תשואות שליליות, הביאו לכך שכיום הקרן מנהלת 200 מיליון דולר, בעוד בתחילת השנה היא ניהלה 246 מיליון דולר.

במשך שנות קיומה הניבה הקרן הדולרית תשואה מצטברת של 36%. זו תשואה גבוהה יותר מהתשואה שהניבו מדד תל בונד־20 ומדד ת"א־35, שעלו בפרק הזמן הזה ב־20.7% ו־10.1% בהתאמה. אולם זו תשואה נמוכה יותר מזו שהניב מדד S&P 500 שעלה ב־63% באותו פרק זמן. כמו כן, רוב המשקיעים של הקרן הצטרפו אליה לא עם הקמתה, אלא בשנים 2019—2021, ולכן התשואה שלהם עומדת על פחות מ־20% בפרק הזמן הזה, ועתה הכספים שלהם כלואים בקרן למשך שלוש עד חמש שנים, כך שבממוצע התשואה השנתית שלהם תגיע ל־3% בלבד, וזאת בהנחה שבפרק הזמן הזה לא ייווצרו הפסדים נוספים בקרן.

הפניקס Value P2P התמודדה לאורך שנות פעילותה גם עם אתגרים רגולטוריים הנוגעים לגיוס לקוחות חדשים. מדובר בקרן שפועלת מכוח תשקיף, שאותו פרסמה על מנת לעמוד בדרישות הרגולטוריות שקובעות שיש לפרסם תשקיף על מנת לגייס כספים מיותר מ־35 משקיעים. כלומר, לגייס כספים מהציבור הרחב, הגם שרף ההשקעה המינימלי עומד על 50 אלף דולר.

אולם פרסום התשקיף הציב מכשול בפני אפיק השיווק העיקרי שלה מאז הקמתה – סוכני הביטוח. לפי הוראות רשות ני"ע, קרנות שפועלות מכוח תשקיף נדרשות לשווק את הקרן ללקוחות באופן ישיר בלבד. אולם הפניקס שיווקה והפיצה את הקרן גם באמצעות סוכני ביטוח. "כלכליסט" חשף כי בחודש נובמבר הרשות פנתה להפניקס וקבעה שזו אינה עומדת בהוראות ועליה לחדול מכך לאחר שביצעה ביקור פתע באחד ממרכזי השיווק של הפניקס. ייתכן שהדבר היווה את הצעד הראשון בדרך לפירוק הקרן, מאחר שהפסקת השיווק דרך הסוכנים עצרה את זרם הלקוחות והחמצן הפיננסי לקרן.

לא לבד בסירה: כאמור, קרן האשראי הצרכני של הפניקס סובלת ומתמודדת עם אתגרים שכל השוק שבו היא פועלת מתמודד איתם. ולכן המהלך עשוי לעורר דאגה בקרן ישראלית נוספת, והגדולה ביותר בשוק – קרן פאגאיה אופורטיוניטי של חברת הפינטק הישראלית פאגאיה שנסחרת בנאסד"ק.

קרן האשראי הצרכני, שמנהלת נכסים בכ־1.3 מיליארד דולר, החליטה להפעיל מנגנון שלא מאפשר היענות מלאה לבקשות פדיון, אלא פורס את ההיענות למנות של 10% בכל רבעון, כך שמשקיעים יידרשו לחכות כשנתיים וחצי לקבלת הכסף. אולם בחברה מקווים שמהלכים שונים שהיא מקדמת יאפשרו לקרן להשיב את הכספים בתוך שנה. במקביל, בחודש מאי שיערכה הקרן את הנכסים שלה כלפי מטה בשיעור של 4.9%, וזאת, לדבריה, בשל האחריות שהיא מגלה נוכח עליית הריבית והסיכונים המאקרו־כלכליים. כלומר, לא בשל דיפולטים.

בשונה מהפניקס Value P2P, פאגאיה אופורטיוניטי מעניקה את ההלוואות בעצמה ומבצעת את החיתום, וזאת באמצעות הפלטפורמה הטכנולוגית של החברה־האם שמשקללת נתונים רבים על מנת להעריך את הסיכון של כל לווה ולבצע חיתום, כשלרוב מדובר בלווים שלא קיבלו אשראי מהבנק, אבל שהמערכת של פאגאיה זיהתה כי מדובר בלווה שהסיכון שלו עומד ברמה הולמת.

וכך, בעוד בהפניקס הסבירו אתמול כי "חשבנו שחייבים להחליט להחזיר את הכסף למשקיעים, מתוך הוגנות, מאחר שלא נצליח להכות את מדד היחס", בפאגאיה רואים את הדברים אחרת ומאמינים שהביקוש לאשראי צרכני בארה"ב ימשיך להיות גבוה, גם נוכח שיעור הריבית כיום, ושהתחום אף יניב תשואות עודפות על פני אפיקים מתחרים דוגמת אג"ח.