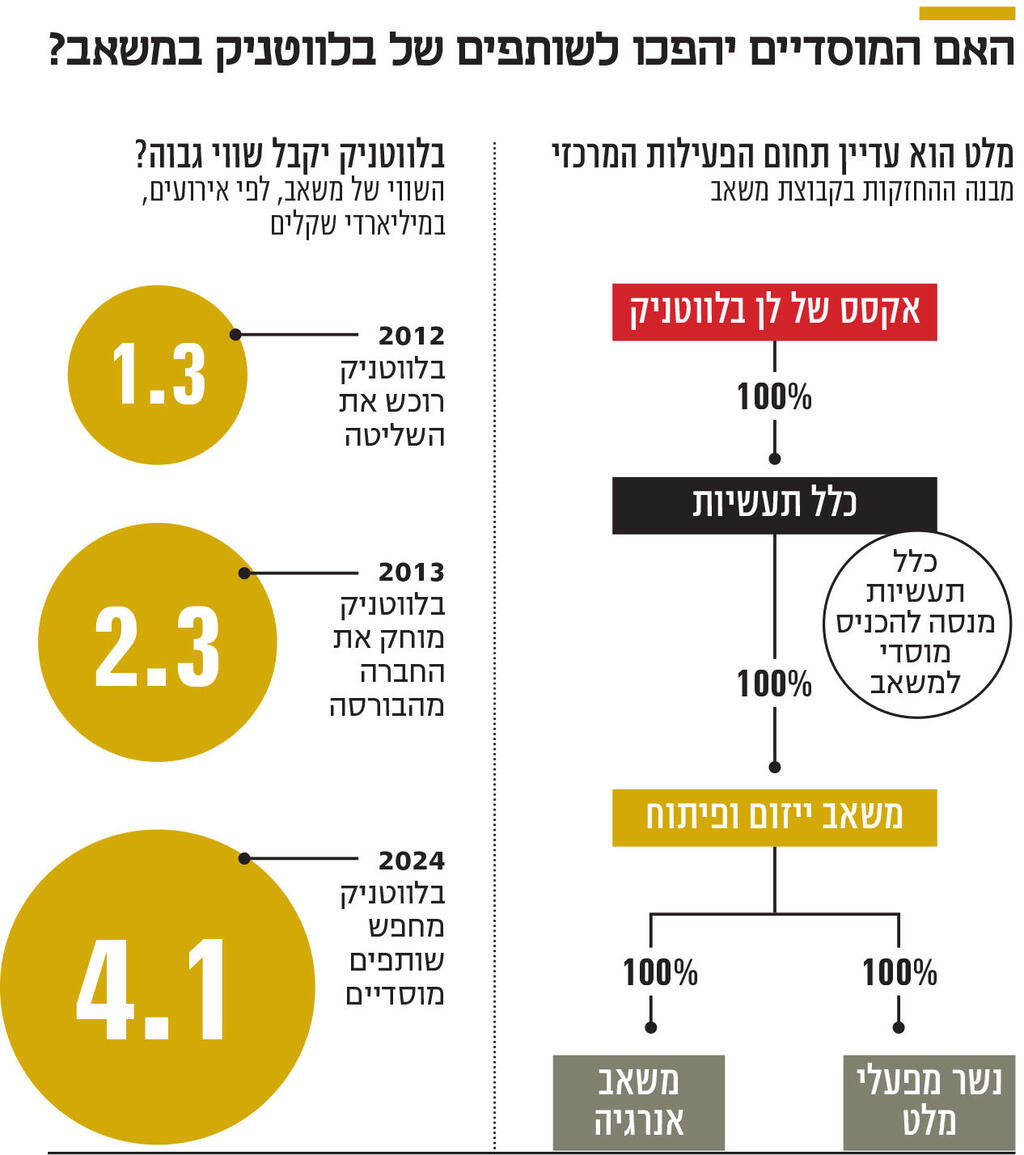

בלעדיבלווטניק רוצה שותף במשאב בשווי של כ־4 מיליארד שקל, פי 3 משווייה ברכישה

בלעדי

בלווטניק רוצה שותף במשאב בשווי של כ־4 מיליארד שקל, פי 3 משווייה ברכישה

החברה מקיימת פגישות עם מוסדיים כדי לבחון אפשרות שירכשו נתח של כ־20% ממשאב. הכסף ישמש לשדרוג מפעלי המלט של נשר ולהתרחבות בתחום האנרגיה המתחדשת. הפניקס בוחנת את העסקה. משאב: "נבחן גיוס ממספר מוסדיים מצומצם"

בימים אלו פועל לן בלווטניק על מנת להכניס גופים מוסדיים כשותפים בקבוצת משאב שבבעלותו לפי שווי של 4.1 מיליארד שקל לפני הכסף - פי 3 מהשווי שלפיו רכש את השליטה בקבוצה לפני כ־12 שנים. לכלכליסט נודע כי לאחרונה נפגשה הנהלת משאב, בראשות המנכ"ל אלדד בן־משה, שמכהן גם כמנכ"ל החברה־הבת נשר שפועלת בתחום המלט, עם כמה מוסדיים כדי לבחון באופן ראשוני אפשרות שירכשו נתח של כ־20%-15% לכל הפחות ממשאב לפי השווי המדובר.

מדובר על עסקה של כ־800 מיליון שקל, כשחלק מהכסף יוזרם לתוך החברה וחלקו יגיע לכיסי בעלת השליטה, כלל תעשיות שבבעלות בלווטניק. וכך, השווי של החברה לאחר העסקה, אם תצא לפועל, צפוי לעמוד על 4.5 מיליארד שקל אחרי הכסף. לצורך גיבוש העסקה משאב נעזרת בחברת גורן קפיטל של שמואל גורטלר, שנמנה על מקורביו של בלווטניק, שמלווה אותה ברוד־שואו מול המוסדיים.

הנהלת משאב נפגשה עם כמה חברות ביטוח ובתי השקעות כדי לעניין אותם בעסקה. ככל הידוע, מי שבוחנת את האפשרות היא הפניקס החזקות, החברה־האם של הפניקס ביטוח, שהיא המוסדי הגדול בישראל במונחי שווי שוק ונכסים מנוהלים. הפניקס היא גם המוסדי הבולט בכל הנוגע לביצוע עסקאות שבמרכזן רכישת נתח מחברות פרטיות לפי שווי גבוה. הדוגמה הבולטת מהעת האחרונה היא העסקה שביצעה ב־2022 שבמסגרתה רכשה 14% מקבוצת מאיר של משפחות שחר וקז, שמייבאת בין היתר את רכבי וולוו והונדה, לפי שווי של 4.1 מיליארד שקל. במסגרת העסקה, שאליה הצטרפה גם כלל ביטוח בהמשך, קיבלה הפניקס אפשרות לרכוש נתח נוסף של 6% מקבוצת מאיר בשנה הבאה לפי שווי של 4.5 מיליארד שקל.

מבחינת משאב, ככל שהדבר תלוי בה, ועל אף שהדברים מצויים בשלב ראשוני, העסקה יכולה לכלול כמה גופים מוסדיים, זאת, בין היתר, משום שמשאב עשויה למכור בסופו של דבר נתח גדול יותר מ־20% - הנתח המקסימלי שגוף פיננסי יכול להחזיק בגוף ריאלי משמעותי על פי חוק.

ככל שעסקה תצא לפועל, הכסף ישמש את קבוצת משאב בשני אופנים. ראשית, כאמור, חלק מהסכום יגיע לכיסי כלל תעשיות, שצפויה למכור מניות במסגרת עסקה כזו. שנית, חלק אחר של הסכום, וככל הנראה החלק המרכזי, יוזרם לתוך קבוצת משאב באמצעות הקצאת מניות לגוף הרוכש, והכסף ישמש אותה לשם מימוש התוכנית האסטרטגית העדכנית שלה, שכוללת השקעות בהיקף של למעלה מ־1.5 מיליארד שקל.

הנכס המרכזי של קבוצת משאב הוא חברת נשר, יצרנית המלט היחידה בישראל. לצידה, החברה מחזיקה גם בחברת משאב אנרגיה, שפועלת בתחום האנרגיה, בדגש על תחום האנרגיה המתחדשת. למשאב אנרגיה יש כיום תחנת כוח בהספק של 120 מגה־ואט שפועלת בקרבת המפעל של נשר, שמספקת לו אנרגיה ושהוקמה מלכתחילה על מנת להוזיל את העלויות של נשר, אולם בכוונת משאב להתרחב בתחום האנרגיה המתחדשת באמצעות משאב אנרגיה. כך, למשל, משאב אנרגיה מתמודדת יחד עם דניה סיבוס על מכרז להקמת מתקן גדול להפקת חשמל מפסולת.

נשר, שמחזיקה גם במחצבות בבית שמש ותמרה, מתכוונת להשקיע בשדרוג כבשני מלט חדשים וכן להקים מתקן למחזור פסולת (RDF) שיגדיל פי 3 את כושר השימוש שלה בפסולת בכל הנוגע ליצור מלט. שני אלו למעשה ישמשו אותה לייצור מלט בשיטה ירוקה יותר ומזהמת פחות, מה שיאפשר לחברה לצמצם את השפעת מס הפחמן שהמדינה עתידה להטיל. כיום, בהליך יצור המלט נשר משתמשת בעיקר בחומר מזהם בשם פטקוק (70%), כשפסולת משמשת ליתרת ההליך, והכבשנים המשודרגים, יחד עם מתקן המחזור, יאפשרו לה לעשות שימוש בכ־80% פסולת. כמו כן, לחברה יש קרקעות בעיר נשר שעליהן ניתן לבנות 3,000 דירות, וכן שטחי מסחר בהיקף משמעותי בצומת הצ'ק פוסט בחיפה. כדי להוציא את כל התוכניות האלו לפועל, דרוש סכום לא מבוטל של כסף.

התוכנית הזו של קבוצת משאב לא נולדה בחלל ריק, והיא אמורה לספק גם מענה לאתגר המרכזי של נשר - המלט הזול שמיובא בעיקר מטורקיה (40% מהיבוא) בשנים האחרונות, מה שהפך לפופולרי בשל העלייה במחירי המלט בישראל בשיעור של כ־30% בשנים 2023-2021, כך לפי דו"חות המתחרה הציבורית של נשר, מספנות ישראל. עם זאת, המלחמה בעזה ובצפון שינתה את התמונה במעט, שכן ישנו חרם טורקי שאותו מובילה ממשלת טורקיה ממאי, שמצליח חלקית, ועל רקע זה נשר אף הודיעה שלא תעלה מחירים. אך בטווח הארוך היבוא הוא אתגר ואף איום, לכן קבוצת משאב מבקשת להוציא לפועל את התוכנית האסטרטגית שלה, ולכן היא זקוקה לשותף מוסדי בעל כיסים עמוקים שמשקיע לטווח ארוך.

בלווטניק, כאמור, מחזיק בקבוצת משאב באמצעות כלל תעשיות שבבעלותו המלאה, באמצעות חברת ההשקעות שלו אקסס. את השליטה (49%) במשאב רכש בלווטניק מידי אי.די.בי ב־2012, רגע לפני שיצאה מידיו של נוחי דנקנר, לפי שווי של 1.3 מיליארד שקל. שנה לאחר מכן כלל תעשיות ביצעה הצעת רכש ומחקה את משאב מהבורסה לפי שווי של 2.3 מיליארד שקל, והפכה אותה לפרטית.

ב־2019 ביצע בלווטניק את המהלך המשמעותי ביותר שלו במשאב, כשמכר את חלקה של החברה, 50% בחברת תעבורה, לפי שווי של 1.4 מיליארד שקל. המניות נמכרו ברובן להפניקס ובנק לאומי, באמצעות לאומי פרטנרס, שרכשו 20% כל אחד, ו־10% נוספים נמכרו לשותפה והמייסדת של תעבורה, משפחת לבנת, שעלתה להחזקה של 60%. גם המהלך הזה, שהזרים לכלל תעשיות 700 מיליון שקל, לווה על ידי גורטלר, שגם הפך ליו"ר ערוץ 10 (ערוץ 13 כיום) לאחר שבלווטניק רכש את השליטה בערוץ הטלוויזיה. עוד קודם לכן, כלל תעשיות מימשה חלקית את ההחזקה שלה ביצרנית ומשווקת המשקאות הקלים יפאורה תבורי.

ממשאב נמסר כי "קבוצת משאב וחברת נשר עומדות בפני תקופת השקעות אסטרטגית. התוכנית מתמקדת בשני מישורים עיקריים: שדרוג מערך הייצור ופיתוח פעילות האנרגיה. שדרוג מערך הייצור מהווה צעד חיוני בהתאמת החברה לאתגרים הסביבתיים העתידיים. זאת, כהיערכות למס פחמן שצפויה להטיל הממשלה ולפיתוח פתרונות מתקדמים לטיפול בפסולת. במקביל, הקבוצה מרחיבה את פעילותה בתחום האנרגיה כאשר הדגש הוא על ייצור חשמל ממקורות אלטרנטיביים באמצעות משאב אנרגיה. לשם יישום תוכנית אסטרטגית זו, הקבוצה עורכת בחינה של אפשרות לגיוס השקעות ממספר מצומצם של משקיעים מוסדיים, שחלק מהשקעתם תשמש לצרכים אלה. תהליך זה מנוהל תוך התחשבות בתנאי השוק הנוכחיים ובמצב הביטחוני. המטרה היא שילוב שותפים בעלי אופק השקעה ארוך טווח".

מהפניקס לא נמסרה תגובה.