לתת את המושכות לחוסכים: מה כוללת הרפורמה בפנסיות שתיכנס לתוקף ביולי

רפורמת המסלולים אמורה להקל על החוסכים להשוות בין המסלולים, להבין את אסטרטגיית ההשקעה בהם ולשלם עמלות ניהול פחותות; החוסך יוכל לבחור בין השקעה אקטיבית שמנסה "להכות" את השוק לבין השקעה פסיבית, זולה יותר

בשבועות האחרונים, מאות אלפי אנשים קיבלו הודעה מהגוף שמנהל את חסכונותיהם, שלפיה המסלול שבו מנוהל כספם ימוזג אל מסלול אחר החל מ־1.7, זאת כחלק מיישום הצעד האחרון ברפורמה בחסכונות הפנסיוניים. אף שמטרת המהלך היא ליישר קו בין מסלולי החיסכון השונים שקיימים בחברות השונות, ולסייע לחוסך להשוות בין מסלולים ובין החברות ולצמצם עלויות ניהול, ההודעה שנשלחה כוללת מעט מאוד הסברים, והיא מנוסחת באופן שמקשה על החוסך הסביר להבין מה משמעות המהלך עבורו. כלכליסט עושה סדר ברפורמה בפנסיות.

למי הרפורמה רלבנטית?

בשורה התחתונה: לכולם. אומנם רוב החוסכים נמצאים במסלולי ברירת מחדל, שבהם לא נעשה שינוי, ורק חלק מהחוסכים נמצאים כיום במסלולים שימוזגו למסלול חדש, אך הרפורמה מהווה הזדמנות לכל חוסך לבחור את מסלול החיסכון המיטבי עבורו.

על אילו סוגי חסכונות הרפורמה חלה?

הרפורמה תחול על כל מוצרי החיסכון: פנסיה, קופות גמל, קרנות השתלמות ופוליסות חיסכון.

מה הרפורמה קובעת?

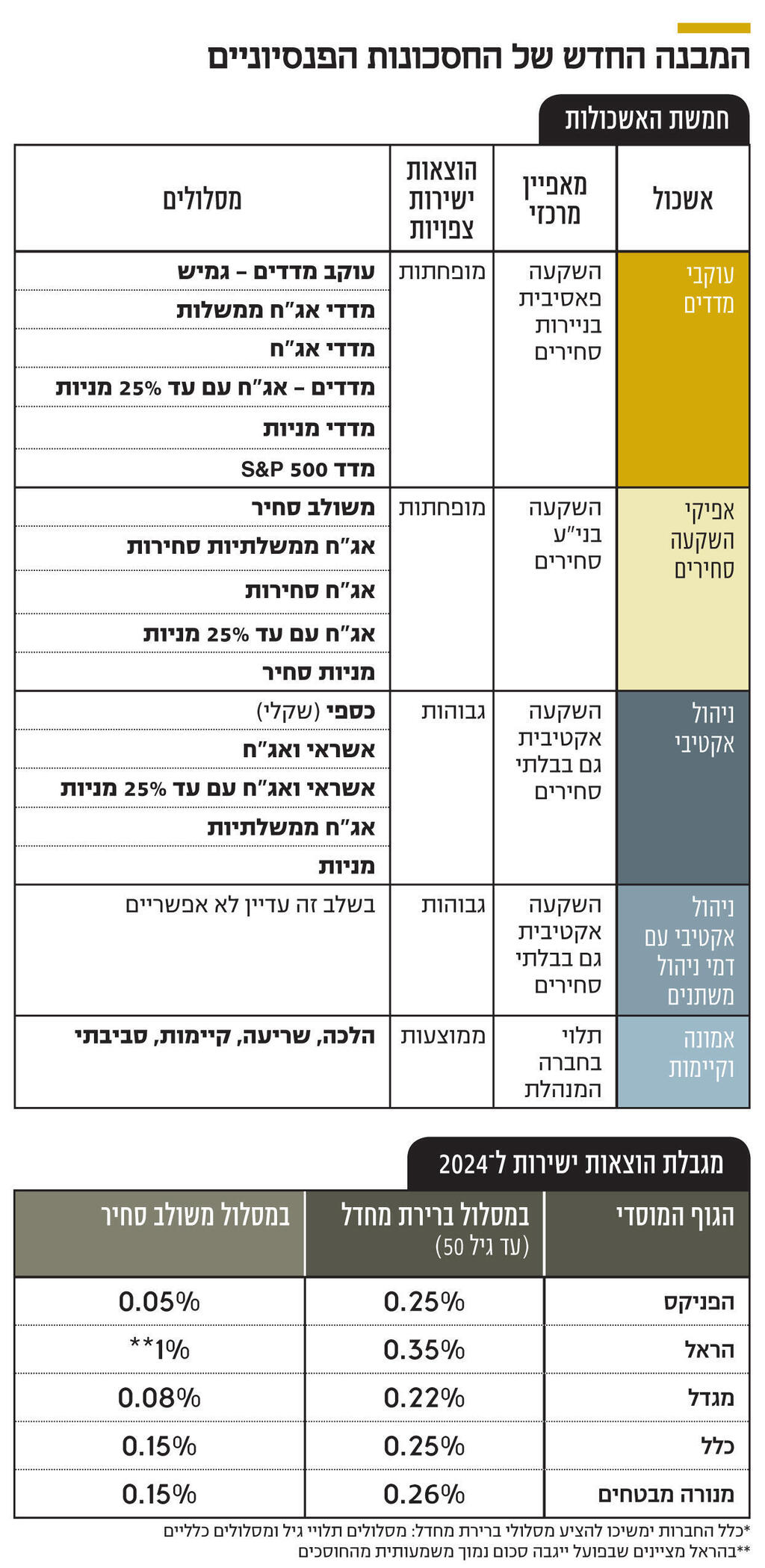

הרפורמה מסדירה את סוג המסלולים שכל חברה יכולה להציע לחוסכים, כאשר סוג המסלולים נקבע בשתי רמות: תחילה, הרשות הגדירה חמישה אשכולות שונים, כאשר כל אשכול מייצג אופן השקעה אחר.

בתוך כל אשכול, הרשות הגדירה מספר מסלולים, ששמם אחיד בכל החברות, וכל מסלול מייצג תמהיל השקעות שונה. לכן, החברות נאלצות למזג בין מסלולים מסוימים באופן שיתאים למבנה החדש.

מהם חמשת האשכולות?

האשכול הראשון - מסלולים עוקבי מדדים: כל אחד מששת המסלולים שיוצעו עוקב אחר מדדים מסוימים. חלקם מוטים יותר לאג"ח, חלקם יותר למניות, כאשר כל מסלול יעקוב אחר שלושה מדדים לפחות, וישקיע בכל אחד בין 50%-10%, כך שהמספר המקסימלי של מדדים יעמוד על 10. החריג היחיד הוא מסלול S&P 500, שכבר קיים היום במרבית החברות, ובו כספי החוסכים מושקעים באופן מלא במדד הדגל של השוק המניות האמריקאי.

האשכול השני - מסלולים סחירים: בשונה מהאשכול הראשון, החברות לא ישקיעו רק במדדים אלא יוכלו להשקיע בכל השקעה סחירה, כלומר השקעה במניות ואג"ח בשוק ההון, אך לא השקעה בנכסים בלתי סחירים.

מה שמייחד את שני האשכולות הראשונים הוא שכל חברה מחויבת לפתוח מסלול אחד בכל אשכול.

האשכול השלישי - מסלולי השקעה בניהול אקטיבי: כל המסלולים שיוצעו כאן ישקיעו גם בנכסים בלתי סחירים.

האשכול הרביעי - מסלולי השקעה אקטיביים עם דמי ניהול משתנים, על בסיס הצלחה. מסלולים באשכול זה צפויים להיפתח רק בהמשך.

האשכול החמישי, מסלולי אמונה וקיימות - מסלולים שיעוצבו בהתאם לכללי הלכה דתית או השקפת עולם ירוקה: הלכה, שריעה, קיימות וסביבתי.

מהן הוצאות ישירות?

כשהגופים המוסדיים משקיעים עבור לקוחותיהם את כספי הפנסיה שלהם, הם גובים שני סוגי עמלות: הראשונה היא עמלה על ניהול התיק, שמתחלקת לדמי ניהול מצבירה (סך הכספים הפנסיוניים שנצברו בתיק הלקוח) ודמי ניהול מההפקדה החודשית. עמלות אלו נקבעות מראש.

סוג העמלה השני הוא תשלום על הוצאות הקשורות לעסקאות שמנהל ההשקעות מבצע עבורנו, המכונות הוצאות ישירות, שהן בעיקר דמי ניהול חיצוניים המשולמים לקרנות חיצוניות, בעיקר בנכסים לא סחירים (תשתיות ונדל"ן, אשראי לא סחיר, קרנות הון פרטיות וחברות הייטק פרטיות). בשונה מעמלות ניהול מצבירה ומהפקדה, הן כבר כלולות בתשואה שמוצגת לחוסך.

ההוצאות הישירות הן פועל יוצא של ניהול אקטיבי של החסכונות. הן נגזרת של השקעות בקרנות שונות שמנסות להכות את השוק - כלומר, להשיג תשואה עודפת ולספק לתיק של החוסך יציבות גם בעת סערות בשווקים, שכן לנכסים לא סחירים יש לעתים קורלציה נמוכה עם הנעשה בשוק ההון, בשל היותם לא סחירים.

כך, לדוגמה, מנהל השקעות שסבור שהשקעה בקרן דוגמת פימי - קרן ההשקעות הפרטית הגדולה בישראל - היא השקעה עם פוטנציאל תשואה גבוה מתשואת השוק, שבנוסף גם תורמת ליציבות התיק בעת סערות בשווקים, ינתב את כספי הלקוחות לשם. הבחירה כרוכה בדמי ניהול חיצוניים שלא היה משלם לו היה משקיע בנכסים סחירים.

מה הבעיה עם הוצאות ישירות?

הוצאות ישירות הן עלויות עודפות ובלתי שקופות. הן מגולגלות לחוסך עצמו, ונגבות בנוסף לדמי הניהול שהוא משלם לקרן הפנסיה כך שהן נוגסות בתשואה. אופן ההצגה מקשה על החוסך להבין כמה הוא משלם וכמה אותן השקעות תרמו לתיק שלו. ועדת יפה, שהרפורמה הנוכחית נולדה בהמשך להמלצותיה, מצאה כי ההחלטה מה נחשב הוצאות ישירות היא שרירותית ונתונה למניפולציות, וכי קיים קושי לקשר בין דמי הניהול שנגבו לתשואות שהושגו.

בנוסף, לפי הוועדה קיים חשש כי הגופים המוסדיים משלמים הוצאות ישירות ב"נדיבות" משום שהם אינם נושאים באופן ישיר בעלויות. מעל לכל זה מרחפת מחלוקת כלכלית חריפה האם ההשקעה מצדיקה את העלויות והסיכונים הכרוכים בה, והאם ניהול אקטיבי יכול להשיג לאורך זמן תשואה עודפת. כל זאת כשהמגמה בעשור האחרון ברורה: עלייה בהיקף ההשקעות בנכסים לא סחירים ובקרנות זרות, שמובילה גם לעלייה בהיקף ההוצאות הישירות המשולמות בידי הלקוחות.

אז איך הרפורמה פותרת את הבעיה?

עד לרפורמה הנוכחית ההוצאות הישירות נגבו במרבית המסלולים, מבלי שלחוסך יש אפשרות להחליט האם לצמצם חשיפה להשקעות אקטיביות בנכסים לא סחירים, שגוררים הוצאות ישירות גבוהות. זאת משום ששיקול הדעת ניתן למנהל קרן הפנסיה.

הרפורמה הנוכחית יוצרת מבנה שמאפשר לכל חוסך שיבחר בכך לחסוך את כספו במסלול שבו ההוצאות הישירות מופחתות. כל גוף פנסיוני מחויב לפרסם בכל שנה את ההוצאות הישירות המקסימליות שהוא יגבה בכל שנה במסלולים השונים.

מה הקשר בין האשכולות השונים להוצאות ישירות?

באשכול עוקב מדדים ובאשכול מסלולים סחירים ההוצאות הישירות צפויות להיות זניחות, זאת מכיוון שאין כל השקעה בנכסים לא סחירים. בניגוד להם, באשכול ניהול אקטיבי וכן במסלולי אמונה וקיימות, ייתכנו השקעות בנכסים לא סחירים, שכרוכים בהוצאות ישירות גבוהות יותר.

החלוקה בין האשכולות מאפשרת לחוסכים להחליט עד כמה הם רוצים להיות חשופים לניהול פסיבי או אקטיבי, ועד כמה להיחשף להשקעה בנכסים סחירים מול נכסים לא סחירים. זהו החידוש המרכזי שמציעה הרפורמה.

מהי ברירת המחדל?

ברירת המחדל לא משתנה: כספיו של כל חוסך שלא קבעו באופן אקטיבי את מסלול החיסכון יושקעו במסלולים תלויי הגיל (בקרן הפנסיה), ובמסלולים הכלליים (בשאר אפיקי החיסכון), אותם כלל הגופים מציעים ללא קשר למסלולים החדשים שנוספו.

האם אני יכול לבחור מספר מסלולים שונים?

כן, כל חוסך יכול לבחור את תמהיל החיסכון שלו ולחלק את כספיו בין מסלולים שונים. כך, לדוגמה, חוסך יכול לבחור להשקיע מחצית מכספיו במסלול עוקב מדד, ומחצית מכספיו במסלול השקעה בניהול אקטיבי.

מה עושים עכשיו?

בין שקיבלת מכתב על כך שמסלולך מוזג אל מסלול אחר, או ששמו שונה, ובין שלא, כדאי להיכנס לאזור האישי באתר החברה שבה כספיך נמצאים ולחפש את מדיניות ההשקעה של המסלול.

שם יהיה ניתן להבין האם מדובר במסלול שמתמחה במעקב אחר מדדים, מסלול בניהול אקטיבי שמתמחה בנכסים סחירים, או מסלול בניהול אקטיבי שמשקיע גם בנכסים שאינם סחירים, ולחפש את מגבלת ההוצאות. ניתן למצוא אותה באתרי החברות או לבקש מסוכן הביטוח או היועץ הפנסיוני. אפשר להתייעץ עם בעל מקצוע ולוודא שאופי המסלול תואם לצרכיך.

בדו"ח השנתי בכל שנה, שמתפרסם בחודש מרץ, החברה מחויבת לציין, מעבר לדמי הניהול מהפקדה ומצבירה, את סך ההוצאות הישירות ששילמתם במהלך השנה. כדאי לעקוב אחר נתון זה.