מליסרון רוצה שתחום הקניונים יהווה רק חצי מהפעילות שלה

מליסרון רוצה שתחום הקניונים יהווה רק חצי מהפעילות שלה

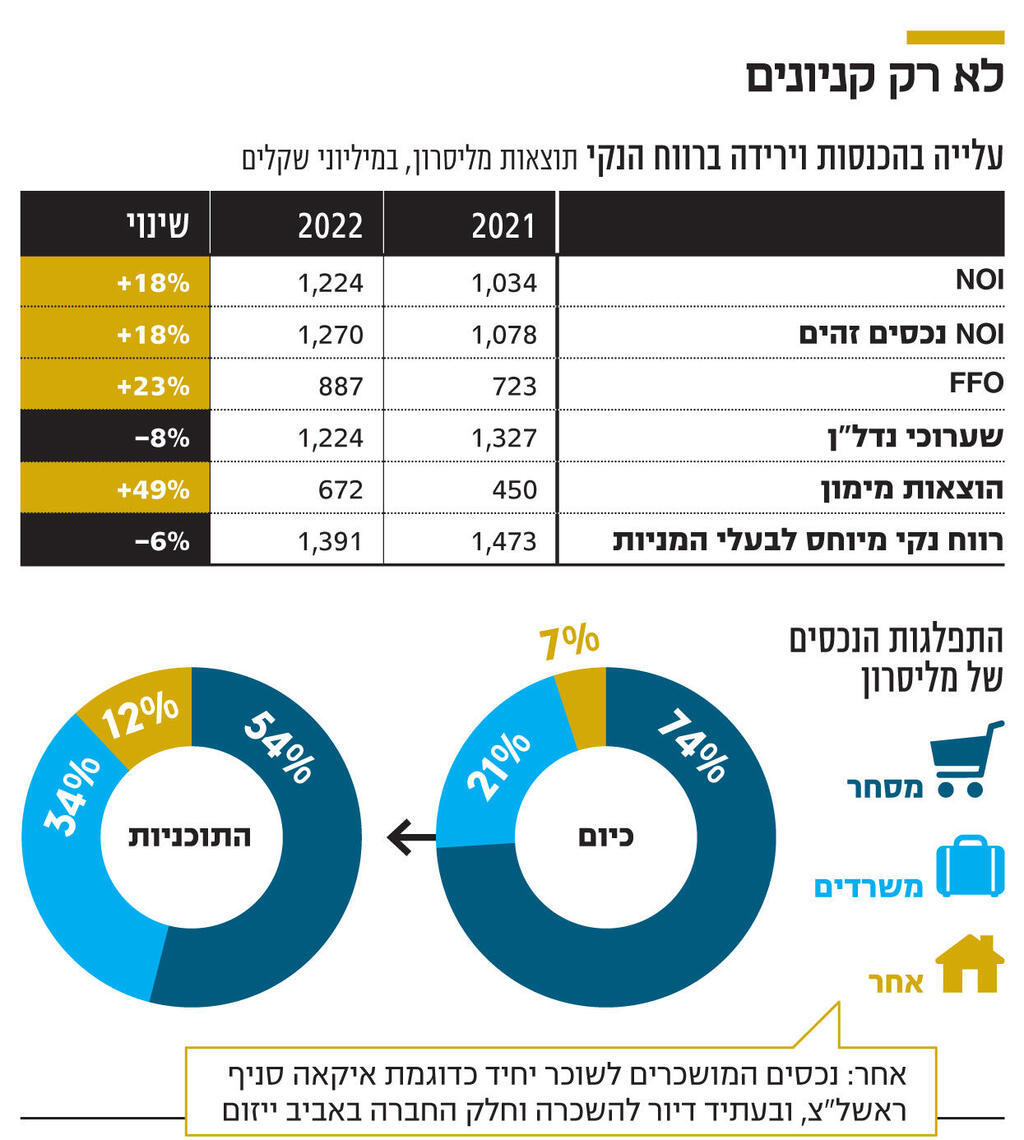

כיום תחום הקניונים מהווה 74% מההכנסות התפעוליות של חברת הנדל"ן המניב מליסרון, השואפת להרחיב את פעילותה בתחום המשרדים והמגורים. ה־FFO ב־2022 זינק ב־23% לכ־900 מיליון שקל הודות לעלייה בהכנסות מהקניונים

הולכת בעקבות עזריאלי: בשוק ההון מקובל להסתכל על מליסרון ועזריאלי כמתחרות הישירות זו של זו, משום שמדובר בשתי חברות שמזוהות בצורה משמעותית עם פעילותן בתחום הקניונים. עזריאלי הוא כבר שם נרדף לקניון ואילו הקניונים של מליסרון לא מזוהים עם שמה, אבל קניוני עופר, ובראשם קניון רמת אביב, מוכרים לרבים.

עם השנים נוצרו פערים בין החברות. עזריאלי התרחבה לתחומים נוספים — גם מעבר לים – וגם נפתח פער בשווי השוק של שתי החברות. עזריאלי נסחרת כיום בשווי שוק של 24.6 מיליארד שקל, ואילו מליסרון שבשליטת ליאורה עופר (47%), שממוקדת בשוק הישראלי, נסחרת בשווי שוק של 10.5 מיליארד שקל.

בדו"חות מליסרון ל־2022, שפורסמו אתמול והצביעו על זינוק במדדים התפעוליים ועל ירידה ברווח הנקי, הדגישה החברה שהיא מתקדמת בתוכניתה האסטרטגית לגיוון פעילויותיה. כלומר, פיתוח תחום המשרדים והמגורים. החברה שואפת שתחום הקניונים יהווה כחצי מהפורטפוליו שלה, בעוד שכיום הוא מהווה יותר מ־70%. זאת, בדומה לעזריאלי שהרחיבה את פעילותה לתחומים נוספים מעבר למסחר ומשרדים כדוגמת דיור מוגן ודאטה סנטרס והצליחה להוריד את תלותה בקניונים ובמרכזים המסחריים מ־52% מהפעילות (NOI) בשנת 2019 ל־44% בסוף ספטמבר 2022.

ה־NOI של מליסרון, שמודד את ההכנסות התפעוליות נטו, הסתכם ב־2022 ב־1.2 מיליארד שקל, זינוק של 18% לעומת 2021.

ה־FFO, שמודד את תזרים המזומנים מפעילות ריאלית ונחשב כמדד המקובל למדידת רווחיות בחברות נדל"ן מניב משום שהוא מנטרל גורמים שונים כמו שערוכים, זינק ב־23% והגיע ל־887 מיליון שקל. השיפור מיוחס לביטול הקלות שניתנו לשוכרים בתקופת הקורונה וכן לעלייה של 9% בפדיונות השוכרים ביחס לשנת 2021 שבתחילתה עוד הושפעה תנועת הרוכשים בקניונים מהקורונה, ועלייה של 5% לעומת שנת 2019 (השנה האחרונה לפני הקורונה). זאת, לצד עלייה בדמי השכירות בחוזים שחודשו ומהצמדת דמי השכירות למדד שעלה.

מליסרון מנהלת 28 נכסים מניבים בשטח כולל של 907 אלף מ"ר שבהם 2,600 שוכרים. 21 מהנכסים הם קניונים ומרכזים מסחריים בשטח של 481 אלף מ"ר, ששיעור התפוסה בהם הגיע ב־2022 ל־99% והיו אחראים ל־74% מסך ה־NOI.

העלייה בפדיונות ושיעורי התפוסה הגבוהים באו לידי ביטוי גם בעלייה בדמי השכירות ב־603 החוזים החדשים שמליסרון חתמה עליהם במהלך השנה בתחום המסחר, 7% במימושי אופציות וחידושי חוזים ו־18% בחוזים מול שוכרים חדשים. 357 אלף מ"ר המשרדים שמליסרון משכירה בפארקים ייעודיים ובקניונים שלה הושכרו ב־2022 ב־98% תפוסה, והיו אחראים ל־21% מה־NOI. רובם (74%) מושכרים לשוכרים גדולים ומבוססים בענפי ההיי־טק, הביומד ושירותי הבריאות, בהם Nvidia, פייסבוק, IBM, פלאפון, וארבע קופות החולים.

בתחום המשרדים נחתמו 41 חוזים חדשים, כששיעור העלייה הריאלי ב־35 מימושי האופציות וחידושי החוזים היה 2% ואילו מול שוכרים חדשים עלו דמי השכירות ב־1% בלבד.

"בשילוב עם עליית המדד עלו מחירי השכירות בחוזים אלה ב־6.5%–7.5%", אמר ל"כלכליססט" מנכ"ל מליסרון אופיר שריד. "אנחנו מזהים בלימה בעליית מחירי השכירות בת"א אם כי אלו עדיין גבוהים ממה שהיה ב־2019. באזורים אחרים המחירים לא עלו באופן משמעותי ולכן הם לא יורדים באופן כזה. לצד זאת יש התארכות במשך הזמן שלוקח לחתימת חוזים חדשים".

ב־2022 התקדמה מליסרון בתוכניתה להרחבת תחומי הפעילות שלה כשרכשה 50% מחברת הנדל"ן למגורים אביב ייזום בהשקעה של 600 מיליון שקל. בכוונת מליסרון לצמצם את התלות הקיימת שלה בתחום המסחר מ־74% מה־NOI ל־54% לאחר שתסיים לאכלס פרויקטים שהיא מקימה ובהטמעת פעילותה של אביב ייזום, ולהעלות את משקלו של תחום המשרדים מ־21% ל־34% ושל תחומים אחרים, ובהם בנייה למגורים, מ־5% ל־12%.

7 פרויקטים שמצויים כיום בבנייה ובאכלוס בשטח של 144 אלף מ"ר צפויים להניב תוספת של 238 מיליון שקל ל־NOI השנתי. לחברה יש כבר הסכמות וחוזים חתומים בנוגע ל־70% משטחם ו־23% מיוחסים לבניין B בפרויקט Landmark בשרונה בת"א.

נכון לסוף 2022 הגיע החוב הפיננסי נטו של מליסרון ל־9.8 מיליארד שקל, 11% יותר מאשר בסוף 2021. 85% מהחוב צמוד למדד, מה שהוביל לעלייה בהוצאות המימון של החברה במהלך השנה לסכום של 672 מיליון שקל, 49% יותר מאשר ב־2021. שיעור המינוף בסוף 2022 היה דומה לזה שנרשם בסוף 2021, 43%. עד לסוף השנה מליסרון תידרש לשרת חוב של 1.2 מיליארד שקל כשכיום ברשותה יתרת מזומנים ונכסים פיננסיים של 900 מיליון שקל ומסגרות בנקאיות לא מנוצלות של 500 מיליון שקל.

עליית הריבית, האינפלציה והסיכון לכניסה למיתון הובילו לעלייה של כרבע אחוז בשיעור ההיוון המשוקלל (CAP RATE) ל־6.95%. הריבית המשוקללת על החוב הגיעה ל־2.05% ולכן המרווח התייצב על 4.9%. העלייה בשיעור ההיוון הובילה לקיזוז של כ־500 מיליון שקל משערוך שווי הנכסים של החברה שהגיע ל־1.2 מיליארד שקל לעומת 1.3 מיליארד ב־2021. אלה נובעים מעלייה בדמי השכירות וב־NOI והשקעות בנכסים. העלייה בהוצאות המימון והירידה ברווח משערוכי הנכסים הובילה לירידה של 6% ברווח הנקי לעומת השנה הקודמת, וזה התייצב על 1.4 מיליארד שקל.

את העלייה בהכנסות מקניונים מייחס שריד להמשך ההתאוששות מהקורונה, לצד ירידה ברכישות באונליין ובחו"ל שהיו גורמי הסיכון העיקריים עבור החברה. ""אין ספק ש־2023 תהיה שנה מאתגרת ויש הרבה חוסר ודאות אבל אנחנו מתחילים אותה טוב", אמר שריד. "הרחבת הפעילות לתחום המגורים באמצעות אביב ייזום מספקת לנו זרוע שלישית שנותנת עוד ביטחון".