בלעדיהסיבה לפיצוץ: זבידה דרש שכר בעלות של 120 מיליון שקל לארבע שנים

בלעדי

הסיבה לפיצוץ: זבידה דרש שכר בעלות של 120 מיליון שקל לארבע שנים

דודו זבידה, מנכ"ל חברת הנדל"ן המניב מבנה, בדרך לסיים את תפקידו בשל משבר ביחסים מול הדירקטוריון. הקרע נוצר בעקבות חבילת השכר החדשה שדרש, והעסקה לרכישת דסק"ש שאותה רקם בלי לשתף את הדירקטוריון. זבידה מכחיש שדרש סכום כזה

אתמול, במשך שעות ארוכות, ניהלו דירקטוריון חברת הנדל"ן המניב מבנה והמנכ"ל דודו זבידה מגעים על מנת לגשר על הפערים ביניהם ולהביא לסיום כהונתו של זבידה בחברה שאותה הוא מנהל כבר תשע שנים, ושבה כיהן בתפקידים בכירים מאז 2012. הפערים נוגעים בעיקר למצנח הזהב של זבידה. לפי החוזה שלו, הוא זכאי לתשלום עבור יותר מ־20 חודשי עבודה (מעל ל־5 מיליון שקל), אך זבידה דרש סכום גבוה יותר על מנת לעזוב.

מניית מבנה הגיבה לדיווח של החברה לבורסה, שאישר את הידיעה ב"כלכליסט" על כך שזבידה בדרך לפרישה מהחברה, בירידה מתונה יחסית של 3.4%, לא ירידה חדה משמעותית מהירידה במדד ת"א־נדל"ן (2.1%), למשל. הדבר מפתיע באופן יחסי משום שזבידה נחשב למנהל מוערך בזכות המהפכה שחולל במבנה. בהתאם לכך, בחלק מהגופים המוסדיים שמחזיקים במבנה הביעו אכזבה מעזיבתו המסתמנת, וחלקם אף בוחנים דרכי פעולה על מנת להשאירו בחברה. אולם אחרים מזכירים את העובדה שזבידה ניהל את החברה גם בעת שהיא שקעה תחת הבעלות של אליעזר פישמן.

"נכון שזבידה הוא מנכ"ל מעולה, ואת מה שהוא עשה במבנה אף אחד לא יוכל לקחת ממנו, אבל בשנה־שנתיים האחרונות קרה לו מה שקורה להרבה מנהלים מצוינים", הסביר בכיר בשוק ההון. "הוא התחיל לחשוב שהוא כל יכול ושהוא בעל הבית. בשלב מסוים בעלי המניות לא הסכימו להכיל את זה יותר. נראה שגם לדודו וגם למבנה הפרידה יכולה לעשות טוב".

בלב הקרע בין הדירקטוריון של מבנה לזבידה עומדת דרישת שכר קיצונית שהגיש זבידה לדירקטוריון לאחרונה. ל"כלכליסט" נודע כי זבידה, שהוא רואה חשבון במקצועו, שלח מכתב לדירקטוריון עם דרישותיו. המכתב כלל מרכיבים שונים של שכר ואופציות, והוא היה מורכב עד כדי כך שהדירקטוריון שכר את שירותיו של משרד רואי החשבון KPMG כדי לנתח אותו. הניתוח העלה שחבילת השכר שזבידה דורש מסתכמת בעלות של כ־120 מיליון שקל לארבע שנים. כלומר, שכר בעלות של כ־30 מיליון שקל בשנה. הסכום הוא שעמד לנגד עיני הדירקטוריון במגעים מול זבידה, שמצידו מכחיש שביקש סכום כזה. עוד טוען זבידה כי אין בינו לבין הדירקטוריון פערים כלל. נוכח הדיווח לבורסה, מוסדיים יצרו קשר עם מבנה והביעו את כעסם על עזיבתו המסתמנת של המנכ"ל המוערך, והביעו תדהמה כשקיבלו את הנתונים המדוברים.

לחבילת השכר שדרש זבידה אין אח ורע בשוק ההון הישראלי, בוודאי שלא בענף הנדל"ן המניב. לשם השוואה, אייל חנקין, מנכ"ל קבוצת עזריאלי, חברת הנדל"ן המניב הגדולה בישראל במונחי שווי שוק קיבל ב־2021 שכר בעלות של 6.9 מיליון שקל. אופיר שריד, מנכ"ל מליסרון, החברה השנייה בגודלה, קיבל באותה שנה שכר בעלות של 5.8 מיליון שקל. שמעון אבודרהם, מנכ"ל אמות, החברה השלישית בגודלה, קיבל ב־2021 שכר בעלות של 3.4 מיליון שקל ושכר דומה ב־2022.

מדובר גם בחבילת שכר שמותירה מאחור את זו שביקשו אייל לפידות וגיל שרון, שבזמן אמת יצרו תהודה גדולה בשוק ההון המקומי. ב־2019 מונה לפידות למנכ"ל חברת הנדל"ן והתשתיות שיכון ובינוי שבשליטת נתי סיידוף. החברה העניקה לו חבילת תגמול בהיקף כולל של 84 מיליון שקל לחמש שנים, רובה בתגמול הוני. כלומר, תגמול בעלות של 21 מיליון שקל בשנה. לפידות עזב את התפקיד לאחר שנה בלבד. ב־2016 ביקש אדוארדו אלשטיין, מי שהיה אז בעל השליטה בדסק"ש, למנות את גיל שרון, מנכ"ל פלאפון בעבר, למנכ"ל דסק"ש. הוא ביקש להעניק לו חבילת שכר בעלות של 75 מיליון שקל לחמש שנים. כלומר, 15 מיליון שקל בשנה. גם במקרה הזה, הרכיב המרכזי בחבילה היה תגמול הוני. בסופו של דבר, החבילה המדוברת לא אושרה, גם לאחר שעברה כיווץ, ושרון לא נכנס לתפקיד מנכ"ל דסק"ש.

חבילת השכר שביקש זבידה נראית חסרת פרופורציה גם על רקע העובדה שבשבוע שעבר בעלי המניות של מבנה סירבו לאשר את עדכון מדיניות התגמול, מה שהיה מאפשר למבנה להעניק לזבידה תגמול הוני משמעותי יותר שיהווה עד שני שלישים מעלות השכר הכוללת שלו, בעוד שב־2021, לדוגמה, התגמול ההוני היווה כשליש מעלות שכרו. כלומר, בעלי המניות כבר סירבו לשדרוג בתנאי שכרו.

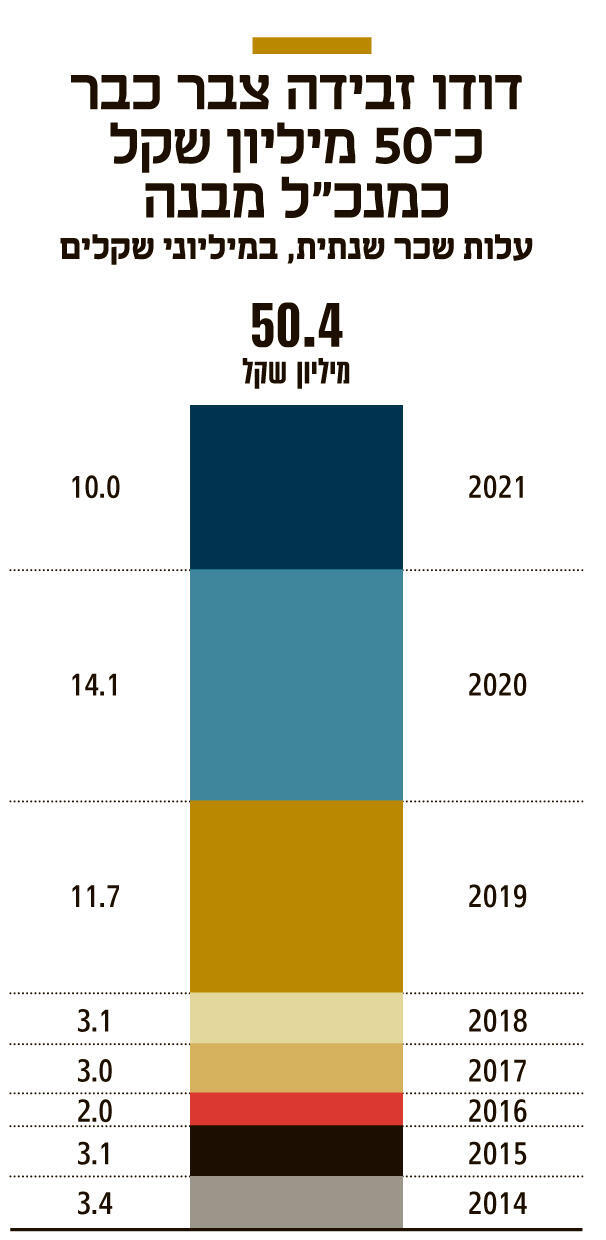

זבידה, שמנהל את מבנה כבר תשע שנים, הוא כבר היום אחד השכירים העשירים במשק, שכן ב־2016, בעת שנחתם החוזה האחרון שלו, הוא קיבל אופציות ומניות בשווי כלכלי נוכחי של 150 מיליון שקל. לאורך השנים שבהן כיהן כמנכ"ל מבנה נהנה זבידה משכר בעלות של כ־50 מיליון שקל, וזה עוד לפני עלות השכר שלו ב־2022 שתפורסם במסגרת הדו"חות השנתיים של מבנה שיפורסמו עד סוף מרץ.

בנוסף, לדירקטוריון מבנה יש טענות כלפי זבידה ביחס לאופן שבו גיבש את העסקה לרכישת דסק"ש. הדירקטורים ראו בעסקה ככזו שנסגרה מאחורי גבם ושהגיעה אליהם לאישור ברגע האחרון. כפי שנחשף ב"כלכליסט" בתחילת השנה, זבידה רקם עסקה לרכישת דסק"ש בדרך של מיזוג. המטרה שלו הייתה להשיג שליטה בחברה־הנכדה של דסק"ש, חברת הנדל"ן המניב גב־ים, ובכך ליצור תחרות לעזריאלי. אלא שאת עסקת הענק, שהיקפה נאמד בכ־1.5 מיליארד שקל, הוא רקם, לתחושת הדירקטוריון, בלי לערב את הדירקטוריון של מבנה ובלי לקבל מראש את ברכתם של בעלי המניות השונים. למעשה, הדירקטוריון שמע על העסקה ערב חשיפתה וחבריו ראו בכך עדכון מינימלי ולא מספק. בסופו של דבר, העסקה לא התקדמה, בין היתר משום שבשוק הגיבו לכך בשלילה וראו בדסק"ש משקולת פיננסית על גבה של מבנה, שהיא חברה בריאה וחזקה מבחינה פיננסית.

עוד קודם לכן, באמצע 2021, ניסתה מבנה להשתלט על קרן הריט סלע נדל"ן בקרב מתוקשר מול הנהלת הקרן בראשות שמואל סלבין. בנובמבר 2021 רכשה מבנה 6% ממניות הקרן מידי הפניקס תמורת 82 מיליון שקל, ואז הגישה הצעת רכש לסלע נדל"ן שהתבססה על 250 מיליון שקל ומניות של מבנה. בסופו של דבר, המהלך לא יצא לפועל ומבנה מכרה את המניות שלה בסלע נדל"ן.

כמו בחברות אחרות, שבהן כיהנו מנהלים דומיננטיים, גם זבידה התנהל באופן די עצמאי, והיחסים בינו לבין הדירקטוריון ידעו עליות ומורדות. בין היתר, לדברי גורמים המעורים בנושא, הוא נופף מול דירקטורים שלא תמיד תמכו בהתנהלותו בכך שהוא מקושר לגופים מוסדיים שמעריכים אותו ויתמכו בו במקרה של עימות.

ההתנהלות של זבידה מזכירה מעט את זו של איציק אברכהן, יו"ר שופרסל כיום ומנכ"ל החברה בעבר. אברכהן נחשב למי שהתנהל בצורה כוחנית, מעל הראש של הדירקטוריון, וכמי שלעיתים לא כיבד את הדירקטורים ואף עלב בחלקם. אברכהן זכה לתמיכה של המוסדיים, ולאחר שהודח על ידי הדירקטוריון בראשות יקי ודמני, הוא הוחזר לחברה בידי המוסדיים והחליף את ודמני בתפקיד היו"ר.

הסיכוי לתרחיש דומה במבנה הוא פחות סביר מאחר שיש בה בעל מניות דומיננטי, דוד פורר, שמחזיק ב־17.8%, ובנו, טל פורר, עומד בראש הדירקטוריון של מבנה. כבעל מניות גדול, ההשפעה של פורר בחברה גבוהה משל כל מוסדי.

ככל שזבידה אכן ייפרד ממבנה, הוא משאיר אחריו חברה חזקה ושונה מאוד מזו שקיבל לידיו. כשנכנס לתפקיד ב־2014, כשהחברה עוד נקראה כלכלית ירושלים, היא הייתה בשליטת פישמן ומצבה היה עגום למדי. היא כרעה תחת נטל חובות של 3 מיליארד שקל, ובמסגרת הסדר הנושים של פישמן יצאה מידיו ב־2015. מניות השליטה של פישמן עברו לבנק לאומי בשל חוב של 2 מיליארד שקל. לאומי לא הצליח למכור את השליטה לגורמים שאיתם ניהל משא ומתן, בהם האחים נקש ויו"ר בנק הפועלים לשעבר שלמה נחמה, וגם לא היה מעוניין להזרים כסף לחברה בעצמו.

משום כך זבידה נקט בצעד דרמטי. במרץ 2016 הוא יצא לגיוס ענק של 750 מיליון שקל, סכום זהה לשווי השוק של החברה באותה עת, בהנפקת מניות בשיעור השווה ל־50% ממניות כלכלית ירושלים. החברה הכפילה את עצמה תוך שהיא מכניסה את הכסף לקופתה, ובעלי המניות שלא השתתפו בגיוס דוללו בחדות. בנק לאומי, שלא הזרים כסף לחברה, ירד מאחזקה של 26% ל־13% בלבד. וכך, כלכלית ירושלים נהפכה לחברה ללא גרעין שליטה, וזבידה היה לדמות החזקה בה.

לאחר מכן זבידה הוביל את החברה למימוש נכסים בחו"ל, מיחזור חובות יקרים, ומיזוג בין כלכלית לחברה־הבת מבני תעשיה לחברה אחת – קבוצת מבנה. הצעדים חיזקו את המבנה הפיננסי של מבנה שיצאה למסע רכישות, נכנסה לתחום הדיור להשכרה וגם זכתה במכרז אחד בשדה דב בתל אביב.