למויניאן אין כסף לפרוע את האג"ח, אז בעל השליטה מתגייס לעזרתה

למויניאן אין כסף לפרוע את האג"ח, אז בעל השליטה מתגייס לעזרתה

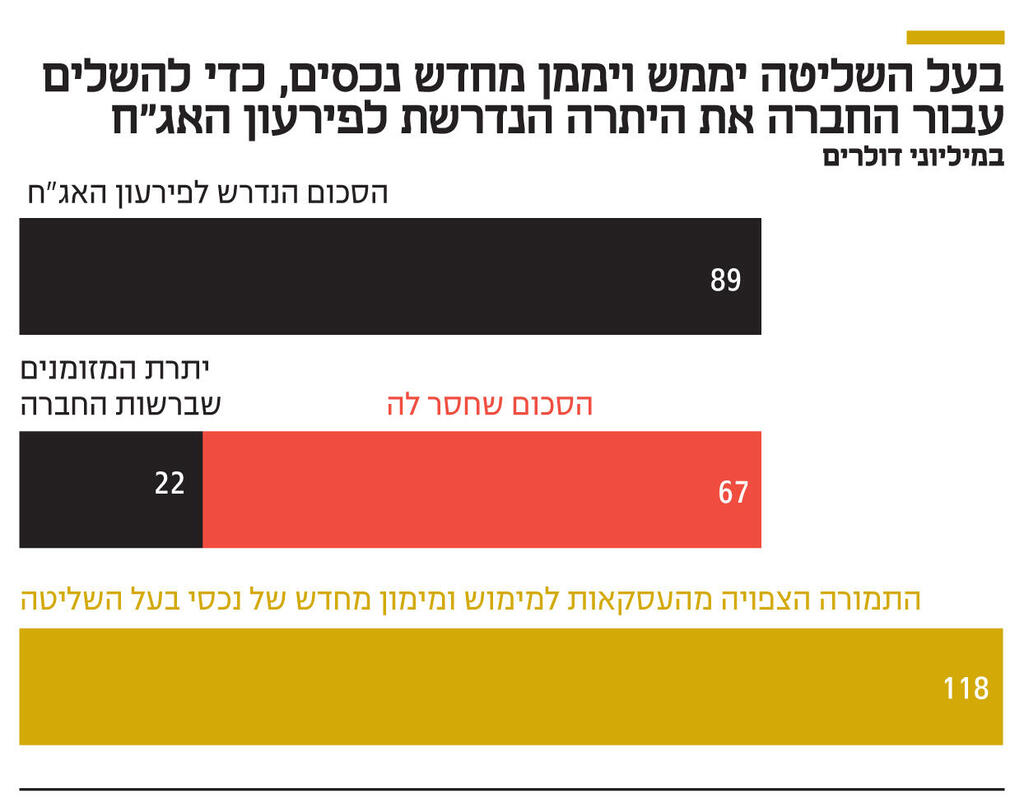

חברת ה־BVI, שמחזיקה בנדל"ן מניב בניו יורק, נדרשת לפרוע 89 מיליון דולר עד סוף השנה, אך ברשותה 22 מיליון דולר. במקום למחזר חוב עם סדרת אג"ח חדשה, ג'ו מויניאן יממש נכסים פרטיים וישלים את הסכום הנדרש

מויניאן לימיטד (Moinian Limited) היא אחת מחברות ה־BVI הוותיקות שאיגרות החוב שלהן נסחרות בתל אביב. היא הנפיקה אג"ח לראשונה בתל אביב ב־2015 (סדרה א') וגייסה תמורתה 1.35 מיליארד שקל. מויניאן מחזיקה בנדל"ן מניב בניו יורק, לשימושי מסחר, משרדים, מגורים ומלונאות. בהמשך, ובעקבות הנפקת האג"ח בארץ, היא החלה לעסוק גם במימון השקעות בנדל"ן. בעל השליטה בה הוא יזם הנדל"ן היהודי־אמריקאי ג'ו מויניאן, בעל השליטה בחברה מויניאן גרופ.

דירוגי החברה והסדרה ירדו

ב־2018 הנפיקה החברה את סדרת האג"ח השנייה שלה (סדרה ב') וגייסה תמורתה 559 מיליון שקל. הסדרה הונפקה בריבית של 3.8%, שבהמשך הועלתה לרמתה הנוכחית, 4.05%. זאת, בעקבות הורדת דירוג של הסדרה על ידי חברת הדירוג מידרוג בנובמבר 2023 לדירוג Baa2. תשלומי הריבית נקבעו כחצי־שנתיים ופירעון הסדרה נקבע בחמישה מועדים שנתיים עד לדצמבר 2024. שלושה תשלומים שנתיים של 15% משווי הסדרה כל אחד, ושניים נוספים בשיעור של 27.5% כל אחד. הסדרה הונפקה ללא בטוחות או שעבודים.

משבר הקורונה הוביל את החברה לקשיים, ובאפריל 2021, כשיתרת החוב שלה למחזיקי האג"ח עמדה על 1.4 מיליארד שקל, נסחרו שתי סדרות האג"ח שלה בתשואת זבל של 17.6%-15% ו"הובילו", את טבלת התשואות לפדיון במדד תל בונד־גלובל. זאת, אחרי הורדת דירוג האשראי של החברה ל־Baa1 עם אופק שלילי, והפסד כולל של 106 מיליון דולר ב־2020.

ביוני 2022 מויניאן לימיטד השלימה את פירעון סדרה א' ונותרה עם סדרה ב' בלבד. זו עתידה להגיע לפירעון סופי בחודש דצמבר. אז היא תידרש לפרוע סכום של 334 מיליון שקל (89 מיליון דולר) כשבקופתה, נכון לסוף חודש יוני 2024, מזומנים בשווי של 83 מיליון שקל בלבד (22 מיליון דולר).

למרות זאת, היא נסחרת כיום בתשואה ברוטו של 6.45%, רחוק מתשואת הזבל שנרשמה ב־2021, עובדה המעידה על ביטחונם של המחזיקים ביכולתה של החברה לפרוע את החוב.

החברה קידמה גיוסי אג"ח נוספים בתל אביב, אך ביטלה אותם. ב־2022 ביקשה לגייס אג"ח בהיקף של 60 מיליון דולר בכדי להחליף הלוואות אחרות שלקחה לטובת הקמת נכס מגורים במיאמי, אך לאחר שקיבלה התחייבויות להשקעה של 311 מיליון שקל בריבית של 12%, היא ביטלה את ההנפקה ופנתה לגייס את החוב הנדרש לה בארה"ב, בריבית נמוכה יותר.

מימוש נכסים במקום אג"ח

מוקדם יותר השנה היא קידמה הנפקה של סדרה אחרת (סדרה ג'), שנועדה לשמש למימון פרעונה של סדרה ב'. אך בימים האחרונים הודיע בעל השליטה כי במקום זאת הוא יעמיד את הסכום הנדרש לפירעון האג"ח באמצעות מימוש של שלושה נכסים: מבנים המשמשים למשרדים וקמעונאות במנהטן ובלוס אנג'לס וקרקע בפלורידה, ומימון מחדש לשני נכסים אחרים המשמשים לדיור להשכרה בניו יורק. כל הנכסים המדוברים מוחזקים בידי בעל השליטה עצמו ולא בידי החברה. התמורה נטו שצפויה להתקבל על מימוש הנכסים היא של 118 מיליון דולר, ומויניאן התחייב בפני החברה כי אם העסקאות תושלמנה עד לא יאוחר ממועד הפירעון של סדרה ב', הוא יעמיד את תמורתן (עד לסך הנדרש לפירעון הסדרה) כהלוואת בעלים לחברה, לטובת הפירעון.

זוהי אינה הפעם הראשונה שמויניאן פועל למימוש או מימון מחדש לנכסים פרטיים שלו על מנת לאפשר את פירעון תשלומי האג"ח של החברה. באוקטובר האחרון הוא ביצע עסקה למימון מחדש של נכס מגורים בניו יורק, והעביר 31 מיליון דולר מהתמורה כהלוואת בעלים לחברת האג"ח, לטובת פירעון התשלום שנדרש בדצמבר.

ביטול ההנפקה של סדרה ג' והשלמת פירעונה של סדרה ב' יביאו לסיום דרכה של מויניאן לימיטד כחברה נסחרת בתל אביב. זאת, דווקא בתקופה של גאות בהנפקות האג"ח על ידי חברות BVI. אלה גייסו עד לסוף חודש יולי 2024 סכום של 4.5 מיליארד שקל, לעומת 1.7 מיליארד שקל שגייסו בתקופה המקבילה אשתקד. עיקר הגיוסים נעשו דווקא על ידי חברות ותיקות, כדוגמתה של מויניאן.

חברות ה־BVI הן חברות זרות, אמריקאיות על פי רוב, שהתאגדו באיי הבתולה הבריטיים מטעמי מס, הוזרמו לתוכן נכסים והן קיבלו עליהן את הדין הישראלי והנפיקו כאן איגרות חוב.

הטרנד, שתפס תאוצה במחצית השנייה של העשור הקודם, גרם למחזיקי האג"ח צרות רבות, כשכמה מהחברות קרסו, בחלקן ברעש רב ועם חובות גדולים, ואחרות מהן הגיעו להסדרי חוב שונים עוד טרם קריסה. מספר החברות הזרות שגייסו חוב במסגרת מודל ה־BVI מגיע ליותר מ־30, והן גייסו בישראל למעלה מ־33 מיליארד שקל.