ניתוחסימפוניית ההקרבה: כמה רחוק ילכו הבנקים המרכזיים כדי לנצח את האינפלציה?

ניתוח

סימפוניית ההקרבה: כמה רחוק ילכו הבנקים המרכזיים כדי לנצח את האינפלציה?

הנחישות של הבנקים המרכזיים לקרר את האינפלציה, גם במחיר פגיעה קשה בכלכלה, הולידה מרוץ של העלאות ריבית ומייצרת מוזיקה צורמנית במיוחד עבור השווקים בעולם. המשקיעים רק יכולים לקוות שהתשלום שייגבה יהיה שווה את זה בעתיד

בשבועות האחרונים המוזיקה בכלכלה הגלובלית השתנתה בצורה דרמטית. אם השווקים הם יצירה סימפונית, כעת, אחרי הפרק הראשון, שאותו ניתן לכנות "הלם האינפלציה", אנו מצויים בפרק השני, האדג'יו – הפרק האיטי בסימפוניה שמביא איתו עגמומיות ונימה של עצבות. העגמומיות היא תוצאה של הצלילים שמנגנת כיום התזמורת הכלכלית – צלילים של מיתון, שהפך מאפשרות מדאיגה לחשש הממשי ביותר ולצפי קונקרטי, הן באירופה והן בארה"ב.

התזמורת הכלכלית מפיקה את הצלילים האלו בניצוחם של הבנקים המרכזיים שנכנסו למרוץ העלאת ריבית במטרה להוכיח שכל אחד מהם הוא הנחוש ביותר להחזיר את שד האינפלציה לבקבוק, גם במחיר של האטה חריפה ואף מיתון – כלומר, התכווצות המשק.

במהלך השנה הנוכחית 90 בנקים מרכזיים בעולם העלו את הריבית. חצי מהם העלו אותה בשיעור של 75 נקודות בסיס (0.75%) בבת אחת, כשבמקרים רבים דובר בהעלאה החדה ביותר זה שנים ארוכות, כמו במקרה של הבנק המרכזי האירופי (ECB) שבראשו עומדת כריסטין לגארד. התוצאה המתקבלת מכך היא ההידוק המוניטרי הגלובלי הרחב ביותר זה 15 שנים, שמהווה ניתוק חריף מעידן הכסף הזול שנוצר כתוצאה מההרחבה המוניטרית אדירת הממדים שאותה הנהיגו הבנקים המרכזיים לאחר המשבר של 2008. וזה לא צפוי להיעצר.

לפי ג'יי.פי מורגן, בנק ההשקעות הגדול בעולם, הרבעון הנוכחי יהיה זה שבו יעלו הריביות בשיעור המשמעותי ביותר מאז 1980. מחר הבנק המרכזי של ארה"ב, הפד, צפוי להעלות את הריבית ב־0.75% נוספים, לאחר שעשה זאת כבר פעמיים, כשבשוק מעניקים סיכוי מסוים לכך שהריבית אף תעלה ב־1% שלם – דבר שנראה כמעט בלתי אפשרי עד לפני זמן קצר בלבד.

נערכים למיתון

הנגידים מודעים לכך שהעלאות הריבית האגרסיביות עלולות לדחוף את הכלכלות של המדינות למיתון. יו"ר הפד ג'רום פאוול אמר בחודש שעבר שהמאבק להשגת יציבות מחירים, כלומר הורדת האינפלציה, יביא איתו "כאב מסוים למשקי הבית ולעסקים". נגיד בנק ישראל אמיר ירון התבטא מעל שלל במות, כולל בוועידת "כלכליסט", ואמר כי "העלאת הריבית היא התרופה לאינפלציה – זה יכאב היום, אבל ימנע כאב גדול יותר בעתיד".

הכאבים המדוברים הם כאבים מסוגים שונים. בראש ובראשונה מדובר על צמיחת המשק. כלומר, העלייה בתמ"ג. ישנן תחזיות שונות של שלל גופים, אך כולן מצביעות על צמיחה הולכת ופוחתת, ואף על צמיחה שלילית – כלומר, מיתון.

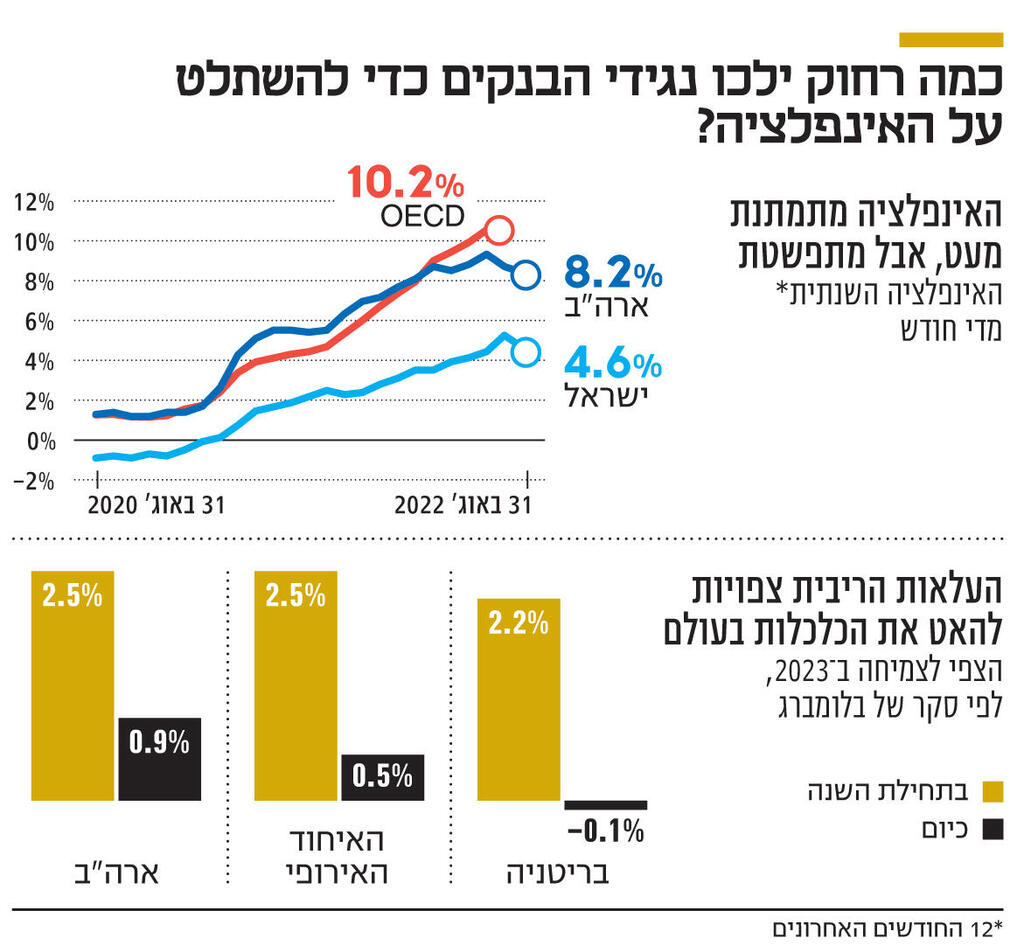

סקר שערך בלומברג בין כלכלנים ביחס לצמיחה הצפויה לכלכלות שונות ב־2023 מעלה כי אם בתחילת השנה הנוכחית העריכו הכלכלנים שהמשק האמריקאי יצמח ב־2.5% בשנה הבאה, הרי שכעת הצפי עומד על 0.9% בלבד. הצפי בנוגע לגוש היורו ירד מרמה של 2.5% גם כן בתחילת השנה הנוכחית לרמה של 0.5% כעת. בבריטניה המצב חמור אף יותר, והצפי עומד על שיעור שלילי של 0.1%, בעוד בתחילת השנה הוא עמד על 2.2%.

גם ארגון המדינות המפותחות, ה־OECD, הוריד תחזיות בחודש שעבר, ועוד לפני כן, ביוני, קרן המטבע הבינלאומית (IMF) הורידה את תחזיות הצמיחה לכלכלות רבות ולכלכלה העולמית לשנת 2022 ב־0.4%, כך שהיא עומדת כיום, להערכת הקרן, על 3.2%. הצפי של הקרן לשנה הבאה ירד בשיעור גבוה יותר של 0.7% והוא עומד כעת על 2.9%. כפי שההערכות בשוק הן שהריביות ימשיכו לעלות, כך ההיסטוריה הקרובה מלמדת אותנו שהתחזיות נוטות להיות אופטימיות מדי. לאורך החודשים האחרונים הגופים השונים עדכנו שוב ושוב את התחזיות כלפי מטה.

מחיר נוסף שהכלכלה עשויה לשלם מגיע בדמות עלייה באבטלה. לפי הכלכלנים של בלאקרוק, מנהלת הנכסים הגדולה בעולם שחולשת על נכסים בהיקף של כ־8.5 טריליון דולר, ההשתלטות על האינפלציה בכל מחיר באמצעות הידוק מוניטרי אגרסיבי תדרוש "מיתון עמוק בארה"ב, עם פגיעה של כ־2% בצמיחה, עוד 3 מיליון מובטלים, ומיתון עמוק עוד יותר באירופה".

ריי דליו, מייסד קרן הגידור הגדולה בעולם, מעריך שריבית של 4.5% תפיל את שוק המניות בעוד 20%. בבלאקרוק, מנהלת הנכסים הגדולה בעולם, צופים שהמדיניות תוביל לפגיעה של 2% בצמיחה ולעוד 3 מיליון מובטלים

ריי דליו, מייסד ברידג'ווטר, קרן הגידור הגדולה בעולם שמנהלת כ־150 מיליארד דולר, פרסם בחשבון הלינקדאין שלו תחזית קודרת שנקודת המוצא שלה היא שהריבית בארה"ב תגיע ל־4.5%, ומצביע על מחיר נוסף: "אני מעריך שהעלאת הריבית מהרמה הנוכחית שלה לסביבות 4.5% תייצר השפעה שלילית של כ־20% על מחירי המניות". זאת בשעה שמדד S&P 500, שכבר ירד ב־19.2% מתחילת השנה, עושה את דרכו לשנה הקשה ביותר שלו מאז 2008. להערכת דליו, העלאת הריבית "תוביל לירידה בהלוואות בסקטור הפרטי, שבתורה תפחית את הצריכה ותגרום להאטה בכלכלה". לפי חברת המחקר סיבליס, שווי השוק הכולל של המניות בארה"ב, נכון לסוף מרץ, הוא כ־48 טריליון דולר. כלומר, הנזק הפוטנציאלי הוא אדיר ממדים.

דליו לא לבד. על פניו, ניתן היה לחשוב שהוא מעין נביא זעם שהולך נגד הזרם, שכן לפי נתונים שנחשפו בבלומברג, קרן פיור אלפא שמנהלת ברידג'ווטר השיגה תשואה של 32% במחצית הראשונה של השנה, בעוד מדד S&P 500 ירד בכ־20% באותו פרק זמן. אלא שכיום השווקים חוזים שבאפריל 2023 הריבית בארה"ב תעמוד על 4.4%. הציפיות האלו הן מחיר החוזים בבורסת הנגזרים של שיקגו (CME) על ריבית הבנק המרכזי של ארה"ב. המחיר של החוזה הוא תמיד 100 דולר פחות דולרים במספר שזהה לריבית הצפויה באותו חודש. מחיר החוזה לאפריל 2023 עומד על 95.605 דולר. כלומר, הצפי הוא לריבית של 4.395% במועד זה. כך שדליו, שמקבל הד תקשורתי גדול בשל מעמדו, למעשה משקף עמדה רווחת ביחס לריבית הצפויה.

קשה עכשיו, הקלה אח"כ?

המחירים האלו אל מול היעד הנכסף של השתלטות על האינפלציה, שהגיעה במדינות רבות בעולם לשיא של עשורים, הם שמרכיבים את מה שמכונה יחס ההקרבה (Sacrifice Ratio). כלומר, כמה מוכנים "לשלם", בראש ובראשונה בכל הנוגע לצמיחה של המשק, על מנת לקרר את האינפלציה ולהחזיר את השד לבקבוק. המסרים הניציים של נגידי הבנקים המרכזיים - שהפכו נחושים יותר ככל שהמשקיעים חיפשו סיבות להיות אופטימיים נוכח פרסומם של נתונים כלכליים שונים, שהיו מי שראו בהם איתות לכך שהבנקים המרכזיים קרובים להורדת הרגל מדוושת הריבית יותר משנדמה – יוצרים היום מוזיקה שצורמת במיוחד למשקיעים בשוק ההון; בעיקר למשקיעי האקוויטי (מניות).

בבלאקרוק סבורים שהבנקים המרכזיים נוהרים לאופציה הניצית בלי לקחת את כלל השיקולים בחשבון, ומאמינים שניתן לייצר פשרה מאוזנת יותר. אך גם מנהלת הנכסים הגדולה בעולם מבינה לאן נושבת הרוח ולכן רומזת לכך שדרך פעולה מאוזנת יותר, לשיטתה, לא תושג ללא מחאה ציבורית. ולכן סביר להניח שמשקיעים רבים מסביב לעולם ישמחו לגלות שהצדק יהיה עם נגיד בנק ישראל – המדיניות המוניטרית תכאב עכשיו, בתקווה שכאב גדול יותר יימנע בעתיד.