ניתוחהראל מתקרבת לישראכרט, אך בדרך יש עוד כמה מכשולים

ניתוח

הראל מתקרבת לישראכרט, אך בדרך יש עוד כמה מכשולים

דירקטוריון ישראכרט אישר פה אחד את ההצעה המשופרת של הראל לרכישת 100% מחברת כרטיסי האשראי תמורת 2.93 מיליארד שקל. לצדדים יש תשעה חודשים להשלים את העסקה, כשברקע עומדים סימן שאלה רגולטורי ומנורה מבטחים

כחודש בלבד לאחר שחברת הביטוח הראל שבשליטת משפחת המבורגר הגישה הצעה לרכישת מלוא המניות של חברת כרטיסי האשראי ישראכרט, שלשום בלילה הודיעו הצדדים שהם הגיעו להבנות וכי דירקטוריון ישראכרט, שנסחרת ללא גרעין שליטה, אישר פה אחד את העסקה. במסגרתה, הראל צפויה לשלם 2.93 מיליארד שקל עבור 100% ממניות ישראכרט, שתימחק מהמסחר בבורסה. מדובר על שיפור לעומת ההצעה המקורית, שעמדה על 2.7 מיליארד שקל.

העסקה הנוכחית עם הראל מגלמת פרמיה של 14% ביחס למחיר המניה של ישראכרט בפתיחת המסחר אתמול ופרמיה של 38% ביחס למחיר ביום שבו הגישה את הצעתה הראשונה. אתמול עלתה מניית ישראכרט ב־6%, כך שהפער לא נסגר לחלוטין, אך כעת הוא בשיעור חד־ספרתי בלבד.

לפי ההסכם שנחתם, לצדדים יש תשעה חודשים על מנת להשלים את העסקה ולקבל את כל האישורים הרגולטוריים הנדרשים. בתקופה זו, המחיר שישולם עבור ישראכרט יהיה צמוד לאינפלציה וכן ישא ריבית שנתית בגובה של 1.2%. בכוונת הראל לממן את העסקה בעיקר באמצעות הון עצמי (2 מיליארד שקל) והיתר באמצעות אשראי.

בהסכם נקבע כי עד למועד השלמת העסקה ישראכרט תהיה רשאית לשלם לעובדים בונוסים, להקצות לנושאי המשרה אופציות או לפצות אותם עבור ביטול אופציות, וזאת עד לעלות של כ־180 מיליון שקל. כמו כן, תואץ הבשלת האופציות שניתנו לעובדי החברה, כולל המנכ"ל רן עוז והיו"ר תמר יסעור, וניתן יהיה להמיר אותן למניות באופן מיידי.

בכל מקרה, הדרך להשלמת העסקה עוד ארוכה והיא כוללת מספר שלבים ומשוכות. ראשית, כעת ישראכרט תידרש להביא את העסקה לאישור בעלי המניות שלה, שהם בעיקר הגופים המוסדיים שמתחרים בהראל. מכיוון שהעסקה נעשית במתכונת של מיזוג משולש הופכי, הרוב הדרוש מקרב בעלי המניות שישתתפו באסיפה עומד על 51%. לנגד עיניהם של בעלי המניות עומדת הצעה אחרת מהמתחרה של הראל, מנורה מבטחים, שהגישה בשבוע שעבר הצעה לרכישת השליטה (32%) בישראכרט לפי שווי של 3.07 מיליארד שקל, מה שככל הנראה אילץ את הראל לשפר את ההצעה שלה.

ההסכם שנחתם בין הראל לישראכרט מצמצם את מרחב הפעולה של מנורה מבטחים בכל הנוגע למירוץ לרכישת חברת כרטיסי אשראי. זאת משום שכלל החזקות, החברה־האם של כלל ביטוח, כבר חתמה על עסקה לרכישת חברת כרטיסי האשראי MAX (לאומי קארד לשעבר) לפי שווי של 2.47 מיליארד שקל. כמו כן, לאחרונה התקבלה החלטה במשרד האוצר שלפיה בנק דיסקונט ייאלץ להיפרד מחברת כרטיסי האשראי כאל שבה הוא מחזיק ב־72%. על פניו, מנורה מבטחים תוכל לרכוש את כאל או את השליטה בה, אלא שזו צפויה להיות עסקה גדולה יותר. זאת משום שבנק דיסקונט עשוי לשאוף למכור את כל המניות שלו בכל כמקשה אחת והוא מכוון לשווי גבוה של 3.5 מיליארד שקל, כך שאם מנורה מבטחים תרצה לשים את ידה על כאל, היא תידרש להכניס את היד עמוק יותר לכיס בהשוואה להצעה שהגישה לבעלי המניות של ישראכרט.

עם זאת, ישראכרט שומרת לעצמה את האופציה לקבל הצעה גבוהה יותר. בהסכם שנחתם מול הראל נכתב כי אם תוגש הצעה נוספת (ומן הסתם אטרקטיבית יותר) לרכישת 100% ממניות ישראכרט, חברת כרטיסי האשראי תוכל לבטל את ההסכם מול הראל, אך היא תידרש לפצות אותה ב־150 מיליון שקל (5% מהיקף העסקה).

לישראכרט יש עוד נתיב אחד לסגת מהעסקה מול הראל, ככל שבעלי המניות שלה יאשרו אותה: הערכת שווי. דירקטוריון ישראכרט שכר את שירותיו של בנק ההשקעות ברקליס, על מנת שילווה את הליך המכירה שלה לכל גורם באשר הוא. הדירקטוריון גם הזמין שתי הערכות שווי לחברה. הוא קיבל לידיו אחת, וטרם קיבל את השנייה. בהסכם עם הראל נקבע שישראכרט תוכל לסגת מהעסקה עם הראל אם הערכת השווי השנייה תצביע על כך שהשווי הראוי לישראכרט גבוה יותר ומשום כך העסקה מול הראל אינה אטרקטיבית.

משוכה משמעותית יותר נמצאת בזירת הרגולציה. על רקע עסקת כלל החזקות-MAX והתחרות על ישראכרט, החליט שר האוצר בצלאל סמוטריץ' על הקמת ועדה שתבחן האם ראוי שחברות הביטוח, שהפכו לענקיות פיננסיות, יצברו עוד כוח באמצעות רכישת חברות כרטיסי האשראי. מלכתחילה, האחרונות הופרדו מהבנקים משום שאלו צברו כוח רב מדי. הוועדה של האוצר אמורה לפרסם את המסקנות שלה עד יום חמישי הבא וייתכן שיהיו הפתעות שליליות. ככל שהוועדה תמליץ לאשר למוסדיים לרכוש את חברות כרטיסי האשראי, הדבר יעלה בקנה אחד עם הלו"ז של עסקת ישראכרט והראל, שכן לצורך כינוס אסיפת בעלי מניות נדרש פרק זמן של כשלושה שבועות.

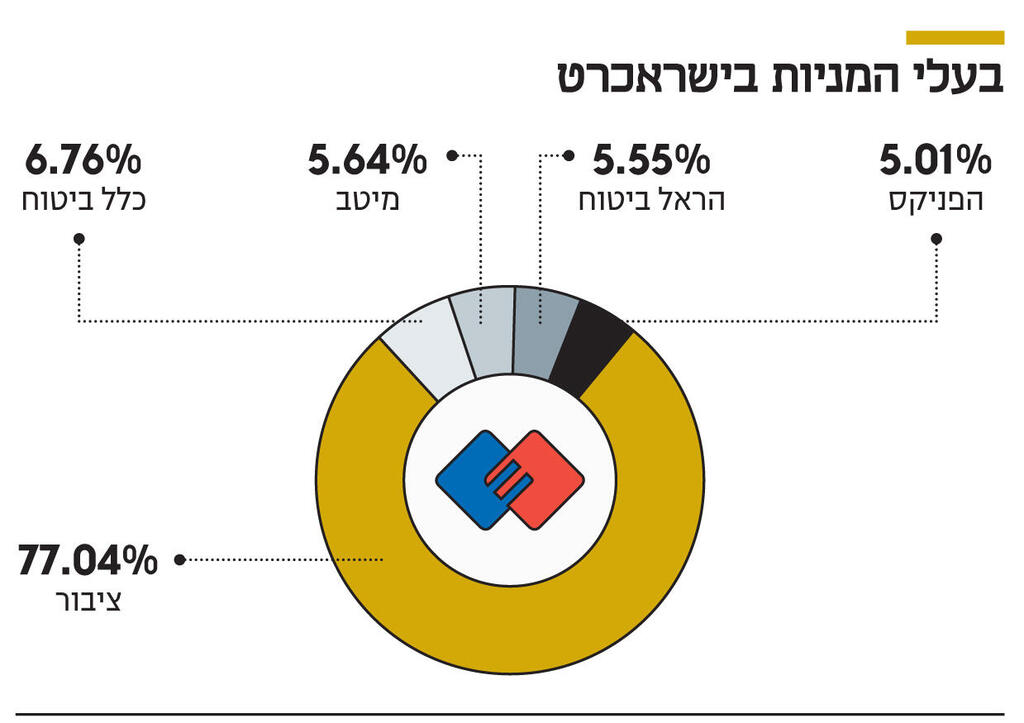

התחרות על ישראכרט מציפה סוגיה מוכרת בשוק, אך היא מחדדת אותה: ניגוד העניינים המובנה של הגופים המוסדיים. ישראכרט הפכה לחברה ללא גרעין שליטה לאחר שהשלימה את הפרידה שלה מבנק הפועלים באמצע 2019, אז הונפקה לפי שווי של 2.7 מיליארד שקל – זהה להצעה המקורית של הראל. פירוש הדבר הוא שכיום בעלי המניות המרכזיים שלה הם הגופים המוסדיים, המתחרים של הראל ומנורה מבטחים. לכאורה, האינטרס היחיד והעליון של המוסדיים אמור להיות טובת החוסכים, שהם למעשה בעלי המניות בישראכרט. לכן הם צריכים לבחור בעסקה הטובה ביותר.

אולם ישנו חשש לניגוד עניינים מובנה, משום שאותם מוסדיים גם מתחרים בהראל ומנורה מבטחים, וכאמור, במירוץ לרכישת חברת כרטיסי אשראי שתיים מתוך חמש חברות הביטוח הגדולות לא יצליחו לרכוש אחת כזו, ולכן אין להן אינטרס שאחת המתחרות שלהן תשים את ידה על זרוע פעילות יציבה, שמפחיתה את התלות הדרמטית הקיימת של חברות הביטוח בביצועי שוק ההון. וכך, ניתן לשאול, אם במצב שבו הראל, שמחזיקה ב־5.5% ממניות ישראכרט, אינה נענית להצעת הרכש של מנורה מבטחים, שנעשית לפי שווי גבוה מזה שלפיו היא מציעה לרכוש את החברה כולה, היא עושה זאת משום שהמחיר אינו ראוי. ואם זה אכן המצב, מדוע היא מציעה לרכוש את ישראכרט לפי שווי שנמוך ב־5% בלבד. זו דוגמה לשם ההמחשה, שכן בין ההצעות של הראל ומנורה מבטחים ישנם הבדלים נוספים וכדי לבצע את ההשוואה לא ניתן להסתמך רק על השווי המוצע לישראכרט.

וישנן דוגמאות נוספות. הפניקס, למשל, מחזיקה ב־5% ממניות ישראכרט, בעיקר באמצעות בית ההשקעות שלה. זמן קצר לפני שהראל הגישה את הצעתה הראשונית, הפניקס חתמה עם ישראכרט על הקמת מיזם אשראי צרכני. המיזם לא יוכל לצאת לפועל אם הראל תרכוש את ישראכרט, לכן יש להפניקס אינטרס שהעסקה הזו לא תצא לפועל, והיא אף שלחה מכתבים בנושא לישראכרט. מה גם שהפניקס, שהשליטה בה נמצאת בהליכי מכירה לקרן עושר של אבו-דאבי, לא תוכל בעצמה לבצע בתקופה הקרובה מהלך לרכישת חברת כרטיסי אשראי בשל הליך המכירה שלה.

במילים אחרות. דווקא חברות כרטיסי האשראי, שהמועמדות הטבעיות לרכישתן הן חברות הביטוח, הן דוגמה מובהקת לניגוד העניינים של המוסדיים, שנוצר כתוצאה מריכוזיות גבוהה. זאת, משום שבישראל יש מעט גופים מוסדיים שחולשים על שלל פעילויות - החל מביטוח, דרך השקעות ועד פעילויות ריאליות – ומנהלים מעל 2 טריליון שקל של כספי ציבור, מה שהופך אותם באופן טבעי לבעלי מניות משמעותיים בכל השוק הישראלי, שהוא בסופו של דבר קטן יחסית.