ניתוח

הריבית הממוצעת על הלוואות מחברות כרטיסי האשראי עלתה ל-9%

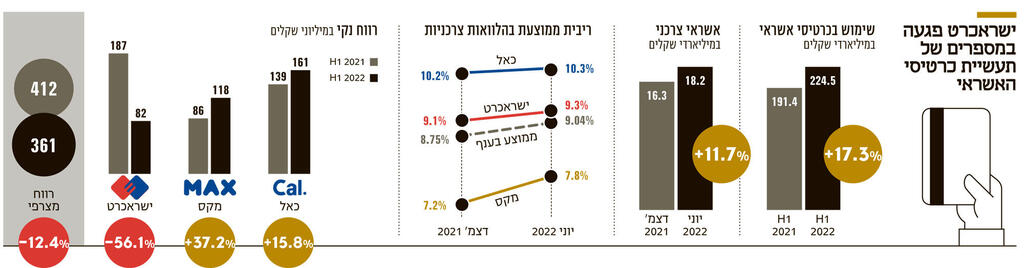

חרף זינוק של 17% בשימוש בכרטיסי אשראי בזכות החזרה לטיסות לחו"ל, הרווח בענף ירד ב־12% בינואר־יוני, ל־361 מיליון שקל, בעיקר בשל הטלטלה בישראכרט בגלל ההסכם עם הפועלים. עלייה של 1% בריבית תשפר ההכנסות ב־186 מיליון שקל

הצמיחה בשימוש בכרטיסי אשראי בישראל מוערכת ב־15%-10%, והיא נובעת מיציאת המשק ממשבר הקורונה, מהצמיחה החדה שנרשמה במשק ברבעון השני (קצב שנתי של 6.8%), וכן ממגמת המעבר לשימוש בכרטיסי אשראי. אולם עיקר הזינוק נרשם בשימוש בכרטיסי אשראי בחו"ל, שלפי הערכות כמעט והכפיל עצמו לעומת המחצית המקבילה, אז עוד היו מגבלות על טיסות לחו"ל בשל מגפת הקורונה. הצפי קדימה פחות אופטימי: העלאת הריבית, שהחלה בחודשים האחרונים ושצפויה להימשך, אמורה להכביד על הצריכה, כך שספק אם נראה קצבי צמיחה גבוהים בשימוש בכרטיסי אשראי כפי שראינו בינואר־יוני השנה.

על אף הזינוק בפעילות בכרטיסי האשראי, החברות סיימו את התקופה עם ירידה של 12.4% ברווח המצרפי לעומת התקופה המקבילה, ל־361 מיליון שקל. לירידה הזו אחראית ישראכרט שהציגה צניחה של 56% ברווח, ל־82 מיליון שקל, בעוד כאל, שקטנה ממנה, הציגה את הרווח הגבוה ביותר של 161 מיליון שקל. הירידה החדה בישראכרט נבעה בעיקר מהסכם ההפצה החדש שלה עם בנק הפועלים, שחל רטרואקטיבית מאפריל, ושמגדיל משמעותית את התשלומים של ישראכרט לבנק. גם ההפרשות להפסדי אשראי, שעמדו על 77 מיליון שקל, השפיעו לרעה על התוצאות בענף, זאת לעומת הכנסות של 4 מיליון שקל בסעיף זה במחצית המקבילה. אולם עיקר השינוי נבע מכך שהמחצית המקבילה היתה חריגה וכללה הכנסות בסעיף זה בעקבות סיום משבר הקורונה, והשבת כרית הביטחון שהופרשה בתחילת המשבר. בנוסף, חברות כרטיסי האשראי נמצאות במגעים מול רשות המסים להסדר בנוגע לחיוב מע"מ על עסקאות שבוצעו בחו"ל. בעקבות התקדמות המגעים ביצעו שלוש החברות הפרשה מסוימת, שהעיבה גם כן על השורה התחתונה.

מנוע הצמיחה המרכזי של הענף - האשראי הצרכני - המשיך לצמוח במחצית הראשונה, כשתיק ההלוואות בענף זינק ב־11.7% בתוך חצי שנה ל־16.3 מיליארד שקל לעומת צמיחה של פחות מ־2.5% באשראי מסוג זה בבנקים. אך קיים פער בין החברות בצמיחה באשראי הצרכני - כך, למשל, MAX שיש לה פעילות משמעותית בתחום האשראי לרכישת רכב, נהנתה מהביקושים בתחום זה, והתיק שלה צמח ב־17% במחצית הראשונה של השנה. לעומת זאת ישראכרט, שהיתה כנראה עסוקה בטיוב התיק שלה ובגיבוש הסכם התפעול החדש עם בנק הפועלים, הציגה צמיחה של 4.4% בלבד בתיק האשראי שלה במחצית הראשונה של השנה.

חברות כרטיסי האשראי פרסמו מבחני תרחיש, ולפיהם עלייה של 1% בריבית משפרת את הכנסותיהן ב־186 מיליון שקל, זאת בעוד בפועל הריבית צפויה לעלות ביותר מ־1%, כך שהשיפור יהיה אף גדול יותר. כבר בדו"חות המחצית, שמגלמים רק את תחילתו של תהליך עליית הריבית, ניתן לראות שהריבית הממוצעת בהלוואות של החברות נמצאת במגמת עלייה. מ־8.75% בסוף 2021 ל־9.04% בסוף יוני. בקצב עליית הריבית הנוכחי יש סיכוי טוב שב־2023 הריבית הממוצעת בתחום האשראי הצרכני בענף כרטיסי האשראי כבר תהיה דו־ספרתית, מה שיהפוך את ההלוואות הללו ליקרות למדי.

על רקע עליית הריבית עולה השאלה מה יקרה לאשראי הצרכני בחברות כרטיסי האשראי. מתבקש להניח שלאור המחיר הגבוה, הביקוש להלוואות הללו יקטן, ובמקביל היקף ההלוואות שייקלע לקשיים יגדל. אולם בחברות כרטיסי האשראי יותר אופטימיים. בחלקן מציינים שהשימוש במאגר נתוני אשראי ובבנקאות הפתוחה משפר את המידע שיש לחברות על הלווים שלהן, ויאפשר להן תהליך חיתום טוב יותר והתמקדות בלקוחות הטובים יותר - אלא שלרוב, אלה מעדיפים לבקש הלוואה מהבנק. עוד מציינים בענף כי עדיין נתח השוק של החברות בתחום האשראי הצרכני הוא קטן - פחות מ־10% - ולכן הן יוכלו להמשיך ולצמוח על חשבון הבנקים, שמעדיפים להתמקד במשכנתאות ובאשראי עסקי. בשורה התחתונה, השפעת עליית הריבית על חברות כרטיסי האשראי מורכבת. מחד היא מגדילה את הכנסותיהן בתחום, אך מנגד היא עלולה לצנן את הביקושים וגם לאלץ אותן להיות הדוקות יותר בתהליכי החיתום בשל עליית הסיכון.

חברות אלה גם פעילות בתחום האשראי לעסקים קטנים. התיק שלהן אמנם צמח ב־20% במחצית הראשונה של השנה, אולם מדובר עדיין בתחום פעילות קטן, שכן כלל ההלוואות לסקטור זה בענף כרטיסי האשראי עומד על 2.9 מיליארד שקל בלבד, וגם שם, עליית הריבית עלולה להכביד על הביקושים.

חודשים סוערים עברו על ענף כרטיסי האשראי. חברת MAX, בניהולו של רון פאינרו, נמצאת בימים אלה בתהליך מכירה, שבסיומו היא אמורה לעבור לידי הבעלות של כלל ביטוח, מה שעשוי להשפיע משמעותית על פעילותה, ואף להביא לאפקט של השתלטות חברות ביטוח על מתחרותיה ישראכרט וכאל. ישראכרט, בניהולו של רן עוז, נמצאת בתקופה לא פשוטה אחרי שגיבשה הסכם תפעול חדש עם בנק הפועלים, המפיץ הגדול של כרטיסי האשראי שלה. ההסכם החדש הרע דרמטית את חלקה של ישראכרט בהכנסות מהכרטיסים המשותפים, וצפוי להגדיל את תשלומיה לבנק הפועלים ב־200 מיליון שקל בשנה. ההסכם אמנם מקנה לחברה ודאות לגבי המשך הפצת כרטיסיה לשמונה השנים הקרובות עם המפיץ הגדול ביותר שלה, אולם לוודאות הזו היה מחיר גבוה, ומניית החברה איבדה 20% משווייה בשלושת הימים שלאחר פרסום ההסכם. ישראכרט תצטרך להראות שהיא תוכל לפצות על אובדן ההכנסות באמצעות הגדלת נפח הפעילות מול הבנק, הובלת תוכנית התייעלות לקיצוץ בהוצאות ופיתוח מנועי צמיחה נוספים. עד כה המנועים הללו טרם התרוממו. אפילו בתחום האשראי הצרכני לישראכרט התיק הקטן ביותר, זאת אף שהיא חברת כרטיסי האשראי הגדולה ביותר.

כאל, בניהולו של לוי הלוי, אמנם נמצאת בתנופת צמיחה, אולם היא נמצאת תחת אי־ודאות בנוגע לבעלות העתידית שלה. משרד האוצר צפוי להכריע עד סוף השנה אם על דיסקונט למכור אותה, ובינתיים האוצר מתמהמה עם ההחלטה. אם יוחלט על ההפרדה, החברה עשויה להיקלע לתקופת ביניים לא פשוטה, כשם שאירע לישראכרט ולאומי קארד (כיום MAX) בעת תהליך הפרידה.

נראה שענף כרטיסי האשראי לא ידע מנוח בשנים האחרונות, מאז רפורמת שטרום להפרדת חברות כרטיסי האשראי מהבנקים הגדולים. תהליך הפרידה מהחיק החם של הבנקים שהפכו באחת למתחרים שמנסים להחליש את החברות־הבנות לשעבר, לא היה פשוט. לאחר מכן הגיע משבר הקורונה, שפגע משמעותית בשימוש בכרטיסי אשראי ובביקוש להלוואות. כעת הן מתמודדות עם ההשלכות של עליית הריבית וההאטה הצפויה במשק, ועשויות לעבור בתוך שלוש שנים שוב תהליך העברת בעלות, שעשוי להסתיים בכך שכולן יהפכו להיות חלק מענף הביטוח. האם זו תהיה התחנה האחרונה באבולוציה שלהן?