ניתוח

הרווחיות של כיל בשיא, קרן השפע לא רואה מזה אגורה

7 שנים מאז חקיקת היטל רווחי היתר, המדינה עדיין לא קיבלה אפילו שקל אחד מיצרנית האשלג משום שאין דרך לאמת את המספרים שהיא מפרסמת בדו"חות. אם הפרשנות שלה מוטעית, ICL חייבת היטל של יותר מחצי מיליארד דולר. כדי שזה יקרה, רשות המסים חייבת להתעורר

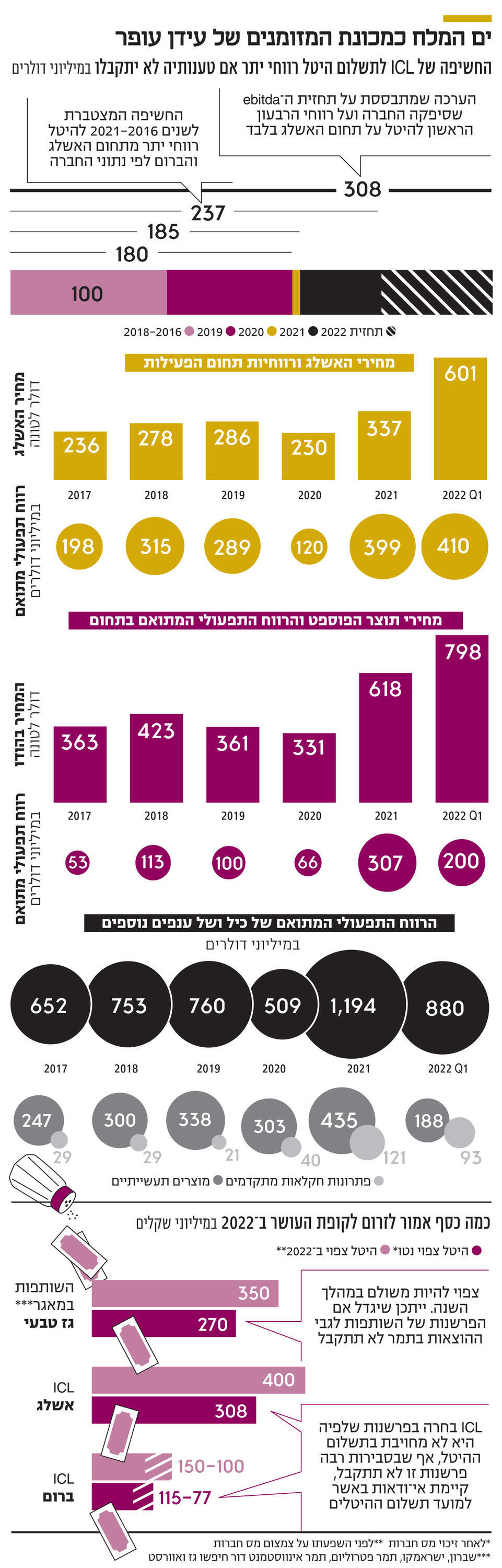

אף שכבר בנובמבר 2015 אומצו מסקנות ועדת ששינסקי 2 בנוגע למיסוי משאבי טבע, שנוגע לחברה לישראל ו־ICL (כיל), ושר האוצר באותה עת, משה כחלון, העריך שהחוק יוביל להכנסות של כחצי מיליארד שקל בשנה למדינה מההיטל, בפועל, נכון למרץ 2022, המדינה עדיין לא קיבלה אפילו שקל אחד מהיטל רווחי היתר על משאבי טבע מ־ICL. וזה לא ש־ICL איננה רווחית. להפך. ב־11 במאי דווחה החברה, שבשליטת עידן עופר, על תוצאות שיא והעלתה את תחזית ה־EBITDA (רווח לפני תשלומי ריבית, מיסים פחת והפחתות) שלה לשנה הנוכחית ל־3.75-3.5 מיליארד דולר. מדובר בתחזית לרווחיות שיא של החברה - השיא הקודם הושג ב־2008 אז ה־EBITDA המתואם היה 2.95 מיליארד דולר. ל־ICL הוצאות פחת שנתיות של כחצי מיליארד דולר, ולכן המשמעת היא לתחזית רווח תפעולי של 3.25-3 מיליארד דולר ורווח נקי של 2.4-2.15 מיליארד דולר.

היטל רווחי יתר על משאבי טבע

הזינוק במחירי האשלג, הברום והפוספט, שאותם כורה ומייצרת ICL ממשאבי הטבע של המדינה, יצרו סביבה עסקית שבה הרווחיות מהפקת שלושת משאבי טבע אלו גבוהה ביותר. מי שצריכה ליהנות מהרווחיות החריגה ממשאבי הטבע שהופקו בים המלח היא המדינה. לפי מסקנות ועדת ששינסקי השנייה למיסוי משאבי טבע, שאושרו בנובמבר 2015, תחת הנחה שמחיר האשלג יישאר יציב, ICL תהיה צפויה לשלם יותר מ־300 מיליון דולר כהיטל משאבי טבע (לאחר קיזוז מס חברות) על הרווחים הצפויים מהפקת האשלג השנה. זאת בנוסף ל־237 מיליון דולר ש־ICL מודה כי רשות המיסים עלולה לדרוש ממנה על היטל זה (גם סכום לאחר קיזוז מס חברות) על השנים 2021-2016. מנגד, מכיוון ש־ICL בחרה בפרשנות "מקלה" לחוק היא טוענת שהיא לא צריכה לשלם את היטל רווחי היתר, אולם לדעתנו רשות המיסים צריכה לפעול במהירות כדי להבטיח תשלום מלא של היטל רווחי היתר.

לICL ארבעה מגזרי פעילות: אשלג, פוספט, מוצרים תעשייתים ופתרונות חדשניים לחקלאות. מגזר האשלג אחראי לחלק ניכר מתוצאות השיא של ICL. ברבעון הראשון של 2022 הכנסות מגזר האשלג עמדו על 795 מיליון דולר - מתוכן 691 מיליון דולר נבעו ממכירות אשלג והיתר ממכירות מגנזיום, מלחים נוספים וחשמל שיוצר מעבר לצרכי התפעול של ICL ונמכר ללקוחות אחרים. הרווח התפעולי של מגזר זה ברבעון עמד על 410 מיליון דולר. ICL מכרה 1.15 מיליון טונות אשלג ברבעון, קרוב למיליון טונות מתוכם הופקו בים המלח. ועדת ששינסקי השנייה הוקמה מכיוון שהנתח שהמדינה מקבלת מהרווחיות הנובעת מהפקת האשלג והברום בים המלח נמוך מהמקובל במדינות מערביות אחרות. כדי להגדיל את הנתח של המדינה, מבלי לפגוע באינטרס הכלכלי לפתח את תשתית הפקת משאבי הטבע, קבעה המדינה היטל רווחי יתר שיחול על הפקת משאבי טבע אשר ישולם רק אם שיעור הרווחיות הנובע מהם גבוה מאוד.

תרגיל הערכת השווי של הנכסים ב־ICL

על פי חוק מיסוי משאבי טבע, עבור מדרגת רווחיות הגבוהה מ־14% ICL תשלם היטל של 25% על רווחי יתר על משאבי ושל 42% על המדרגה של שיעור רווחיות הגבוה מ־20%. שיעור הרווחיות הוא יחסית לשווי הנכסים. מבנה ההיטל נקבע כך שבשנים שהרווחיות ממשאב הטבע גבוהה מאוד המדינה תרוויח מכך, אך בשנים חלשות לא ישולם היטל. הבעיה היא שהמונח שווי הנכסים לא נקבע היטב בחוק. אף שקל להבין לפי הסימולציה שבצעה ועדת ששינסקי שהכוונה היא שווי הנכסים במאזן, ICL טוענת שחישוב ההיטל צריך להתבסס על הערכת שווי של הנכסים. ICL הזמינה הערכת שווי לנכסים שבאמצעותם מפיקה החברה אשלג וברום בישראל, הערכה שנקבה בשווי של 6 מיליארד דולר לנכסים. שווי זה מהווה את המכנה בחישוב ההיטל, ובכך הוא מונע את תשלום ההיטל. בנוסף, מהרווח התפעולי המחושב לצורך תשלום ההיטל - שהוא שונה מהרווח התפעולי המופיע בדו"ח הרווח וההפסד - ICL מפחיתה פחת לפי שווי נכסים של 6 מיליארד דולר, וכך גם הרווח לצורך חישוב המס קטן. פרשנות זו של ICL הביאה לכך שלטענתה היא כלל לא צריכה לשלם את ההיטל.

החל מהדו"ח השנתי של 2018 ICL פרסמה מידע על ההשלכות האפשריות של היטל רווחי היתר שישולם אם הפרשנות של החברה לא תתקבל. בדו"ח השנתי של 2018 נכתב שבתרחיש זה ICL צפויה לשלם היטל רווחי יתר של 100 מיליון דולר על השנים 2018-2016. בדו"חות 2019 דווחה ICL שהיטל רווחי היתר המצטבר הצפוי צמח ב־80 מיליון דולר ל־180 מיליון דולר. בדו"ח של 2020 ההיטל הצפוי צמח ב־5 מיליון דולר בלבד, ל־185 מיליון דולר, בגלל מחירי האשלג הנמוכים בשיא משבר הקורונה. סביר להניח שכל העלייה בשנה זו נבעה מהצמדת התשלום הצפוי בגין השנים הקודמות. בדו"ח של 2021 ההיטל הצפוי צמח ב־52 מיליון דולר ל־237 מיליון דולר. כל המספרים האלו הם אחרי קיזוז מס חברות. לכן מדובר בהיטל של 308 מיליון דולר - קרי, יותר ממיליארד שקל - ומנגד זיכוי מס חברות של 71 מיליון דולר. אבל אין כל דרך לאמת את המספרים המופיעים בדו"חות של ICL. הבדיקה של רשות המיסים נערכת שנים אחרי אותה שנת מס, ופער זמן זה דוחה את תשלום ההיטל ועלול להקשות על חישוב ההיטל, בעיקר כאשר יש חשש ש־ICL תעמיס הוצאות שקשה לייחס אותן לתחום פעילות מסויים אל תחום הפקת האשלג והברום בישראל, ובכך תצמצם את גובה ההיטל שעליה לשלם למדינה.

בדיקת רשות המיסים נערכת שנים אחרי אותה שנת מס, דבר שדוחה את תשלום ההיטל ועלול להקשות על חישובו, בעיקר כאשר יש חשש ש־ICL תעמיס הוצאות שקשה לייחס אותן לתחום פעילות מסויים, אל תחום הפקת האשלג והברום בישראל

השנה ההיטל צפוי להיות גבוה בהרבה בגלל המבנה הפרוגרסיבי שלו (שיעור ההיטל גדל מהותית כאשר הרווחיות גדלה). ICL לא מפרסמת מהו שווי הנכסים הרלבנטים להפקת האשלג בישראל במאזניה (הם יהוו את המכנה בנוסחת חישוב ההיטל). על פי ההערכות מדובר ב־1.5 מיליארד דולר. תחת הנחה זו עד רווח תפעולי שנתי של 210 מיליון דולר מהפקת האשלג בישראל ICL לא צפויה לשלם היטל כלל, על מדרגת רווח תפעולי שנתי של 300-210 מיליון דולר צפוי היטל של 25% ועל מדרגת הרווח תפעולי שנתי יותר מ־300 מיליון דולר צפוי היטל של 42%.

רווח תפעולי צפוי של 1.5 מיליארד דולר

ברבעון הראשון, כאמור, הרווח התפעולי של מגזר האשלג של ICL היה 410 מיליון דולר. סביר להניח שלפחות 80% מהרווח הזה הגיע מהפעילות בישראל, היתר הגיע כנראה מהפעילות בספרד ובריטניה, וכמעט כל הרווח הגיע מהפקת האשלג עצמה. תחת המחיר הנוכחי של האשלג סביר להניח שהרווח התפעולי השנתי של ICL ממגזר האשלג יהיה 1.5 מיליארד דולר, וש־1.2 מיליארד דולר ממנו ינבעו מהפקת אשלג בישראל. המשמעות היא שעל רווחי 2022 ICL צפויה לשלם היטל משאבי טבע של 400 מיליון דולר על הפקת האשלג. ההיטל ייצור זיכוי מס חברות של 92 מיליון דולר, ולכן ההיטל נטו צפוי להיות 308 מיליון דולר — מעל למילארד שקל על שנת 2022 לבדה. לכך צפוי להתווסף היטל של עשרות מיליוני דולרים על הרווח שינבע מהפקת הברום שאותו קשה יותר לחשב. אבל לחישוב התיאורטי שביצענו יש בעיה אחת, כרגע הוא תיאורטי בלבד. כל עוד רשות המיסים לא שוללת את הפרשנות של ICL לחוק מיסוי משאבי טבע, פרשנות שלפיה היא לא צריכה לשלם היטל רווחי יתר, המדינה לא תגבה את ההיטל, וגם אם חלק ממנו ייגבה, לא יוכלו להשתמש בו עד להשלמת ההליך מול ICL. לכן אין כל ודאות שאזרחי ישראל ייהנו מהזינוק במחירי האשלג והברום מעבר לעלייה המתונה בההכנסות מתמלוגים וממס חברות.

3 צפייה בגלריה

עידן עופר, בעל השליטה ב־ICL. אין דרך לאמת את המספרים שמופיעים בדו"חות החברה

(צילום: עמית שאבי, סין פרג')

ל־ICL חוזי מכירה של אשלג להודו ולסין שהמחיר בהם נקבע בתחילת כל שנה, והוא תקף לכל אותה שנה. המחיר של החוזים האלו ל־2022 עומד על 590 דולר לטונה. מבנה זה של חוזי מכירה מצמצם את התנודיות במחיר שהחברה תקבל השנה על האשלג, ולכן הסבירות שהמחיר יישאר ברמה דומה למחירו ברבעון הראשון גדולה. החישוב שביצענו מתבסס על ההערכות שלנו לרווחיות הצפויה השנה. שינוי של 100 מיליון דולר ברווח התפעולי מהפקת אשלג בישראל ישנה באותו הכיוון את ההיטל ברוטו (לפני זיכוי מס חברות) ב־42 מיליון דולר ואת ההיטל נטו (לאחר זיכוי מס חברות) ב־32 מיליון דולר. מבחינה חשבונאית ICL לא רושמת הוצאות עבור ההיטל מכיוון שלהערכתה הסיכוי שהיא תצטרך לשלם נמוך מ־50%. כאמור, מתחזית ה־EBITDA של ICL לשנה הנוכחית ניתן לגזור תחזית לרווח נקי עצום של 2.4-2.15 מיליארד דולר. מדובר יהיה באחת השנים עם הרווחיות הגבוהה ביותר לחברה ישראלית. מנגד, אם הפרשנות של החברה לחוק מיסוי משאבי טבע לא תתקבל הרווח הנקי צפוי להצטמצם ב־400-300 מיליון דולר, שיגיעו לקופת מדינה.

העלייה במחירים לעומת עלות חומר הגלם

הרבעון הראשון של השנה היה חזק בכל מגזרי הפעילות של ICL. הרווח התפעולי של מגזר פעילות המוצרים התעשייתיים זינק מ־105 מיליון דולר ברבעון הראשון של 2021 ל־188 מיליון דולר ברבעון הראשון 2022. מדובר בעלייה של כמעט 80% ברווח התפעולי שמיוחסת כולה להפרש שבין מחירי המכירה לבין העלות של חומרי הגלם. מגזר פעילות זה מפיק ברום מים המלח ומייצר תרכובות מבוססות ברום. בנוסף, מגזר הפעילות מייצר מעכבי בעירה מבוססי זרחן, מוצרים מבוססי מגנזיום, ומלחים ותמיסות נוספות. ICL מפיקה כ־40% מהברום בעולם, והפקה זו נותנת לה יתרון תחרותי גדול על המתחרות שלה. כאמור, החברה נמנעת מלפרט את ההכנסות המיוחסות מהפקת הברום עצמה, ואם הפרשנות של ICL לגבי מס רווחי יתר לא תתקבל החברה צפויה לשלם היטל משמעותי על הרווחים שינבעו לה מהברום.

גם במגזר פעילות הפוספט של ICL חל זינוק ברוויות שנובע כמעט כולו מהזינוק במחירי הפוספט. הרווח התפעולי של מגזר הפוספט זינק ב־376% לעומת הרבעון המקביל, מ־42 מיליון דולר ל־200 מיליון דולר ברבעון הראשון של 2022. כמחצית מהרווח התפעולי של מגזר הפעילות נבע מכריית הפוספט והיתר מייצור מוצרי המשך מבוססי פוספט. חלק מפעילות הפוספט של ICL מתבצע בישראל וחלק בסין במסגרת מיזם משותף עם חברה סינית. במגזר הפוספט בישראל היתה לICL רווחיות נמוכה בשנים 2021-2016, ולכן, גם אם הפרשנות של החברה בנוגע להיטל רווחי יתר לא תתקבל, עדיין יהיה לה פער גדול בין סף הרווחיות הנדרש לתשלום ההיטל על הפוספט ובין הרווחיות בפועל באותן שנים, שאותו יהיה ניתן לקזז מהרווח השנה. ללא קיזוז זה סביר להניח שהיה נדרש היטל רווחי יתר גם על הפקת הפוספט.

גם הרווח התפעולי של מגזר פתרונות חדשניים לחקלאות זינק ב־376% לעומת התקופה המקבילה, מ־20 מיליון דולר ל־93 מיליון דולר ברבעון הראשון של 2022. 19 מיליון דולר מהעלייה ברווח התפעולי של מגזר זה מיוחסים לפעילות שנרכשה בברזיל ביולי 2021 ולא נכללה ברבעון המקביל אשתקד, אך עיקר העלייה ברווחיות נובע מהפער שבין עליית מחירי המכירה לבין העלות של רכישת חומרי הגלם. ICL מדגישה את הרווחיות שנובעת לה ממוצרי המשך מכיוון שהיא תלויה פחות במחיר האשלג, הברום והפוספט, ולכן היא צפויה להיות יציבה יותר. אך ניתן לראות במצגת של ICL שבכל מגזרי הפעילות העלייה במחירי המכירה היתה גבוהה בהרבה מהעלייה בעלות חומרי הגלם. כלומר, בסבירות רבה, גם לרווחיות הנובעת ממוצרי ההמשך יש תלות רבה במחירי משאבי הטבע, ואם מחירם של אלה יירד, גם רווחיות מוצרי ההמשך תרד. קיים קושי רב לבודד בין הרווח שנובע לחברה מהפקת הברום לבין הרווח שנובע ממוצרי ההמשך מבוססי ברום זאת מכיוון שאין שוק מפותח לברום למעט השווקים בסין. יש לכך חשיבות רבה כי היטל רווחי היתר על הברום תלוי בחלוקה הפנימית הזו שבין רווחיות ההפקה שלו, שגורמת לעלייה בהיטל, לבין הרווחיות הנובעת מייצור מוצרי ההמשך, שעליה לא יחול היטל. זו סיבה נוספת שמחייבת את רשות המיסים להקדים ולבחון בכל שנה את רווחי השנה הקודמת, מבלי להמתין כמה שנים עד לביצוע הבדיקה.

ל־ICL יש עודף ההתחייבויות הפיננסיות של 2.376 מיליארד דולר. לאחר פרסום הדו"ח הרבעוני מחיר המניה של ICL זינק והחברה נסחרת כיום לפי שווי של 14.9 מיליארד דולר - מה שהופך את ICL לחברה הגדולה ביותר מבחינת שווי שוק מבין החברות שנסחרת בבורסה בתל אביב. המניה נסחרת לפי מכפיל רווח תפעולי נמוך מאוד של 5.5 יחסית לרווח התפעולי הצפוי השנה. הסיבה העיקרית לכך היא ההערכות בשוק שהמחזוריות שניפחה את מחירי הדשנים תסתיים, ושהמחירים ייפחתו בצורה מהותית לאחר מכן. גורמים נוספים למכפיל הרווח הנמוך הם הצפי לתשלום היטל משאבי טבע וסיום זיכיון ים המלח בסוף מרץ 2030. אם המדינה תנהל מכרז יעיל לקראת חידוש הזיכיון סביר להניח שהנתח של המדינה מהפקת האשלג והברום יגדל על חשבון הזוכה בזיכיון להפקת משאבי טבע אלו.

שנת השיא הצפויה לICL, שנובעת בעיקר מהזינוק במחיר משאבי הטבע, צפויה ליצור למדינה הכנסות מהיטל רווחי יתר של יותר ממיליארד שקל ב־2022, זאת לאחר קיזוז הירידה שתנבע ממס החברות ש־ICL תשלם. רשות המיסים צריכה לוודא שהציבור אכן יזכה לנתח שנקבע לו מהרווח העצום של ICL לפי חוק מיסוי משאבי הטבע.

הכותב הוא כלכלן בחברת הייטק