כשהריבית עולה שווי הנכסים יורד? לא כשמדובר בנדל"ן מניב

כשהריבית עולה שווי הנכסים יורד? לא כשמדובר בנדל"ן מניב

חוזי השכירות בנכסים המניבים בישראל צמודים למדד המחירים לצרכן, ולכן העלייה באינפלציה מעלה את ההכנסות מדמי השכירות וגם את שווי הנכסים. אולם כל זה נכון רק בתנאי שהתפוסה גבוהה מאוד - כמו במקרה של ריט 1, גב־ים ואמות

מקובל לחשוב שירידת ריבית גורמת לעלייה במחירי הנכסים, בעוד עלייה במחיר הכסף מורידה את שוויים. ואכן, בשנה האחרונה - שהריבית נמצאת בה במגמת עלייה - אנו עדים לירידה במחירי האג"ח, בשערי המניות, ובאחרונה גם ניצנים לירידה במחירי הדירות. אולם היחס ההפוך הזה בין הריבית לשווי הנכסים נבלם כשמדובר במחירי הנדל"ן המניב בישראל.

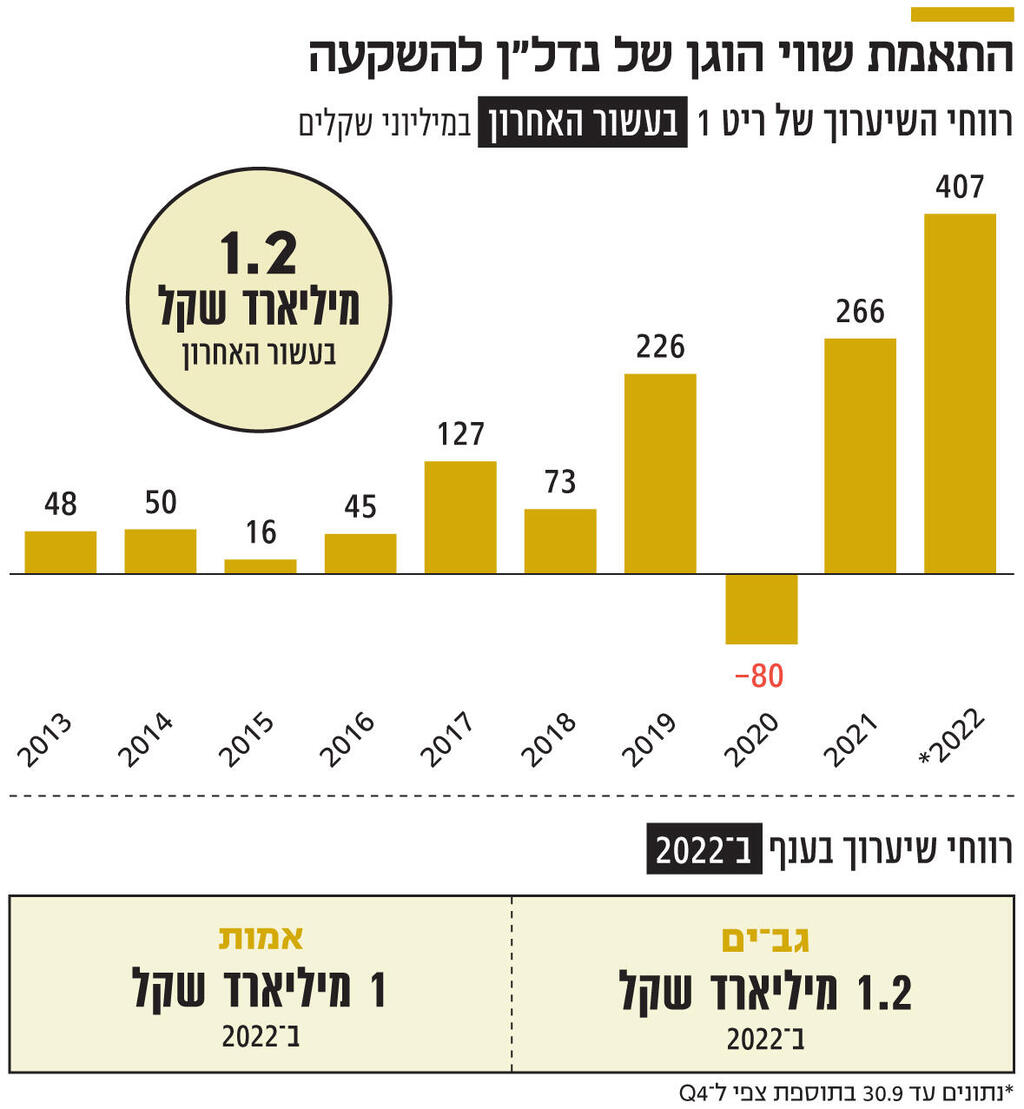

השבוע דיווחה קרן ההשקעות ריט 1, בניהולו של שמואל סייד, על אינדיקציות ראשוניות לכך שהיא "צפויה לרשום רווחים מהותיים כתוצאה מהתאמת שווי הוגן של נדל"ן להשקעה". לפי האומדן הראשוני, על בסיס טיוטות הערכות שווי לא סופיות, החברה צפויה להציג בדו"חות הכספיים ל־2022 רווח של 180-150 מיליון שקל משיערוך נדל"ן להשקעה ברבעון הרביעי. רווחי שיערוך אלה יצטרפו לרווחים שכבר נרשמו בתשעת החודשים הראשונים של השנה, והם צפויים להביא לעלייה שנתית של 407 מיליון שקל בשווי הנדל"ן להשקעה של ריט 1.

בעשר השנים האחרונות רושמת ריט 1 מדי שנה רווחים מעליית ערך נדל"ן להשקעה, למעט ב־2020 שבה נרשם שיערוך שלילי של 80 מיליון שקל על רקע משבר הקורונה. הרווח המצטבר של החברה משיערוך נכסים בעשר השנים צפוי להסתכם בכ־1.2 מיליארד שקל. שנת 2022 ממשיכה את המגמה בעשור למעט בשני פרמטרים: ראשית, השיערוך השנתי של 407 מיליון שקל יהיה עליית השווי הגבוהה ביותר בתולדות ריט 1, ושנית - הוא מגיע על רקע העלייה בריבית מאז אפריל 2022 וגם בתחילת 2023.

עם זאת, יש לציין כי רווחי השיערוך של ריט 1 בשנה שעברה אינם בגדר תקדים, שכן הקדימו אותה חברות נדל"ן מניב אחרות, שכבר פרסמו את תוצאותיהן העסקיות. הדו"חות של אמות, שפורסמו אתמול, מציגים שיערוך חיובי של 457 מיליון שקל ברבעון האחרון, ואילו גב־ים רשמה עלייה של 1.2 מיליארד שקל בשווי ההוגן של נדל"ן להשקעה ב־2022 כולה. השילוב הזה של שיערוכי שיא דווקא בתקופה של עליית ריבית מחייב הסבר.

בעשור האחרון היה שיעור ירידת הריבית גבוה משיעור התשואה המשוקלל שנגזר מהנדל"ן להשקעה (Cap Rate). המשמעות היא שהתמסורת בין ירידת הריבית לאופן שבו מתומחרים הנכסים המניבים לא הייתה מלאה, ולכן גם כשהריבית עולה, לא צריך לצפות למתאם מלא. במקרים רבים השמאויות לנכסים מניבים בישראל היו שמרניות, מכיוון שכולם הבינו שריבית של 0.1% לא תחזיק מעמד והיא אינה מייצגת. אבל זה לא כל הסיפור.

בדיווח שלה לבורסה טרחה ריט 1 לציין כי העלייה בשווי הנדל"ן נובעת "בעיקר בשל עלייה בדמי השכירות, ששימשו בהערכות השווי של נכסי החברה, המבוצעות בידי מעריכי שווי חיצוניים". מרבית ההכנסות של ריט 1 מדמי שכירות צמודות למדד המחירים לצרכן, ובהתאם העלייה באינפלציה תורמת לעלייה בהכנסות החברה ולעלייה בשווי ההוגן של הנכסים שלה.

בשנה האחרונה מתרחשים במקביל שני אירועים שקשורים זה בזה: האינפלציה מרימה את ראשה והריבית עולה בניסיון להחזיר אותה ליעד שקבע בנק ישראל. למעשה, גם הריבית וגם האינפלציה משפיעות על שווי הנכסים המניבים - כל אחד בכיוון אחר. עליית הריבית מקטינה את השווי ועליית האינפלציה מעלה אותו. בשלב זה מסתמן שידה של השפעת האינפלציה, שעלתה בשנה שעברה ב־5.3%, על העליונה. המצב הזה יכול להחזיק מים כל עוד השוכרים ממשיכים לשלם ולאכלס את הנכסים המניבים של ריט 1, שנהנית משיעור תפוסה גבוה ויציב של 97%.

אי אפשר להפריז בחשיבות של מנגנון הצמדת דמי השכירות לשווי הנכסים המניבים, ואפשר להמחיש זאת באמצעות השוואה בין הדיווח של ריט 1 לזה של חברת אלוני חץ. ב־17 בינואר השנה דיווחה גם חברת הנדל"ן המניב אלוני חץ על אינדיקציות לשינוי שצפוי להירשם ברבעון הרביעי בדו"חותיה, בשל התאמת שווי הוגן של נדל"ן להשקעה. אבל אלוני חץ בישרה למשקיעים על הפסדי שיערוך צפויים של כ־750 מיליון שקל. הפסדים שנובעים מעליית שיעורי ההיוון בטווח של 0.5%-0.25% בתזרימי המזומנים החזויים, ומהתייקרות תקציבי נדל"ן להשקעה. השיערוכים השליליים של אלוני חץ מיוחסים לנכסים של החברה בארצות הברית ובבריטניה, שם לא מקובל להצמיד את דמי השכירות למדד המחירים לצרכן.

חברות הנדל"ן המניב בישראל לא מצמידות רק את הכנסותיהן מדמי שכירות למדד המחירים לצרכן, אלא גם את ההתחייבויות הפיננסיות שלהן. במקרה של ריט 1, כל ארבע סדרות האג"ח של החברה צמודות למדד. לפיכך, עליית האינפלציה מביאה בעת ובעונה אחת גם לעלייה בהכנסות וגם לעלייה בהוצאות המימון. הוצאות המימון של ריט 1 צפויות לעלות הן בשל העלייה במדד המחירים לצרכן, שמשפיעה באופן מיידי על החוב הקיים, והן בשל עליית הריבית, שמביאה לעלייה בתשואות האג"ח, ומכאן גם לעלייה בריביות שהחברה תידרש לשלם על חוב חדש.

הנקודה המעניינת היא, שעל הערכת שווי הנכסים המניבים חלה רק ההשפעה החיובית של עליית האינפלציה על ההכנסות מדמי שכירות, בעוד ההשפעה השלילית של עליית הריבית באה לידי ביטוי בסעיף הוצאות המימון. עובדה זאת ניכרת בשווי השוק של ריט 1. אף על פי ש־2022 אמורה להיות שנת שיא בשיערוך הנדל"ן להשקעה, איבדה המניה של ריט 1 ב־12 החודשים האחרונים 28% משווייה.

המשקיעים מתמחרים את מניות ריט 1 לפי זרם הדיבידנדים שהחברה צפויה לחלק, והתמחור הזה מושפע לרעה משני גורמים: האחד, העלייה בדמי השכירות מהנכסים המניבים צפויה להתקזז עם העלייה בהוצאות המימון; והשני, המשקיעים, שלפני שנה הסתפקו בתשואת דיבידנד נמוכה, דורשים תשואה גבוהה יותר לנוכח העלייה בריבית במשק. כדי לקבל תשואה גבוהה יותר, צריך לקנות במחיר זול יותר.

אלוני חץ צפויה לרשום הפסדי שיערוך של כ־750 מיליון שקל, המיוחסים לנכסי החברה בארה"ב ובבריטניה — שם לא מקובלת הצמדה למדד המחירים לצרכן

מייסד ומנהל ריט 1 שמואל סייד. המניה איבדה 28% ב־12 החודשים האחרונים

מגדל ToHa בת"א. מיזם משותף של גב־ים ואמות