הקרנות הקטנות ניצלו את האירוח ועשו קופה על חשבון הגדולות שבעיקר פדו

מערכת הדירוג של הבנקים, שמעניקה לקרנות ההוסטינג ציונים גבוהים, הזרימה אליהן 4 מיליארד שקל מתחילת השנה. זאת, בעוד הקרנות המסורתיות של בתי ההשקעות הגדולים, המספקים להן את שירותי התפעול, מגייסות פחות ובעיקר פודות

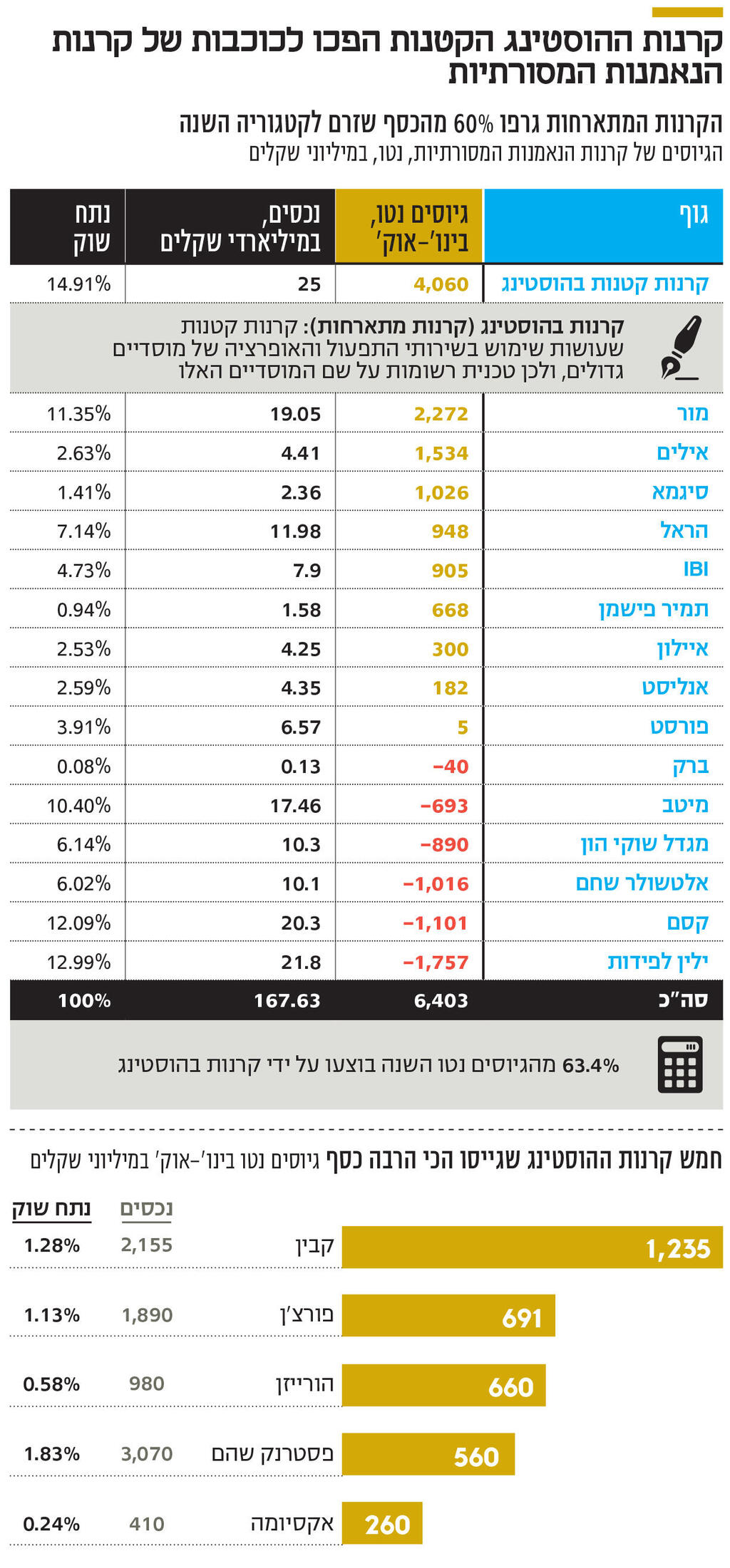

שנת 2024 עד עתה היתה חיובית עבור ענף קרנות הנאמנות המסורתיות ועד כה הן גייסו 6.4 מיליארד שקל תוך שהן צומחות לכדי 167.6 מיליארד שקל בנכסים מנוהלים. אולם אופן הגיוס של הקרנות המסורתיות, שהן קרנות מנוהלות בניכוי קרנות כספיות, מתחילת השנה מצביע על אנומליה בכל הנוגע לזרימת הכסף לאותן קרנות.

על פי נתוני הקרנות המסורתיות, מתחילת השנה רוב הכסף החדש, שמכונה בשפת הענף "יצירות", זורם אל הקרנות והגופים הקטנים, זאת בעוד הקרנות של רוב הגופים הגדולים דווקא פודות. כך לדוגמה קרנות ההוסטינג ששייכות למנהלי השקעות קטנים מאוד שמתארחים אצל בית השקעות גדול שמספק להם את שירותי התפעול, גייסו מתחילת השנה 4 מיליארד שקל. 3.8 מיליארד מתוכם גויסו בקרנות ההוסטינג של איילון ו־280 מיליון שקל בקרנות ההוסטינג של סיגמא בית השקעות.

מי הם מנהלי ההשקעות בהוסטינג שגייסו מיליארדים? אלו כוללים שמות כמו קרן קבין שגייסה 1.2 מיליארד שקל מתחילת השנה ומנהלת 2.2 מיליארד שקל, קרנות פורצ'ן שגייסו כמעט 700 מיליון שקל ומנהלות 1.9 מיליארד שקל, הורייזן עם גיוס של 660 מיליון שקל וניהול של מיליארד שקל והקרנות של פסטרנק שגייסו 560 מיליון שקל עם ניהול של 3 מיליארד שקל.

קרנות הוסטינג קטנות נוספות הן הקרנות של בית השקעות איילים שגייסו 1.5 מיליארד שקל בעוד בית ההשקעות מנהל 4.4 מיליארד שקל בלבד (1.4% מהענף) בקרנות. גם סיגמא גייסה מיליארד שקל בקרנות הנאמנות שלה, בעוד היא מנהלת קרנות מסורתיות בהיקף של 2.4 מיליארד שקל בלבד (2.6% מהענף).

המנהלים הקטנים תולים את הצלחתם בגיוס כספים השנה בשיפור מערכת הדירוג של הקרנות בבנקים. נכון להיום, הכסף בתעשיית הקרנות זורם באופן כמעט מוחלט מלקוחות הבנקים, כאשר מי שאחראים על ניתובו הם יועצי ההשקעות בבנקים. היועצים מסתמכים על מערכות הדירוג שהרכיבו הבנקים, שמדרגות את קרנות הנאמנות לרוב בהתאם לתשואות והתנודתיות בשווי הקרן, שמייצגות את הסיכון בקרן.

על פי מנהל השקעות של קרן קטנה שהפליאה בגיוס השנה, "היום זה כבר לא משמעותי אם אתה גוף מוכר עם שם בענף הקרנות או שאתה שחקן חדש - רק התוצאות שבמערכת הדירוג מדברות. אנחנו מבחינים בכך שהבנקים פיתחו ושיפרו את מערכות הדירוג שלהם בשנים האחרונות.

היועצים מחפשים להמליץ על קרנות שהן גם בולטות בתוצאות שלהן וגם בעלות דירוג גבוה. למעשה, יועצים היום גם פועלים אקטיבית להעביר לקוחות המשקיעים בקרנות עם דירוג נמוך לקרנות עם דירוג גבוה. יש בנקים שלא מתירים ליועצים שלהם גמישות בהמלצה על קרנות נאמנות ויש בנקים שמנהלים מדיניות מתירנית יותר. מערכות הדירוג מודדות בטווח משתנה בין הבנקים, יש דירוגים לשלוש שנים ויש לחמש ויש גם לשנתיים. כל בנק עושה את זה קצת אחרת. אני לא אגיד שזה לא נותן לך כלום להיות קרן ששייכת לבית השקעות גדול, אבל ראינו מה קרה לבית ההשקעות הגדול בישראל רק לפני עשור (כשבית ההשקעות פסגות פורק - א"ע). אני שמח שזה ככה כי זה מעניק אובייקטיביות לבנק. זה מאפשר לשוק להיות תחרותי יותר ונותן תקווה לקטנים שיום יבוא והם יהפכו להיות גדולים".

לעומת הגופים הקטנים, כאמור, השנה האחרונה היתה קשה עבור בתי ההשקעות הגדולים. קרן הנאמנות המסרותית של ילין לפידות, שמנהל 21.8 מיליארד שקל (13% מהענף), פדתה 1.8 מיליארד שקל מתחילת השנה; זו של בית השקעות הפניקס, שמנהל 20.3 מיליארד שקל (12.1% מהענף), פדתה 1.1 מיליארד שקל. אלטשולר שחם, שמנהל 10.1 מיליארד שקל (6% מהענף), פדה 1 מיליארד שקל. יוצאי דופן הם מור (11.35%) והראל (7.1%), שני הגופים הגדולים היחידים שגייסו יצירות בהיקף של 2.3 מיליארד שקל ו־950 מיליון שקל בהתאמה.

למנהלי ההשקעות הגדולים בענף יש בטן מלאה על מנהלי ההשקעות הקטנים שנוגסים להם מהיצירות וממערכות הדירוג בבנקים. על פי מנהל השקעות בגוף גדול, הגיוסים בגופים הקטנים הם לא עניין מקרי. לדבריו "גופים קטנים אוהבים להגיע לקטגוריות פופולאריות להשקעה כמו 90/10 (שכוללת 125 קרנות שמנהלות 24.5 מיליארד שקל, א"ע) ולנסות את מזלם בגיוסים. מי שבוחן את הקטגוריה הזו מגלה שהיא כוללת שלל מנהלים קטנים שאף אחד לא מכיר.

הגופים הללו לוקחים סיכונים שהגופים הגדולים לא יכולים לחלום עליהם. אצלנו יש בקרות שצריך לעבור עבור כל השקעה. אם הסיכון הצליח והקרן הניבה תשואה גבוהה, המנהל ייכנס לתודעת המשקיעים. אנחנו בעולם של רשתות חברתיות וברגע שיש הצלחה, גם אם היא קצרה, היא מועילה לגיוסים". לדבריו, בתי השקעות לא הצליחו לבסס מוניטין בקרב הציבור לעומת ענף הגמל כי "בקרנות הפנסיה אנשים מתמקדים מאוד במוניטין של הגוף עצמו מתוך חשיבה שהוא צריך להיות קיים עוד עשרים ושלושים שנה, ולא מוכנים לקחת סיכון עבור 'אורחים לרגע'. בשוק הקרנות לעומת זאת, זה לא קורה. מה שקובע זה קרנות כוכבות וכסף חדש שמתדלק את התעשייה לטווח הקצר".

מנהל מוסדי אחר יצא נגד הדירוגים בבנק לדבריו "הגיוסים בקרנות הקטנות הן תוצאה של שנתיים של עליות חדות בשוק ההון ולציבור יש זיכרון קצר. יש למישהו תשואה טובה זה מתחיל להתגלגל מעצמו. זה שהתשואה שלו טובה יותר לא אומרת שהוא יותר טוב אלא בדרך כלל פשוט לקח יותר סיכון. מערכות הדירוג בבנקים הן מוטות סיכון ותשואה קצרת טווח. לכן אין שום משמעות מי המנהל אלא למי יש את הכוכב התורן. בשיטה הזו לא נבנים באמת מנהלים חדשים אלא גופים שהיום הם עם קרן שהיא להיט ומחר המכונה של הבנק פודה אותה עד האפס. כל פעם מכונת הדירוג תופסת גוף אזוטרי ומנפחת לו את הקרן. אין לו יכולת לנהל אסטרטגית את הכספים שמתחילים להיכנס לקרן. זה עובד נחמד ככל שמגייסים, אבל כשהתוצאות משתנות וכשהבנק יוצא נגדך זה מאוד כואב בדרך למטה. זה מקרי לחלוטין. הדבר מדגים עד כמה מערכות הדירוג של הבנקים לא משרתות את המשקיעים".

מנהל השקעות גדול נוסף מודה עם זאת כי "בדרך כלל, מנהלים בקרנות קטנות יותר הם יותר גמישים. הדבר בעיקר נכון לקרנות שמשקיעות באג"ח קונצרניות. בהכללה, מנהלי ההשקעות בקטגוריה זו נוהגים להשקיע במח״מים (משך חיים ממוצע) ארוכים יותר ודירוגים נמוכים יותר כדי לקחת סיכון. הגופים הגדולים עובדים ברמות סיכון נמוכות יותר. הכל טוב ויפה עד שהמגמה מתהפכת".

מעבר לטענות נגד הבנקים ונגד הקרנות הקטנות, מנהל בית השקעות גדול אמר לכלכליסט אתמול כי למעשה, עולם הקרנות המסורתיות הוא עולם שאינו נמצא בצמיחה משמעותית ולכן קשה לגופים הגדולים לצמוח בו. זאת מאחר שאלו פזורים על פני כל הענפים וכאשר יש שינוי בטעמים, כמו העדפת קרנות מניות על פני אג"ח למשל, הם עשויים לראות צמיחה במקום אחד ופדיון במקום אחר, ולכן הם מתקשים להציג גיוסים משמעותיים. הגופים הקטנים מנגד מאוד מרוכזים בקרן אחת או אחרת וכך אם קרן אחת שלהם מצליחה היא דוחפת את כל הגוף קדימה.

שוק הקרנות המסורתיות עד לפני כמה שנים היה השוק העיקרי של קרנות הנאמנות. אם כי בשנים האחרונות, עם השינוי בטעמי קהל, החלה העדפה להשקיע בעיקר בקרנות מחקות מדד ובקרנות כספיות וב־2022 לראשונה היקף הקרנות המנוהל בקרנות עוקבות חלף על פני הקרנות המסורתיות. בתוך כך, כלל הקרנות מנהלות 569 מיליארד שקל, לאחר שגייסו כסף חדש בהיקף של 65 מיליארד שקל מתחילת השנה. הקרנות הכספיות, שנכללות עם הקרנות האקטיביות, מנהלות 150 מיליארד שקל לאחר שגייסו 37.5 מיליארד שקל מתחילת השנה. הקרנות העוקבות אחרי מדדים מנהלות 250 מיליארד שקל לאחר שהוסיפו 21 מיליארד שקל מתחילת השנה.