נחשף בכלכליסט

קרן קיסטון מתקרבת לשליטה בתחנת הכוח באר טוביה

דירקטוריון גלובל פאוור אישר את העברת ההלוואה שהעניקה הפניקס לחברה, בגובה 190 מיליון שקל, לקרן קיסטון, שזקוקה לה לטובת השלמת עסקת רכישת תחנת באר טוביה. מוטי בן־משה התנגד להעברת ההלוואה, אך לבסוף הצביע בעדה

קרן קיסטון ניצחה בקרב הראשון מול מוטי בן־משה על השליטה בתחנת הכוח באר טוביה, אך המלחמה טרם הוכרעה.

כפי שנחשף באתר "כלכליסט" אתמול בבוקר, דירקטוריון גלובל פאוור אישר את העברת ההלוואה בגובה 190 מיליון שקל שהעניקה הפניקס לחברה לטובת קרן קיסטון. ללא האישור, קיסטון היתה מתקשה ביישום ההסכם עליו חתמה לרכישת השליטה (34% בשרשור) בתחנה מידי קרן נוי, בנק לאומי והפניקס תמורת כ־600 מיליון שקל.

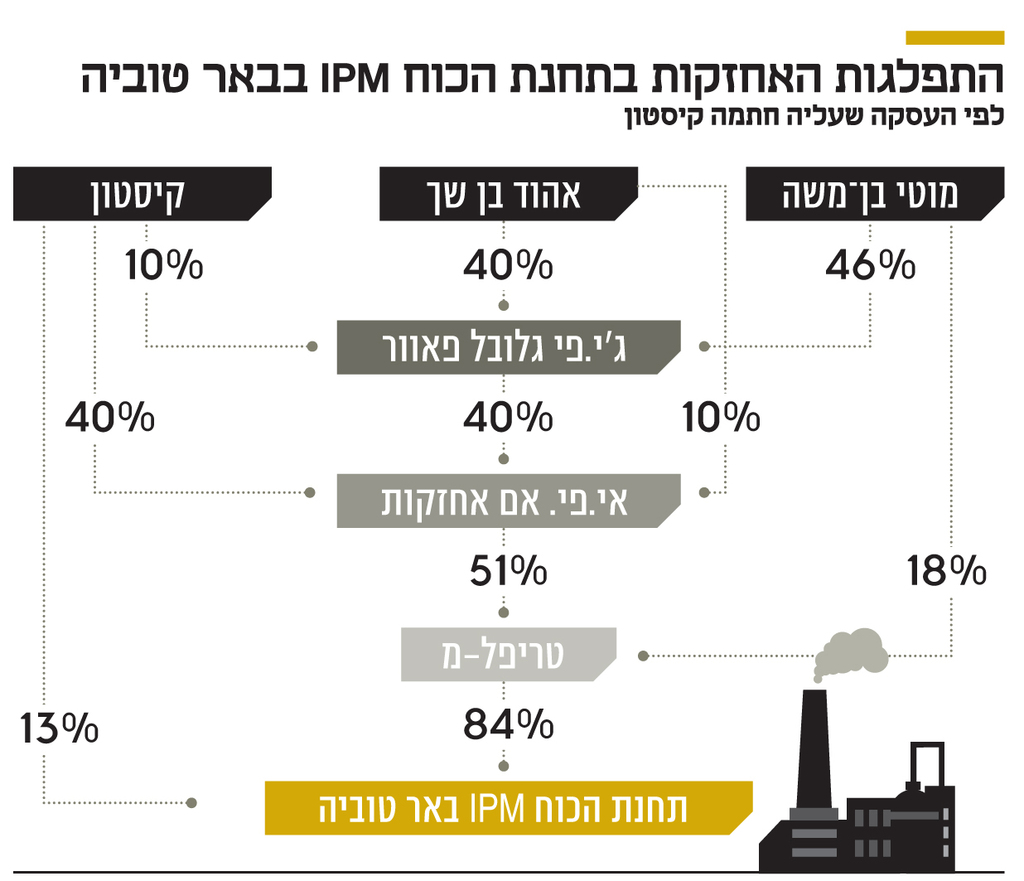

גלובל פאוור קיבלה את ההחלטה על רקע סכסוך שליטה חריף שמתנהל בין מוטי בן משה, שמחזיק 46% ממנה, לבין אהוד בן שך (40%), ששלט בחברה יחד עם המייסד ניסן כספי, שאת חלקו רכש בן־משה באמצעות רבוע כחול. הצדדים אף הגיעו לגישור בפני עו"ד רובי בכר.

בן־משה התנגד להמחאת ההלוואה וטען כי המהלך אינו לטובת החברה. בוויכוח בינו לבין בן שך, שתמך בהעברת ההלוואה לקיסטון, עמדו הדח"צים רגינה אונגר ושמעון הייבלום, שהיו אמורים להחליט מה הצעד הנכון לחברה. השניים נעזרו ביועצים חיצוניים, ביניהם עורכי הדין אהוד סול, אילנית לנדסמן יוגב ומני גורמן, שכיהנו כיועצים אסטרטגיים לוועדה ואסף אילת, לשעבר יו"ר רשות החשמל.

אלה קבעו כי העברת ההלוואה לקיסטון אינה רעה לחברה. בסופו של דבר, הצביע גם בן־משה בעד העברת ההלוואה לקיסטון, אחרי שזו העבירה מסרים כי ההתנהלות מצידה בנוגע להלוואה תהיה רכה יותר מאשר זו של הפניקס. ההלוואה של הפניקס הוענקה בריבית של 10.5% לשנה.

עתה נשאר לקיסטון לרכוש את אחזקותיהן של קרן נוי, לאומי והפניקס. נוי ולאומי מחזיקות 20% כ"א מהחברה הקרובה לנכס אי.פי.אם אחזקות (IPMH). עם זאת, גלובל פאוור שותפה בחברה והסכם בעלי המניות קובע כי כל החלטה על מכירת מניות צריכה להתקבל פה אחד, ואסור למכור לגוף שמחזיק בתחנת כוח אחרת שהספקה מעל 400 מגה־ואט. מכיוון שקיסטון מחזיקה בהלוואה המירה ל־16% ממניות תחנת הכוח ברמת חובב, שההספק שלה גבוה בהרבה מ־400 מגה־ואט, על פי הסעיף הזה יכול בן־משה לנסות לטרפד את עסקת רכישת המניות של לאומי ונוי.

בין קיסטון, שהוקמה ע"י גיל דויטש ורוני בירם, שני גורמים עסקיים מהאגרסביים בשוק ההון, לבין בן־משה, שגם הוא לא נחשב לרך במו"מ, מתנהל קרב לא פשוט ויחסיהם עלו על שרטון עוד ברכישת אפריקה ישראל ע"י בן־משה, שלא יצאה לפועל. עתה נותר לראות אם בימים הקרובים תהיה הפשרה ביחסים שתאפשר שליטה משותפת בתחנה. פיצוץ המו"מ עשוי להוביל את התחנה למכירה לחברת OPCשבשליטת עידן עופר, שניהלה מגעים ראשוניים וממתינה להתפתחויות.

תחנת הכוח IPM באר טוביה נשלטת בידי חברת טריפל־מ (84%). 51% ממניות טריפל־מ מוחזקות בידי IPMH, ש־40% ממניותיה מוחזקות בידי גלובל פאוור, הנסחרת בבורסת ת"א לפי שווי של 246 מיליון שקל. התחנה, שפועלת באמצעות גז טבעי, החלה בהפעלה מסחרית בפברואר 2021 ובעלת הספק של כ־451 מגה־ואט. היא הוקמה ע"י חברת סימנס בעלות של כ־2 מיליארד שקל, ומוכרת חשמל לחברת החשמל וללקוחות פרטיים.

במסגרת עסקת הרכישה, שתושלם במספר שלבים, תרכוש קיסטון מקרן נוי ומלאומי פרטנרס (זרוע ההשקעות הריאליות של בנק לאומי) 40% ממניות IPMH ואת הזכאות להחזר הלוואות בעלים בגינן. בנוסף, תרכוש קיסטון מקרן נוי ומלאומי פרטנרס גם 5.1% ממניות החברה־הבת, טריפל־מ, ואת הזכאות להחזר הלוואות בגינן.

בתמורה, תשלם קיסטון לקרן נוי וללאומי פרטנס 293 מיליון שקל בחלקים שווים. במקביל, חתמה כאמור קיסטון על הסכם עם קבוצת הפניקס, לרכישת החזקות והלוואות תמורת 307 מיליון שקל.