בלעדיהראל תלווה לוורידיס 450-400 מיליון שקל לרכישת אינפיניה

בלעדי

הראל תלווה לוורידיס 450-400 מיליון שקל לרכישת אינפיניה

ורידיס, שתרכוש 70% ממניות אינפיניה תמורת 1.66 מיליארד שקל, קרובה לסיכום על תנאי ההלוואה מול חברת הביטוח. העסקה טומנת בחובה גם את הצורך לפרוע את האג"ח של אינפיניה בהיקף של 800 מיליון שקל - כדי להימנע מהתנגשות בחוק הריכוזיות

השלמת העסקה תיקח עוד זמן: "זה לא סוד שוורידיס חיפשה איך להתרחב. ניסינו גם לקנות את אגד, אבל באינפיניה מצאנו חיבור הרבה יותר טבעי", כך אמר אתמול אילן בן־סימון, מנכ"ל חברת התשתיות ואיכות הסביבה ורידיס, בשיחת משקיעים לרגל חתימת ההסכם שלפיו ורידיס וקרן תש"י ירכשו את מלוא המניות של חברת אינפיניה (לשעבר נייר חדרה) מידי קרן פימי תמורת 2.35 מיליארד שקל.

ורידיס תרכוש 70% תמורת 1.66 מיליארד שקל, וכפי שנחשף ב"כלכליסט" - קרן תש"י תצטרף אליה ותרכוש את יתרת המניות (כ־690 מיליון שקל). החברות דיווחו על העסקה, שנחשפה ב"כלכליסט", אתמול בבוקר. מחיר המניה בעסקה משקף פרמיה של 17% על מחיר המניה ביום שבו נחשפה העסקה ב"כלכליסט", ופרמיה של 12.3% על המחיר הממוצע שלה ב־30 ימי המסחר האחרונים.

העסקה היא גדולה ויקרה, שכן היא כוללת לא רק את רכישת מלוא המניות של אינפיניה אלא גם את הצורך לפרוע את האג"ח של אינפיניה בהיקף של 800 מיליון שקל - כדי להימנע מהתנגשות בחוק הריכוזיות. אמנם עם השלמת העסקה אינפיניה תהפוך לפרטית, ולכן, על פניו, לא תיווצר פירמידה בת יותר משתי שכבות ציבוריות המנוגדת לחוק הריכוזיות, אך גם חברות שלהן אג"ח נחשבות לחברות שכבה, ולכן כדי להימנע מהפרה יש לפרוע גם את החוב הזה. הכוונה היא לפרוע 200 מיליון שקל מהמזומנים של אינפיניה עצמה, ואת היתרה בגובה של 600 מיליון שקל באמצעות אשראי מהבנקים.

ורידיס זקוקה למזומנים רבים כדי להשלים את רכישת אינפיניה. ל"כלכליסט" נודע כי חברת הביטוח הראל תעמיד לוורידיס הלוואה של 450-400 מיליון שקל לצורך מימון הרכישה. הצדדים קרובים לסיכום על תנאי ההלוואה, שצפויה להיות המימון החיצוני העיקרי לעסקה וייתכן שאף שהיחיד.

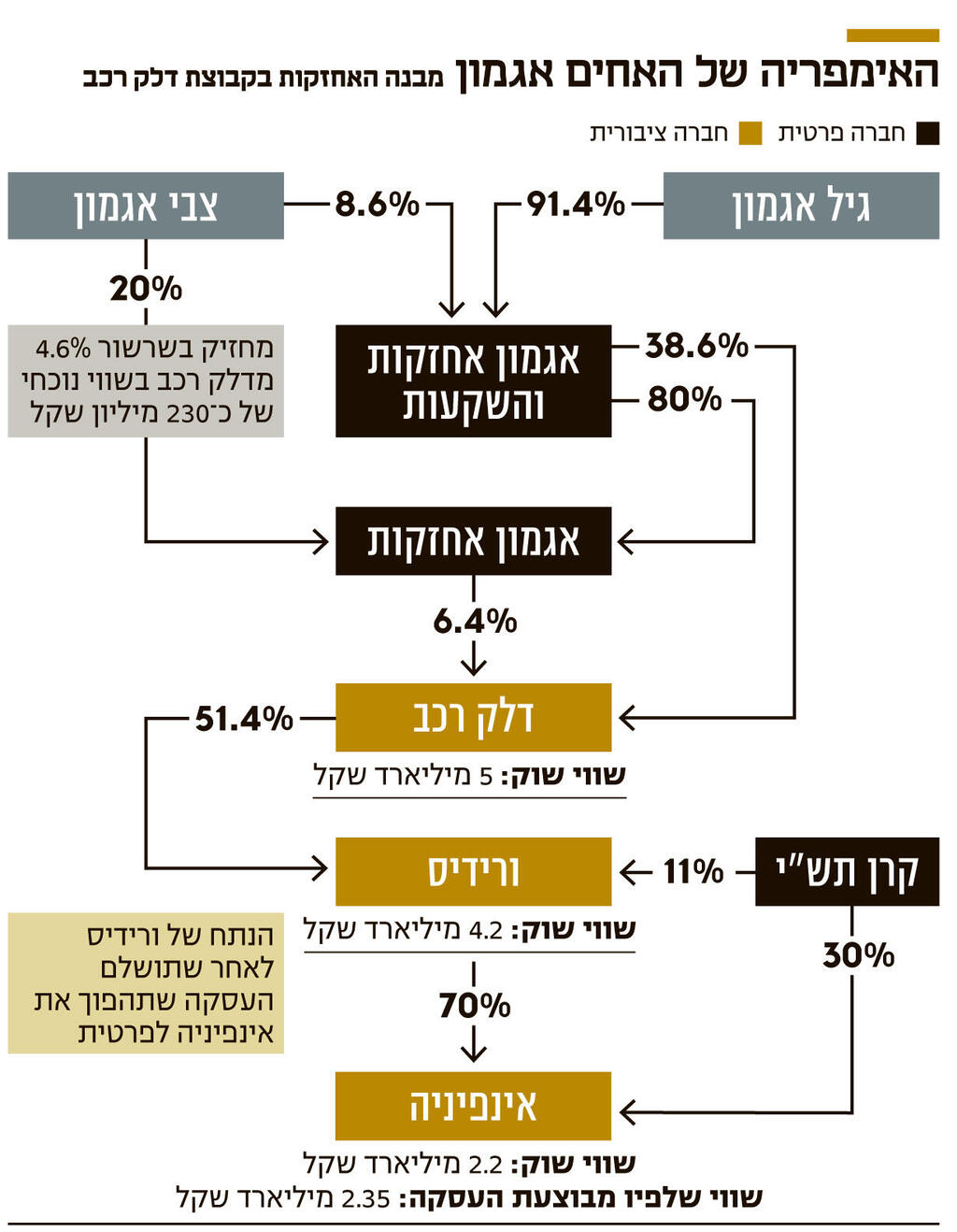

ואולם, את עיקר ההון הדרוש לביצוע העסקה תגייס ורידיס באמצעות הנפקת זכויות. כלומר, הנפקת מניות לבעלי המניות הקיימים של החברה, ובראשם בעלת השליטה דלק רכב (51.4%) שבשליטת גיל אגמון, וקרן תש"י (11%). דלק רכב ותש"י כבר הודיעו לחברה שבכוונתן להשתתף בהנפקה לפחות כפי חלקן. כלומר, דלק רכב תזרים לוורידיס כ־450 מיליון שקל ואילו תש"י תזרים 100-90 מיליון שקל. לסכום הכולל של העסקה לרכישת אינפיניה יתווספו 24 מיליון שקל למימון האצה של הבשלת אופציות למנהלי החברה הנרכשת והמרתן למזומן לפני השלמת העסקה.

המועד להשלמת העסקה נקבע ל־150 יום ממועד החתימה. במידה שלא יושגו כל האישורים הדרושים ולא ימולאו כל התנאים המתלים, ניתן יהיה לדחות את המועד ב־150 יום נוספים. כלומר, השלמת העסקה תיקח עוד זמן. התנאי המרכזי להשלמתה הוא קבלת אישור של רשות התחרות. אישור שכזה אינו מובן מאליו וייתכן שהרשות תערים קשיים בשל הפעילות של ורידיס בתחום המיחזור, שמשיק לחלק מהפעילות של אינפיניה, והפעילות של תש"י בתחום התשתיות.

ורידיס: ההכנסות השנתיות יגיעו ל־2.8 מיליארד שקל. בשיחת המשקיעים אמר בן־סימון כי "לא ביצענו הליך של פרה־רולינג (החלטה מקדמית - ג"ח), אבל התייעצנו עם היועצים המשפטיים שלנו, ולדעתנו העסקה תקבל את האישורים הנדרשים". הוא הוסיף כי "התרשמנו מאוד מהתהליך שאינפיניה עברה - שהפך אותה לחברת מיחזור והפחית את תלותה בחומרי גלם ובמחירים שלהם. בימים אלה אינפיניה מפחיתה את ייצור הנייר הלבן ומתמקדת בתחום הקרטון. הביקוש והשימושים לקרטון גדלים לאורך השנים. בטווח של שנתיים־שלוש קדימה, אינפיניה תידרש לאסוף יותר קרטון. בכוחות משותפים נוכל לעשות את זה. גם בגלל הפריסה של שתי החברות, אבל גם בגלל הגמישות התפעולית".

בן־סימון אמר כי הוא "מקווה שהחיבור יעשה לשתי החברות משהו גדול. אני מקווה שאחת ועוד אחת יהיה יותר משתיים. אני לא יודע להגיד אם זה יגיע לשלוש, אבל אני מקווה שכן". בהתאם, במצגת שפרסמה לקראת שיחת המשקיעים, הציגה ורידיס את תוצאות החברה המאוחדת שלפיהן ההכנסות השנתיות יסתכמו ב־2.8 מיליארד שקל - בעוד אלה של ורידיס לבדה מגיעות לכמיליארד שקל. ה־EBITDA (רווח תזרימי־תפעולי) יגיע ל־701 מיליון שקל בחברה הממוזגת, בעוד זה של ורידיס לבדה מסתכם כיום ב־380 מיליון שקל.

החוב הפיננסי לאחר המיזוג יסתכם ב־1.9 מיליארד שקל: החברה הממוזגת תציג גם חוב פיננסי של 1.9 מיליארד שקל, בעוד כיום זה של ורידיס הוא 577 מיליון שקל. על כך אמר בן־סימון כי "לא מדובר בהשקעה קטנה מבחינתנו. צריך להיערך אליה בצורה נכונה ולהגיע ליחס חוב סביר. לכן, נכון בעינינו לגייס הון. בעלות השליטה דלק רכב וקרן תש"י הודיעו על כוונתן להשתתף בגובה חלקן היחסי לפחות. נצטרך לגייס גם חוב של בערך 700 מיליון שקל. אבל יש לנו גם מקורות עצמיים. החוב המאוחד יהווה בערך 36% מהמאזן ויחס החוב הפיננסי נטו ל־EBITDA יעמוד על 2.7".

בנוגע לשאלה אם ורידיס תמכור חלק מהפעילויות של אינפיניה, השיב בן־סימון כי "מוקדם מדי מבחינתנו להגיד מה אנחנו הולכים לעשות שם. מי שמכיר את אינפיניה יודע מה התוכניות שלה לגבי כל אחת מהפעילויות שלה, אבל אני לא יכול להתייחס לזה".

עבור פימי, קרן הפרייבט אקוויטי הגדולה בישראל, מדובר באקזיט מוצלח במיוחד. החברה רכשה את השליטה בנייר חדרה מידי כלל תעשיות של לן בלווטניק ב־2015 תמורת 355 מיליון שקל, השקיעה בה עוד 90 מיליון שקל במסגרת הנפקת זכויות, ויחד עם דיבידנדים שקיבלה לאורך השנים היא נפרדת ממנה ברווח של יותר ממיליארד שקל, המשקף תשואה של יותר מ־300%. מייסד קרן פימי ישי דוידי מסר כי "המכירה מהווה חלק מהאסטרטגיה של פימי לרכישת חברות, השבחתן ומציאת העיתוי הנכון לממש את האחזקות. מאז שרכשה פימי את השליטה באינפיניה, הקרן השביחה את פעילות החברה, בין היתר באמצעות החלפת הנהלה ומימוש אסטרטגיה".