הצד החיובי של הריבית מכניס חברות עתירות מזומנים לדילמה

הצד החיובי של הריבית מכניס חברות עתירות מזומנים לדילמה

החברות הנזילות, שבתקופת הריבית האפסית ניצלו את הכספים בקופה לרכישת מניות עצמית, ניצבות עתה בצומת החלטה: האם לא עדיף להשקיע את היתרות במסלולים הסולידיים, שיניבו תשואות המטפסות במקביל להעלאות ההדרגתיות בריבית?

עליית הריבית במשק נתפסת, ובמידה רבה של צדק, כפוגעת בחברות וגורמת לירידה בשווי המניות של אלה הנסחרות בבורסה. העובדה שהריבית במשק עלתה משיעור של 0.1%– באפריל 2022 לרמה הנוכחית של 3.75% מייקרת את הכסף, והמשמעות היא ייקור העלויות של גיוס חוב חדש - וכפועל יוצא מכך גם עלייה בהוצאות המימון. עליית הריבית גם גורמת לעלייה בשיעורי ההיוון שבהם המשקיעים מתמחרים את שווי החברות, וכמובן שאי אפשר להתעלם מהחשש לירידה בשווי הנדל"ן שבבעלותן. אבל יש חברות שלא זאת בלבד שאינן נפגעות מעליית הריבית, הן אפילו נהנות ממנה ומציגות בזכותה שיפור בתוצאותיהן העסקיות.

כמו שלמטבע יש שני צדדים כך גם לעליית הריבית: חברות ממונפות ועתירות חוב נפגעות ממנה, ומנגד, חברות עם יתרות מזומנים גבוהות נהנות מהאפשרות להשקיע את כספן באפיקים סולידיים ולקבל תשואה שלפני שנה היתה בגדר חלום באספמיה. הדו"חות ל־2022, שכבר מתפרסמים בארצות הברית ומתחילים להפציע במחוזותינו, מדגישים את התופעה הזו במספרים של קידוש לבנה, שמופיעים בדו"חות הכספיים.

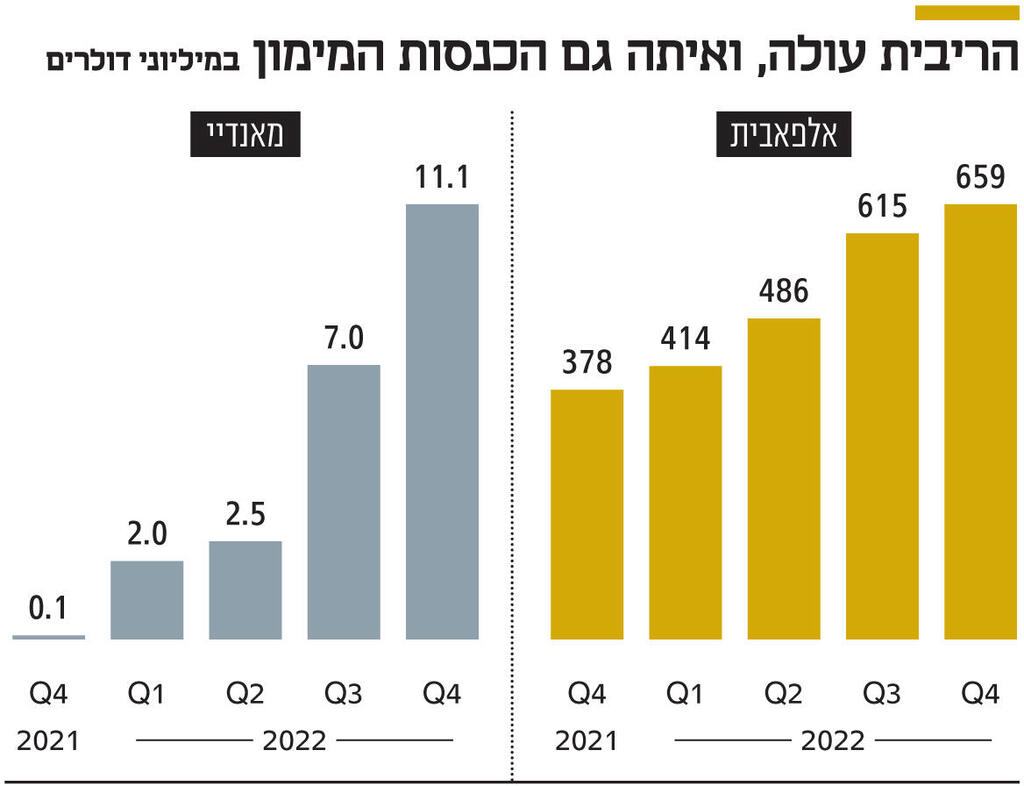

אחת כזו היא חברת התוכנה הישראלית מאנדיי, שנסחרת בבורסת נאסד"ק בשווי של 7 מיליארד דולר. היא פרסמה כי נכון ל־31 בדצמבר 2022 שכבו בקופתה מזומנים בהיקף של 886 מיליון דולר — סכום דומה ליתרת הנזילות שלה שנה קודם לכן. אולם ההבדל הוא שברבעון האחרון של 2022 הציגה מאנדיי הכנסות מימון נטו של 11.1 מיליון דולר לעומת הכנסה זניחה של 147 אלף דולר ברבעון המקביל ב־2021. בשנה שעברה מאנדיי הציגה מדי רבעון שיפור בסעיף הכנסות המימון, והוא תואם את העלייה ההדרגתית בגובה הריבית בארצות הברית ובישראל.

גם אלפבית מציגה מגמה דומה בהכנסות המימון. ברבעון האחרון של 2022 רשמה החברה־האם של גוגל הכנסות מימון של 659 מיליון דולר לעומת 378 מיליון דולר בדו"חות לרבעון המקביל. גם במקרה זה העלייה החדה בהכנסות המימון היא על רקע הריבית העולה, ולא נובעת מעלייה במזומנים, שבתחילת 2022 ובסופה עמדו על 140-134 מיליארד דולר.

אמנם עליית הריבית תורמת לעלייה בהכנסות המימון של חברות עתירות מזומנים, אך היא עלולה להציב בפני ההנהלות בעיה חדשה. בשנים האחרונות, על רקע הריבית האפסית, יותר ויותר חברות אמריקאיות השתמשו בסכומי כסף שהיו ברשותן כדי לרכוש מניות של עצמן (Buy back). אלפאבית, לדוגמה, שהיא גם משופעת מזומנים וגם מייצרת מזומנים, רכשה בשלוש השנים האחרונות מניות של עצמה בסכום אסטרונומי מצטבר של 141 מיליארד דולר.

כל עוד הכסף "שכב" בעו"ש במקרה הטוב ו"נרדם" במקרה הסביר, ההחלטה לחלק אותו לבעלי המניות נראית הגיונית, ואולי אף מתבקשת. אולם עכשיו, כשיש אפשרות של פיקדונות בנקאיים ואיגרות חוב ממשלתיות, שמניבות תשואה של 4%, ניצבות ההנהלות של החברות עתירות הנזילות בצומת החלטה, ויהיה עליהן לשקול מה השימוש הראוי והנכון ליתרות המזומנים שברשותן.

מאנדיי ואלפבית הן היוצאות מן הכלל שאינן מעידות על הכלל. למרבית החברות הציבוריות אין עודף נזילות, אלא עודף התחייבויות, וככאלה מרביתן סובלות ויסבלו מעליית הריבית במשק — אם בעלייה בהוצאות המימון ושחיקה ברווחים, ואם בירידה בשווי הנכסים ובשווי השוק של מניותיהן. המציאות הזו רק מעצימה את החשיבות שיש לנזילות גבוהה. חברות עתירות מזומנים יכולות להתמודד עם אתגרים כמו האטה כלכלית או מיתון, ובד בבד להשתמש ביתרות הנזילות שלהן כדי לרכוש במחירי מציאה חברות עתירות חוב שיתקשו לשרוד. ועל זה נאמר, אין ידיד נאמן כמו כסף מזומן.