בלעדיקני רוזנברג רוצה להגדיל את הנתח באל על בלי הצעת רכש

בלעדי

קני רוזנברג רוצה להגדיל את הנתח באל על בלי הצעת רכש

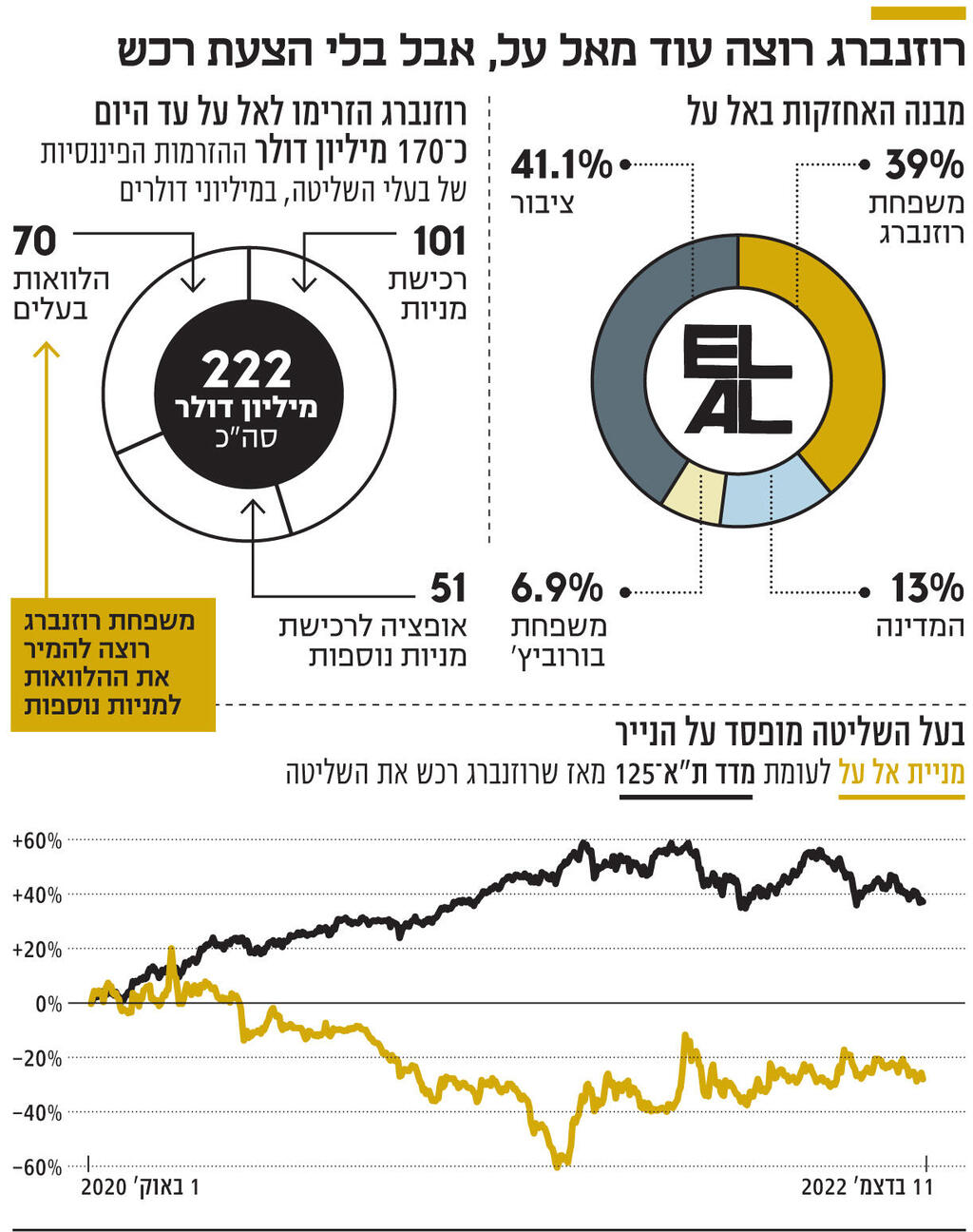

בעל השליטה בחברה רוצה להמיר למניות את הלוואת הבעלים שהעמיד לאל על • המהלך, שמהווה עסקת בעלי עניין, עשוי להגדיל את חלקו בחברה מ־39% ל־55%, בלי לבצע הצעת רכש לציבור • רוזנברג פנה לדירקטוריון וביקש שתתבצע הערכת שווי לחברה

בעל השליטה באל על קני רוזנברג (39%) רוצה להגדיל את חלקו בחברה, ולהימנע מהצעת רכש ותשלום פרמיה לציבור.

ל"כלכליסט" נודע כי רוזנברג החל לקדם מהלך שבמסגרתו ימיר את הלוואות הבעלים שהעמיד לחברה, שהיקפן מסתכם ב־70 מיליון דולר, למניות. במסגרת זו פנה רוזנברג לדירקטוריון של אל על, שבראשו עומד עמיקם בן־צבי, והדירקטוריון פנה למעריכי שווי על מנת שיבצעו הערכת שווי לחברת התעופה, כדי שזו תשמש את אל על לביצוע ההמרה, שמהווה עסקת בעלי עניין שדורשת אישור משולש (ועדה בלתי תלויה, דירקטוריון ורוב מיוחס מבין בעלי מניות המיעוט של החברה).

המהלך שרוזנברג מניע כיום הוא כזה שיידרש זמן רב על מנת להוציא אותו לפועל, גם אם יתקבלו כל האישורים הנדרשים. אם המהלך יושלם, הנתח של רוזנברג בחברה יגדל בצורה דרמטית, אולי אף לכ־55%, וזאת בלי ביצוע של הצעת רכש לציבור — מהלך שבמסגרתו בעל השליטה יידרש לביצוע של משא ומתן מול יתר בעלי המניות, מה שצפוי לאלץ אותו לשלם פרמיה עבור המניות. לפי החוק, בעל מניות נדרש לבצע הצעת רכש כשהוא עולה לאחזקה של מעל 25% או לאחזקה של מעל 45%. במצב שכזה, בעל המניות אינו יכול לרכוש מניות מבעלי מניות אחרים או לבצע רכישות בבורסה, והוא מחוייב להגיש הצעה שמספקת הזדמנות שווה ליתר בעלי המניות למכור לו מניות. כאמור, מהלך כזה, על פי רוב, כרוך בתשלום פרמיה.

המרת הלוואות הבעלים של רוזנברג למניות אל על לא רק מייתרת את הצעת הרכש, ולכן יש בה מידה של היגיון מבחינת בעל השליטה, אלא יש בה גם היגיון עבור אל על, שכן אם בעל השליטה ממיר את ההלוואות שהעמיד למניות, החוב של החברה מצטמצם.

מופסד על הנייר

משפחת רוזנברג הפכה לבעלת השליטה באל על באוקטובר 2020, לאחר שהזרימה לחברת התעופה 105 מיליון דולר במסגרת הנפקה שביצעה אל על. לאחר ההנפקה החזיקה משפחת רוזנברג 42.9% מאל על, אולם בשל מהלכים שונים הידלדל חלקה ל־39%. בתחילה מי שקיבל את היתר השליטה באל על היה אלי רוזנברג, בנו של קני, משום שהאב היה מנוע מלקבל היתר שליטה היות והוא לא תושב ישראל. בהמשך תוקנו ההסכמים וקני רוזנברג עלה לישראל.

בנוסף להשקעת האקוויטי, משפחת רוזנברג רכשה אופציות ב־51 מיליון דולר וכן העמידה הלוואות בעלים בהיקף כולל של 70 מיליון דולר במהלך 2021 ו־2022. ההלוואות הועמדו במספר מנות, כשהאחרונה ניתנה בחודש מרץ האחרון. ההלוואות אינן נושאות ריבית והן ניתנות לפירעון בהתקיים תנאים שונים שנקבעו במסגרת הסכם הסיוע שקיבלה אל על מהמדינה, שגם היא כיום בעלת מניות בחברה.

שווי השוק של אל על עומד כיום על כ־660 מיליון שקל, זאת לאחר שמנייתה זינקה ב־72% מתחילת השנה. עם זאת, שווי המניות הנוכחי של משפחת רוזנברג עומד על כ־260 מיליון שקל, כך שעל השקעת האקוויטי יש לבעל השליטה הפסד של קרוב ל־100 מיליון שקל על הנייר. בשקלים, היקף ההלוואה שהעמיד רוזנברג עומד על 245 מיליון שקל. אם ההמרה הייתה מבוצעת היום על בסיס שווי שוק, הרי שהמניות הנוספות היו מעניקות לו עוד כ־27% ממניות החברה, ומדללות את הנתח הנוכחי שלו בחברה בשיעור זהה, מה שהיה מביא את משפחת רוזנברג לאחזקה של כ־55%. אולם, כאמור, ההמרה תתבצע לפי הערכת שווי שעשויה להעניק לאל על שווי גבוה יותר.

האפשרות להמיר את ההלוואה למניות ניתנה כבר בעת העמדת הלוואת הבעלים הראשונה.

מציגה זינוק בתוצאות

ייתכן שהסיבה לכך שרוזנברג, שלא רווה נחת של ממש מההשקעה באל על עד כה, רוצה להגדיל את חלקו בחברת התעופה היא הרצון ליהנות מאפסייד עתידי של הענף.

אל על, שהייתה אחת מהנפגעות המרכזיות ממשבר הקורונה בשל סגירת השמים הכמעט־הרמטית במהלך חודשי המגיפה הראשונים, הציגה שיפור חד בתוצאות הרבעון השלישי של השנה, הן בשל העלייה בביקוש מצד הנוסעים והן בשל הירידה במחיר הדלק הסילוני. קדמו לכך פיטורים נרחבים בחברה. אל על, שמנוהלת על ידי דינה בן טל־גנסיה, הציגה עלייה של 147% בהכנסות, שהסתכמו ב־647 מיליון דולר, ורווח נקי של 67 מיליון דולר ברבעון השלישי, זאת בהשוואה להפסד של 136 מיליון דולר ברבעון השלישי של 2021, שעדיין הושפע עמוקות ממגבלות התנועה השונות שהוטלו בשל מגפת הקורונה.

את הרבעון השני של השנה חתמה אל על ברווח נקי גבוה יותר, שעמד על 100 מיליון דולר, אולם הדבר נבע גם מהטבת מס של 115 מיליון דולר שהתקבלה כתוצאה ממכירת מועדון הנוסע המתמיד לחברה־בת של אל על, וזאת כצעד מקדים למכירת 20% מהמועדון לחברת הביטוח הפניקס.

עם זאת, גם ברבעון השלישי התרחש אירוע חד־פעמי — הכרה ברווח נטו של 38 מיליון דולר בזכות פירעון מוקדם של אג"ח שהונפקו למדינה. אולם גם ברמה התפעולית, ברבעון השלישי של השנה הציגה אל על תוצאות שדומות לרמתן ב־2019, ערב המגפה.

בתקופה האחרונה אל על ניסתה להוביל מהלך של מיזוג עם המתחרה הקטנה ארקיע, אבל התנגדות של ועד העובדים של ארקיע בלם את המהלך שלא הבשיל. כפי שנחשף ב"כלכליסט", בימים אלו ארקיע במגעים לכניסה לבורסה באמצעות מיזוג עם טכנופלסט ונצ'רס.