בלעדיקיסטון במרוץ נגד הזמן לרכישת אגד ומנהלת מגעים עם לאומי

בלעדי

קיסטון במרוץ נגד הזמן לרכישת אגד ומנהלת מגעים עם לאומי

אגד הודיעה שתתקדם עם קרן התשתיות של גיל דויטש, רוני בירם ונבות בר שהציעה לרכוש 60% מהחברה ב־2.8 מיליארד שקל. לקיסטון אין את ההון העצמי הדרוש והיא מחפשת שותפים. המוסדיים חברו לקבוצות אחרות במכרז, ולכן קבלת מימון חדש מהם לא ריאלית

לאחר שהקבוצה שמורכבת ממגדל ביטוח, קרסו מוטורס וקרן אלומה נסוגה מהעסקה לרכישת 50% מאגד, קרן התשתיות קיסטון, שהגישה את ההצעה השנייה בגובהה במכרז, נכנסה למרוץ נגד הזמן על מנת להשיג מימון, וזאת במטרה לזכות במכרז ולרכוש את השליטה בחברת התחבורה הציבורית הגדולה בישראל, כשהדד־ליין שהוצב על ידי אגד הוא ה־8 במאי.

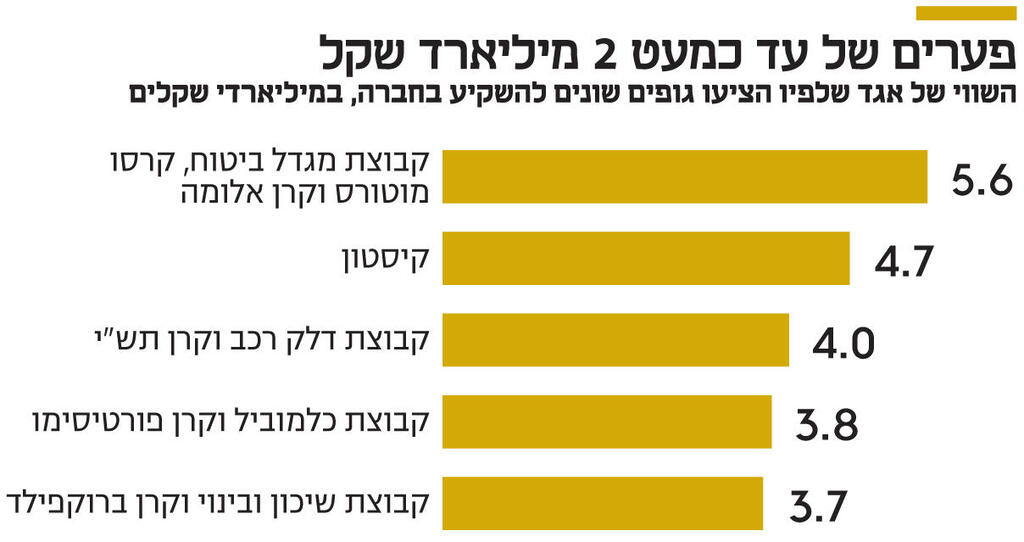

קיסטון, שהוקמה על ידי גיל דויטש, רוני בירם ונבות בר, שמכהן כמנכ"ל, הציעה לרכוש 60% מאגד בתמורה ל־2.8 מיליארד שקל ולפי שווי חברה של כ־4.7 מיליארד שקל, כמעט מיליארד שקל פחות מההצעה של קבוצת מגדל ביטוח, קרסו מוטורס וקרן אלומה. קיסטון תידרש להעמיד 15% מהסכום שהציעה, כלומר 420 מיליון שקל, עד ל־8 במאי ולהציג הסכם מימון חתום ליתרת הסכום עד ל־12 במאי. לא מדובר במשימה טריוויאלית עבור קיסטון שנסחרת בבורסה בשווי של כ־830 מיליון שקל ושנכון לסוף 2021 בקופתה יש מזומנים ושווי מזומנים בהיקף של כ־530 מיליון שקל.

באגד סקפטיים, אבל פחות

בהתאם, מי שעומדת מהצד וצופה במתרחש היא הקבוצה שמורכבת מדלק רכב שבשליטת גיל אגמון, והחברה־הבת ורידיס, קרן תש"י, שמנוהלת על ידי ירון קסטנבאום, הראל ביטוח (שהיא גם משקיעת העוגן בקרן תש"י), מנורה מבטחים וכלל ביטוח. קבוצה זו צפויה לזכות במכרז אם קיסטון לא תעמוד בלוח הזמנים והמגעים מולה יופסקו. ל"כלכליסט" נודע כי הקבוצה הזו הגישה הצעת השקעה באגד לפי שווי חברה של 4 מיליארד שקל. אחריה בתור נמצאת הקבוצה שמורכבת מכלמוביל של האחים חרל"פ, קרן פורטיסימו והפניקס, שהציעו להשקיע באגד לפי שווי של 3.8 מיליארד שקל. ההצעה הנמוכה ביותר הייתה של שיכון ובינוי וקרן ברוקפילד שהעניקו לחברה שווי של 3.7 מיליארד שקל במסגרת ההצעה שלהן.

בשיחות סגורות משדרים אנשי קיסטון ביטחון בכך שיצליחו להשיג את הסכומים הדרושים כדי לבצע את העסקה בלוח הזמנים הנקוב, אולם גורמים שונים במגזר העסקי סבורים כי המשימה עלולה להתגלות כבלתי אפשרית עבור קרן הריט. גורמים מקצועיים־כלכליים שמלווים את אגד במכרז, ושסברו שיש לפסול עוד במקור את ההצעה של מגדל ביטוח־קרסו מוטורס־אלומה בטענה שהיא אינה ריאלית, מטילים כעת ספק גם ביכולת של קיסטון לעמוד במשימה. עם זאת, הסקפטיות של אותם גורמים ביחס להצעה של קיסטון נמוכה מזו שגילו כלפי ההצעה שהעניקה לאגד שווי שגבוה במיליארד שקל מזה שלפיו קיסטון רוצה לרכוש את השליטה בחברה.

למעשה, חלק מגורמי המקצוע סברו שמלכתחילה יש לבחור בהצעה של קבוצת דלק רכב־תש"י, שהעניקה לאגד את השווי שהחברה ביקשה לעצמה מלכתחילה, ולפסול את שתי ההצעות הגבוהות יותר. הבעיה המרכזית במקרה הזה היא ש־1,300 חברי אגד היו מתקשים לקבל מצב שבו הצעות גבוהות משמעותית נפסלות על הסף בלי שניתנה לקבוצות שהגישו אותן ההזדמנות להביא את הכסף. "צריך להבין שמבחינת החברים כל שקל הוא קריטי. זה כסף שלרובם לא היה בחיים ואי אפשר להסביר להם שפוסלים הצעות גבוהות כי חוששים שהמציעים לא יצליחו להביא את הכסף". ואכן, ההצעה הגבוהה ביותר אמורה הייתה להפגיש כל חבר אגד עם כ־2 מיליון שקל באופן מיידי. זו הסיבה שבאגד החליטו לתת לכל הקבוצות את ההזדמנות להביא את הכסף ולזכות במכרז, וזאת כדי למנוע טענות עתידיות מצד חברי אגד.

ביום רביעי האחרון הכריזה אגד כי החליטה להתקדם במגעים מול קיסטון לאחר שהתהליך מול קבוצת מגדל ביטוח־קרסו מוטורס־אלומה הופסק. לטענת הקבוצה, אגד הכניסה סעיף חדש למכרז, שלא נכלל במכרז המקורי, שלפיו יש לשלם 15% מסכום הזכייה בתוך שבועיים וחצי, ושזו הסיבה המרכזית להפסקת המגעים. עם זאת, גורמים שונים בסביבת המכרז סיפרו ל"כלכליסט" כי קרסו מוטורס הופתעה מהפער הגדול בין ההצעה של הקבוצה שבה היא חברה ליתר ההצעות, מה שהוביל לחילופי דברים חריפים מול אלומה, שאותה מוביל אורי יוגב, בנוגע לגובה ההצעה ולנתונים שהובילו אליה. באלומה הכחישו את הדברים ובקרסו מוטורס לא הגיבו. גורם המקורב למכרז טען כי העובדה שמגדל ביטוח, קרסו מוטורס ואלומה לא פנו עדיין לבית המשפט מעידה שמה שחברי הקבוצה באמת רצו זה לברוח מהעסקה. "הם טענו שהם רוצים את העסקה, אבל מי שרוצה עסקה נלחם עליה ופונה להוצאת צו מניעה אם הוא חושב שנגרם לו עוול. נראה שהם חוגגים את זה שהעול ירד מצווארם".

פנתה ללאומי ולאלייד

כמו אלומה, גם קיסטון היא קרן ריט להשקעה בתשתיות שנסחרת בבורסה. מנהליה זוכים לדמי ניהול שנגזרים מגובה נכסי הקרן. כלומר, ככל שהקרן מגדילה את הנכסים שברשותה ואת השווי שלהם, המנהלים מקבלים יותר דמי ניהול. בשוק ההון רואים באלמנט הזה סיבה מרכזית לכך ששתי ההצעות הגבוהות ביותר הוגשו על ידי קרנות ריט. אך מעבר לכך, האתגר הפיננסי שניצב מול קיסטון בדרך לרכישת השליטה באגד הוא משמעותי ומוחשי. קיסטון תידרש להביא הון עצמי של 1.4 מיליארד שקל כדי לבצע את העסקה, ולהשיג מימון בהיקף זהה כדי לשלם את יתרת הסכום. זאת מעבר להסכמי מימון וקווי אשראי קיימים. האופציות שלה להשגת המימון מקרב המוסדיים מצומצמות. הראל ביטוח, כלל ביטוח ומנורה מבטחים חברו לקבוצה של דלק רכב וקרן תש"י, כך שהן מחוץ למשחק מבחינת קיסטון, שכן הם רוצים את העסקה לעצמם. ואם היו רוצים לממן לקיסטון את העסקה, כיצד ינמקו מול בעלי המניות והעמיתים העמדת אשראי או רכישת אקוויטי בהצעה גבוהה ויקרה יותר? הפניקס היא גם לא אופציה, כי היא חברה לקבוצה של כלמוביל ופורטיסימו. קרן הפנסיה עמיתים מנהלת תביעה נגד אגד ולכן היא בניגוד עניינים.

אז קיסטון נשארה עם האופציה של מגדל ביטוח, אולם אחרי שהקבוצה שבה הייתה שותפה נסוגה, ככל הנראה בשל פערי שווי, יהיה לחברת הביטוח קשה להסביר למה היא מצטרפת למי שבעצמה הציעה הרבה יותר כסף בהשוואה להצעה שבאה אחריה.

כמו כן, חלק מהמוסדיים הם בעלי מניות בקיסטון. כלל ביטוח, מנורה מבטחים ומגדל ביטוח מחזיקות כ־10% מקיסטון. יש כאן פוטנציאל אבסורדי, שהרי אם קיסטון תרכוש את אגד, ניתן לומר שהיא עושה זאת בזכות כספי המוסדיים שמושקעים במניות שלה ושמאפשרים לה להגיש הצעה גבוהה שתשתלם למנהלי הקרן.

בפועל, קיסטון נשארת עם האפשרות של קבלת מימון מהבנקים. אלה עשויים להסכים להעמיד את המימון בתמורה לשעבוד על מניות אגד, אך הפער בין ההצעות עשוי להוות בעיה גם מבחינתם.

במקביל, בגזרת ההון העצמי, קיסטון מנסה להביא שותפים לעסקה. ל"כלכליסט" נודע כי קרדן נדל"ן צפויה לחבור אליה אם תצליח לסגור את נושא המימון. אולם החברה נמצאת בשליטת דויטש ובירם, ולכן החלטה שכזו תדרוש כינוס של אסיפת בעלי מניות — מהלך שדורש פרק זמן של 35 יום, בעוד שלרשות קיסטון יש כשבועיים בלבד — וקבלת רוב מבין בעלי מניות המיעוט. לא ברור גם אם קרדן נדל"ן, שככל הידוע בוחנת את העסקה מזה שבועות, קיבלה החלטה רלבנטית בדירקטוריון. עד כה, החברה לא דיווחה לבורסה על החלטה כזו.

קיסטון פנתה לגורמים נוספים בשוק כדי שייכנסו לעסקה, כמו קבוצת ההשקעות אלייד ובנק לאומי, שותפתה בחברת האנרגיה הירוקה סנפלאואר. ל"כלכליסט" נודע כי בלאומי בוחנים אפשרות להעמיד לקיסטון הלוואת מזנין במסגרת העסקה. הלוואה כזו תיחשב כהון עצמי של קיסטון.

בכל תסריט שבו קיסטון רוכשת את השליטה באגד, היא תבצע זאת בעסקה ממונפת. חברי אגד, שכבר פינטזו על המיליונים, ייאלצו להסתפק כל אחד בסכומים נמוכים יותר. חשוב לזכור שהם יישארו בעלי מניות למשך לפחות שנתיים, אם יבחרו להפעיל את אופציית המכר שלהם, ולכן חבירה לגורם מקצועי שפועל בתחום התשתיות, דוגמת קיסטון, היא מהלך סולידי מבחינתם. לכן, אם עסקת קיסטון לא תצא לפועל, הדבר הנכון מבחינת חברי אגד יהיה לבצע התמחרות בין יתר ההצעות.