ניתוח

קרנות הגידור בנאמנות מכות את השוק, אבל הציבור לא נוהר אליהן

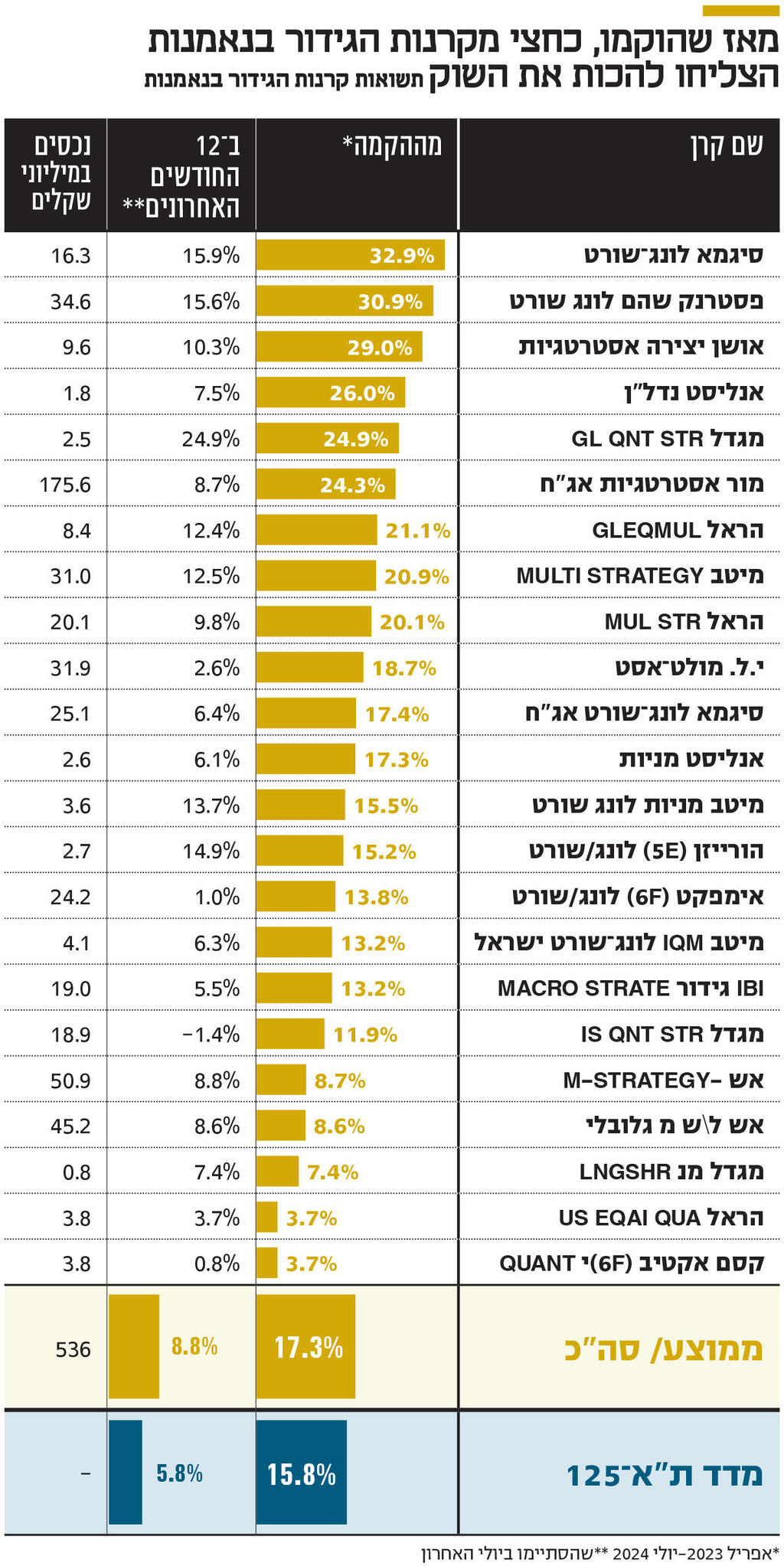

מאז השקתן באפריל 2023 השיגו קרנות הגידור בנאמנות תשואה ממוצעת של 17.3% לעומת 15.8% של מדד ת"א־125. אך הציבור עדיין מעדיף להשקיע בקרנות מחקות מדדים והבנקים לא דוחפים את המוצר, גם בשל רצון הסוכנים בדמי ניהול גבוהים יותר

לא מצליחים להרים קרן: הגידור לציבור הרחב עובד? שנה וחודשיים להקמת קרנות הגידור בנאמנות מציגות הקרנות תשואת יתר אל מול מדד היחס ‑ ת"א־125.

התשואה הממוצעת של קרנות הגידור בנאמנות מאז אפריל 2023, מועד השקתן, ועד סוף יולי האחרון הסתכמה ב־17.3%, זאת לעומת מדד ת"א־125 שעלה ב־15.8%. מתחילת השנה שהיתה רוויית תנודתיות בעקבות פתיחת המלחמה בעזה, השיאו קרנות הגידור בנאמנות תשואה בשיעור 8.8% לעומת תשואה של 5.8% של מדד ת"א־125.

בפסגה של טבלת התשואות שהשיגו קרנות הגידור בנאמנות מיום הקמתן אפשר למצוא בעיקר גופים קטנים. המצטיינת היא קרן הגידור של בית ההשקעות סיגמא, בניהולו של יאיר שני. הקרן, סיגמא לונג שורט מניות, עלתה כמעט ב־33% מאז השקתה. אחריה קרן הגידור בנאמנות של פסטרנק שוהם, עם תשואה של 30.9%.

במקום השלישי נמצאת קרן הגידור של בית ההשקעות אושן, שעלתה ב־29%. במקום האחרון נמצאת קרן הגידור של הפניקס בית השקעות (השם העדכני של אקסלנס), קסם אקטיב QUANT, שעלתה ב־3.7% בלבד מאז הקמתה.

בועז רביד, מנהל הקרן של סיגמא, מסביר כי בניגוד לשאר מנהלי הקרנות, מנהלי קרנות הגידור בנאמנות מרשים לעצמם להיות דינמיים הרבה יותר לגבי שינויי החשיפה לשוק המניות. "קרן הגידור שלנו נעה בשנה האחרונה מחשיפת מניות בשיעור של 50% עד לשיעור חשיפה של 130%. אנחנו חושבים ששוק המניות הישראלי היום הוא מעניין מאוד להשקעה בטווח הבינוני־ארוך בשל התמחור הנמוך שלו. אבל בטווח הקצר אנחנו מחפשים הזדמנויות ועשויים לפעול נגד המגמה (למכור בעליות, לרכוש בירידות), בשוק המניות והאג"ח", אמר לכלכליסט.

דינמיות בחשיפה לשוק המניות מתאפשרת גם בקטגוריות אחרות בענף קרנות הנאמנות – בעיקר בקטגוריית הקרנות הגמישות. בקטגוריה זו לא חלות הגבלות משמעותיות על מנהל הקרן. על פי רביד, למרות הדמיון בין קרנות גידור בנאמנות לבין קרנות גמישות, עדיין קיימים הבדלים, בעיקר בגישה של מנהל ההשקעות.

לדבריו, "ניהלתי בעברי קרנות גמישות. רוב הקרנות בקטגוריית הגמישות לא מתנהלות כמו קרנות גמישות, אלא כקרנות מנייתיות שבהן החשיפה למניות לא תרד מתחת ל־70%. המנהלים של הקרנות הגמישות מנהלים בו־זמנית קרנות אחרות וזה פוגע בדינמיות שלהם. בנוסף, צריך לזכור שנקודות היציאה מקרן גידור בנאמנות היא אחת לחודש ולא מדי יום מסחר כמו בקרנות נאמנות, וזה מונע מהחוסכים לפעול מהבטן ולבצע טעויות ולמכור את הקרן בימים של ירידות".

הבנקים עדיין חוששים

קרנות הגידור בנאמנות הושקו בבורסה בתל אביב על מנת לספק לציבור הרחב, שמשקיע בבורסה דרך קרנות נאמנות, גישה אל כלי השקעה נוסף והוא קרנות הגידור. קרנות הגידור הקלאסיות פתוחות להשקעה רק עבור משקיעים כשירים, מאחר שהמנהלים שלהן אינם מחויבים בדיווח מסודר למשקיעים ואינם מוגבלים באפיקי השקעה.

יש להן כמה יתרונות, שהעיקרי בהם הוא היכולת להקטין את התנודתיות המאפיינת השקעה בשוק המניות. קרנות גידור מבצעות גידור להפסדים בתקופה של ירידות, בתמורה לוויתור מסוים על תשואה בתקופה של עליות וכך התנודתיות שלהן נמוכה יותר, לפחות בשאיפה.

על מנת לאפשר למשקיעים מן השורה להשקיע בקרנות גידור, איפשרה רשות ניירות ערך למוסדיים להשיק קרן גידור בנאמנות וחייבה אותם בתמורה לפרסם תשקיף מפורט לגבי אופי והשקעות הקרן. קרן גידור בנאמנות מציגה גם יתרון מיסוי, כאשר בקרן גידור רגילה, המשקיע מחויב במס רווחי הון מדי שנה, בעוד המיסוי על רווחי הון בקרן גידור בנאמנות נגבה רק בעת מכירת הקרן. קרנות הגידור בנאמנות גם זולות יותר למשקיעים בהשוואה לקרנות גידור קלאסיות. ממוצע דמי הניהול הקבועים בהן הוא 1.1% מהנכסים לעומת 2% בקרנות גידור רגילות ו־20% דמי הצלחה מעל רף של תשואה מסוימת.

האפשרות לפתוח קרנות גידור בנאמנות נוצלה על ידי רוב המוסדיים הגדולים, כמו מגדל ביטוח, אנליסט, מור השקעות, הראל ביטוח, מיטב, IBI ואלטשולר שחם. אלה, לצד בתי השקעות קטנים יותר, הקימו כל אחד קרן גידור בנאמנות, והיום מספרן הגיע ל־28.

בנוסף, השקת קרנות אלו ושיוכן לענף קרנות הנאמנות – אמצעי החיסכון העיקרי של המשקיעים מן השורה – היו אמורים להביא חוסכים רבים לענף קרנות הגידור בנאמנות. אם כי נכון להיום, היקף הנכסים המנוהל ב־28 קרנות גידור בנאמנות מסתכם בקצת יותר מ־530 מיליון שקל, שמהווים פחות מפרומיל משוק קרנות הנאמנות. בתקופה שמאז השקתן, פחות משנה וחצי, ענף קרנות הנאמנות צמח מהיקף נכסים של 373 מיליארד שקל להיקף של כמעט 530 מיליארד שקל.

מדוע הקהל מדיר רגליו מהתחום, למרות תוצאות טובות מאז השקת קרנות הגידור בנאמנות? לכך ייתכנו הסברים שונים. ההסבר הראשון הוא ההתמקדות של המשקיעים בענף הקרנות בקרנות עוקבות. בשנתיים האחרונות חל שינוי בטעמים של המשקיע הישראלי שמעדיף להיצמד למדדים מובילים כמו S&P 500 ונאסד"ק.

הוא עושה זאת באמצעות השקעה בקרנות עוקבות ופסיביות, שמאופיינות בדמי ניהול נמוכים, ואינו מאמין כי מנהל ההשקעות המקומי יכול להניב לו תשואה עודפת לאורך זמן באמצעות ניהול אקטיבי. כך, מאז השקת קרנות הגידור בנאמנות, צמח ההון המנוהל בקרנות העוקבות מ־155 מיליארד שקל עד ל־232 מיליארד שקל ‑ צמיחה של 37%. זאת לעומת הקרנות המנוהלות שהונן צמח מ־140 מיליארד שקל ל־160 מיליארד שקל ‑ צמיחה של 14% בלבד.

בנוסף, קיים קושי בהפצת הקרנות. קרנות נאמנות מופצות על ידי בנקים, ואלו עדיין חוששים להפיץ את המוצר החדש וממתינים לבדוק את התוצאות שלו בטווחים ארוכים יותר, ולראות אם הוא באמת מגדר משקיעים מפני נפילות חדות בשוק, כפי שמתחייבים מנהלי קרנות הגידור. על כן, מנהלי הקרנות מחפשים אחרי סוכני ביטוח ומשרדי פמילי אופיס, שיעזרו להם להפיץ את הקרנות. עד כה המהלך לא נשא פרי עקב הרצון של הסוכנים לקבל עמלה גבוהה לטובת הפצה. אך במידה שמנהלי הקרנות ימשיכו להציג תוצאות עדיפות על השוק, יהיה לסוכנים קשה יותר להתעלם מהקרנות האלו.

מור מעל כולן

קרן הגידור הגדולה ביותר מבין 28 קרנות הגידור בנאמנות במונחי נכסים מנוהלים, ובפער עצום, היא זו של מור, מור אסטרטגיות אג"ח גידור, שמנהלת 176 מיליון שקל, יותר מ־25% מהנכסים המנוהלים בענף. הקרן מנוהלת באופן אישי על ידי יוטב קוסטיקה, מנכ"ל משותף ומנהל השקעות ראשי בחברת קרנות הנאמנות של בית ההשקעות.

נראה כי במור מאמינים ביכולת הגיוס של הקטגוריה ומנסים להגדיל את התחרותיות של הקרן מול המתחרים. למשל, מדובר באחת משתי קרנות בלבד שדמי הניהול בה הם 10% מתוך דמי הצלחה (התשואה שתניב הקרן במשך שנה קלנדרית) ולא 20% כפי שנהוג בשאר הענף. הקרן השנייה עם דמי הניהול המוזלים היא מגדל GBOSTR ‑ קרן גידור נקובה בדולרים.

בנוסף, ההתמקדות של קרן הגידור בנאמנות של מור באג"ח מאפשרת לה להקטין את התנודתיות ולהשיג תשואה גבוהה יחסית בתחום – 24.3% מהקמתה.