אלה שנבלמו: קרדיט 24 ויתרה וטריא נתקלה ביותר מקיר אחד

לא פחות מ־11 חברות אשראי חוץ־בנקאי הונפקו בת"א בשנתיים האחרונות, ושתיים לא הצליחו לעבור את המשוכה: קרדיט 24 נעצרה בצל הירידות בשווקים ואי־הסכמות עם המוסדיים בנוגע לשווי. בטריא הסיפור סבוך עם קושי רגולטורי וסכסוך בעלים

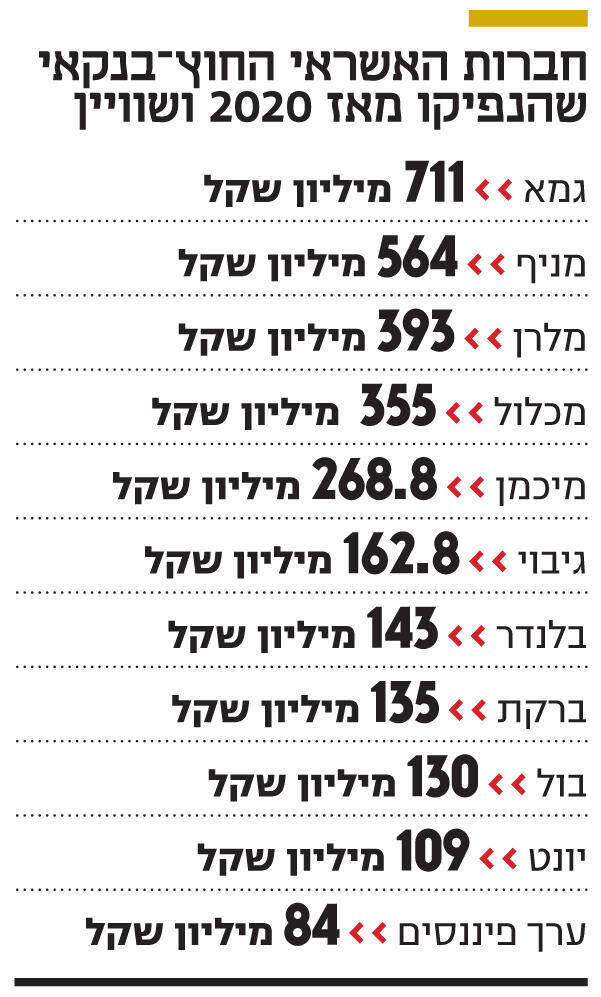

גל ההנפקות שפקד את שוק ההון המקומי בשנתיים האחרונות היה חסר תקדים, עם 123 חברות שהונפקו וגייסו כ־25 מיליארד שקל. לענף האשראי החוץ־בנקאי היתה נוכחות בולטת בגל הזה, ומאז 2020 לא פחות מ־13 חברות מהענף הגיעו לאחוזת בית: גמא, גמלא, מניף, מלרן, מכלול, מיכמן, גיבוי, ברקת, בול, בלנדר, יונט, פיימנט וערך פיננסים. עם זאת, שתי חברות בתחום נכשלו בדרכן להפוך לציבוריות - קרדיט 24 וטריא.

קרדיט 24, שייסדו זיו רוזבך, ערן הורוביץ ואסף יופה, ביקשה לגייס 30 מיליון שקל לפי שווי של 120 מיליון שקל לפני הכסף כחברת מחקר ופיתוח. היא הגיעה להנפקה עם גירעון בהון העצמי של 6.6 מיליון שקל. הכנסות קרדיט 24 בשנת הקורונה, 2020, עמדו על 3.7 מיליון שקל, בדומה ל־3.6 מיליון שקל שנה קודם לכן. החברה סיימה את 2020 בהפסד של 5.4 מיליון שקל ואת 2019 בהפסד של 3.6 מיליון שקל. בתחילת השנה ביטלו מייסדי קרדיט 24 את ההנפקה, לאחר שלא חידשו את התשקיף בבורסה, ככל הנראה בצל הירידות בשווקים ואי־הסכמות עם הגופים המוסדיים בנוגע לשווי.

הקושי של טריא להפוך לציבורית היה מורכב יותר, וכלל סכסוך בעלים והתערבות של רגולטורים. טריא, שייסדו אייל אלחיאני, ורדה לוסטהויז ואסף שלוש ב־2014, הודיעה בסוף 2020 כי תתמזג עם לוזון נדל"ן של עמוס לוזון לפי שווי של 300 מיליון שקל. בעלי טריא היו אמורים לקבל 72.5% ממניות החברה הממוזגת, תוך שלוזון נדל"ן מבטיחה כי בקופתה יהיו 70 מיליון שקל בעת השלמת המיזוג.

בשורת ההגעה של טריא לבורסה שלחה את מניית לוזון נדל"ן לעלייה של 50% באותו היום. יומיים לאחריה אקסלנס פנסיה וגמל, חברה־בת של הפניקס, חברת הביטוח הגדולה בארץ במונחי שווי שוק (10.1 מיליארד שקל), חתמה על מזכר הבנות לרכוש 10% מטריא ב־30 מיליון שקל. ההודעה על כך שלחה את השווי של לוזון נדל"ן לשיא של עשור — 193 מיליון שקל.

הנהלת טריא, בהובלת שחף ארליך, בחרה במיזוג על פני הנפקה כדי לקצר את דרכה לשוק. אולם שנה ורבע לאחר הודעת המיזוג, ההנפקה מתעכבת וגם הפניקס כבר ביטלה את מזכר ההבנות עמה. הדו"ח לסיכום 2021 של לוזון נדל"ן, שפורסם בשבוע שעבר, שפך אור על הסיבות שתוקעות את ההנפקה. לפי חברת הנדל"ן, בעסקת המיזוג הוסכם כי לוזון תגיש בקשה לאישור הסדר נושים, שלפיו היא תמחה את כל התחייבויותיה הלא ידועות ללוזון בעת השלמת המיזוג. בכך טריא רוצה להימנע מתשלום חובות עבר של חברת הנדל"ן.

ב־2 באוגוסט 2021 הגישה לוזון נדל"ן לבית המשפט המחוזי בקשה לכינוס אסיפות נושים ובעלי מניות, שבהן תציג את ההסכם לשיפוי עבור התחייבויות עבר שלה. בית המשפט בלוד ביקש את חוות הדעת של הרגולטור, רשות ני"ע, לנושא. הרשות ענתה כי היא מתנגדת להסכם כי לא ניתן לפטור את החברה מניהול הליכי אכיפה פליליים או מינהליים, או מעיצומים כספיים על אירועים שחלו טרם אישור ההסדר או השלמת המיזוג. על כן ביקשה הרשות מטריא ולוזון נדל"ן הבהרות נוספות. לאחר תשובת הרשות, לקחה הנהלת טריא צעד לאחור, והבהירה כי תתקן את ההסכם כך שייגע רק לקנסות פליליים או לעיצומים כספיים. רשות ני"ע החליטה להותיר את נושא ההסכם לשיקול דעת בית המשפט, שטרם נקט עמדה. העיכוב המשפטי הזה אילץ את לוזון לדחות את כינוס אסיפות בעלי המניות.

גם המתווה העסקי של ההסכם גרם לעיכוב במיזוג. במסגרת ההסכם דרשה טריא שהשלד של לוזון נדל"ן יהיה נקי לחלוטין מנכסים בבעלותה, מגלגולה הקודם כחברת נדל"ן. בעת החתימה על החוזה, לוזון נדל"ן החזיקה בפרויקט המגורים לוגאנו ביהוד. לאחר התחייבותה למכור את הפרויקט, שותפתה בו, אורן השקעות של הקבלן גבי מגנזי, סירבה לחתום על המכירה וביקשה זכות ראשונים לרכוש את חלקה של לוזון נדל"ן. כדי לקדם את המיזוג, לוזון נדל"ן הסכימה לוותר על חוזה המכירה תמורת 105 מיליון שקל ולהעניק אופציה סחירה למגנזי לרכישת הפרויקט כולו ב־97 מיליון שקל. עסקה זו יצרה ללוזון נדל"ן הפסד של כ־6.5 מיליון שקל.

מאותו הדו"ח של לוזון נדל"ן עולה גם כי החברה התקשרה בהסכם שירותים עם בנק ההשקעות ווליו בייס. זה יעניק שירותים במהלך עסקת המיזוג ול־12 חודשים. לאחר השלמת המיזוג תתבצע הקצאה פרטית וחריגה של 11.9 מיליון מניות טריא, שיהוו 2% מהונה המונפק. ווליו בייס תהיה רשאית למכור לחברה את המניות שיוקצו לה עד 12 חודשים מהשלמת עסקת המיזוג, וכנגד 2 מיליון שקל, כלומר לפי שווי חברה של 100 מיליון שקל. סביר כי ווליו לא תמהר למכור כי השווי של טריא, אם תונפק, מוערך ב־300 מיליון שקל. בנוסף תהיה ווליו בייס זכאית לתשלום במזומן של 200 אלף שקל, וכן לתשלום עמלה במזומן בשיעור 2% מכל סכום במזומן שיגויס לקופת החברה בדרך של הנפקת מניות ו־0.75% מגיוס הון באמצעות הנפקת אג"ח.