ישראייר מוציאה לדרך את ההנפקה, במחיר נמוך מהתוכנית המקורית

ישראייר מוציאה לדרך את ההנפקה, במחיר נמוך מהתוכנית המקורית

הנפקת חברת התעופה של רמי לוי ושלום חיים תתבצע בחמישי לפי שווי של 220 מיליון שקל - סכום הגיוס יעמוד על 25 מיליון שקל; בישראייר קיוו במקור להנפיק בשווי של 300-400 מיליון שקל, אך תנאי השוק אילצו אותה לקצץ את הסכום

לאחר העיכוב והדחיות - הנפקת המניות של ישראייר תתקיים ביום חמישי הקרוב. חברת התעופה שביקשה במקור לצאת להנפקה לפי שווי של 400-300 מיליון שקל, תוציא אותה לפועל בסופו של דבר לפי שווי של 220 מיליון שקל (לפני הכסף).

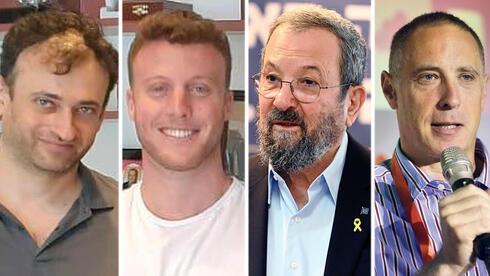

תנאי השוק המאתגרים אילצו את ישראייר לקצץ את השווי המבוקש, כשבכוונתה לגייס בהנפקה 25 מיליון שקל - החברה תציע לציבור 9.25% ממניותיה במחיר של 1.1 שקל למניה, ובסה"כ 22.5 מיליון מניות. בעלי השליטה רמי לוי ושלום חיים רכשו את האחזקות שלהם בישראייר לפני יותר משנה, לפי שווי 160 מיליון שקל.

ישראייר מחוייבת לבצע גיוס של 7 מיליון דולר, כתנאי לקבלת הלוואה של 11 מיליון דולר ממשרד האוצר, לתקופה של שלוש שנים עם אופציה להארכה בשנתיים נוספות.

כספי ההנפקה ישמשו את החברה לרכישת 25% מ-5 מלונות של רשת בראון ביוון, המוערכים בשווי של 40 מיליון יורו, וכן רכישה של 20% ממניות חברת כרטיסי האשראי המשותפת של רמי לוי וישרכארט, לצד רכישה של מלון באילת. החברה מתמודדת עם ירידה של 4 מיליון יורו ב-EBITDA בשל סגירת שדה דב והפסקת הטיסות מחיפה לאילת.

יו"ר ישראייר מוטי חזן קיבלת הקצאה של 1.44 מיליון אופציות למימוש תוך 6 שנים במחיר 1.25 שקל למניה. מחזיקי האג"ח של אי.די.בי שמחזיקים ב-25% ממניות החברה ידוללו בהנפפקה ל-22.5%.