להתראות אינפלציה, שלום מיתון: השוק מתקשה להתרגל למשטר החדש

להתראות אינפלציה, שלום מיתון: השוק מתקשה להתרגל למשטר החדש

החדשות הטובות של העלאות הריבית הן שמתרבים הסימנים להאטה משמעותית באינפלציה העולמית בחודשים הקרובים. אבל החדשות הרעות הן שהאינפלציה נרגעת בעיקר בגלל האטה כלכלית שמאיימת להפוך למיתון

תיאוריית החיידקים, זו הקובעת שווירוסים ומיקרואורגניזמים אחרים הם הגורמים למחלות, התגלתה באמצע המאה ה־16 על ידי ג'ירולמו פרקסטורו. למרות זאת, עברו יותר מ־300 שנים עד שהתיאוריה התקבלה באופן גורף. רופאי אותו הזמן סירבו להאמין שהם אלו שגורמים למחלות בכך שאינם רוחצים את ידיהם ומחטאים את כליהם בין מטופל למטופל. מסתבר שתכונה זו, חוסר היכולת להתמודד עם נתונים יבשים וחדים, היא תכונה אנושית נפוצה. לפעמים נדמה שצריך חילוף של דור בשביל שמקצוע יוכל להתמודד עם רעיונות חדשים. כל מי שבנה קריירה מאז שנות ה־80 בתחום הפיננסים בכלל, ובתחום האג"ח בפרט, מכיר את טבעו של העולם. הריבית "מאז ומתמיד היתה במגמת ירידה". ודאי שהיו תקופות קצרות של עליות ריבית, אבל בכל פעם שהצמיחה הכלכלית או השווקים נפגעו מעט, הזדרזו הבנקים המרכזיים להוריד את הריבית. בחלק מהפעמים זה היה מוצדק בהחלט. כשנראה שסוף העולם מתקרב במרץ 2020, השווקים הפיננסיים היוו משקל נגד למשבר שמקורו לא פיננסי.

בשלהי 2021 הרעיון של אינפלציה גבוהה היה רעיון שוליים בעולמות הפיננסיים. היחידים שזכרו את המשמעות של אינפלציה משתוללת היו ישראלים מבוגרים וצעירים במקומות נידחים כמו זימבבואה, ארגנטינה, איראן וונצואלה

ב־2007 היה משבר שנבע מסיבות פיננסיות ולכן היה ראוי שלא להקל באמצעים פיננסיים. משבר בועת הדוט.קום ב־2001 התחיל מסיבות פיננסיות כאשר פיגוע מגדלי התאומים שימש כתירוץ למדיניות מקילה. אפשר להמשיך לנתח את העבר הרחוק יותר, אבל ככלל, אם משבר מתחיל מסיבות פיננסיות, ראוי לתת למשבר להתפתח בצורה טבעית. אם משבר מתחיל מסיבות אקסוגניות, העולם הפיננסי יכול וצריך לתמוך בעולם האמיתי.

כמו לרופאים של פעם, גם לשוק הפיננסי קשה להתרגל למשטר חדש. עולם האג"ח התרגל לירידת ריבית כמעט מיידית במהלך ואחרי משבר. אין ספק שאנחנו במשבר עכשיו. ארה"ב כבר חוותה שני רבעונים של התכווצות בתוצר המקומי הגולמי הריאלי, אך יתרה מכך, מרבית המדדים המובילים מצביעים על כניסה למיתון משמעותי ברבעון השני של 2023. המשמעות של מיתון משמעותי היא האטה המלווה בעלייה בשיעור האבטלה, הקטנת כוח הקנייה של הצרכן ופגיעה ברווחי החברות. המשבר הנוכחי הוא מעשה ידי אדם. בנקים מרכזיים יצרו את המשבר הזה במו ידיהם. חשוב לזכור שהם יצרו את המשבר הנוכחי על מנת להתמודד עם משבר גדול הרבה יותר, משבר האינפלציה. כלומר, המשבר הכלכלי בא לתקן משבר פיננסי אחר, גדול יותר. קל לשכוח שמשבר האינפלציה העולמי מתחולל רק כ־10 חודשים. בשלהי 2021 הרעיון של אינפלציה גבוהה היה רעיון שוליים בעולמות הפיננסיים. היחידים שזכרו את המשמעות של אינפלציה משתוללת היו ישראלים מבוגרים וצעירים במקומות נידחים כמו זימבבואה, ארגנטינה, איראן וונצואלה.

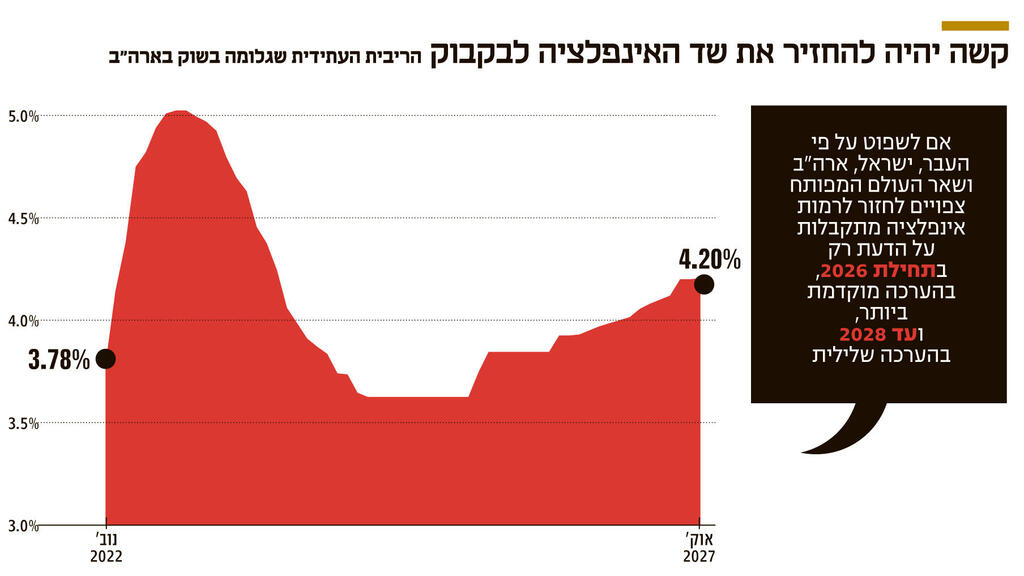

ההיסטוריה מלמדת שברגע שאינפלציה חצתה את קו ה־5%, לוקח לה 6-4 שנים לחזור ליעד של הבנקים המרכזיים העומד על כ־2%. כלומר, אם לשפוט על פי העבר, ישראל, ארה"ב ושאר העולם המפותח צפויים לחזור לרמות מתקבלות על הדעת רק בתחילת 2026 בהערכה מוקדמת ביותר ועד 2028 בהערכה שלילית. 2028-2026 הן ממוצע של דוגמאות עבר. ייתכן בהחלט כי הפעם זה יהיה מהיר יותר משום שכל הכלכלות בעולם עוברות צמצום מוניטרי אגרסיבי וחלק מהגורמים שהובילו לעלייה מהירה באינפלציה מתפוגגים, לפחות לבינתיים. כך, למשל, מדד התובלה הימי וזמני ההמתנה של אוניות בנמלים חזרו לרמות שלפני הקורונה. גם מחירי האנרגיה, אם יישארו ברמות אלו, צפויים למתן את האינפלציה בחודשים הקרובים. זאת היות שההשפעה על האינפלציה נמדדת בכל חודש ביחס לחודש המקביל בשנה הקודמת. מחירי האנרגיה הגיעו לשיאים ברבעון הראשון של 2022 ולכן צפויים להשפיע כלפי מטה ברבעון הראשון של 2023.

עם זאת, צריך לזכור שגם אם האינפלציה תעלה בשיעורים נמוכים יחסית, עדיין רבים מעריכים שהאינפלציה לא תחזור במהרה ל־2% אלא תנוע סביב ה־4%. ויתרה מזו, קיים חשש שהירידה באינפלציה תהיה זמנית ואז בדומה לשנות ה־70 של המאה הקודמת, תחזור לעלות.

מול המציאות הזו קשה להבין את משאלת הלב של השווקים הפיננסיים שכן האינפלציה מתקררת בשל האטה כלכלית שכבר החלה ועלולה להחמיר בחודשים הקרובים. האטה זו עלולה לפגוע ברווחי החברות ולהוביל לירידה בשווי המניות. השווקים מתמחרים את "פניית הפרסה" (פיבוט) המפורסמת כבר בחודשים אפריל־מאי 2023, בציפייה שהעלאות הריבית ייפסקו אז לחלוטין ויתחילו לרדת חזרה בספטמבר 2023. ההערכות הללו מסתמכות על הפרדיגמה הישנה שברגע שיש כאב גדול במערכת הפיננסית, הריבית מתחילה לרדת. אלא שבהחלט ייתכן שהאינפלציה לא תחזור במהרה לרמות המקובלות, וגם אם כן, הבנקים המרכזיים יירצו לוודא שלא מדובר ברגיעה זמנית וישמרו את הריבית ברמות גבוהות יחסית ל־14 השנים האחרונות.

השורה התחתונה - מיקוד המשקיעים עובר מהאינפלציה לחשש ממיתון. בעתיד נצפה לביצועי יתר של איגרות החוב

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management, וכלכלן ראשי באזימוט בית השקעות, ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות