בלעדי אינסייטק במו"מ למיזוג עם ספאק לפי שווי של מעל 2 מיליארד דולר

בלעדי

אינסייטק במו"מ למיזוג עם ספאק לפי שווי של מעל 2 מיליארד דולר

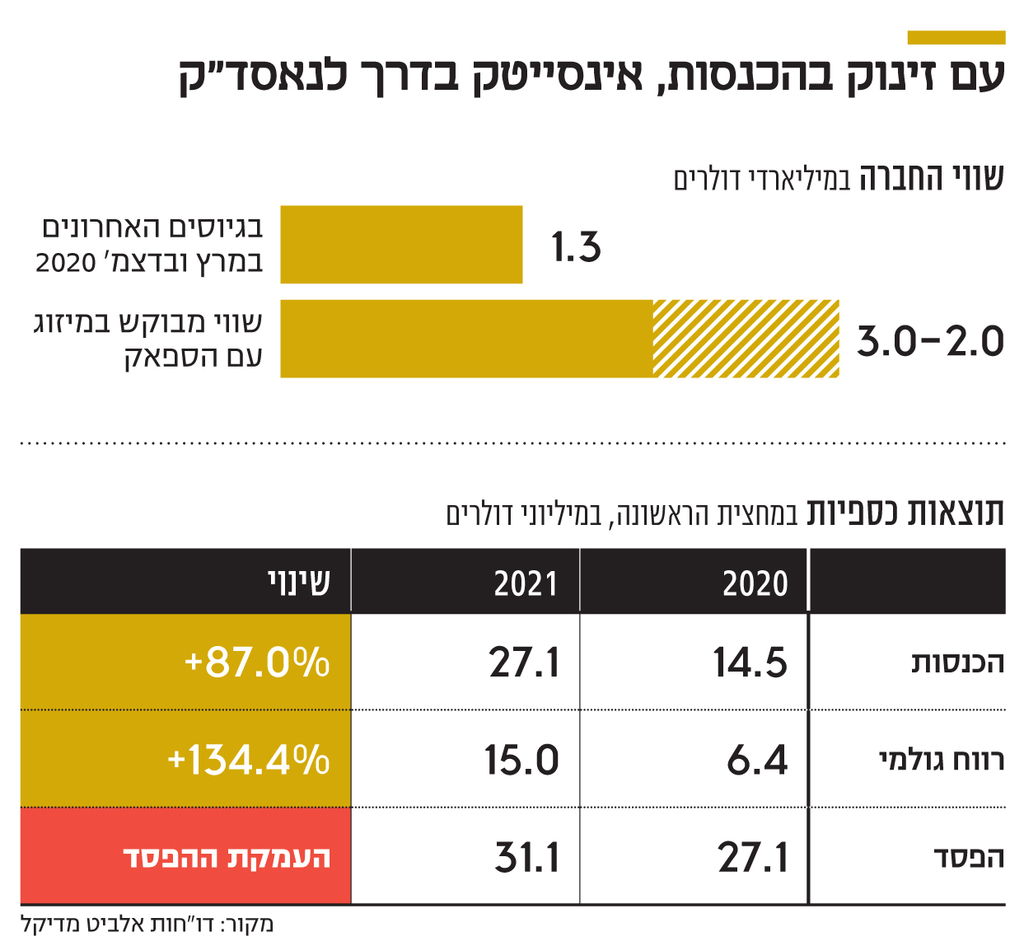

המו"מ המתקדם למיזוג בנאסד"ק, בהובלת גולדמן זאקס, נערך עם ספאק ספציפי שמבצע כיום בדיקת נאותות ליצרנית המכשור הרפואי שגייסה בדצמבר האחרון לפי שווי של 1.3 מיליארד דולר. אף שהכנסות החברה צומחות, ההפסד שלה העמיק ב־2020

חברת המכשור הרפואי אינסייטק מנהלת מו"מ מתקדם למיזוג עם ספאק בנסדאק לפי שווי של יותר מ־2 מיליארד דולר. ל"כלכליסט" נודע כי המגעים החלו לפני כחצי שנה בהובלת בנק השקעות גולדמן זאקס וכי הם מתקדמים עם חברת ספאק ספיציפית שמנהלת בדיקת נאותות לגבי אינסייטק - רק בעוד חודש ניתן יהיה לדעת אודות הצלחת המגעים. את חברת הספאק מלווה בנק ג'פריס.

אינסייטק שדו"חותיה הבסיסיים מתפרסמים בדו"חות החברה־האם אלביט מדיקל הבורסאית, עוסקת בפיתוח, ייצור ושיווק של מערכות רפואיות טיפוליות, מאושרות FDA, מבוססות אלומת אולטרה סאונד ממוקדת והדמיית תהודה מגנטית.

המערכות הללו נועדו לביצוע טיפולים לא פולשניים, כמו טיפול ברעד ראשוני או רעד שנובע ממחלת פרקינסון וכן כטיפול להשמדת שרירנים ברחם. בעלת השליטה באינסייטק, עם אחזקה של יותר מ־40%, היא חברת השקעות רפואיות שנמצאת בבעלות תאגיד הענק קוך תעשיות (Koch Industries), של המיליארדר האמריקאי צ'רלס קוך (85), שהונו מוערך ביותר מ־40 מיליארד דולר.

בעלת השליטה השקיעה באינסייטק כמה מאות מיליוני דולרים, במסגרת כמה סבבי גיוסים שנערכו לפי שוויים הגבוהים מ–600 מיליון דולר לאחר הכסף. אלביט מדיקל עוסקת בהשקעות בתחומי תעשייה, אנרגיה, תשתיות, פיננסים ונציגה בארץ הוא אלי גרונר. עם זאת תהליך הספאק מובל ע"י ההנהלה האמריקנית של אינסייטק ומבוצע כולו בארה"ב.

במאי האחרון מימשה קרן ההשקעות יורק כשליש (7%) מאחזקתה באינסייטק לפי שווי של מיליארד דולר, כשמכרה את המניות במסגרת עסקת סקנדרי פרטית תמורת כ־70 מיליון דולר. בין רוכשי המניות היו מור בית השקעות שבשליטת יוסי ואלי לוי, קרן ההון סיכון פרגרין של האחים ליפשיץ, ולאומי פרטנרס, זרוע ההשקעות של בנק לאומי.

במקביל למכירה גייסה אינסייטק 136 מיליון דולר במרץ ודצמבר 2020, לפי שווי של 1.3 מיליארד דולר. יורק נשארה עם מניות בשווי 140 מיליון דולר (כ־14% ממניות החברה), שווי שיעלה כמובן אם המיזוג עם הספאק יצליח.

לפי דו"חות אלביט מדיקל, ההכנסות של אינסייטק עמדו על 27 מיליון דולר במחצית הראשונה של 2021 לעומת 14.5 מיליון דולר במחצית המקבילה ב־2020, עם קצב הכנסות שנתי של 54 מיליון דולר. בקצב כזה החברה עשויה לסיים את 2022 עם הכנסות של מעל 100 מיליון דולר. חרף רווח גולמי של 15 מיליון דולר בינואר־יוני השנה, ההפסד של אינסייטק העמיק ל־31 מיליון דולר לעומת הפסד של 27 מיליון דולר במחצית המקבילה. ההפסד גם הקטין את הונה העצמי של אינסייטק מ־152 מיליון דולר ל־133 מיליון דולר. כלומר קצב ההכנסות של החברה עדיין רחוק מלכסות את קצב שריפת המזומנים שלה, והמגעים מתנהלים על סמך התחזיות העתידיות של החברה.

יורק רכשה את מניותיה באינסייטק דרך השקעה באג"ח של אלביט הדמיה בסוף 2012, רכישה שהוביל גר'מי בלנק שהיה נציג הקרן בישראל. אלביט הדמיה, שנוסדה על ידי מוטי זיסר המנוח קרסה ב־2013 והגיעה להסדר חוב עם הבנקים ומחזיקי האג"ח, כשיורק משתלטת על 20% מהחברה.

אלביט הדמיה, שפועלת כיום כחברה ללא גרעין שליטה, אמנם הצליחה לפרוע את מלוא יתרת החוב שלה לבעלי אג"ח ולבנק הפועלים, אך לא הצליחה לייצר ערך לבעלי המניות. אלביט הדמיה שנסחרת בשווי 55 מיליון שקל מחזיקה כ־17% מאלביט מדיקל. אלביט מדיקל עדיין מחזיקה בכ־3% מאינסייטק ובנתח דומה ממניות גמידה סל שנסחרת בנסדאק לפי שווי 280 מיליון דולר.

אינסייטק מפתחת את Exablate, המכשיר לטיפול במוח באמצעות אלומת אולטרסאונד ממוקד ומונחה MRI, הראשון כאמור, לקבל את אישור ה־FDA. במצגת למשקיעים של אלביט מדיקל מאוגוסט מתהדרת החברה בכך שאינסייטק היא החברה הראשונה לפתח טכנולוגיה שמכוונת ומחדירה גלי אולטרסאונד דרך הגולגולת בהצלחה. החברה מעסיקה 400 עובדים ומטפלת ב־16 אלף חולים. המשרדים הראשיים שלה הם בחיפה ויש לה משרדים נוספים בסין, ביפן ובארה"ב.