בלעדיכלל הפילה פצצה בדמות גיוס ענק, אקירוב מנהל קרב בלימה

בלעדי

כלל הפילה פצצה בדמות גיוס ענק, אקירוב מנהל קרב בלימה

כלל החזקות, החברה־האם של כלל ביטוח, הודיעה אתמול שהיא בוחנת הנפקה של חצי מיליארד שקל, שתדלל את בעלי המניות. אלא שבעוד אלפרד אקירוב, המחזיק ב־15%, נלחם לעצור את המהלך, החברה קבעה את השלב המוסדי כבר להיום

הרוחות בכלל ביטוח שוב סוערות. היום הודיעה כלל החזקות, החברה־האם הציבורית של כלל ביטוח הפרטית, כי היא בוחנת גיוס באמצעות הנפקת מניות. ל"כלכליסט" נודע שלמעשה הפור נפל מבחינת החברה והמכרז המוסדי ייערך היום. הגיוס עתיד לעמוד על 500 מיליון שקל. דיסקונט קפיטל יוביל את ההנפקה.

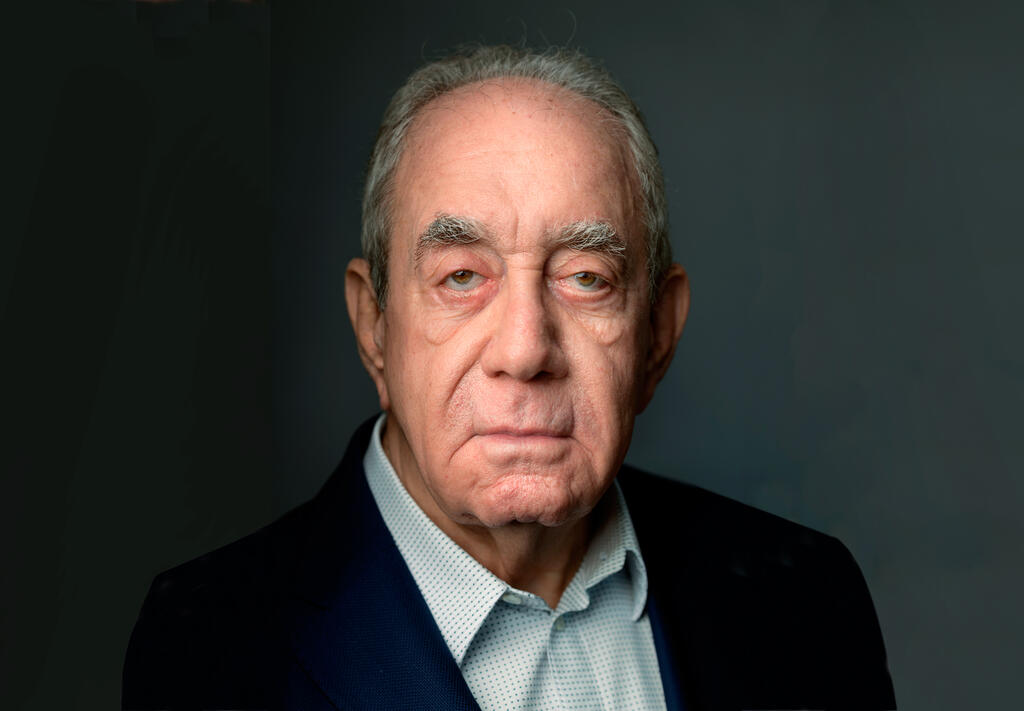

אלפרד אקירוב, בעל המניות הגדול בכלל החזקות (15%) באמצעות חברת אלרוב נדל"ן שבשליטתו (78%), לא אהב את ההודעה. אם ההנפקה תצא לפועל חרף התנגדותו, הוא יידרש להכניס את היד עמוק יותר לכיס על מנת להפוך לבעל השליטה בכלל ביטוח. מיד לאחר שעלו ידיעות בתקשורת על ההנפקה המדוברת, שלחה אלרוב מכתב לדירקטוריון כלל החזקות, עם עותק לרשות שוק ההון, שבו קראה לעצור את בחינת ההנפקה. כן רמזה אלרוב לשיקולים זרים המעורבים בקיומה ובעצם הבחינה של ביצועה.

מהמכתב ששלח אקירוב עולה כי "פורסם מסמך שיווקי בדבר ההנפקה, שבמסגרתו נכללו מידעים נוספים שלא נכללו בדיווח לרשויות ולציבור, לרבות מחיר מינימום במכרז שמשקף הנחה של 7% על מחיר המניה; עמלת התחייבות מוקדמת בגובה 2%; וטבלת השוואה בין חברות הביטוח שממנה עולה כי מכפיל ההון של כלל החזקות עומד על 0.69", שהוא נמוך מהמכפיל של הראל, מנורה מבטחים והפניקס, לשון המכתב. במכתב התייחס אקירוב גם לפרסומים בתקשורת, שמהם עולה כי המהלך נועד להקשות עליו להפוך לבעל השליטה בחברה.

מדוע שההנפקה של כלל החזקות תהווה בעיה עבור אקירוב? בתחילת דצמבר האחרון החליט דירקטוריון אלרוב נדל"ן להגיש בקשה לרשות ההון לקבלת היתר שליטה בכלל ביטוח, כך שירכוש 15% נוספים מכלל החזקות ויגיע לנתח של 30% מהחברה. הרשות והעומד בראשה משה ברקת בוחנים את הבקשה בימים אלה, ומכיוון שההנפקה עתידה להתקיים מחר, לא תתקבל תשובה מהממונה לפני כן.

לאחר ביצוע ההנפקה, מהלך ההשתלטות של אקירוב על החברה יהיה קשה יותר, או לכל הפחות יקר יותר. אם היום אקירוב מקבל את היתר השליטה ומצליח לרכוש עוד 15% ממניות כלל החזקות במחיר שוק, הרי שעליו לשלם עבורן 785 מיליון שקל, משום ששווי השוק של כלל החזקות עומד על 5.2 מיליארד שקל. אולם, גיוס של 500 מיליון שקל במניות יגדיל את שווי השוק של החברה באותו הסכום, ואף ידלל את בעלי המניות הקיימים בכ־9% אם לא ישתתפו בהנפקה.

כמו כן, מכיוון שלא מדובר בהנפקת זכויות - שבמסגרתה המניות מונפקות רק לבעלי המניות הקיימים, מה שמבטיח שאם כולם משתתפים בה, חלקם היחסי של כלל המחזיקים נשמר - אין ודאות שכל בעל מניות יוכל לקבל את הכמות שהזמין.

אם אקירוב יחליט להשתתף בהנפקה, יזמין כמות מניות שתשמור על חלקו היחסי (בהשקעה של כ־75 מיליון שקל) וגם יקבל אותה - הרי שעל מנת לרכוש 15% נוספים מכלל החזקות ולהגיע לשליטה עם החזקה של 30%, ביום שלאחר ההנפקה הוא יידרש לשלם 860 מיליון שקל.

כלומר, ככל שההנפקה של כלל החזקות תצא לפועל כמתוכנן, ההשקעה הנדרשת מאקירוב כדי להגיע לשליטה תגדל ב־150 מיליון שקל ותגיע בפועל לכ־935 מיליון שקל (הסכום שנדרש על מנת לשמור על חלקו בהנפקה והסכום הכולל שישלם על 15% נוספים מכלל ביטוח). סכום זה קרוב ליתרת הנזילות של אלרוב נכון לסוף הרבעון השלישי. את המניות יידרש אקירוב לקנות בעיקר מהציבור, שכן כלל החזקות נסחרת כיום כחברה ללא גרעין שליטה, ומלבדו מחזיקים בה בעיקר גופים מוסדיים..

אקירוב מבקש מכלל ביטוח הסברים: איך הוחלט על בחינת ההנפקה

לכן, אקירוב קורא לכלל החזקות להשהות את ההנפקה המדוברת, ואף מציע לקיים מגעים מולו כדי לבחון השקעה חלופית מצדו, במידה שיקבל היתר שליטה. במכתב ששלחה אלרוב נכתב: "החברה פונה אליכם בהצעה להשהות את אפשרות בחינת הנפקת המניות לציבור, ותחת זאת לפתוח במגעים, לטובתה של חברת כלל ולטובת ציבור המחזיקים בה, בדבר השקעה בחברת כלל, בכפוף לקבלת היתר השליטה, כנגד הנפקת מניות ו/או הנפקת זכויות בחברת כלל, וזאת באופן שיקדם את האינטרסים של חברת כלל ויעניק לה יתרונות כלכליים מהותיים על פני ההנפקה הנבחנת". בין היתר אקירוב מציע לקיים הנפקה ללא דיסקאונט, ואף בפרמיה.

כמו כן, אקירוב ביקש שכלל ביטוח תתייחס לאופן שבו החליטה על בחינת האפשרות לבצע את ההנפקה המדוברת. "נודה להתייחסות מיידית לשאלה האם הגורמים המוסמכים בחברה בחנו את כלל האספקטים", נכתב. "האם הוכחה נחיצות ההנפקה, מהו השימוש הקונקרטי בכספי ההנפקה, האם הסכום תואם את צורכי החברה או שניתן להסתפק בסכום נמוך יותר, מהי התשואה לכסף בהינתן ההנחה המוצעת, כיצד נקבעה ההנחה על מחיר המניה, האם התקבלו חוות דעת ממומחים, האם נבחנו חלופות אחרות דוגמת הנפקת זכויות, שטרי הון או אג"ח, והאם נבחנה החלופה שמוצעת על ידי אלרוב". בנוסף, אקירוב דורש לדעת "האם נכללו שיקולים זרים, חלילה, בהנפקה. נוכח הפרסומים בתקשורת, ועל מנת להסיר את העננה בנושא, נבקש לקבל את הפרוטוקולים של הדיונים בעניין זה".

כלל החזקות כבר ביצעה בעבר גיוס ענק ששינה את התמונה

אם ההנפקה הנבחנת אכן תצא לפועל, זו לא תהיה הפעם הראשונה שבה כלל החזקות מייצרת מציאות חדשה בשטח באמצעות גיוס ענק. בדצמבר 2019 גייסה החברה 650 מיליון שקל בהנפקת מניות. שווי השוק של החברה עמד אז על 3 מיליארד שקל, והמניות המונפקות היוו כ־18% מהחברה. הגיוס, שהתבצע זמן קצר לאחר שברקת הודיע כי הוא רואה בכלל החזקות חברה ללא גרעין שליטה, הוביל לדילול של בעלי מניות בולטים באותה העת — אדוארדו אלשטיין, שהחזיק בחברה באמצעות אי.די.בי, שאותה הספיק לאבד, אייל לפידות ויקיר גבאי.

במידה רבה ניתן לומר שלנגד עיניו של מנכ"ל כלל ביטוח יורם נוה עמד מהלך שביצע מנכ"ל אחר בחברה ללא גרעין שליטה — דודו זבידה, שעומד בראש כלכלית ירושלים. החברה שינתה מאז את שמה לקבוצת מבנה, לאחר שהתמזגה עם החברה־הבת מבני תעשייה. כלכלית ירושלים היתה בשליטת (26%) אליעזר פישמן, ויצאה מידיו בסוף שנת 2015 נוכח פשיטת הרגל שלו. מניות השליטה של פישמן בחברה עברו לידי בנק לאומי בשל חוב של 2 מיליארד שקל. באותה העת מצבה הפיננסי של כלכלית ירושלים לא היה מזהיר, וחובותיה למחזיקי האג"ח ולבנקים התקרבו ל־3 מיליארד שקל. לאומי לא הצליח למכור את השליטה בחברה לגורמים שעמם ניהל משא ומתן, בהם האחים נקש ויו"ר בנק הפועלים לשעבר שלמה נחמה. בנק לאומי גם לא היה מעוניין להזרים כסף לחברה בעצמו.

לכן החליט זבידה לנקוט צעד דרמטי. במרץ 2016 הוא יצא לגיוס ענק של 750 מיליון שקל, סכום זהה לשווי השוק של החברה באותה עת, בהנפקת מניות בשיעור השווה ל־50% ממניות כלכלית ירושלים. במילים אחרות, החברה הכפילה את עצמה תוך שהיא מכניסה את הכסף לקופתה, ובעלי המניות שלא השתתפו בגיוס דוללו בחדות.

בהנפקה הזו ירד לאומי, שלא הזרים כסף לחברה, מאחזקה של 26% לנתח של 13% בלבד. כלכלית ירושלים נהפכה לחברה ללא גרעין שליטה, וזבידה נהפך לדמות החזקה בחברה. מאז, כלכלית ירושלים היא סיפור הצלחה בזכות מהלכי ההנהלה, והיא נסחרת כיום, כקבוצת מבנה, בשווי של 10.3 מיליארד שקל — כמעט פי 7 משווייה לאחר אותו גיוס, על 1.5 מיליארד שקל.

גם המהלך של נוה הצליח: בדצמבר 2019 שווי החברה עמד על כ־3.6 מיליארד שקל, בעוד כיום, גם לאחר הנפילה שספגה במשבר הקורונה, שווי השוק של כלל החזקות עומד על 5.2 מיליארד שקל, 44% יותר.

ב־2021 מאבקי שליטה הזרימו הון של 3.3 מיליארד שקל לציבור

כאמור, באחד התרחישים הסבירים, אקירוב יידרש לקנות מניות מהציבור על מנת לעלות לנתח של 30% בכלל החזקות, אם יקבל את היתר השליטה שלו הוא מייחל. מסקירה שפרסמה בורסת תל אביב שלשום עולה כי מאבקי השליטה בחברות ציבוריות, ובראשן גב־ים וכלל ביטוח, כבר הזרימו מזומנים רבים לכיסי משקיעים מהציבור. בשנת 2021 רכשו בעלי עניין מניות מהציבור בלא פחות מ־3.3 מיליארד שקל, עלייה של 83% בהשוואה לרכישות שהם ביצעו בשנת 2020. הרכישות שנגעו למאבקי השליטה בחברות ציבוריות היוו 85% מכלל הרכישות הללו.

אקירוב רכש במהלך שנת 2021 באמצעות אלרוב מניות של כלל החזקות, המהוות 10% ממניות החברה, ב־416 מיליון שקל. כלל ביטוח מנגד מכרה את המניות שלה באלרוב (12.9%) לישראל קנדה שבשליטת ברק רוזן ואסי טוכמאייר ב־382 מיליון שקל. המכירה הזו הביאה לסיומו קרב ארוך שנסב על החברה־הבת של אלרוב, לוקה, שמפעילה מלונות יוקרה באירופה.

בלוקה שותף בנו של אקירוב, ג'ורג'י אקירוב (15%, שאותם קיבל ללא תמורה), אך לאורך השנים אלרוב נשאה לבדה בנטל המימון של החברה שהוקמה בשנת 2007, בהיקף כולל של 2.4 מיליארד שקל. לאור שינוי ברגולציה, בשלב מסוים נדרש לכך אישור כעסקת בעלי עניין מטעמם של בעלי מניות המיעוט. באותה תקופה אותם בעלי מניות מיעוט היו בראש ובראשונה כלל ביטוח, והיא סירבה להעניק את האישור הזה. בשוק העריכו שהרכישות שביצעה אלרוב ב־2020, שהביאו אותה לאחזקה של 5% מכלל החזקות, הן במידה רבה נקמה על כך.