חברת ISI רוצה להסתער על בורסת תל אביב עם מכפילי הייטק

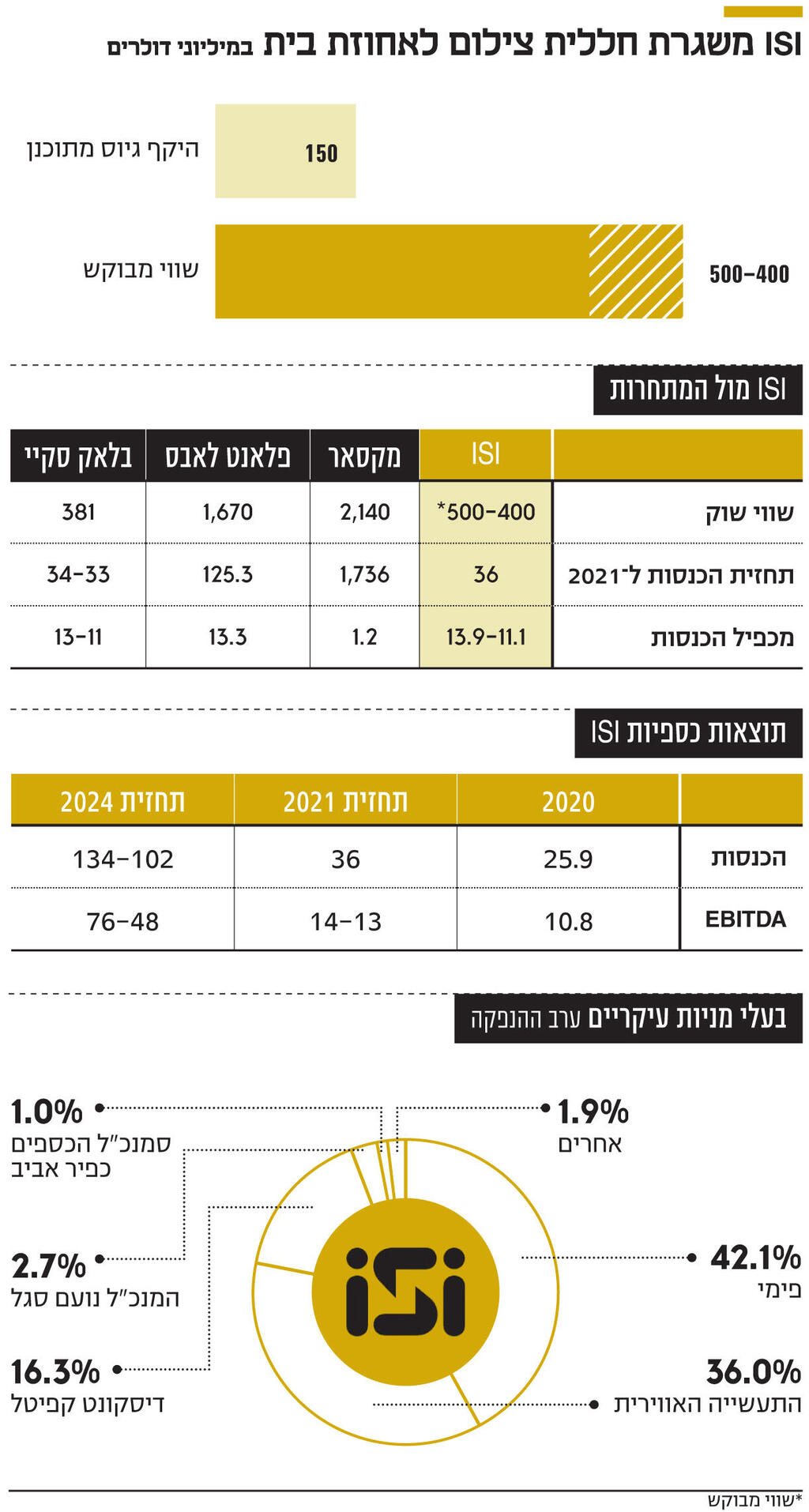

חברת צילומי הלוויין שבשליטת קרן פימי תנסה לגייס 150 מיליון דולר לפי שווי של 500-400 מיליון דולר. השווי מגלם מכפיל הכנסות של 13.9-11.1. ההנפקה תכלול הצעת מכר של פימי, דיסקונט קפיטל, מנכ"ל ISI וסמנכ"ל הכספים. התעשייה האווירית לא תמכור מניות

צילומי הלוויינים, שבשנים האחרונות נגישים יותר לציבור הרחב, צפויים להתחרות בקרוב על תשומת לבם של המשקיעים בבורסה. חברת שירותי הלוויין אימג'סאט אינטרנשיונל (ISI), שהוקמה בידי התעשייה האווירית ואל־אופ, ונמצאת כיום בשליטת קרן פימי, מקדמת הנפקה בינלאומית בתל אביב. החברה הציגה השבוע את טיוטת התשקיף הציבורית הראשונה שלה, שהיא למעשה הטיוטה השביעית שהוגשה עד כה לרשות ניירות ערך.

הליך ההנפקה החל, כפי שנחשף ב"כלכליסט", באפריל 2021, אך התעכב כמה חודשים ויוצא רק עתה באופן ציבורי וגלוי לדרך. החברה מעוניינת לקבל שווי נדיב מאוד מהמשקיעים, כשהיא נישאת על גלי האופטימיות שעדיין אופפים את חברות ההייטק בבורסות. ל־ISI יש לא מעט קבלות וניסיון בתחום שנמצא מצד אחד בקצב צמיחה מואץ — ומנגד ברף כניסה הולך ויורד.

החברה שואפת להשיג שווי של 500-400 מיליון דולר ולגייס בהנפקה 150 מיליון דולר. השווי המדובר מגלם לה מכפיל הכנסות של 13.9-11.1, בהתאם לתחזית ההכנסות שלה לשנת 2021, של 36 מיליון דולר. עם מתחרותיה העיקריות של ISI בעולם נמנות חברות כמו מקסאר (Maxsar Technologies), פלאנט לאבס (Planet Labs) ובלאק סקיי (BlackSky). שתי האחרונות נסחרות לפי מכפיל הכנסות שנע בין 11 ל־13, ומקסאר — חברה עם קצב צמיחה איטי יותר ושיעורי רווחיות פחותים — לפי 1.2.

לפי טיוטת התשקיף אין עדיין מספרים רשמיים שנוגעים לשווי המבוקש, אך מה שכן עולה מתוכו הוא כי מדובר בהנפקה משולבת בהצעת מכר של חלק מבעלי המניות: פימי, דיסקונט קפיטל, מנכ"ל ISI נועם סגל וסמנכ"ל הכספים כפיר אביב. מי שנפקדת מהצעת המכר היא התעשייה האווירית. הליך התמחור צפוי להתחיל רק בשבוע הבא, ולאחריו יתבררו השוויים שעל פיהם תבוצע ההנפקה.

שיטת ההנפקה היא ההצעה הלא אחידה, שהשתלטה בשנתיים האחרונות באופן מוחלט כמעט על הבורסה המקומית. בשיטה זו לחתם יש שיקול דעת נרחב בקביעת מבנה ספר ההזמנות של ההנפקה, ובמקרה זה מדובר בזרוע הלונדונית של בנק UBS השוויצרי. בהנפקה יוצעו המניות לגופים מוסדיים בישראל ובעולם, ובעלי המניות התקשרו עם קונסורציום מפיצים בארץ, שמורכב מחברת דיסקונט קפיטל חיתום וברק קפיטל חיתום.

ISI פועלת הן במגזר הצבאי והן באזרחי, וצבר ההזמנות שלה — נכון לסוף 2021 — עומד על 153.44 מיליון דולר, עלייה של 143% בתוך שנה. החברה מפתחת ומפעילה טכנולוגיות לוויין מתקדמות מאוד, ומציעה שירותים ומוצרים בשלושה תחומים עיקריים. הראשון הוא מתן שירותי לוויין, ובמסגרתו מספקת ISI שירותי תצפית וצילום ברזולוציה גבוהה מאוד. השירותים מתבססים על לווייני התצפית המתקדמים Eros NG מתוצרת התעשייה האווירית.

קו המוצרים השני הוא ניתוח של תצלומי לוויין באמצעות בינה מלאכותית, שבמסגרתו ISI מספקת פיתוח פתרונות ושירותים מבוססי בינת מחשב (AI) למיצוי המידע המתקבל מהלוויינים. החברה פיתחה, בין היתר, את המערכת קינג פישר (KingFisher), שעוקבת אחרי תנועה של ספינות. הלקוחות הפוטנציאליים מגיעים גם מהתחום הצבאי וגם מהתחום האזרחי. שירות אחר שפיתחה החברה מכונה ג'יאו־אימפקט, והוא מספק שירותים אנליטיים שפותחו על שירותי הענן של אמזון (AWS).

קו המוצרים האחרון הוא תשתיות מודיעין מבוססות על מערכות לוויינים מהדור החדש, המכונה ניו ספייס (New Space). מדובר בתחום שהתפתח בשנים האחרונות, עם הירידה בעלויות הייצור והשיגור של לוויינים. לענף נכנסו חברות כמו רוקטלאב, ספייס איקס של אילון מאסק ווירג'ין אורביט. הן משגרות כיום לוויינים קטנים (לווייני נאנו), שביצועיהם אמנם קטנים יותר — אך גם עלויותיהם. ISI התקשרה לשם כך עם חברת טייוואק (Tyvak) מבוקה ראטון, ארה"ב, שמספקת לה את לוויין הנאנו ראנר (Runner), שיתבסס על תוכן מקורי של ISI. בעתיד החברה מתכננת לבנות לוויין דומה משל עצמה בטכנולוגיה משופרת, שייקרא נייט (Knight). הראנר צפוי להיות מסחרי עוד השנה, והנייט מתוכנן למסחור בשנים 2024-2023.

התשקיף לקראת הנפקה מפרט את ההבדלים בין הטכנולוגיות השונות: הרזולוציה של הראנר היא של 70 ס"מ והתוצר צבעוני, בעוד לווייני ה־Eros החדשים שכבר בשימוש מציעים רזולוציה של 30 ס"מ בשחור־לבן. לוויין הנייט צפוי להגיע לרזולוציה של 50 ס"מ בצילומי צבע.

ISI נוסדה בסוף שנות התשעים, כשלתעשייה האווירית ולאל־אופ חברו משקיעים נוספים, כדי להקים חברה שתפעל למסחור טכנולוגיות שפותחו בתעשיית החלל הישראלית. בסוף דצמבר 2017 השתלטה קרן פימי, בניהולו של ישי דוידי, על החברה, כשהשקיעה 40 מיליון דולר בתמורה להקצאת 53.6% מהון המניות של החברה. במסגרת אותה עסקה הוסכם עוד כי התעשייה האווירית ו־ISI יתקשרו בהסכם לאספקת לוויין תצפית חדש (Eros C3), וחלק מכספי ההנפקה — 30 מיליון דולר — מיועדים לתשלומים שיבוצעו בהמשך השנה לשם פיתוחו.

כמו כן, תשתמש ISI ב־30 מיליון דולר נוספים מכספי ההנפקה לבניית הלוויין Eros C4, ו־40 מיליון דולר מתכננת החברה לייעד למחקר, פיתוח והקמה של קונסטלציית הגלובל־איי (Global-Eye).

ביוני 2020 השקיעה דיסקונט קפיטל, זרוע ההשקעות הריאליות של בנק דיסקונט, 32 מיליון דולר ב־ISI בתמורה ל־17.17% ממניות החברה, ומחזיקי המניות הגדולים בחברה כיום (בדילול מלא) הם פימי עם 42.09%, התעשייה האווירית 36.03%, דיסקונט קפיטל 16.28%, מנכ"ל ISI נועם סגל 2.67% וסמנכ"ל הכספים כפיר אביב 1.04%. מאז שקרן פימי השתלטה על ISI מכהן אחד השותפים בה, גילון בק, כמנכ"ל החברה.

ההכנסות של ISI צמחו בתשעת החודשים הראשונים של השנה שעברה בשיעור של 21% והסתכמו ב־23.2 מיליון דולר. הרווח התפעולי בתקופה הסתכם ב־5.7 מיליון דולר, ירידה של 14% בהשוואה לתקופה המקבילה. הצמיחה בהכנסות הושגה הודות ללקוח חדש, שעמו נחתם חוזה בתחילת 2021. מנגד, העלייה בהוצאות המשפטיות והוצאות המחשוב והתקשורת שחקה את הרווח התפעולי. הרווח הנקי בתשעת החודשים נשחק ב־37% לסכום של 3.6 מיליון דולר, בין היתר עקב עלייה בהוצאות המימון נטו.

בסיכום 2020 הסתכמו ההכנסות ב־25.9 מיליון דולר, ירידה של 13.7% לעומת 2019, שנבעה בעיקר מהשלכות מגפת הקורונה על שניים מלקוחות החברה. הרווח הנקי באותה שנה עלה ב־13.3% להיקף של 7.1 מיליון דולר, על רקע ירידה בהוצאות מחקר ופיתוח וירידה בהוצאות הפחת על אחד הלוויינים.