ניתוח כלכליסטהמשקיעים בארה"ב לא חוששים ממשבר החוב, אך איבדו סבלנות מול האינפלציה

ניתוח כלכליסט

המשקיעים בארה"ב לא חוששים ממשבר החוב, אך איבדו סבלנות מול האינפלציה

האינפלציה בארה"ב שוברת שיאים, ובשבועות האחרונים כבר ראינו עליית תשואות משמעותית לצד ירידות שערים של 4% במדדי המניות העיקריים. אפילו בפד כבר מודים שהאינפלציה פחות זמנית משהעריכו עד כה

כבר שישה חודשים שהאינפלציה הרשמית בארצות הברית נמצאת מעל רף ה־2% שאליו שאפו תמיד בבנק הפדרלי. יתרה מזאת, כבר ארבעה חודשים שהאינפלציה השנתית עוברת את ה־5% ומדד האינפלציה שאחריו עוקב הבנק הפדרלי (PCE) נמצא בשיא של 30 שנה.

בחודשים האחרונים נטו משקיעי האג"ח לאמץ את גישת הפד שמדובר באינפלציה זמנית שאמרה לחלוף ככל שגורמי הייצור וההובלה יחזרו לתפקד בדומה לתקופה שלפני הקורונה. אלא שבפועל, אנחנו רואים שגורמי הייצור לא מצליחים להדביק את הביקושים וזה בא לידי ביטוי במחסור בשבבים, בחומרי גלם, באנרגיה ובסופו של דבר במכוניות, במוצרי חשמל, נדל"ן ועוד.

במציאות הנוכחית המשקיעים מתחילים לשאול את עצמם האם הבנקים המרכזיים שנוקטים במדיניות מרחיבה כל־כך, לא אחראים על עודף הביקוש שנוצר. ואם כך, האם הם יוכלו להמשיך להדפיס כסף ולשמור על ריבית אפסית לאורך זמן? במהלך אוגוסט ראינו עליית תשואות משמעותית לצד ירידות שערים של כ־4% במדדי המניות העיקריים.

להערכתנו מדובר בתמרור האזהרה העיקרי למשקיעים. בשבועות האחרונים המשקיעים מתעסקים שוב בנושא הצורך להעלות את תקרת החוב של ארה"ב. ישנן הרבה כותרות מפוצצות ונראטיב של בהילות, אבל אם נתבסס על מקרים דומים מהעבר, נראה שדווקא בנושא הזה אין למשקיעים סיבה לבהלה.

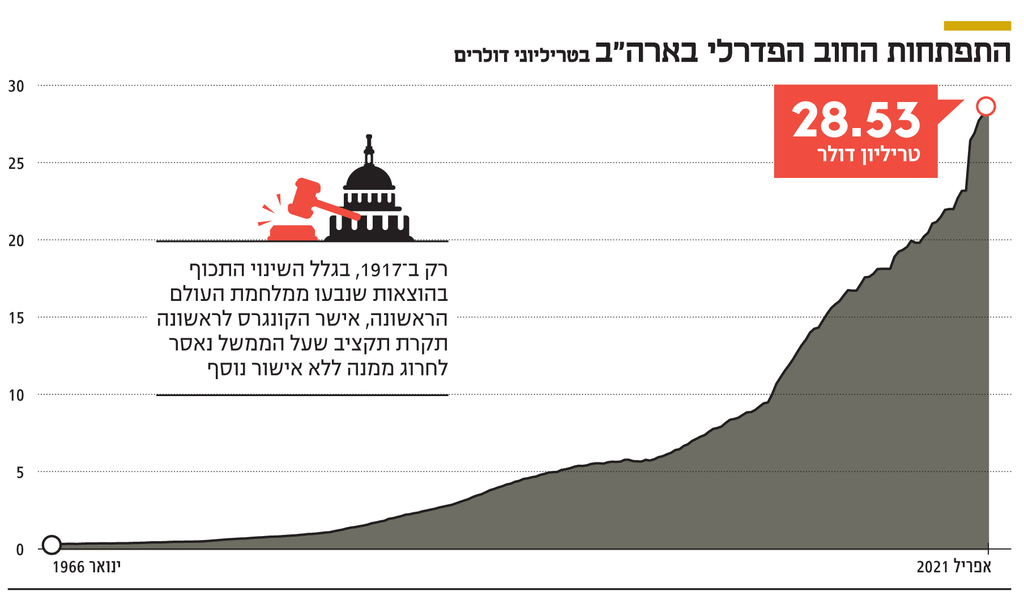

כדי להבין את נושא תקרת החוב עלינו לחזור להקמתה של ארה"ב ב־1776, שקידשה בחוקה את יכולתם של כל אזרח ואזרחית לעשות כרצונם, בלי סמכות מרכזית שתחליט. הממשל הפדרלי היה קטן, רזה, בעל סמכויות מועטות ומיסוי מינימלי. האומה האמריקאית והמדינות שמרכיבות אותה אהבו את המצב. כשנוסד התקציב הפדרלי הוא נבנה מתוך תשלום של המדינות ורק ב־1862 הוטל מס פדרלי על יחידים בשיעור של 3% מההכנסה (לעומת 37%-10% היום).

משקיעי האג"ח נטו לאמץ את גישת הפד שהאינפלציה אמורה לחלוף ככל שגורמי הייצור וההובלה יחזרו לרמתם טרום הקורונה. אלא שבפועל גורמי הייצור לא מצליחים להדביק את הביקושים וזה בא לידי ביטוי במחסור בסחורות

בנוסף לתקציב המזערי הוחלט כי הממשל הפדרלי, בראשות נשיא ארה"ב, לא יכול ליטול הלוואות אלא באישור הקונגרס. למעשה, כבר בחוקה כתוב כי רק הקונגרס יכול לאשר נטילת הלוואה לחובת ארצות הברית. הקונגרס נדרש לאשר כל הלוואה בודדת שהבית הלבן רצה ליטול משנת 1787 ועד שנת 1917.

עם הזמן הוחלט כי אפשר להפסיק להתייחס לבית הלבן כאל ילד ולהתחיל להתייחס אליו כאל מבוגר, ובמקום לאשר כל הוצאה הקונגרס "הנפיק כרטיס אשראי" לבית הלבן, עם תקרת חוב מסוימת ואמר לבית הלבן "אתה יכול ליטול חוב ולהשתמש בו כראות עיניך, אבל לא יותר ממספר זה". הזרז לשינוי זה היה ההוצאות התכופות והבלתי מתוכננות במלחמת העולם הראשונה.

אישור תקרת החוב הופך לנקודת לחץ

תקרת החוב נקבעה בתחילה על 65 מיליארד דולר בשנת 1917, יותר ממה שהקונגרס דמיין שיזדקקו לה אי־פעם. זה אכן פתר את הבעיה עד מלחמת העולם השנייה שבה התקרה הוגבהה כמה פעמים, שוב הליך טכני ולא משמעותי. בשנים האחרונות, כאשר הרוב בקונגרס מוחזק בידי מפלגה שאיננה מפלגתו של הנשיא הנבחר, ההליך הטכני הופך לנקודת לחץ.

רפובליקאים מאיימים על נשיא דמוקרטי כי לא יאשרו חוב גבוה יותר ולהיפך. או אז מתמלאות הכותרות באפשרות שארה"ב תגיע לחדלות פירעון. כמו הדרמה שיודעים לייצר בארץ, הנציגים הניצים נפגשים אל תוך הלילה, מדליפים מהישיבות ונלחמים בכל מאודם. המשמעות של מצב זה לגבי המשקיעים בזמנים כתיקונם היא אפסית.

הממשל סוגר את שעריו בזמן משבר חוב

יש לזכור שמדובר על תקרת חוב של הממשל הפדרלי. זה דומה למשק בית שמנצל את מלוא המינוס בבנק. אותו משק בית עדיין מרוויח כסף, הוא רק חייב לעכב את ההוצאה עד שהכסף נכנס. הממשל הפדרלי עדיין גובה מיסים, ועדיין יכול למחזר חוב, אך הוא פשוט לא יכול להמשיך להוציא יותר ממה שהוא מכניס. משברי תקרת חוב כאלו קורים אחת לכמה שנים והממשל צריך להחליט במה הוא מקצץ.

ברוב המקרים הממשלה סוגרת את שערי המשרדים למשך כמה ימים או שבועות ומשאירה רק כוח אדם הכרחי. סגירות ממשל קרו מספר כמה בשנות ה־80, ב־1990, ב־1995, ב־2013 וב־2018, כאשר הסגירה האחרונה, שנמשכה 35 ימים, היתה הארוכה ביותר. משקיעים לא סבלו בכלל.

הסיכון הנוסף שגורם לחדשות להשתגע הוא אחוז התמיכה של הממשלה האמריקאית באזרחיה. חלק ניכר מההכנסה של משקי הבית בארה"ב עדיין מגיע מתשלומי תמיכה ממשלתיים. בין אם מדובר במענקים כללים, דמי אבטלה וחל"ת, מענקי חברות ועוד. חלק גדול מהכלכלה נתמך על ידי הממשל. איבוד של אותה תמיכה יכול להיות אבן הדומינו הראשונה שתפיל את כלכלת העולם כולו. אבל להערכתנו, זה לא יקרה.

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות.