שאלות ותשובותהעולם ממתין לפסיקת הדרקון הסיני: יחסל או יושיע את אוורגרנד

שאלות ותשובות

העולם ממתין לפסיקת הדרקון הסיני: יחסל או יושיע את אוורגרנד

החברה לפיתוח נכסים שצמחה במהירות באמצעות גיוסי ענק של חוב זול התקשתה להמשיך בשיטה כאשר הממשלה הציבה קווים אדומים למינוף דרקוני. בשבועות הקרובים יתברר אם תיהפך לחדלת פירעון ותגרום לגלי הדף בשוק הנדל"ן והחוב בסין

בסין כמו בסין, אין דבר כזה "גדול מכדי ליפול", כפי שהממשל בבייג'ינג הבהיר עד כה במקרה של חברת הנדל"ן השנייה בגודלה בעולם ובעלת החוב הגדולה בעולם במגזר - אוורגרנד (Evergrande). לא פחות מ־1.4 מיליון סינים ממתינים לדירות בשווי מצרפי של 200 מיליארד דולר שרכשו ממנה ואשר בנייתן טרם הושלמה.

מניית החברה, שנמצאת במשבר נזילות חמור, צללה מתחילת השנה ב־80%. בניסיון למזער נזקים, אוורגרנד יזמה מכירה קדחתנית של נכסים בהנחות מפליגות, פיטרה אלפי עובדים והחלה לשלם חובות לספקים באמצעות נכסים. הדבר היחיד שמפריד בינה ובין קריסה, כך נראה, הוא הממשל הסיני, אשר טרם הבהיר אם היא גדולה מכדי ליפול או גדולה מכדי להתקיים. בינתיים, החשש מפני קריסה אפשרית הפיל בימים האחרונים את בורסות וול סטריט ואסיה. בורסות אירופה, לעומת זאת, נסחרו אתמול בעליות.

מי זו אוורגרנד וכיצד צמחה לממדי ענק?

מפתחת הנכסים הוקמה על ידי היזם המיליארדר שו ג'יאיין ב־1996, זמן קצר אחרי שהממשל בבייג'ינג איפשר לראשונה בעלות על בתים פרטיים. בשלב הראשון הקימה החברה דירות עבור בעלי הכנסה צנועה, אך לאורך השנים היא הרחיבה את פעילותה כך שתכלול שירותי בריאות, ייצור מים ומזון ורכבים חשמליים. אוורגרנד רכשה את אחד ממועדוני הכדורגל הגדולים במדינה, Guangzhou FC, הקימה את אקדמיית הכדורגל הגדול בעולם בעלות של 185 מיליון דולר ואמורה להשלים בימים אלה את בנייתו של איצטדיון הכדורגל הגדול בעולם בעלות של 1.7 מיליארד דולר. החברה נרשמה למסחר בהונג קונג ב־2009, פועלת משנז'ן ומעסיקה כ־200 אלף עובדים. לפי אתר החברה היא מחזיקה ביותר מ־1,300 פרויקטים ב־280 ערים ברחבי סין.

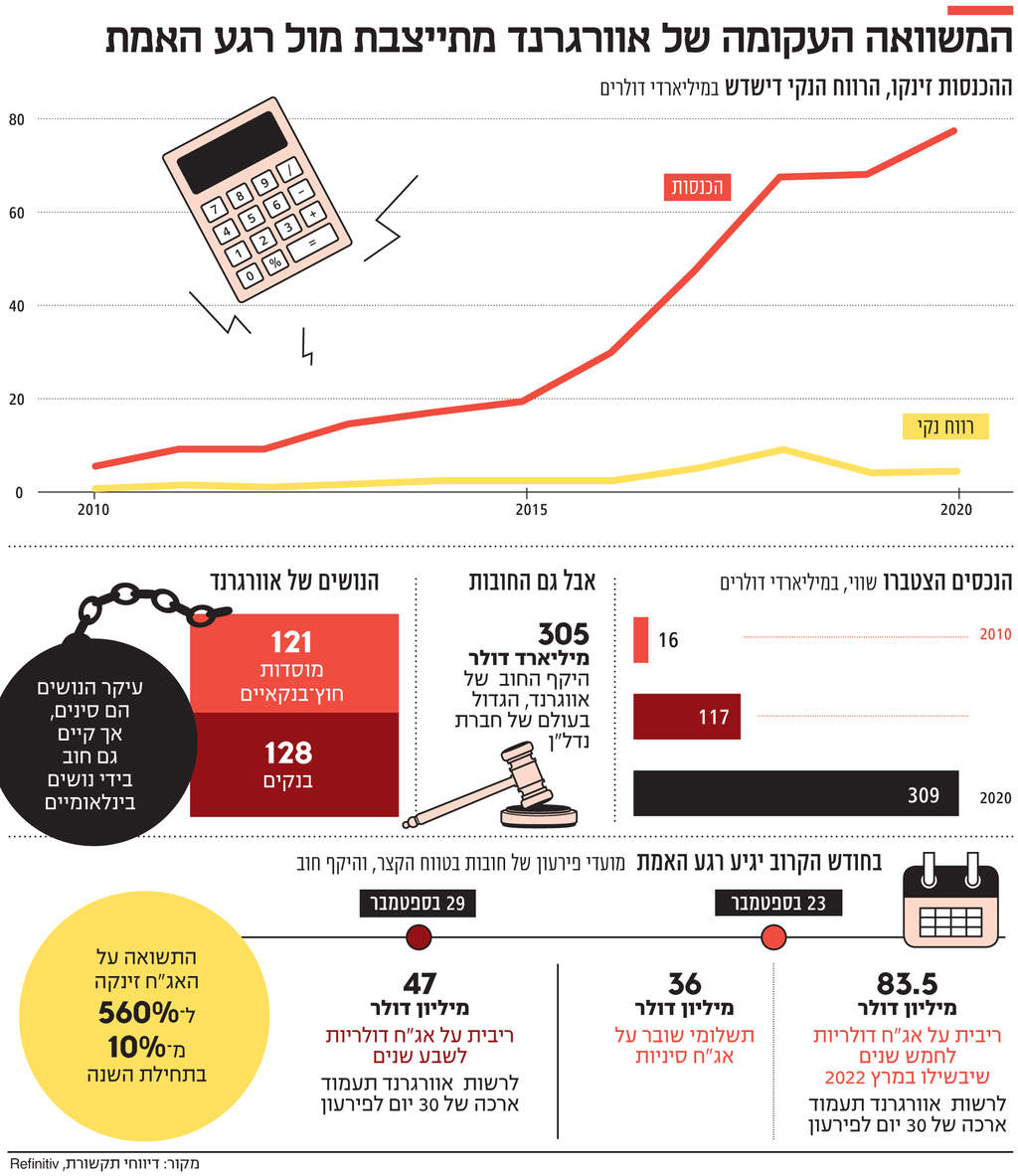

מפתח עיקרי לפעילותה היה צמיחה מהירה באמצעות גיוסי עתק של חוב זול מבנקים מקומיים וגם משקיעים גלובליים. חוב החברה עומד היום על כ־305 מיליארד דולר, יותר מכל חברת נדל"ן בעולם. לפי מסמכים פנימיים של החברה שדלפו לאחרונה, חוב זה מתפרס על פני 128 בנקים ו־121 מוסדות חוץ בנקאיים. במובנים מסוימים, החברה התנהגה כמו סטארט־אפ כשהעיקרון המוביל אותה הוא צמיחה אגרסיבית במטרה להשיג דומיננטיות בשוק, שבתורה תזין חזרה את הצמיחה. כדי להשיג זאת, החברה יזמה קמפיינים גדולים והעניקה הנחות מפליגות של עד 30% על דירות. אלה נועדו למשוך רוכשים בהמונים, שיזרימו לה חזרה עוד מזומן כדי שתוכל לעמוד בהחזרי החוב העצומים שלה. המעגל המימוני הזה איפשר לחברה להתחיל לחלק רווחים ב־2015, כאשר רובם ככולם הגיעו לבעל המניות הגדול בחברה (70%) - המייסד שו. בין 2018 ל־2020 הוא משך דיבידנדים בסכום כולל של 5.3 מיליארד דולר, והונו מוערך, נכון לאוגוסט ב־9.8 מיליארד דולרים. את 2020 סיכמה החברה עם נפילה ברווחים זו השנה השנייה ברציפות.

כיצד פעלה בייג'ינג עד כה כדי למנוע משבר?

אוורגרנד צברה את החוב שלה באמצעות מלאכת מחשבת של בניית בתים במינוף גבוה, תוך שהיא נסמכת על מכירת דירות בקצב מהיר להחזר החובות, וחוזר חלילה. בשנים האחרונות, הממשל הסיני החל להביע מורת רוח מהשיטה. בדצמבר 2016 אמר הנשיא שי ג'ייפינג שבתים נועדו "לחיות בהם ולא לעשות עליהם ספקולציות" בכך הוא נתן את האות לטפל בשוק הנדל"ן הממונף להחריד בסין, שחלקו בשוק החוב המקומי הוא 28% והוא אחראי על 10% מהצמיחה במדינה. בדצמבר 2019 רמז שוב הממשל על כוונתו לצנן את שוק הדיור והודיע לציבור המשקיעים כי רכוש לא אמור לשמש "כלי לתמריץ כלכלי לטווח קצר". את המילים הפך הממשל למעשים כאשר קבע ב־2020 את מדיניות שלושת הקווים האדומים (או TLR). מטרת המדיניות היתה להקטין את המינוף, לשפר את כיסוי החוב ולהגדיל את נזילות החברות. המדיניות קבעה שלוש אמות מידה שבהן צריכים לעמוד יזמי נדל"ן כדי להיות זכאים לגישה לשוק ההלוואות: ההתחייבויות לא יכולות להוות יותר מ־70% מהנכסים, יחס החוב להון העצמי צריך להיות נמוך מ־100% ויחס המזומנים לחוב קצר מועד, נמוך ממכפיל של אחד.

מדוע יצאו העניינים מכלל שליטה עבור אוורגרנד?

הקווים האדומים לא נקבעו כך סתם. כיום, בעלות על נכסים נחשבת גורם מוביל לאי־שוויון בהכנסות במדינה ומקור לחרדה שלטונית בשל חוסר השקט החברתי שהוא יוצר. שלושת המבחנים נועדו להפוך את שוק הדיור ל"חשוב פחות" עבור הכלכלה הסינית ולהגשים מטרה עיקרית של המפלגה הקומוניסטית: "שגשוג משותף". קומץ חברות ממונפות במיוחד, בהן אוורגרנד, נדרשו להיות הראשונות לעמוד בקריטריונים, כאשר השאר נדרשות לכך עד 2023. מי שתצליח תתויג כירוקה, מי שלא, כאדומה, ותימנע ממנה גישה לשוק החוב.

אוורגרנד, כמו אחרות, נאלצה למכור נכסים בקדחתנות. לא רק דירות, אלא פרויקטים שלמים, כמו עסקי המים, התיירות והרכב החשמלי. כחברת הנדל"ן הממונפת בעולם עמדה בפניה משימה לא קלה, והיא נכשלה. הפרסום השלילי, מגפת הקורונה ובמקביל הלחץ הממשלתי להפחית מינוף (שמנע ממנה לקחת הלוואות נוספות) הביאו לנפילה במכירות ובעקבות זאת לנפילה בתזרים המזומנים ואי־יכולת לשלם לספקים ולהשלים פרויקטים. בינואר 2021 החברה התריעה מפני משבר נזילות. ביולי היא ביטלה חלוקת דיבידנד, באוגוסט היא פרסמה אזהרת רווח וזומנה לשיחת הבהרה אצל הרגולטורים, שם נאמר לה בעדינות לתקן את הבעיות שלה ולא להפריע לשווקים. בספטמבר כתבה חברת הדירוג פיץ' כי חדלות פירעון של אג"ח החברה "נראית סבירה", והורידה לחברה דירוג. מודי'ס הלכה בעקבותיה.

מה צפוי לקרות בימים ובשבועות הקרובים?

לפי סוכנות הדירוג פיץ', על החברה לשלם ריביות והחזרי חוב בהיקף של כ־130 מיליון דולר עד 30 בספטמבר, ו־850 מיליון דולר נוספים עד סוף השנה. בשנה הבאה החברה צריכה לפרוע 7.4 מיליארד דולר באג"ח. אוורגרנד הזהירה את המשקיעים כי היא עלולה להגיע לפשיטת רגל אם לא תצליח לגייס מזומן במהירות. הממשל עצמו הזהיר גם הוא את בעלי החוב של החברה שקיים סיכוי סביר שהם לא יראו יואן אחד. נכון לאתמול, החברה לא הצליחה למכור מספיק נכסים בקצב מהיר מספיק ואין ברשותה את ההון הדרוש לכיסוי תשלומי הריבית הללו. אם אכן החברה לא תשלם את הריבית על חובותיה בתוך פרק זמן של 30 יום, תקופת חסד המותרת לפי חוק, האג"ח יוגדרו כחדלות פירעון. בציבור הסיני גובר החשש כי קריסת החברה תביא לאובדן בתים שטרם נמסרו, מה שהביא למחאות ברחבי המדינה, גם מצד ספקים של החברה. מנגד, המשקיעים חוששים לראות את ההשקעות שלהם נמחקות, ואחרים מביעים דאגה מפני גל הדף בשוק הנדל"ן והחוב בסין, עד להאטה של ממש. השאלה הגדולה העומדת על הפרק היא האם החברה תצליח להשיג דחייה בתשלומי הריבית, ואם הממשל יאפשר לה חילוץ כדי לתת לה ארכה נוספת למכור נכסים, או שיתנו לה להפוך לחדלת פירעון.