שורת הרווח

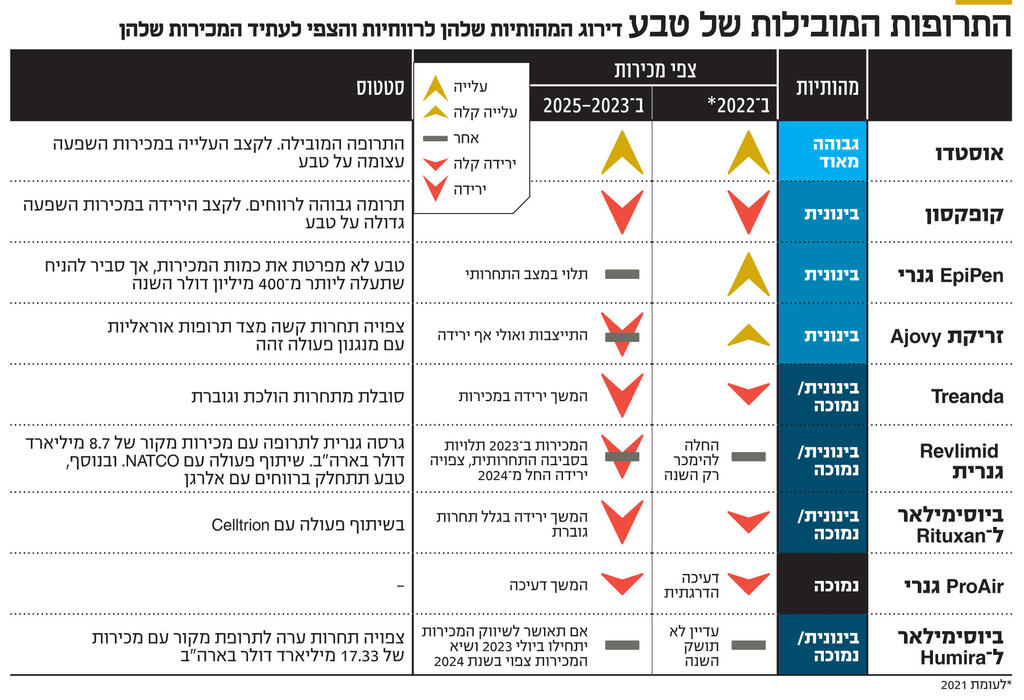

האיומים על תשעת מנועי ההכנסות שעליהם בונה טבע

הרווחיות של ענקית הגנריקה שמייצרת אלפי סוגי תרופות, תלויה כעת ב־9 תרופות שצפויות לתחרות עזה; רק אחת מהן, האוסטדו, נמצאת במגמת צמיחה, אחת עדיין לא משווקת והיתר נמצאות במגמת דשדוש או דעיכה; מעל כל אלה מרחפים חוב ענק, הוצאה צפויה של 3 מיליארד דולר לפחות על פרשת האופיואידים ועליית תשואות האג"ח שתקשה על מיחזור החוב

טבע היא יצרנית תרופות ענקית שמייצרת 3,600 מוצרים. אך עיקר הרווחיות שלה נובע ממספר מצומצם של תרופות. חלקן תרופות מקור שטבע מייצרת וחלקן הן תרופות גנריות וביוסימילאר בודדות שלהן תחרות נמוכה בגלל מורכבות הייצור שלהן או בגלל הסכמים מסחריים.

הרווחיות של טבע בשנים הקרובות תהיה תלויה באותן תרופות, וביכולת של טבע לבצע השקות נוספות בארה"ב של תרופות גנריות מהותיות שיזכו לבלעדיות של כמה חודשים.

כלכליסט ממפה את תשע התרופות המהותיות ביותר לטבע היום. הרווחיות של טבע, וכתוצאה מכך גם מחיר המניה, תלויים מאוד בסביבה התחרותית של אותן תרופות.

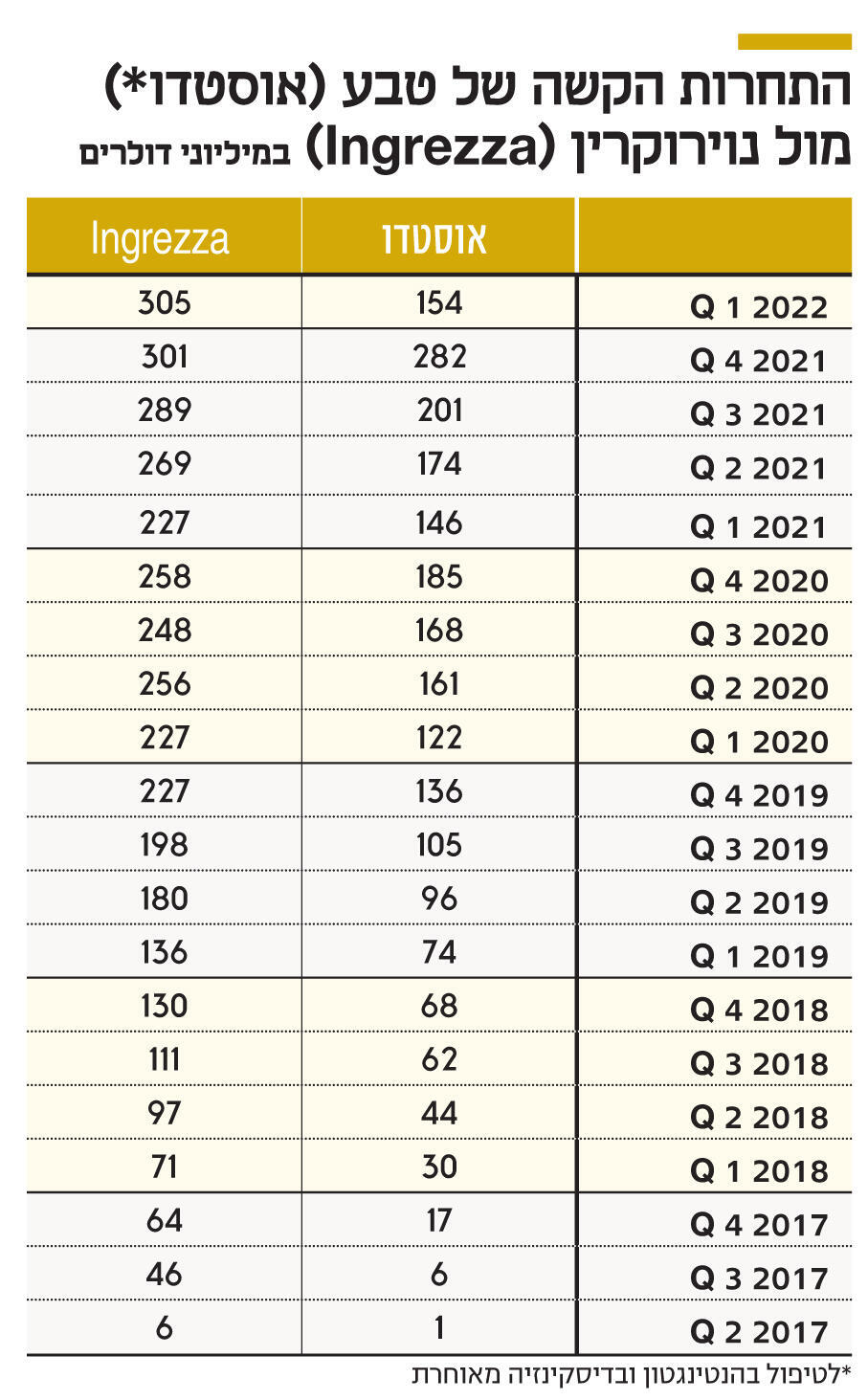

1. צמיחת האוסטדו (Austedo)

המכירות ברבעון הראשון היו נמוכות, 154 מיליון דולר, עלייה של 8 מיליון דולר בלבד לעומת הרבעון המקביל וירידה חדה לעומת מכירות השיא ברבעון הרביעי של 2021 - שעמדו על 282 מיליון דולר, אבל במכירות האוסטדו יש עונתיות שבה הרבעונים השני והרביעי חזקים יותר. ברבעון הרביעי של 2021 היתה צבירת מלאים גדולה אצל הלקוחות, ערב העלאת מחיר, והתוצאה היתה עלייה חדה במכירות ברבעון הרביעי של 2021 על חשבון הרבעון הראשון של 2022.

מכיוון שזו התרופה עם הפוטנציאל הגדול ביותר של טבע, יש חשיבות רבה לקצב הצמיחה של המכירות שלה. המתחרה היחידה של האוסטדו באה מכיוונה של ה־Ingrezza שמיוצרת על ידי Neurocrine Biosciences. בדומה לאוסטדו, תרופה זו מאושרת לשיווק בארה"ב בהתוויה של טיפול בהפרעות תנועה שנובעות מדיסקינזיה מאוחרת. מנגד, לאוסטדו יש בלעדיות בטיפול בהפרעות תנועה בקרב חולי הנטינגטון, אך שוק זה מצומצם יותר.

המכירות של Ingrezza ברבעון הראשון של השנה היו חזקות ועמדו על 305 מיליון דולר, עלייה של 78 מיליון דולר לעומת הרבעון המקביל ועלייה של 4 מיליון דולר לעומת הרבעון הרביעי אשתקד. Neurocrine Biosciences מתכוונת להגיש בחודשים הקרובים בקשה לאישור לשיווק ה־Ingrezza גם לחולי הנטינגטון בארה"ב, לאחר תוצאות טובות שהשיגה בניסוי שלב 3 בטיפול בחולים אלו. אם הבקשה תאושר, תיתכן פגיעה קלה במכירות Austedo.

2. דעיכת הקופקסון

עם פרסום דו"חות הרבעון הראשון טבע הפחיתה את תחזית המכירות השנתית של הקופקסון לטיפול בטרשת נפוצה ל־750 מיליון דולר. הירידה במכירות נובעת משילוב של התגברות התחרות של גרסאות גנריות, בארה"ב בעיקר, ושל טיפולים חדשים לטרשת נפוצה. המכירות של הקופקסון ב־2021 עמדו 1.005 מיליארד דולר, ולתרופה זו יש השפעה גדולה על רווחיות טבע בגלל שיעור הרווח התפעולי הגבוה של התרופה ושיעור המס הנמוך על הרווחים הנובעים ממנה. מכירות התרופה צפויות להמשיך ולרדת בשנים הבאות.

3. ה־EpiPen הגנרי

באוגוסט 2018 טבע קיבלה אישור לשיווק בארה"ב לגרסה גנרית של מזרק ה־EpiPen, מזרק חירום נגד תגובה אלרגית שיוצר במקור על ידי מיילן. את המידע על מכירות ה־EpiPen של טבע ניתן למצוא בדו"חות השותפה העסקית שלה - Antares - שפיתחה עבור טבע ומוכרת לה את מכשיר ההזרקה, וכן היא זכאית לתמלוגים של 10%-5% מהמכירות. ההכנסות של Antares מתמלוגים אלו זינקו מ־21.3 מיליון דולר ב־2020 ל־37.7 מיליון דולר ב־2021 ונתח השוק של טבע בארה"ב בתרופה זו עלה ל־56% בעוד זה של מיילן ירד ל־44%.

מיילן מוזגה עם פעילות תרופות ותיקות של פייזר - Viatris - וכעת היא חלק ממנה. Viatris דיווחה שמכירות ה־EpiPen עמדו על 391.7 מיליון דולר ב־2021. סביר להניח שהמכירות של טבע באותה שנה היו מעט גבוהות מכך. המשך המצב שבו עיקר התחרות נערך בין טבע לבין Viatris מאפשר לטבע לשמור על מחיר גבוה של המזרק ולהגדיל את נתח השוק שלה.

4. זריקת ה־Ajovy

לפני שבוע הודיעה פייזר על רכישתה של BioHaven, מפתחת התרופה האוראלית Nurtec ODT לטיפול במיגרנה, וזאת בתמורה ל־11.6 מיליארד דולר, כאשר מכירות תרופה זו ברבעון הראשון עמדו על 124 מיליון דולר. לתרופה של BioHaven מנגנון פעולה דומה לזה של ה־Ajovy של טבע, אך בניגוד ל־Ajovy, שניתנת בזריקה, התרופה של BioHaven ניתנת בבליעה. שתי תרופות נוספות עם מנגנון פעולה דומה (Ubrelvy ו־Qulipta), שניתנות בבליעה, אושרו לשיווק בארה"ב.

קצב המכירות של שלוש התרופות האלו צומח במהירות, אך מנגד, כמות המרשמים הכוללת בארה"ב של שלוש התרופות עם אותו מנגנון פעולה שניתנות בזריקה נשארה יציבה בשנה החולפת. הצמיחה במכירות של Ajovy מתבססת בעיקר על התרחבות גיאוגרפית לשווקים נוספים ועלייה בנתח השוק מבין התרופות שניתנות בזריקה, אך סביר להניח שבשנים הקרובות מרבית השוק יעבור לתרופות האוראליות, ולכן פוטנציאל הצמיחה של ה־Ajovy מוגבל.

מכירות התרופה ברבעון הראשון עמדו על 72 מיליון דולר, וטבע מעריכה שהמכירות השנה יהיו 400 מיליון דולר. לאור התחרות מכיוון התרופות האוראליות, נראה כי ההערכה של טבע אופטימית מדי. התרופות המובילות לטיפול במיגרנה אכן צפויות להגיע למכירות של יותר ממיליארד דולר לשנה, אך אלו יהיו התרופות הניתנות בבליעה ולא בזריקה.

5. Treanda ו־BENDEKA

תרופת מקור נוספת לטיפול בסוגי סרטן שונים - Treanda - שהמכירות שלה ושל השדרוג שלה, BENDEKA, נמצאות בדעיכה. המכירות של שתי תרופות אלה ב־2021 עמדו על 385 מיליון דולר, וזאת אחרי שב־2014 מכירות התרופה הגיעו לשיא של 776 מיליון דולר. המכירות צפויות לדעוך בהדרגה בשנים הקרובות בגלל תרופות מתחרות.

6. הגרסה הגנרית ל־Revlimid

ב־7 במרץ השנה, טבע, בשיתוף עם Natco Pharma ההודית, השיקה בארה"ב גרסה גנרית לתרופת ה־Revlimid לטיפול בסרטן הדם. השקה זו התבצעה כחלק מההסכם עם BMS

(Bristol Myers Squibb), יצרנית תרופת המקור. ההסכם מבטיח לשותפות בין טבע ל־Natco לשווק בארה"ב גרסה גנרית של התרופה בכמויות מוגבלות, שיהוו כ־5% מהמכירה הכוללת של התרופה ב־2022 ויעלו בהדרגה עד ל־33% מהמכירות ב־2025. החל מ־2026 לא צפויה מגבלה על המכירות, אך בשנה זו צפויה תחרות ערה לתרופה ומחירה צפוי לצנוח.

על פי ההסכם למכירתה של אקטביס לטבע, אלרגן זכאית למחצית מהערך הכלכלי שינבע לטבע מהשקת גרסה גנרית ל־Revlimid, והכנסת תרופה גנרית יחידה להסכם מבהירה את הערך הכלכלי שלה.

בדו"ח הרבעוני של טבע נכתב שמכירות Revlimid ב־2021 עמדו על 2.3 מיליארד דולר. אך דיווח זה הוא טכני בלבד, הסכום הנמוך נובע מהמגבלה על המכירות של טבע. מכירות התרופה בארה"ב עמדו על 8.7 מיליארד דולר ב־2021.

טבע מדווחת על מכירות של גרסאות גנריות מהותיות בארה"ב לפי הסדר של גובה המכירה. ארבע הגרסאות הגנריות (כולל ביוסימילאר) הנמכרות ביותר של טבע ברבעון הראשון היו ביוסימילאר ל־Rituxan, גרסה גנרית ל־Revlimid, גרסה גנרית למזרק EpiPen וגרסה גנרית למשאף ProAir של טבע עצמה.

כלומר, אף שההשקה של גרסה גנרית ל־Revlimid בוצעה רק במרץ, המכירות ברבעון הראשון היו מהותיות. הרווחיות של טבע מהשקה של גרסאות גנריות תלויה במידת התחרות. BMS הגיעה להסכמים דומים לגבי ה־Revlimid עם 11 יצרניות תרופות גנריות נוספות, שבכולם נקבע לוח זמנים שבו אותן חברות יוכלו לבצע השקה של גרסה גנרית לתרופה, ועלייה הדרגתית במכירות המותרות להן.

מועד ההשקה הראשוני בהסכמים נשאר חסוי, וההערכות בשוק שעבור חלק מהחברות הוא יהיה במהלך 2023. BMS דיווחה על צפי לירידה של 2 מיליארד דולר במכירות של התרופה בארבע השנים הקרובות. בשנה הנוכחית מכירות הגרסה הגנרית של טבע ל־Revlimid צפויות להיות מהותיות, והמכירות ב־2023 תלויות בהשקת גרסאות גנריות נוספות לתרופה זו.

7. ביוסימילאר ל־Rituxan

לטבע יש שיתוף פעולה עם Celltrion שבמסגרתו טבע משווקת בצפון אמריקה את גרסאות הביוסימילאר לתרופות Rituxan ו־Herceptin שפותחו ויוצרו על ידי Celltrion לשתי תרופות מקור שפותחו על ידי Roche השוויצרית. שתי החברות חולקות ברווח מהמכירות.

גרסאות הביוסימילאר ל־Rituxan (משווק תחת השם Truxima) ול־Herceptin הושקו בארה"ב בנובמבר 2019 ובמרץ 2020 (בהתאמה). בעקבות התחרות מכירות Rituxan בארה"ב ירדו מ־4.6 מיליארד דולר ב־2019 ל־1.6 מיליארד דולר ב־2021, ירידה של יותר מ־65%, ואילו מכירות ה־Herceptin בארה"ב צנחו מ־2.8 מיליארד דולר ב־2019 ל־650 מיליון דולר ב־2021, קריסה של 77%. בשוק ה־Rituxan בארה"ב יש ארבע מתחרות בלבד, וטבע היתה הראשונה להשיק ביוסימילאר לתרופה זו בארה"ב.

דו"חות Celltrion מספקים מידע על התחרות ל־Rituxan. לטבע נתח של 27% בשוק זה, פייזר ו־Roche מחזיקות ב־34% כל אחת ואילו המתחרה הרביעית, Amgen, השיקה בתחילת 2021 ביוסימילאר לתרופה, אך עדיין לא השיגה מכירות מהותיות. דו"חות Celltrion כוללים את המכירות של Truxima בכל העולם, אך חלקה של טבע בהכנסות מהתרופה נובע מהמכירות בארה"ב ובקנדה בלבד. ב־2019 המכירות של Truxima עמדו על 384 מיליון דולר, כמעט כולן היו מחוץ לצפון אמריקה.

מכירות התרופה באירופה ירדו בחדות בשנים 20201-2020 בגלל התגברות התחרות. המכירות הכוללות ב־2020 עלו ל־684 מיליון דולר, מרביתן בצפון אמריקה, אולם המכירות ב־2021 ירדו ל־419 מיליון דולר. בניגוד לטבע, פייזר מדווחת על כמות המכירות של הביוסימילאר המקביל שלה, Ruxience, שעלו בארה"ב מ־164 מיליון דולר ב־2020 שבה התרופה הושקה, ל־449 מיליון דולר ב־2021.

ברבעון הראשון יש התייצבות בתחרות, כשהמכירות של Truxima עמדו על 108 מיליון דולר ואלו של Ruxience עמדו על 113 מיליון דולר. ההערכה היא שמכירות Truxima בצפון אמריקה הן 100-80 מיליון דולר ברבעון. מנגד, הביוסימיליאר לתרופת Herceptin לא הניב הכנסות מהותיות עבור טבע.

8. משאף גנרי ל־ProAir

תחום מוצרי הנשימה של טבע בארה"ב נחלש לאחר התחלת תחרות גנרית למשאף ה־ProAir שפיתחה, וטבע השיקה בעצמה גרסה גנרית למשאף כדי לשמור על נתח שוק. בעוד ב־2016 מכירות המשאף הגיעו לשיא של 565 מיליון דולר, ברבעון הראשון של השנה טבע כבר לא מדווחת על מכירות מוצר המקור, מכיוון שהן לא מהותיות. מנגד, מכירות הגרסה הגנרית של טבע למשאף עדיין מהותיות, והן ממוקמות במקום הרביעי במכירות ברבעון זה.

ארבע התרופות הגנריות והביוסימילאר שמוזכרים בדו"חות טבע כבעלי מכירות מהותיות בארה"ב ברבעון הראשון של השנה צפויים להמשיך ולהיות מהותיים בכל השנה, וחלקם צפוי להמשיך ולתמוך ברווחיות החברה בשנים הבאות. טבע מספקת מידע רב על מכירות תרופות המקור שלה, אך היא נמנעת מלספק מידע על מכירות אותן גרסאות גנריות - זאת חרף המהותיות שלהן למשקיעים. לארבע תרופות אלו שולי רווח גבוהים בזכות התחרות המועטה.

התגברות התחרות לתרופות אלו עלולה לפגוע בתוצאות של טבע. למרות המכירות הגבוהות של אותן ארבע תרופות, המכירות הכוללות של תרופות גנריות של טבע בצפון אמריקה ממשיכות לרדת, והן היו 899 מיליון דולר בלבד ברבעון הראשון של השנה. הירידה במכירות אלו נבעה בחלקה מבחירה של טבע להפסיק לייצר תרופות עם שולי רווח נמוכים מאוד.

9. ביוסימילאר ל־Humira

טבע מדגישה במצגת ובשיחת האנליסטים לאחר הדו"חות את הפוטנציאל של הביוסימילאר לתרופת Humira שמפתחת השותפה העסקית שלה - Alvotech. באוגוסט 2020 טבע נכנסה לשותפות עם Alvotech לגבי חמש תרופות ביוסימילאר, בהן ביוסימילאר ל־Humira.

על פי ההסכם, טבע תשלם ל־Alvotech עבור השגת אבני דרך בפיתוח התרופות, טבע תהיה אחראית על השיווק בארה"ב, ושתי החברות יתחלקו ברווחים שייווצרו מהתרופה שמיוצרת על ידי Abbvie. מכירות Humira בארה"ב ב־2021 עמדו על 17.33 מיליארד דולר, כשעיקר ההתוויות של התרופה הן לטיפול בסוגים שונים של דלקות מפרקים. באירופה החלה כבר תחרות רבה לתרופה לאחר השקה של מוצרי ביוסימילאר רבים.

Alvotech עצמה כבר משווקת את הביוסימילאר שפיתחה באירופה ובקנדה. ההערכות הן שהחלטת ה־FDA האם לאשר לשיווק את הביוסימילאר בארה"ב צפויה להתקבל בחודש דצמבר השנה. התחרות בארה"ב לתרופה צפויה להיפתח בסוף ינואר 2023, כאשר Amgen תשיק שם ביוסימילאר ראשון.

בתחילת יולי 2023 ארבע חברות נוספות צפויות להשיק ביוסימילאר ל־Humira, בהן Alvotech, זאת בהנחה שאכן תקבל אישור FDA עד למועד זה. לאחר מכן, בסוף יולי 2023, Viatris צפויה להשיק ביוסימילאר משלה, בסוף ספטמבר 2023 צפויות השקות של סאנדוז ושל Idacio, וב־20 בנובמבר תושק הגרסה של פייזר. לכן, עד סוף 2023, יחד עם יצרנית תרופת המקור, צפויות להיות 10 מתחרות ל־Humira בשוק האמריקאי. בתנאים אלו התחרות צפויה להוביל לירידת מחיר משמעותית. לביוסימילאר של Alvotech צפויים שני יתרונות, הראשון הוא שניתן יהיה לקבל אותו גם עם מרשם של תרופת המקור והשני הוא שהוא ניתן במינון גבוה. מרבית המתחרות יידרשו למרשם מיוחד לביוסימילאר שלהן והמינון של החומר הפעיל בהן נמוך יותר. יתרונות אלו צפויים לאפשר לטבע להשיג נתח שוק גבוה יחסית לחלק מהמתחרות. ההתפתחות של התחרות לתרופה Humira צפויה להיות מהותית לרווחי טבע בשנים 2025-2023.

טבע צופה רווח תפעולי של 4.5-4.2 מיליארד דולר ב־2022, רווח נקי של 2.9-2.67 מיליארד דולר ותזרים מזומנים חופשי של 2.2-1.9 מיליארד דולר. לטבע עודף התחייבויות פיננסיות של 20.7 מיליארד דולר וצפויה להיווצר לה התחייבות נוספת של לפחות 3 מיליארד דולר בהנחה שתצליח להגיע להסדר בפרשת האופיואידים. טבע התמודדה עם ירידה חדה בהכנסות הקופקסון, מ־4.2 מיליארד דולר ב־2016 להכנסה צפויה של 750 מיליון דולר השנה, ועם רכישה יקרה ביותר של אקטביס שתרומתה לרווחיות נמוכה מאוד, אך היא השאירה את החברה עם חוב עצום. תוכנית ההתייעלות הצליחה לייצב את הרווחיות של החברה, אך נכון לעכשיו מנועי הצמיחה שלה מוגבלים. עליית התשואות על האג"ח הממשלתיות בארה"ב עלולה לייקר את מחזורי החוב הבאים של החברה.

הכותב הוא כלכלן בחברת הייטק