בועז ויינשטיין שונא חשיפה, אלא אם מדובר בחשיפה להשקעות עם תשואה פנומנלית. נדמה שלמרות ההעדפות שלו, החשיפה התקשורתית לא מפסיקה לרדוף אחריו. בגיל 27 הוא מונה למנהל מחלקה בדויטשה בנק, והיה לאדם הצעיר ביותר בתפקיד כזה בתולדות הבנק; ב־2005 הוא ניצח בתחרות פוקר שארגן וורן באפט, שגם הזמין אותו להשתתף בה באופן אישי, וזכה במזראטי; וב־2008, בעיצומו של המשבר הפיננסי, הוא שוב כיכב בכותרות כשהפסיד 1.8 מיליארד דולר לבנק הגרמני שבו עלה לגדולה. אבל גולת הכותרת האמיתית הגיעה בשנה שעברה, כשקרן הגידור שהקים ב־2009, סבא קפיטל (Saba Capital Management), נבחרה לקרן הגידור הטובה בעולם לשנת 2020 בזכות תשואה של 70% שהשיגה באותה שנה, בין היתר באמצעות זיהוי של אנומליה משמעותית בשוק האשראי האמריקאי.

החשיפה לא דילגה על אשתו ואם שלוש בנותיו, טלי פרהדיאן־ויינשטיין, שנאלצה לצאת מהצללים ולהתראיין במסגרת התמודדותה על המשרה היוקרתית של התובעת הראשית של מנהטן. פרהדיאן־ויינשטיין, שמתמודדת על התפקיד מטעם המפלגה הדמוקרטית, קיבלה תמיכה מדמויות פוליטיות בולטות כמו הילארי קלינטון, ומבכירי תעשיית קרנות הגידור כמו ביל אקמן. באחד הראיונות היא סיפרה שהיא צופה אדוקה בסדרה הישראלית "טהרן", שעמה היא מזדהה כמי שנמלטה עם משפחתה מבירת איראן רגע לפני המהפכה. על הדרך בני הזוג נאלצו לחשוף את תשלומי המס שלהם, לאחר שהועלו ספקות אם המתמודדת - שמגיעה מלב לבו של הממסד הפיננסי העשיר והשבע של ניו יורק - תוכל להתמודד עם ההליך המרכזי שאותו תידרש לנהל אם תנצח — תיק העלמות המס של נשיא ארה"ב לשעבר דונלד טראמפ. מדו"חות המס עולה כי בין השנים 2010—2018 בני הזוג שילמו מסים פדרליים בסכום כולל של 86.3 מיליון דולר, ועוד מסים של 37.7 מיליון דולר למדינת ניו יורק, שבה הם מתגוררים. סכומים אלה נגזרו מהכנסות של 289 מיליון דולר, שקוזזו באמצעות תרומות של 30 מיליון דולר. חלק לא מבוטל מהתרומות הגיעו לארגונים פרו־ישראליים או יהודיים. ההון של בני הזוג אפשר לפרהדיאן־ויינשטיין לתרום לקמפיין של עצמה לתפקיד התובעת הראשית של מנהטן 8.2 מיליון דולר — יותר מהתרומות של שבעת המתמודדים מולה גם יחד.

3 צפייה בגלריה

בועז ויינשטיין על השקעה בספאק: "לנו יושב בראש דבר אחד - כל 10 דולר שנשקיע במניה של ספאק הם 10 דולר שיושבים באג"ח של ממשלת ארה"ב. אין השקעה בטוחה יותר"

(צילום: רויטרס)

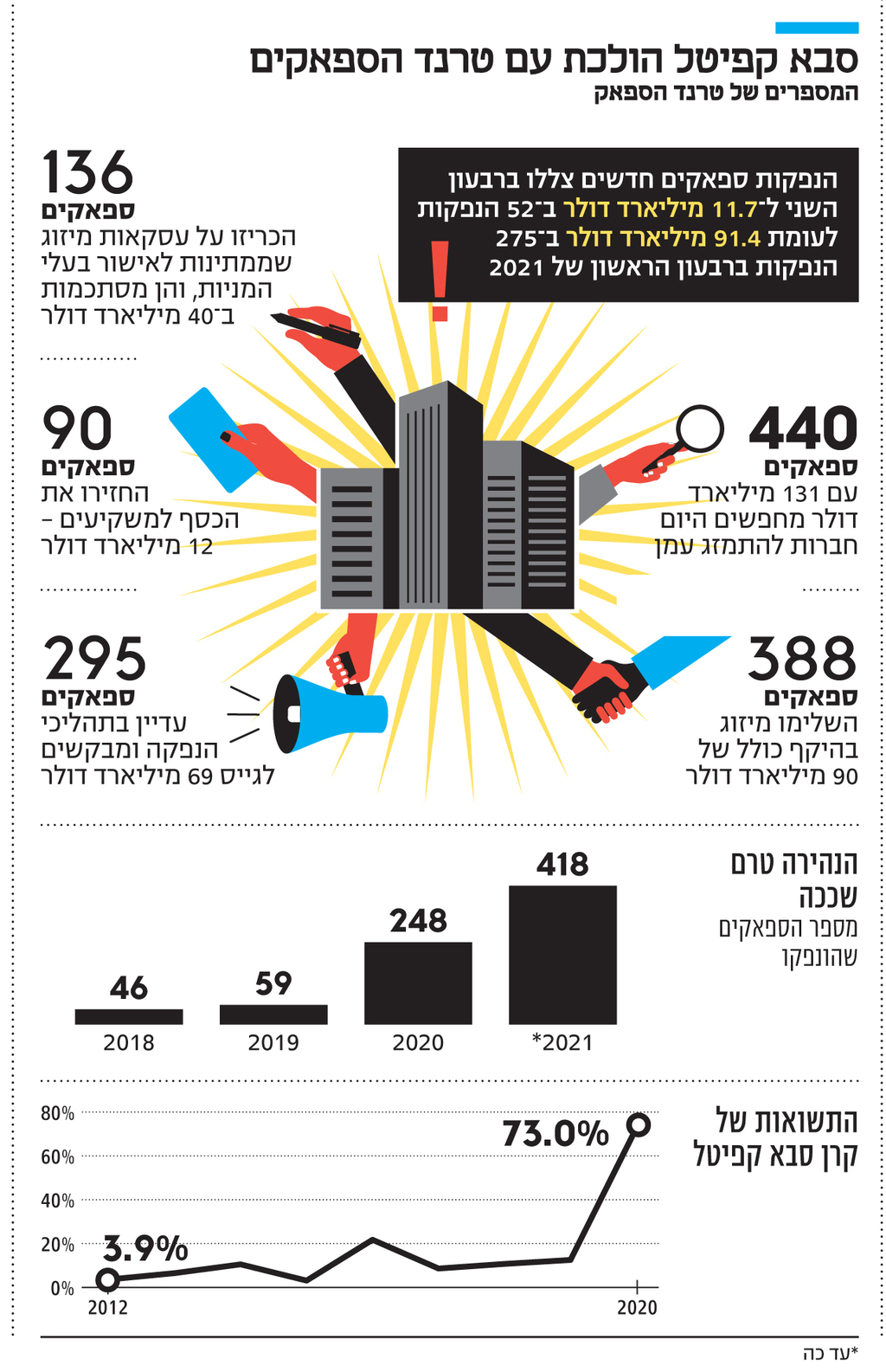

כעת, בגיל 48, ויינשטיין, בן להורים ישראלים שנולד בארה"ב, כבר משלים עם מציאות היותו סוג של סלבריטי ומוכן לבלוע את גלולת הפרסום המרה. הוא גם יודע מה הוא רוצה שתהיה הכותרת הבאה שתיקשר בשמו — האיש שזיהה את הבוננזה בתעשיית הספאקים ורשם עליה תשואה היסטורית. "בכל הקריירה שלי מעולם לא ראיתי שמחלקים אופציות בחינם כמו שמחלקים עכשיו בהנפקות של ספאקים, וזה מייצר הזדמנות בלתי רגילה", אומר ויינשטיין בראיון מיוחד ל"כלכליסט". "סבא קפיטל כבר פועלת בשוק הספאקים מאז 2006. בשנה זו החזקנו באמצעות דויטשה בנק 7% משוק הספאקים, שהסתכם ב־15 מיליארד דולר. היום אנחנו מחזיקים אולי 1% מההון המושקע בחברות האלו, לאחר שהשקענו 1.7 מיליארד דולר, מה שהופך אותנו לאחד מחמשת המשקיעים הגדולים בשוק", סיפר ויינשטיין. את העניין שלו בחברות הללו, מעין שלדים שמונפקים כדי לגייס כסף במטרה למזג לתוכם חברה פרטית, הוא מסביר: "רוב קרנות הגידור קונות מניות או אשראי. אנחנו מחפשים משהו שונה, והספאקים הם בדיוק זה".

כמשקיע, אתה רואה את טרנד הספאקים בתור אג"ח עם אופציה להמרה למניות, עוד לפני שמדברים על המיזוגים עם חברות טכנולוגיה?

"הכסף שמגייסים יזמי הספאקים מוחזק באג"ח קצרות של ממשלת ארה"ב עד שהמיזוג עם החברה הריאלית מושלם, וזה אפילו יותר טוב מאג"ח רגילות עם אופציה. בתרחיש השלילי, יש את רשת הביטחון של ממשלת ארה"ב. בתרחיש החיובי יש למניה פוטנציאל לעלות. כתוצאה מכך אג"ח של ממשלת ארה"ב היא כיום השקעה מסוכנת יותר מהשקעה בספאק".

על מאבק הצעירים בקרנות הגידור: "השאלה 'כמה הדברים שווים באמת' הפכה אקוטית מאז עליית מניות כמו גיימסטופ ו־AMC. כמה עולה מניה של בית קולנוע כשאי אפשר ללכת לסרט? הכל יותר טכני"

בדיקת ה־DNA לוויינשטיין השני

מי שהתחיל את הרומן של סבא קפיטל עם חברות הספאק הוא פייר ויינשטיין. שני הוויינשטיינים הכירו בדויטשה בנק ועובדים יחד מאז 2004, ואין ביניהם קשר משפחתי וגם לא דמיון ויזואלי. "בשלב מסוים נמאס לנו לשמוע את השאלה 'אתם אחים או בני דודים?', אז הלכנו ועשינו בדיקת DNA שתוכיח זאת לתמיד. זה נשמע מצחיק, אבל לגופים רבים שאיתם אנחנו עובדים יש מדיניות בנוגע לנפוטיזם, ולכן העניין הזה, שתמיד עולה בשלב בדיקות הנאותות, חשוב להם".

חרף שמו הישראלי, ויינשטיין יודע רק מעט עברית. בתחילת השיחה הוא מיד שאל במבטא כבד, "איפה את גרה? הילדות של אמי עברה עליה ברמת גן", ומיהר להוסיף, "אני מתבייש לדבר עברית, בואי נעבור לאנגלית בבקשה". ויינשטיין מספר שבתור ילד היה נוסע בכל חופשת קיץ לישראל, ושאחד האנשים שהכי השפיעו עליו היה סבו מצד אמו, שנולדה בגטו ורשה וניצלה בזכות תושייתו של הסב, שמסר אותה זמנית למשפחה נוצרית. זה גם מקור השם של קרן הגידור, שבו החל להשתמש עוד לפני שהוקמה, כשכינה כך את הדסק שלו בדויטשה בנק. לאורך כמעט עשור, שבו הרוויח הנכד של ניצול השואה הרבה מאוד כסף עבור אחד המוסדות הפיננסיים הגדולים בגרמניה, הוא הקפיד לגייס כמה שיותר ישראלים או ישראלים לשעבר למחלקה שלו. לאחר שספג את ההפסד האדיר במשבר הפיננסי העולמי ב־2008 - השנה היחידה שבה הפסיד בכל שנותיו בדויטשה - הוא עזב את הבנק עם קבוצה של 15 עובדים כדי להקים קרן גידור משלו.

כיום סבא קפיטל מנהלת 3.7 מיליארד דולר ומעסיקה 40 עובדים, עשרה מהם מהקבוצה המקורית שהגיעה עם ויינשטיין מדויטשה בנק. הקרן מתמחה באשראי והביצועים שלה לאורך השנים לא היו אחידים. ב־2012, למשל, היא ניהלה 5.6 מיליארד דולר, אך בעקבות רצף של תשואות שליליות היקף הנכסים שלה ירד ל־1.3 מיליארד דולר בלבד ב־2015. אבל ב־2020 סבא קפיטל שוב הפכה לכוכבת. בחודש מרץ, שבו שוקי ההון והחוב התמוטטו בעקבות משבר הקורונה, התגאה ויינשטיין בדו"ח למשקיעיו בתשואה של 33%. את התשואה הפנומנלית הזו רשם בתחום החביב עליו, שבו הוא נחשב גם לאחד המשקיעים המתוחכמים בעולם - משחק על הפרשי התמחור של CDS, שהם מעין תעודות ביטוח מפני פשיטת רגל של חברות. כפי שוויינשטיין תיאר זאת בשנה שעברה: "מעולם בקריירה שלי לא נתקלתי באנומליה כזו, שבה CDS על אג"ח שמדורגות נמוך, כמעט ברמת הזבל, נסחרים במחיר דומה לאלה של חברות בדירוג גבוה, ולכן זה התבקש".

"ההון מופנה לחלק הבטוח של הספאק"

סיפור האהבה הנוכחי של ויינשטיין עם עולם הספאקים חדש יחסית עבורו, ועל הדרך הוא נחשף לעוד עולם שעד היום הוא נמנע ממנו - השקעה בחברות ישראליות, שהפכו ליעד מיזוג פופולרי עבור ספאקים. "אני מושקע באי־טורו, היפו וארבה רובוטיקס, והיינו מושקעים גם בספאק שהתמזג עם איירונסורס", אומר ויינשטיין. "זה לא צירוף מקרים שיש לנו פתאום השקעות בישראל. אני מאוד מתעניין בסטארט־אפ ניישן, אבל בעבר לא היתה לי חשיפה לישראל כי התמקדנו רק בשוק האשראי. הספאקים מאפשרים לי להיחשף לתעשייה הישראלית, ולמדתי השנה הרבה מאוד על טכנולוגיה. זה כמובן לטובת המשקיעים של סבא, אבל זה משתלב גם עם העניין האישי שלי".

רשימת הספאקים שמספק ויינשטיין אינה אקראית. היא קשורה באופן ישיר לקרן iAngels של שלי הוד־מויאל ומור אסיא. ויינשטיין הוא אחד המשקיעים בקרן בהיקף של 55 מיליון דולר שגייסו השתיים. "מעבר לקרן, השקעתי באופן פרטי ב־iAngels, כשרק הוקמה, כי הכרתי את שלי, ובהמשך גם את מור, ואני מאוד אוהב את מה שהן בנו. כך נחשפתי גם לכמה חברות ישראליות. בארבה רובוטיקס אפילו השקענו בשלב ה־Pipe (גיוס ההון השני שעורכת חברת ספאק, לאחר שכבר ידועה זהותה של החברה הריאלית שאיתה תתמזג - ס"ש). עכשיו אנחנו רואים עוד הרבה מצגות של חברות ישראליות שמועמדות להתמזג עם ספאקים".

על קיומה של בועה: "שוק האג"ח עדיין במצב של 'סימום' בגלל הבנק המרכזי של ארה"ב. כבר אין לו לאן לעלות. אני תוהה כמה כסף עוד אפשר לשים שם"

iAngels היא פלטפורמת השקעות הון סיכון שהקימו הוד־מויאל ואסיא, הנשואה ליוני אסיא, מייסד אי־טורו — פלטפורמה למסחר בני"ע שמתחרה ברובינהוד. אי־טורו אמורה להשלים בקרוב מיזוג עם חברת ספאק ותתחיל להיסחר בוול סטריט לפי שווי של 10.4 מיליארד דולר. ארבה רובוטיקס הפועלת בתחום הרכב האוטונומי, שבה השקיעה iAngels, אמורה להתמזג אף היא עם ספאק לפי שווי של 723 מיליון דולר, אף שהיא נטולת הכנסות. היפו, השקעה נוספת של סבא קפיטל, הפכה לאחרונה לשם נרדף לבעייתיות של פורמט הספאקים, לאחר ש־83% מהמשקיעים בספאק משכו את כספם והחברה נותרה עם גיוס של 550 מיליון דולר במקום גיוס של 750 מיליון דולר שתוכנן מראש. המשקיעים מקרב הציבור הבינו את האיתות ששלחו הקרנות המתוחכמות, כמו זו של ויינשטיין, והחלו למכור את מניות במהירות. כך, שבועיים לאחר ההנפקה השווי של היפו נחתך ביותר מחצי, מ־5 מיליארד דולר ל־2.3 מיליארד דולר בלבד.

אז ספאק זה כלי מצוין למשקיעים מתוחכמים, אבל לא בטוח שהוא טוב כל כך לחברות או למשקיעים מהציבור.

"מעולם לא פגשתי השקעה שהיא Win־Win לכולם. אנחנו מכירים היטב את עולם הספאקים. כמכשיר השקעה הוא השתפר מאוד ברמת הביטחון שהוא מספק בשנים האחרונות. רבים אומרים, 'למה להשקיע 10 דולר ברכישת מניה של ספאק? אני מעדיף להפנות את הכסף שלי לקריפטו־שמיפטו'. משקיעים אחרים מאוד מתרגשים מהחברות שהספאק אולי יקנה. אבל לנו יושב בראש רק דבר אחד: כל 10 דולר שנשקע במניה של ספאק הם 10 דולר שיושבים באג"ח של ממשלת ארה"ב, שמוחזקת בנאמנות. אין השקעה בטוחה יותר. לאחר מכן יש לנו אופציה להשקיע בחברה מעניינת, שיש לי היכולת והאפשרות להחליט אם אני אוהב אותה או לא במסגרת ההצבעה על המיזוג באסיפת בעלי המניות; זאת בניגוד למצב בקרנות השקעה פרטיות, שם אני משקיע את הכסף והן קונות מה שנראה להן בלי לשאול. זה קצת כמו בשעשועונים של פעם. אפשר להציץ ולראות מה יש מאחורי הווילון, ולהחליט אם אתה בעניין. אם מסתכלים על שוק האג"ח האמריקאי, יש סיכוי שהוא יהפוך לאחד מאפיקי ההשקעה הגרועים ביותר מבחינת תשואה, בגלל אינפלציה שהיא אולי לא חולפת. כרגע התשואה בשוק הזה נעה סביב 1.2% בהשוואה לתשואה של 2.2% בהשקעות של 50 מיליארד דולר בספאקים. פייר קנה אפילו בתשואה של 4%".

3 צפייה בגלריה

ויינשטיין עם אשתו, טלי פרהדיאן־ויינשטיין, שמתמודדת על משרת התובעת הראשית של מנהטן. מגיעה מלב לבו של הממסד הפיננסי העשיר והשבע

(צילום: בלומברג)

התשואה שוויינשטיין מדבר עליה נוצרת מהרגע שבו הספאק מונפק - וזה תמיד קורה במחיר של 10 דולר למניה - ועד שמתרחש אירוע הדה־ספאקינג. כלומר, השלמת המיזוג עם החברה הריאלית, שהוא למעשה רגע ההנפקה של אותה חברה. בין לבין התנודתיות עזה. חלק מהמניות עולות, וחלק יורדות ככל שחולף הזמן והספאק לא מודיע על עסקת מיזוג, או משום שבעלי המניות לא אוהבים את המיזוג שיזמי הספאק מציעים. גם משקיעים מן הציבור, ולא רק קרנות גידור או גופים מתוחכמים אחרים, יכולים לקנות בשוק מניות של ספאקים, ובמעמד האסיפה שבה נדרשים בעלי המניות לאשר את המיזוג, הם יכולים לאשר את העסקה אך לפדות את הכסף, ולשמור על האופציה שקיבלו בעת הרכישה. כך, המשקיע יכול להישאר עם אותם 10 דולר שהשקיע ולקבל אופציה לרכוש את מניית חברה הטכנולוגיה שאיתה הספאק יתמזג, אם יראה בעתיד כי טוב.

לאחר שנודעת זהותה של החברה הריאלית שמתמזגת עם הספאק, נערך סבב גיוס שני — Pipe. ראשי תיבות של Private Investment in Public Equity. בסבב זה, שנחשב לכאורה בטוח יותר משום שכבר יודעים באיזו חברה משקיעים ומה התמחור שלה, נכנסים לרוב גופים מוסדיים. משקיעים אלה לא משתתפים באסיפת בעלי המניות שמאשרת את המיזוג והם לא יכולים לפדות את כספם, אלא רק למכור את המניה בשוק לאחר תקופת חסימה שאורכה על פי רוב חודשים ספורים מההנפקה.

אבל מה עם החברה? חברה כמו היפו בונה על סכום שייכנס לקופתה בגיוס, ואז המשקיעים בורחים לה עם הכסף.

"מה שמסוכן לחברה, זה בדיוק מה שטוב למשקיעים. זה כמו לשאול למי רכישות ממונפות טובות. זה טוב למשקיע, אבל אולי לא טוב לעובד. בהיפו השווי נקבע בפברואר 2021, כשוול סטריט היתה בשיא בתמחור חברות צמיחה. מאז התמחור ורמות השווי השתנו, ועד שהיפו קיימה את אסיפת בעלי המניות לאישור המיזוג, עברו חמישה חודשים. במהלכם קרו דברים שהובילו את החברות המקבילות לה להיסחר במכפילים אחרים. במצב כזה החברה יכלה לעשות אחד משניים — או להפחית את השווי, או להסתכן בפדיונות מצד המשקיעים. אני כמשקיע אומר שעבורי השווי של היפו כבר פחות מתאים, ורוב המשקיעים חשבו כך".

מה זה אומר לגבי אי־טורו? גם מאז הכרזתה על מיזוג עם ספאק חלפה כבר חצי שנה. יש סכנת פדיונות גבוהים כאן?

"ההנפקה של רובינהוד הראתה לנו שהתמחור של אי־טורו זול. מדובר באחד היוצאים מן הכלל. הם נמנעו בחוכמה מכל התסבוכות שרובינהוד נקלעה אליהן סביב המסחר במניות רדיט (הכוונה היא למניות שהורצו על ידי משקיעים צעירים, כגון גיימסטופ, במטרה להביא את קרנות הגידור שפתחו עליהן פוזיציות שורט גדולות למצב של שורט־סקוויז - ס"ש)".

בינתיים, לפחות בספאקים הישראלים, חברות מקבלות שווי גבוה ונופלות אחרי שהופכות לציבוריות. זה אומר שהערכות השווי נדיבות מדי, או שזה מובנה בספאקים?

"השוק תמחר את עצמו מחדש לעומת 2021, אף שלכאורה המדדים רשמו שיאים. הנפילות במניות הספאקים החלו במרץ 2021 והן נמשכות. המדדים המרכזיים הם לא מדד ההשוואה הנכון עבור המניות האלה; צריך להסתכל על קרנות סל כמו ארק של קאת'י ווד. הן כבר איבדו בממוצע 24% מתחילת השנה, ושם יש סחורה דומה למה שהספאקים קונים. בנוסף, הרבה מאוד חברות דומות מגיעות עכשיו לשוק, והמשקיעים יותר בררניים. אנחנו מראש נמנעים כמעט מהשקעה בשלב ה־Pipe. על כל 100 השקעות בספאק יש לנו רק השקעה אחת ב־Pipe. ההון שלנו מיועד לחלק הבטוח של הספאק".

מה בנוגע לסכום האדיר של יותר מ־100 מיליארד דולר שהושקעו ב־350 ספאקים שעדיין מחפשים מיזוג?

"חלק ימצאו מיזוג וחלק לא. יהיה ניעור בתעשייה הזאת. אני מעריך שהגל הבא של רכישות על ידי ספאקים יהיה ברמות שווי נמוכות יותר, אולי נמוכות במקצת ואולי בהרבה. לא צריכים להיות מאות אנשים שמתרוצצים בין החברות ומציעים לך להתמזג, ולא צריך להיות מספר אינסופי של אנשים שנותנים להם כסף. מי שמקבלים כסף צריכים להיות אנשים עם מוניטין. צריך פחות מנהלים ויזמים של ספאקים. אבל השוק הזה לא ייעלם. היו שבועות שסבא קנתה בכל שבוע יותר מ־20 מניות של ספאקים שהונפקו, וקיבלנו גם הקצאות יפות מאוד כי יש לנו מוניטין. היום אנחנו מדברים על עסקאות בודדות בשבוע. אבל אנחנו עדיין קונים. לא היה יום השנה שבו לא קנינו או מכרנו מניות ספאקים. השוק השתפר והיזמים מוכנים להבטיח לנו מראש החזר של 10.2 דולר על כל 10 דולר שנשקיע, וזה עוד לפני האופציות הרגילות שאנחנו מקבלים כשקונים מניות של ספאקים".

"שוק האג"ח במצב של 'סימום' בגלל הפד"

מה דעתך על השווקים באופן כללי בשלב זה? אנחנו בבועה או בשידור חוזר של שנת 2000?

"כדור הבדולח של אנשים רבים מטושטש היום, אבל לי אין אפילו כדור כזה. אני יכול לציין חריגה שאני רואה בשווקים. מצד אחד, במניות ובעיקר בנגזרים שחשופים לקורונה, כמו האנרגיה, יש תנודתיות גבוהה בשנתיים האחרונות. גם מחירי האופציות הגבוהים מבטאים את זה. מצד שני, התנודתיות הזו לא באה לידי ביטוי בשוק החוב. גם ספאקים וגם אג"ח זבל מספקים היום תשואה ממוצעת של 3%. אני מסיק מכך ששוק האג"ח עדיין במצב של 'סימום' בגלל הבנק המרכזי של ארה"ב. התוצאה היא שבארה"ב לפחות, לא מעט חברות הגיעו לדיפולט, וזה לא בא לידי ביטוי בשוק האג"ח. לכן, אם מדברים על קיום בועה ועל רמת המחירים, ברור שהמניות יכולות ללכת לכיוון רע, אבל תמיד יש פוטנציאל להמשך עליות. מנגד, בשוק החוב כבר אין לאן לעלות, הוא מתומחר באופן מושלם. באג"ח חברות יש כיום את היחס הגרוע ביותר בין סיכון לסיכוי שראיתי. אני לא אומר שששוק החוב יתרסק, אבל תוהה כמה כסף עוד אפשר לשים שם. אז התשובה היא שכבר אין בועה, וזה מה שגרוע. כשזה המצב בשוק החוב, אפשר להסתכל באהדה גדולה יותר על שוק המניות, כי מי יודע, תמיד ייתכן שהוא יפתיע. באג"ח, לעומת זאת, אף פעם לא תקבל מהחברה יותר ממה שהיא חייבת לך".

איך התשואות שלכם השנה?

"תשואה חיובית, בין 2% ל־11%. אנחנו משגשגים כשיש תנודתיות בשוק החוב, ועכשיו מאוד שקט".

מה יוציא את שוק האשראי מהתרדמת?

"אני בשוק הזה מאז גיל 19, כבר 29 שנים. במהלך השנים האלה התרחשו יותר מ־10 נפילות חדות בשוק החוב, וברוב המכריע של המקרים אף אחד לא ידע את זה מראש ולא צפה את זה. הטריגר יכול להגיע מכל מיני כיוונים, והוא יכול להיות מפתיע, שלא כמו הקורונה, קריסת מגדלי התאומים או קריסת קרן הגידור LTCM. העולם הוא מורכב והפירוש של זה הוא חוסר ודאות. בשוק המניות זה לא בהכרח רע. גם טסלה תנודתית והיא עלתה יותר מ־1,000%, וגם ניקולה תנודתית והיא התרסקה. עבור שוק החוב, חוסר ודאות זה רע באופן אבסולוטי, כי יש פחות ביטחון שהחברות יחזירו את הכסף שהן לוו".

איך ההרגשה להיות קרן גידור בשנה האחרונה? ממלכי השוק הפכתם לאחד הגורמים הכי מושמצים, כשהצעירים נלחמים בקרנות הגידור השורטיסטיות כמו מלווין קפיטל.

"אני לא מסכים שזה היה מכוון נגד התעשייה, ולא חושב שהמשקיעים הקטנים שונאים את קרנות הגידור. הם פשוט חשפו את החולשה של השורטיסטים, שמחזיקים בפוזיציות גדולות מדי. לנו אין חשיפות כאלה. הם הראו איך הכוח של הרבה משקיעים קטנים יכול לנצח את הגדולים. בינתיים הרבה משקיעים מצטרפים לקבוצות האלה והם יפסידו הרבה כסף. היה מעניין לראות איך הכוח של ההמון יכול לנצח מוסדיים גדולים. השאלה 'כמה הדברים שווים באמת' הפכה לאקוטית, מאז עליית מניות הצעירים כמו גיימסטופ ו־AMC והקריפטו. כמה עולה מניה של בית קולנוע כשאף אחד לא יכול ללכת לסרט, כמו במקרה של AMC? היום הכל הרבה פחות ברור והרבה יותר טכני. כשאני התחלתי להשקיע ולנהל השקעות, ביצענו תמחורים לפי מודלים ומדדים פונדמנטליים. הטכני תמיד היה שם. אבל הוא לא נהג באוטובוס כמו היום, אלא ישב אי שם בספסל האחורי".