גיוס החוב בת"א ישחרר את הד"ר הטורקי מערבויות אישיות

גיוס החוב בת"א ישחרר את הד"ר הטורקי מערבויות אישיות

קלקן קפיטל של ד"ר פרחן קלקן, שעוסקת בעיקר ברכישת והשבחת מתחמי מגורים בשכונות מצוקה ופשע בסביבות העיר יוסטון שבטקסס רוצה לגייס חוב של 350 מיליון שקל בתל אביב. החברה שתנפיק את האג"ח רשמה את נכסיה באיי הבתולה

אחרי שלוש שנים וחצי של הפסקה חברת נדל"ן שפועלת בטקסס מעוניינת לגייס חוב של 350 מיליון שקל באחוזת בית במודל BVI, שהותיר זכרונות רעים בשוק האג"ח בתל אביב. חברת הנדל"ן המניב קלקן קפיטל שפועלת בתחום הנדל"ן למגורים ביוסטון ובסביבתה שבטקסס ארה"ב, רשמה נכסים של החברה המגייסת באיי הבתולה הבריטיים (BVI).

קלקן מעוניינת לגייס, כאמור, 350 מיליון שקל לפירעון עד לנובמבר 2025, ומדרוג אישרה לאג"ח דירוג מותנה A2.il מובטחות בשעבודים. תמורת ההנפקה מיועדת בחלקה העיקרי (67 מיליון דולר) לפירעון חובות קיימים על נכסי החברה שלבעל השליטה ערבויות אישיות עליהם ושחלקם מיועדים להיות משועבדים לטובת מחזיקי האג"ח, ולפירעון הלוואה של 10 מיליון דולר שגם עליה לקלקן ערבויות אישיות. יתרת הסכום מיועדת להשקעה בנכסים חדשים ולפעילות שוטפת.

הבעלים של קלקן הוא פרחן קלקן (Fercan Kalkan), יליד תורקיה שנושא תואר דוקטור לאוקיינוגרפיה היגר לארה"ב ורכש והשביח שם מתחילת שנות התשעים 87 נכסים שמהם מימש עד כה 62. לקלקן עמוד לינקדין פעיל שבו הוא מתאר את התפתחותו העסקית, אך אתר האינטרנט של חברתו, שקישור אליו מופיע בעמוד, אינו זמין.

קלקן עוסק ברכישת והשבחת נדל"ן מניב בשימוש מגורים מסוג מולטי־פמילי (Multifamily) תוך התמקדות בשכונות מצוקה ופשע בעיר יוסטון ובסביבתה, רוכש נכסים המאופיינים בניהול כושל, רמת הזנחה גבוהה ובעיות מבניות בעסקאות הזדמנותיות, משביחם בתוך תקופה קצרה באמצעות טיוב השוכרים ושיפורים פיזיים לצד פעולות לשיפור אורח החיים של הקהילה המתגוררת בנכסים ומחזיק בהם לטווח ארוך. בתשקיף ההנפקה הוסבר כי לנכסים ביקוש קשיח מאוד, מכיוון שדמי השכירות בהם נמוכים יחסית ולדיירים אין אמצעים לרכוש בית ולכן אין להם אלטרנטיבות דיור אחרות, וכן כי מלאי נכסי המולטי־פמילי באזורי הפעילות של החברה מוגבל יחסית.

מתגד למשטר של ארדואן: קלקן נחשב אישיות בלתי רצויה בתורכיה, וזאת בשל תמיכתו בעבר בתנועת גולן (Gulen), על שמו של איש האופוזיציה פתחוללה גולן שמתנגד לשלטונו של נשיא תורקיה, ארדואן. שמה של תנועה זו נקשר ב־2016 לניסיון הפיכה כנגד הנשיא ארדואן וסווגה בעקבות זאת על ידי הממשלה באנקרה כארגון טרור.

קלקן הקים ביוני האחרון את חברת Kalkan Capital באיי הבתולה הבריטיים (BVI), שהיא זו שתנפיק את האג"ח ואליה יועברו מלוא זכויותיו ב־22 נכסים, מהם 20 נכסי מולטי־פמילי, נכס נוסף שמיועד להסבה למולטי־פמילי וקרקע בשטח של 360 דונם, כולם ביוסטון ובסביבתה. קבוצת קלקן תמשיך להחזיק בנפרד בשני נכסי מולטי־פמילי באזור, המוחזקים על ידיה בשותפות (50%) עם גורמים אחרים.

חברות BVI הן חברות שמאוגדות באיי הבתולה הבריטיים שלתוכן מוזרמים נכסים והן מקבלות עליהן את הדין הישראלי ומגייסות כאן איגרות חוב. טרנד הנפקות ה־BVI החל ב־2008 ותפס תאוצה במהלך העשור שלאחר מכן עד שהסתיים ב־2019. מספר החברות הזרות שגייסו חוב במסגרת מודל זה הגיע ליותר מ־30 והן גייסו יותר מ־30 מיליארד שקל. המודל ידע לא מעט מורדות שהובילו לעצירת ההנפקות, בין השאר בעקבות קריסתן של החברות אולייר, סטארווד וברוקלנד.

חברה נוספת שגייסה כך אג"ח, אלטיטיוד השקעות, הסתבכה לאחרונה והאג"ח שלה נסחרות כיום בתשואה דו־ספרתית. לאור הבעייתיות שהתגלתה בפעילותן של החברות הזרות רשות ניירות ערך נקטה בצעדים להגבילן ובשנה שעברה קבעה כי אג"ח של חברה נטולת זיקה לישראל שיהיה נמוך מדירוג AA ייחשב כאג"ח שאינו בדירוג השקעה ובסיכון גבוה. החברות הזרות, וקלקן ביניהן, פנו לגיוס החוב בישראל מכיוון שהן קטנות מדי בשביל לגייס אג"ח בשוק האמריקאי שנושא עיניו אל חברות גדולות וגיוסים בהיקפים רחבים ואינו מפותח מספיק עבור יזמי נדל"ן קטנים ובינוניים, ומהבנקים בארה"ב, ובמיוחד לאחר העלאות הריבית האחרונות של הפד, היא עשויה להידרש לריביות גבוהות מזו שעשויה לקבל כאן בהנפקה, שרמתה המקסימלית נקבעה על 7.5%.

לפי התשקיף שהוגש לבורסה, ב־20 נכסי המולטי־פמילי של החברה כ־8,600 יחידות דיור, שהושכרו, נכון לסוף ספטמבר 2022 ב־95% תפוסה. אחד הנכסים שמיועדים לשעבוד לטובת מחזיקי האג"ח היה מיועד בתחילת השנה למכירה, אך תוקף הסכם המכירה פג ואין ודאות שהעסקה תושלם. ההון העצמי שלה הגיע בסוף ספטמבר ל־397 מיליון דולר, שווי הנכסים ל־875 מיליון דולר והחוב על הנכסים מגיע ל־493 מיליון דולר, בריבית ממוצעת של 5.47%. ה־LTV, יחס החוב לנכסים, הגיע ל־56%. מחצית מהחוב הן הלוואות בריבית משתנה שמושפעות מהעלאות הריבית הפדראלית, כך שהעלאה של 1% בריבית תוסיף 2.5 מיליון דולר להוצאות המימון של קלקן.

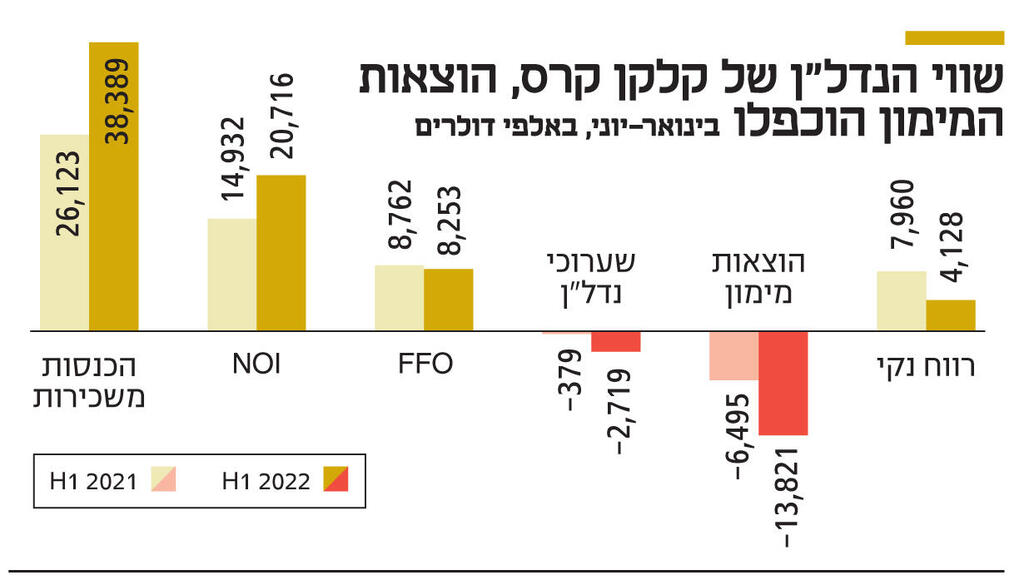

השווי ירד, המימון התייקר: בינואר־יוני השנה הנכסים הניבו הכנסות משכירות של 38 מיליון דולר, ב־47% יותר מאלו שנרשמו בתקופה המקבילה, אולם הרווח הנקי ירד ב־48%, ל־4 מיליון דולר בלבד. זאת לאור ירידה בשווי הנדל"ן להשקעה והוצאות מימון שהוכפלו ל־13 מיליון דולר, תוצאה של תשלומי ריבית על הלוואת גישור עבור רכישת נכסים. במדדים התפעוליים, ה־NOI, שמודד את ההכנסות התפעוליות נטו, עלה ב־40% לעומת התקופה המקבילה, ל־21 מיליון דולר, לצד עלייה של 10% ב־NOI מנכסים זהים, וה־FFO שמודד את תזרים המזומנים מפעילות ריאלית הגיע ל־8.2 מיליון דולר והיה מעט נמוך מזה שנרשם במחצית המקבילה, 8.7 מיליון דולר. ב־2021 רשמה החברה רווח נקי חריג של 190 מיליון דולר, בעיקר הודות לשערוכי נדל"ן חיוביים של 173 מיליון דולר (91%), בעוד ב־2020 הרווח הנקי הגיע ל־83 מיליון דולר שמהם 69 מיליון דולר (83%) נבעו משערוכים.

פרט פיקנטי נסף שעולה מהתשקיף מתייחס לעברו הנקי של קלקן בארה"ב שכלל רק עבירה מסוג עוון שהודה בה במסגרת הסדר לפני כשנתיים - נהיגה בהשפעת אלכוהול ובמסגרתה לא הושת עליו עונש או קנס.

החתם שמלווה את ההנפקה הוא אוריון חיתום והנפקות שהוביל השנה את הנפקת המניות של קרסו נדל"ן ושל ישראייר. ליו"ר קלקן קפיטל מיועד להתמנות אודי ארז המכהן במקביל כיו"ר קבוצת דלק וקבוצת לוזון ומכהן כדירקטור בחברות שונות, בהן חברות נדל"ן זרות נוספות שהנפיקו אג"ח בתל אביב, כדוגמת סאות'רן פרופרטיס, אקסטל לימיטד, ואם אר אר ת'ירטין לימיטד. כדי להתגבר שלא תהיה מוגדרת כנטולת זיקה לישראל, בכוונתה של קלקן למנות לדירקטוריון חברים ישראליים נוספים.