קסם לא אורגני: מסע הרכישות הביא את הפניקס לשיא היסטורי בקרנות הנאמנות

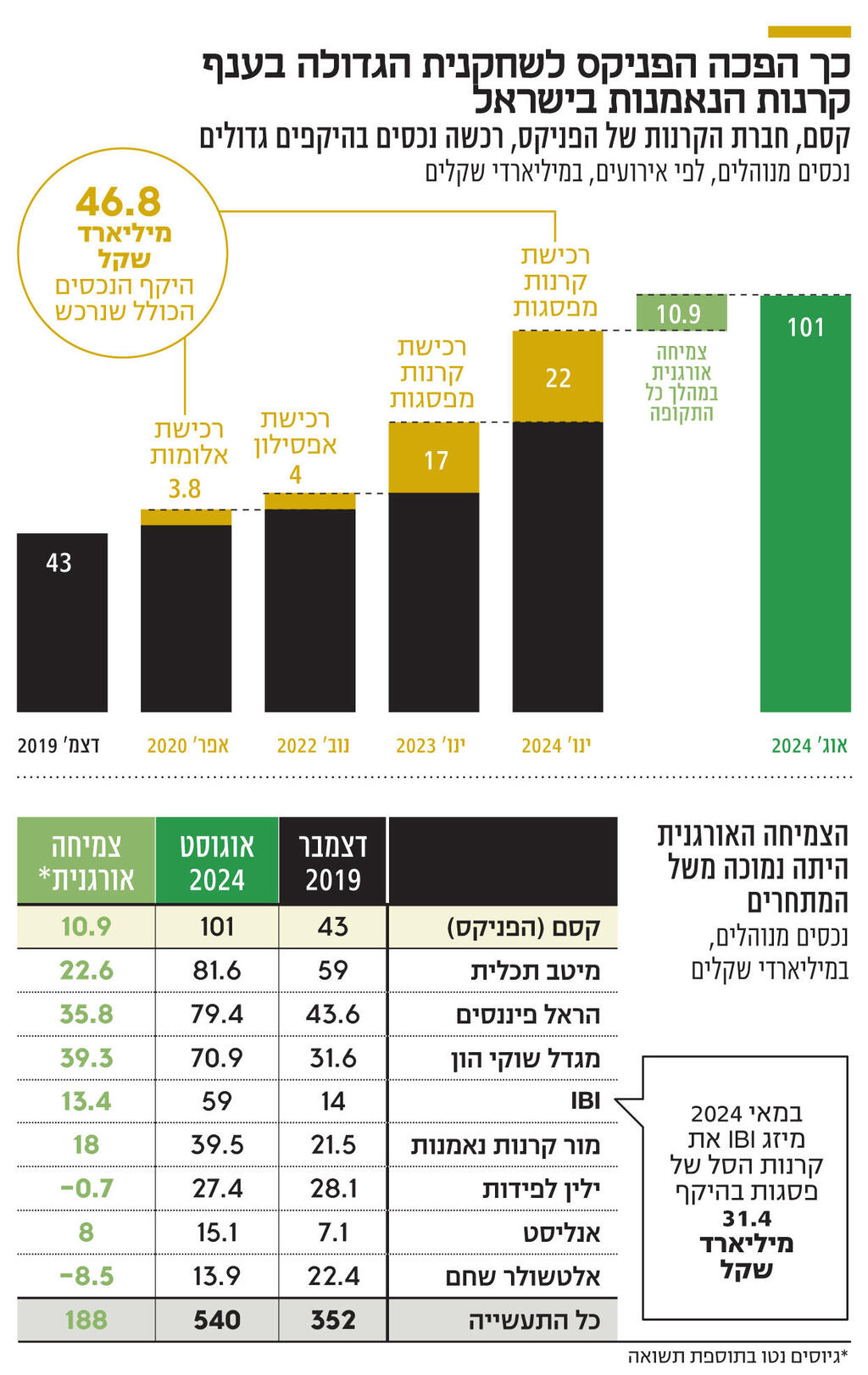

היקף הנכסים של קסם, חברת קרנות הנאמנות של הפניקס, יותר מהוכפל מ־2020 וחצה באוגוסט את הרף של 100 מיליארד שקל — לראשונה בתעשייה. הצמיחה הושגה בעיקר בזכות רכישות רבות, בעוד הצמיחה האורגנית של החברה הייתה נמוכה משל התעשייה והמתחרות הבולטות

קסם, חברת קרנות הנאמנות של הפניקס בית השקעות (השם הנוכחי של אקסלנס), שברה באוגוסט שיא כשנהפכה לחברת קרנות הנאמנות הראשונה בהיסטוריה של השוק המקומי שמנהלת נכסים ביותר מ־100 מיליארד שקל. נכון לסוף אוגוסט, עומד היקף הנכסים שמנהלת קסם על 101 מיליארד שקל, ונתח השוק שלה מהתעשייה כולה עומד על כ־19%. הפער מהמקום השני — שם ניצבת מיטב תכלית, חברת קרנות הנאמנות של בית ההשקעות מיטב — הוא משמעותי, שכן היא מנהלת נכסים בהיקף כולל של 81.6 מיליארד שקל.

כשבוחנים כיצד קסם הגיעה להיקף הנכסים המדובר, אפשר לראות שהצמיחה התרחשה בעיקר הודות לרכישות שהיא ביצעה מאז 2020, ולא הודות לצמיחה אורגנית — כלומר, גיוסים נטו (גיוסים בניכוי פדיונות) בתוספת התשואה שהושגה בפרק הזמן הזה. למעשה, הנכסים שנוספו אורגנית לקסם מתחילת 2020 מסתכמים ב־11 מיליארד שקל, מה שמשקף קצב צמיחה אורגני של 23%. זאת בעוד ענף קרנות הנאמנות צמח בכ־53% מהיקף נכסים כולל של 352 מיליארד שקל בתחילת 2020 להיקף של 540 מיליארד שקל. אולם יש לציין כי הענף כולו צמח בעיקר בזכות הקטגוריה של הקרנות הכספיות, שמטרתן להשיא באופן סולידי ועקבי תשואה דומה לגובה הריבית במשק. בניכוי הקרנות הכספיות, קרנות רבות שמנהלות קסם התברגו בחצי העליון של טבלת התשואות.

הצמיחה האורגנית של קסם היתה נמוכה משל המתחרות הגדולות בענף קרנות הנאמנות. כך, מסוף דצמבר 2019 עד אוגוסט 2024 מיטב תכלית צמחה אורגנית ב־22.6 מיליארד שקל, הראל פיננסים ב־35.8 מיליארד שקל ומגדל שוקי הון ב־39.3 מיליארד שקל.

קסם מנוהלת בידי המנכ"ל אבנר חדד והיו"ר בועז נגר, שמחזיקים יחד ב־7.5% ממניות החברה, בעוד הפניקס בית השקעות מחזיק בשליטה בשיעור של 88.4%. בתחילת העשור החליטה הנהלת קסם שיכולת הצמיחה האורגנית של גופי קרנות בישראל מוגבלת, ולכן רתמה את כוחה של הפניקס לטובת צמיחה באמצעות מיזוגים ורכישות. מסע הרכישות של קסם החל בתחילת 2020 עם עסקה למיזוג קרנות בית ההשקעות אלומות.

המהלך הגדיל את הנכסים המנוהלים בקרנות הנאמנות של קסם בכ־4 מיליארד שקל. בסוף 2022 ביצעה קסם קנייה משמעותית יותר, כאשר רכשה את בית ההשקעות אפסילון, שעד לאותה עת נחשב בינוני בענף, תמורת 95 מיליון שקל — מהלך שהגדיל את הקרנות בניהולה ב־4 מיליארד שקל נוספים.

צמיחה תוך אובדן לקוחות

בשנתיים האחרונות אסטרטגיית הצמיחה של קסם באמצעות מיזוגים ורכישות עלתה שלב, עם רכישת קרנות הנאמנות של פסגות. חדד ונגר זיהו את החולשה שהתפתחה בבית ההשקעות פסגות (או מה שנותר ממנו אחרי מכירת מרבית הנכסים לאלטשולר שחם), שנרכש בידי רני צים שנה קודם לכן. צים חיפש למכור את פעילות בית ההשקעות, לאחר שלא הצליח למכור את בית ההשקעות עצמו, והחליט למכור את הנכס העיקרי של פסגות — קרנות הנאמנות שלה.

מכירת הקרנות לפסגות נעשתה בשתי פעימות: הראשונה היתה הקרנות המנוהלות של פסגות שנרכשו בינואר 2023; והשנייה הקרנות המחקות שנרכשו במאי השנה ומוזגו לראשונה החודש. בשתי הפעימות עברו 39 מיליארד שקל מניהול בקרנות של פסגות לקרנות של קסם, ובסך הכל מתחילת העשור המיזוגים והרכישות תרמו 47 מיליארד שקל לנכסים של קסם, ובלעדיהם קסם היתה מנהלת כיום 53 מיליארד שקל וניצבת במקום השישי בלבד בתעשייה.

למעשה, אסטרטגיית הרכישה של קסם אפשרה לה לצמוח בזמן שהיא "מדממת". כלומר, מאבדת לקוחות בחלק מפרקי הזמן האלה. כך, בשנת 2023 עזבו את קסם לקוחות בהיקף של כמעט 2 מיליארד שקל בקרנות הנאמנות, כאשר רק ילין לפידות ואלטשולר שחם פדו יותר ממנה באותה שנה — 3.5 מיליארד שקל ו־2.7 מיליארד שקל בהתאמה. הפדיונות היו עמוקים במיוחד בקרנות המסורתיות של קסם, שבהן איבדה החברה באותה שנה 3.4 מיליארד שקל. גם את 2022 סיימה קסם בפדיונות, אולם אלה היו קטנים יותר בהיקפם — בסכום כולל של 350 מיליון שקל.

הבעת אמון בתעשייה

בקסם רואים במסע הרכישות שלהם הבעת אמון בכלכלה ובתעשיית ההון בישראל בכלל, ובענף הקרנות בפרט. את הגישה הזו אין לבטל, שכן ההשקפה ששלטה עד לפני שנתיים היתה שמדובר בענף הולך ונעלם, שמאבד משקיעים פוטנציאליים לטובת השקעה ישירה במניות ובאג"ח, ואינו מוכן לשלם עמלות גבוהות עבור ניהול נכסים עבורו. "התיאבון של קסם לרכישות של מתחרים בתעשייה הוא סימן חיובי לענף, שמעיד כי פוטנציאל הצמיחה שלו עדיין לא מוצה", אמר בכיר בעולם הקרנות.

הבעת אמון בתעשייה היא בהחלט חשובה, אך מדוע סבלה קסם מפדיונות בניגוד למרבית הגופים בענף? יכולות להיות לכך כמה סיבות. בין היתר, מדובר בתשלום על צמיחה בעזרת מיזוגים ורכישות, כי כאשר ממזגים קרנות מגופים שונים, אם יש לגופים הללו קרנות דומות, אחת מהן תפורק במהלך שיביא ליציאה של חוסכים.

בנוסף, ההתמקדות במיזוגים ורכישות עשויה היתה לפגוע בתשואות של קרנות קסם, ובתוך כך הקטינה את האטרקטיביות של קרנות בית ההשקעות בקרב הלקוחות. כך לדוגמה, בקטגוריית הקרנות הגמישות — הענף שמציג את יכולות הניהול של גוף ההשקעה בישראל, כי אינו כפוף להגבלות השקעה — נמצאות ב־12 החודשים האחרונים שלוש הקרנות של קסם ברבע התחתון מבחינת תשואה, וזאת מתוך 42 קרנות. אף לא אחת מהן הצליחה להציג תשואה דו־ספרתית לעומת ממוצע של 13.5% בקטגוריה.

קסם הוקמה ב־2003 בידי חדד ורוי רגב כחברת ניהול תעודות סל בבעלות בית ההשקעות אקסלנס. השינוי המהותי שלה חל ב־2017, כאשר החל תהליך המיזוג של חברת קרנות הנאמנות של אקסלנס לתוך הפניקס, מהלך שהושלם ב־2018. באותה שנה גם יושמה רפורמת המעבר לקרנות סל, שביטלה את תעודות הסל, תחום ההתמחות של קסם עד אז. במאי 2022 נחתם הסכם בין הפניקס בית השקעות, חברה־בת של הפניקס פיננסים, לבין קסם.

שנתיים קודם לכן, ב־2020, חתמה קבוצת הפניקס על הסכם עם חדד ונגר, שמאפשר לשני המנהלים למכור או לרכוש מול הפניקס בשנים 2023–2029 את החזקותיהם בקסם. המנגנון שייקבע את מחיר העסקה הוא סוד שמור בשוק ההון ומתואר כך: "מחיר שוק, שייקבע בהתאם למנגנון מוסכם, המבוסס על הערכות שווי בדוח הכספי השנתי של הפניקס". המיזוגים והרכישות של קסם בשנים האחרונות לבטח תומכות באותה הערכת שווי והופכת את הרכישות לכדאיות לשני הצדדים.