איתקה תגייס מעל מיליארד דולר בלונדון, הרוב בהצעת מכר

איתקה תגייס מעל מיליארד דולר בלונדון, הרוב בהצעת מכר

קבוצת דלק סגרה את הרבעון השני והמחצית הראשונה בתוצאות שיא, שהופכות אותה לחברה הרווחית בבורסת ת"א. הרווח הנקי קפץ בשל רכישות הזדמנותיות. היעד הבא: הנפקת החברה־הבת לפי שווי של 5—6 מיליארד דולר. היו"ר כבר נפגש עם אנליסטים בבריטניה

קבוצת דלק בשליטת יצחק תשובה (48.6%), שרק לפני שנתיים כמעט קרסה תחת נטל החובות שלה, קיימה אתמול שיחת משקיעים באווירה חגיגית וממלכתית, לרגל פרסום התוצאות הכספיות לרבעון השני ולמחצית הראשונה של השנה.

על רקע דגלי ישראל הציג המנכ"ל עידן וולס את תוצאות השיא של החברה, אך המשקיעים התקשו להתרגש, ומניית הקבוצה — שרק לאחרונה חזרה למדד הדגל של הבורסה, ת"א־35 — סיימה את יום המסחר בעלייה סולידית של 2.4%. זאת משום שמרבית המידע החיובי כבר היתה ידועה, ולכן היתה מגולמת במניה, ומשום שלעיקר הרווח אחראי הסעיף החשבונאי שנקרא "רווח מרכישות הזדמנותיות", ומשום שמחיר הנפט ירד אל מתחת למחיר הממוצע שלו בתקופת הדו"ח.

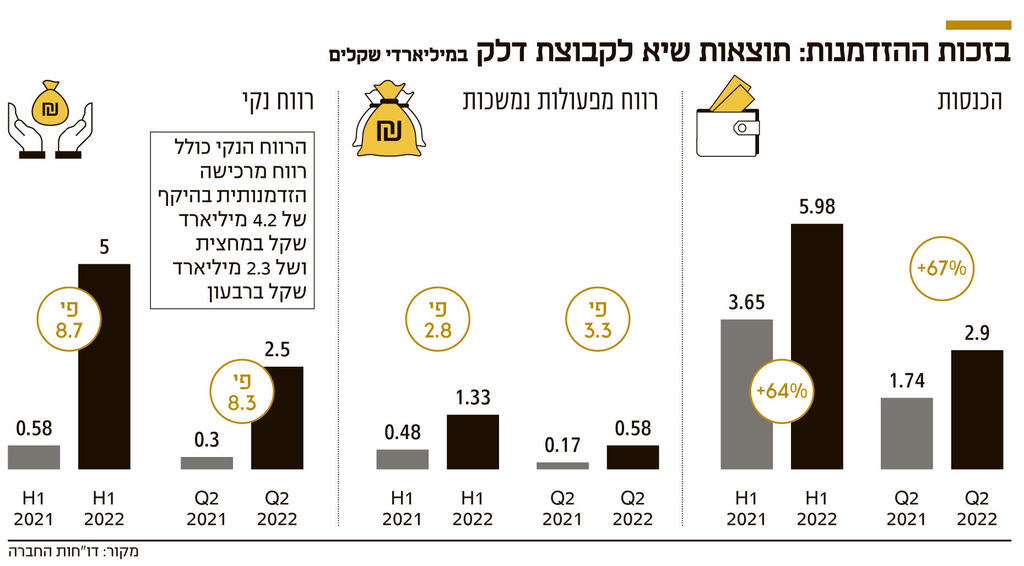

את הרבעון השני סיימה קבוצת דלק ברווח נקי המיוחס לבעלי המניות של כמעט 2.5 מיליארד שקל — יותר מפי 8 בהשוואה לרווח נקי של 302 מיליון שקל בתקופה המקבילה. רווח נקי דומה שנרשם ברבעון הראשון הביא אותה לסכם את המחצית הראשונה של 2022 עם רווח נקי אסטרונומי של 5 מיליארד שקל, קרוב לפי 9 לעומת התקופה המקבילה ב־2021, שאותה סיימה קבוצת דלק ברווח נקי של 581 מיליון שקל. מדובר בתוצאות החזקות ביותר בתולדות קבוצת דלק.

אמנם עונת הדו"חות לרבעון השני עוד לא נגמרה, אבל התוצאות האלה הופכות את קבוצת דלק, ברמה גבוהה של ודאות, לחברה הרווחית ביותר בבורסת תל אביב. לשם השוואה, בנק לאומי, שהציג את הרווח הנקי הגבוה ביותר מבין הבנקים, רשם רווח נקי של 2 מיליארד שקל ברבעון השני ושל 3.6 מיליארד שקל במחצית הראשונה. למעשה, החברה הישראלית היחידה שמציגה תוצאות חזקות משל קבוצת דלק היא חברת הספנות צים, שנסחרת בבורסת ניו יורק (NYSE), שרשמה ברבעון השני רווח נקי של 4.4 מיליארד שקל (1.34 מיליארד דולר).

אבל, למרבית הרווח הנקי של קבוצת דלק, 4.2 מיליארד שקל — ש־2.3 מיליארד שקל מתוכם הוכרו ברבעון השני של השנה — אחראיות הרכישות שביצעה החברה־הבת איתקה (100%) במהלך השנה הנוכחית, מה שהוביל אותה לרישום של רווח הזדמנותי בגובה זה.

מדובר בשלוש רכישות. בפברואר האחרון השלימה איתקה את רכישת החברה היפנית מרובני (Marubeni) תמורת 140 מיליון דולר, כשמחצית מהסכום תשולם רק ב־2025. התמורה עשויה לגדול בעד 255 מיליון דולר בכפוף לתנאים מסוימים.

לחברה יש עתודות מוכחות וצפויות בהיקף של 23.4 מיליון שווה ערך חביות נפט. ביוני השלימה קבוצת דלק את רכישת סיקאר (Sicar) תמורת 926 מיליון דולר — תמורה שעשויה לגדול בעוד 360 מיליון דולר — ולחברה יש עתודות מוכחות וצפויות בהיקף של 256 מיליון שווה ערך חביות נפט. באותו מועד הושלמה רכישת סומטימו (Sumitomo) היפנית תמורת 100 מיליון דולר. כל החברות האלה העבירו לידי קבוצת דלק הפסדים צבורים לצורכי מס בהיקף של 5.6 מיליארד דולר, דבר שתרם לרווח ההזדמנותי המדובר.

אלא שהרכישות, יחד עם העלייה במחירי האנרגיה, תרמו גם להכנסות. את הרבעון השני סיימה קבוצת דלק עם הכנסות של 2.9 מיליארד שקל, עלייה של 67.3% לעומת הכנסות של 1.74 מיליארד שקל בתקופה המקבילה.

במחצית ניתרו ההכנסות בשיעור דומה, מרמה של 3.6 מיליארד שקל לרמה של 5.9 מיליארד שקל. לעיקר ההכנסות אחראית איתקה, שפועלת בים הצפוני, והכנסותיה הסתכמו בכ־2 מיליארד שקל ברבעון השני ובכ־4.4 מיליארד שקל במחצית הראשונה. למרבית היתרה אחראית ניו־מד אנרג'י (שמה הנוכחי של דלק קידוחים), שקבוצת דלק מחזיקה ב־54.2% ממניותיה, והיא בעלת האחזקות הגדולה ביותר במאגר לווייתן (45%).

הכנסות איתקה זינקו בשל העלייה בכמות הנמכרת, אך גם בשל העלייה במחירי האנרגיה. אמנם ברבעון השני נרשמה ירידה בכמות שמכרה איתקה, וזאת בשל עבודות תחזוקה, אך במחצית הראשונה החברה מכרה מדי יום 67 אלף שווה ערך חביות נפט, וזאת הודות לרכישות ולעומת ממוצע יומי של 56 אלף שווה ערך חביות נפט בתקופה המקבילה. המחיר הממוצע לחבית נפט, שחלק מהתוצרים של איתקה מוצמדים אליו, עמד במחצית על 107 דולר, בעוד בתקופה המקבילה הוא היה 65 דולר לחבית.

וכך, אף שאיתקה גידרה כ־50% מהסחורה שלה במחירים שנעים בין 61 דולר ל־89 דולר לחבית, המכירות יותר מהוכפלו ברבעון לרמה של 618 מיליון דולר, וכמעט הוכפלו במחצית לרמה של 1.36 מיליארד דולר.

העלייה במחירי האנרגיה היטיבה גם עם ניו־מד אנרג'י. השותפות, שנמצאת בהליכים להפוך לחברה, במטרה להירשם למסחר בבורסת לונדון, אמנם מכרה במחצית הראשונה את אותה כמות בדיוק מלווייתן שמכרה בתקופה המקבילה ב־2021 (5.5 BCM), ונפרדה מהאחזקות שלה במאגר תמר לפי הוראת מתווה הגז — מה שהוביל לירידה במכירות ברבעון מרמה של 4.5 BCM לרמה של 2.8 BCM — אך הכנסותיה ברבעון אף עלו.

ברבעון השני ההכנסות שלה ממכירת גז, בניכוי תמלוגים, עמדו על 845 מיליון שקל — עלייה של 7.5% לעומת התקופה המקבילה, והרווח הנקי המיוחס לבעלי מניות הקבוצה עלה ב־29.3% לרמה של 225 מיליון שקל. במחצית ההכנסות נותרו דומות, אך הרווח הנקי עלה ב־7.6% והסתכם ב־366 מיליון שקל. זאת בזכות שינוי בתמהיל המכירות, שכלל עלייה בהיקף היצוא למצרים, שרוכשת גז במחירים גבוהים יותר מהמחיר שבו ניו־מד אנרג'י מוכרת גז בישראל.

השיפור בתוצאות ומהלכים פיננסיים שונים שביצעה — כמו פירעון מוקדם של אג"ח — הביאו לירידה חדה בחוב הפיננסי של החברה, שאיים למוטט את קבוצת דלק בשיא משבר הקורונה. בתחילת 2020, רגע לפני פרוץ הקורונה, עמד החוב הפיננסי על 9.1 מיליארד שקל, והחוב הפיננסי נטו עמד על 5.9 מיליארד שקל, וכיום החוב הפיננסי עומד על 4.7 מיליארד שקל, והחוב הפיננסי נטו עומד על 3.8 מיליארד שקל בלבד.

בשיא משבר הקורונה צלל שווי השוק של קבוצת דלק לשפל של 650 מיליון שקל, והיא נפלטה ממדד הדגל בבורסה. בחודש שעבר, לאחר שהמניה זינקה מתחילת השנה ב־136%, ובמאות אחוזים מאז השפל, חזרה החברה להיסחר במדד ת"א־35. כיום שווי השוק של הקבוצה עומד על כ־11 מיליארד שקל — לא רחוק משווי השיא של כ־13 מיליארד שקל, שבו נסחרה אי־שם ב־2015, כשהיתה חברה שונה מאוד והחזיקה בשלל פעילויות נוספות, דוגמת חברת הביטוח הפניקס ויבואנית הרכב דלק רכב. דלק נפרדה מחלק מהפעילויות בשל רצונה להתמקד בתחום האנרגיה, מהפניקס נפרדה בשל חוק הריכוזיות, ומנכסים אחרים נפרדה בשל המצוקה הפיננסית שאליה נקלעה במגפת הקורונה.

כל אלה מביאים את קבוצת דלק להסתכל לעבר העתיד ואל המהלך הגדול הבא — הנפקת איתקה בלונדון, שאותה יובילו בנקי ההשקעות מורגן סטנלי וגולדמן זאקס. בשיחת המשקיעים אמר וולס כי מהלכי ההנפקה מתקדמים לפי הלו"ז המתוכנן, וכי החברה מעוניינת להשלים את המהלך "בקרוב מאוד".

וולס הוסיף כי "חלק הארי של ההנפקה יהיה בהצעת מכר". כלומר, בכסף שייכנס לקופת קבוצת דלק. ולא מדובר בסכום קטן. איתקה הציגה במחצית EBITDAX של 904 מיליון דולר, קרוב לפי 3 מזה שבתקופה המקבילה, דבר שמשקף קצב שנתי של כמעט 2 מיליארד דולר. המכפילים המקובלים בשוק הזה עומדים על 4-3. כלומר, סביר להניח שקבוצת דלק תשאף להנפיק את איתקה לפי שווי של 6-5 מיליארד דולר, סכום העולה בקנה אחד עם ההצהרה של וולס: "הכוונה שלנו היא שאיתקה תיסחר ברשימה הראשית בבורסת לונדון". ל"כלכליסט" נודע כי הרודשואו החל, שיו"ר איתקה גלעד מאירסון כבר נפגש עם אנליסטים בלונדון בשבועיים האחרונים, ושההנפקה מתוכננת לחודש אוקטובר הקרוב.