בלעדיבעלות השליטה בהפניקס נערכות למכירת מניותיהן בבורסת ת"א

בלעדי

בעלות השליטה בהפניקס נערכות למכירת מניותיהן בבורסת ת"א

סנטרברידג׳ וגלאטין פוינט חידשו את המגעים מול רשות שוק ההון לגיבוש מתווה מוסכם שיאפשר להן למכור בהדרגה את החזקתן (33%), ולהפוך את קבוצת הביטוח והפיננסים לחברה ללא גרעין שליטה. גם לאחר שיגובש מתווה, הוצאתו לפועל עשויה לארוך זמן

האם הפניקס תהפוך בקרוב לחברה ללא גרעין שליטה? ל"כלכליסט" נודע כי בעלות השליטה בחברה (33%), הקרנות הזרות סנטרברידג' וגלאטין פוינט, נערכות למכירת המניות בבורסה. בחודשים האחרונים חידשו שתי הקרנות את המגעים מול רשות שוק ההון, לצורך גיבוש מתווה מוסכם שיאפשר להן למכור את המניות בבורסה ולרדת משליטה בחברת הביטוח והפיננסים הגדולה בישראל.

המהלך של ירידה משליטה בחברת ביטוח אינו פשוט. מבחינת הרגולטור, גרעין שליטה הוא החזקה של 30% בחברת ביטוח. על מנת לרכוש נתח כזה יש צורך בקבלת היתר שליטה, וכדי לרדת משיעור החזקה זה יש צורך במציאת רוכש אחר שיקבל היתר שליטה, או ביצירת מתווה מוסכם למכירה הדרגתית של המניות. כך, למשל, כלל ביטוח הפכה בדצמבר 2019 לחברה ללא גרעין שליטה, תוך שאי.די.בי, בעלת השליטה הקודמת, מכרה מדי רבעון 5% מהמניות באמצעות הנאמן משה טרי ובהוראת הרשות, עד שהגיעה להחזקה של 11.8% בלבד.

בעלות השליטה בהפניקס כבר החלו במגעים לגיבוש מתווה מול הרשות במחצית הראשונה של 2022, אבל הם הוקפאו בשל מגעים למכירת השליטה בחברה לאחת מקרנות העושר של אבו דאבי, שלא הבשילו לעסקה.

סנטרברידג' וגלאטין פוינט מקיימות מגעים מול הרשות כדי לגבש מתווה מוסכם על כל הצדדים. השאיפה שלהן היא למכור בכל פעם נתח קטן ככל האפשר. מנגד, הרשות סבורה שהחזקה בשיעור של 30%-10% בחברת ביטוח מעוררת קושי במסגרת הרגולציה הקיימת. כיום, כדי להחזיק בשיעור של עד 10% מחברת ביטוח, יש צורך לקבל היתר החזקה. ניתן להרחיב את ההיתר להחזקה של עד 15%. מעבר לכך, כבר יש צורך בקבלת היתר שליטה והגעה לנתח של 30% לפחות. מצב של "בין לבין" יכול ליצור אי־ודאות גדולה, דבר לא רצוי בחברות ביטוח שמנהלות מאות מיליארדי שקלים עבור החוסכים הישראלים.

זה המצב במקרה של כלל ביטוח כיום: אלרוב נדל"ן, שבשליטת אלפרד אקירוב, מחזיקה בהיתר החזקה וב־14.2% מהמניות, והגישה בקשה להיתר שליטה כדי לעלות ל־30%. זה אומנם מקרה חריג, אך הוא מבטא את אי־הוודאות שיכולה להיווצר בחברה שבה פורמלית אין בעל שליטה, אך יש בעל מניות משמעותי.

משום כך, אם הקרנות והרשות יגיעו למתווה מוסכם, סביר שהמהלך שבמסגרתו הקרנות ימכרו את ההחזקה בהפניקס בבורסה יחל בעוד כמה שבועות או חודשים, ויארך זמן רב. מתווה שעשוי לשמש את רשות שוק ההון הוא זה שבו השתמש הפיקוח על הבנקים כשאיפשר לשרי אריסון למכור את השליטה בבנק הפועלים במנות קטנות בבורסה. ב־2018 אריסון, שהחזיקה אז 20%, והפיקוח הגיעו להבנות.

היא קיבלה פרק זמן של ארבע שנים למכור את המניות בנתחים, עם אופציה להארכה של שנתיים, באישור הפיקוח. אולם אריסון חדלה להיחשב בעלת שליטה ביום קבלת ההודעה, והדירקטורים מטעמה התפטרו. ככל שמתווה דומה יתקבל בהפניקס, התסריט עשוי לחזור על עצמו, ובמהלך הזמן הזה הן יוכלו לנהל מגעים למכירת השליטה לגורם אחד, זר או מקומי. אולם נכון להיום, משקיעים זרים רבים אינם עטים על השקעות בישראל בשל המלחמה וסכנת ההפיכה המשטרית שעוד מרחפת באוויר.

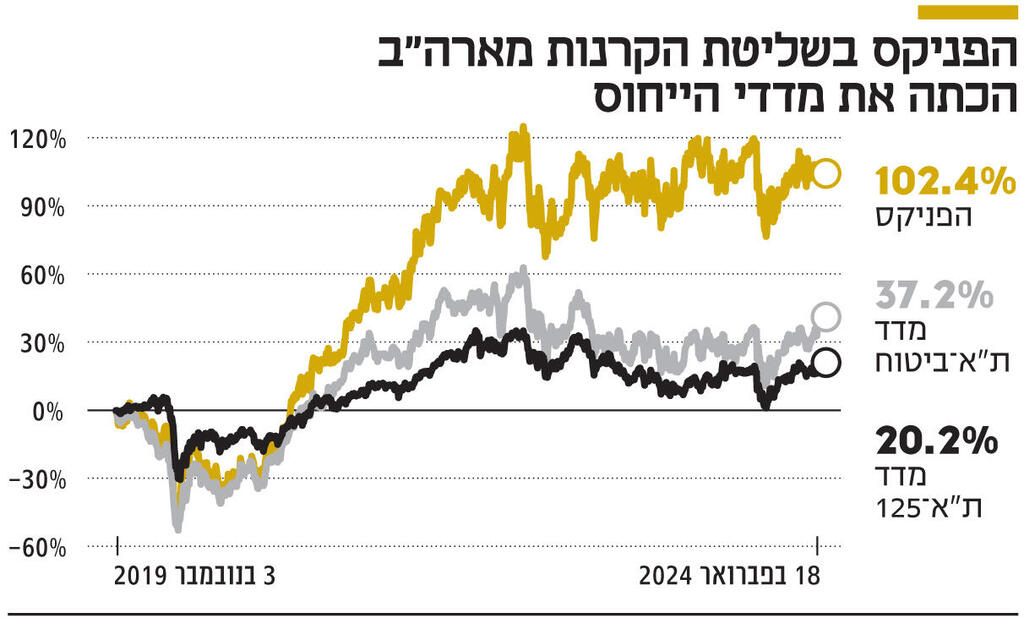

קרנות השקעה מחויבות לממש את ההשקעות שלהן בפרק זמן של כמה שנים, לרוב שבע, בהתאם להתחייבויות שסיפקו למשקיעים שלהן. לכן, בחינת המהלך מבחינת סנטרברידג' וגלאטין פוינט כעת, כארבע שנים לאחר שרכשו את השליטה בהפניקס, היא דבר חריג. מה שתרם לכך הוא התשואה החריגה שהניבה להן הפניקס עד כה – פי 2.5. ככל שאכן יפזרו את מניות השליטה בבורסה,

עבור סנטרברידג' וגלאטין פוינט הפרידה מהשליטה בהפניקס תהיה עסקה עם תשואה גבוהה במיוחד. הקרנות רכשו את השליטה בנובמבר 2019 מידי קבוצת דלק, שבשליטת יצחק תשובה, תמורת 1.57 מיליארד שקל, מה ששיקף להפניקס שווי של 4.8 מיליארד שקל. מאז, מניית הפניקס יותר מהכפילה את ערכה, ובשלב מסוים שווי השוק של החברה חצה את רף 10 מיליארד השקלים – שווי שאליו לא הגיעה מעולם שום חברת ביטוח אחרת. כיום, שווי השוק של הפניקס עומד על 9.3 מיליארד שקל.

בנוסף, במהלך השנים שחלפו מאז, הפניקס חילקה דיבידנדים בהיקף של 1.5 מיליארד שקל. החלק של הקרנות האמריקאיות עמד על כ־500 מיליון שקל. כך שאם ימכרו כעת את כל המניות שברשותן במחיר השוק (2.9 מיליארד שקל), הן ייפרדו מהפניקס עם מזומנים בהיקף של 3.4 מיליארד שקל. בניכוי היקף ההשקעה המקורי (1.57 מיליארד שקל), מדובר על רווח פוטנציאלי של 1.8 מיליארד שקל במזומן.

בדצמבר 2022, כפי שנחשף ב"כלכליסט", נחתם מזכר הבנות בין סנטרברידג' וגלאטין פוינט לקרן ADQ, אחת מקרנות העושר הריבוניות של אבו דאבי, למכירת רוב מניות השליטה (25%) לקרן מאבו דאבי לפי שווי של 9.2 מיליארד שקל ובתמורה ל־2.3 מיליארד שקל. בסופו של דבר, לאחר שהרגולטורים הישראליים הערימו קשיים רבים על העסקה, ביולי האחרון הודיעו הצדדים באופן פורמלי שהיא לא תצא לפועל.

במקביל, בעלות השליטה בהפניקס החלו לגבש עסקה שהיא מעין תחליף לאקזיט שבוטל. כפי שנחשף ב"כלכליסט", באוגוסט 2023 החלה הפניקס אחזקות לנהל מגעים להכנסת שותף לחברה־הבת הפניקס סוכנויות בשיעור של 25%, ושכרה לשם כך את בנק ההשקעות ג'פריס. באותה עת הצמידה הפניקס תג מחיר של מיליארד דולר לחברה שבה היא מחזיקה ב־80%.

לצד הפניקס מחזיקים בחברה היו"ר איציק עוז (16.5%) ומשה ששון (3.5%). באותה העת תג המחיר של הפניקס סוכנויות, שמחזיקה ב־8 סוכנויות ביטוח, עמד על מיליארד דולר. המועמדת המובילה לרכישת הנתח המוצע היתה קרן אפיניטי פרטנרס, שבראשה עומד ג'ארד קושנר, חתנו של נשיא ארה"ב לשעבר דונלד טרמאפ. הקרן הוקמה ב־2021 וגייסה 3 מיליארד דולר, בעיקר מקרנות העושר הסעודיות, כך לפי פרסום של "הוול סטריט ג'ורנל".

כפי שנחשף ב"כלכליסט" בתחילת השנה, כיום הגוף המרכזי שמולו מתנהלים מגעים הוא קרן ליברטי קפיטל, שבראשה עומד סטיב מנוצ'ין, מי שהיה שר האוצר בממשל טראמפ. גם היא הוקמה ב־2021 וגם היא גייסה 3 מיליארד דולר, בעיקר מקרנות העושר של סעודיה ואבו דאבי. מחיר הפניקס סוכנויות במגעים האלו ירד במעט לכ־950 מיליון דולר.

הפניקס אחזקות היא הגוף המוסדי הגדול בישראל במונחי שווי שוק. נכון לסוף ספטמבר, הקבוצה מנהלת נכסים בהיקף 426 מיליארד שקל. היא פועלת בתחומי הביטוח, הגמל והפנסיה, סוכנויות הביטוח וההשקעות. מסנטרברידג׳ וגלאטין פוינט נמסר: "אנו מרוצים מאוד מהביצועים החזקים המתמשכים של החברה ואיננו ממהרים. אנו ממשיכים להתמקד בעבודה המשותפת עם ההנהלה והעובדים, במטרה להמשיך ולספק את המוצרים והשירות הטובים בשוק".

מהקרנות נמסר: "הסיפור הזה נכתב בעבר וייכתב שוב. אנו מרוצים מאוד מהביצועים החזקים המתמשכים של החברה ואיננו ממהרים. בינתיים אנו ממשיכים להתמקד בעבודה המשותפת שלנו עם ההנהלה המצויינת והעובדים של הפניקס, במטרה להמשיך ולספק ללקוחותינו את המוצרים והשירות הטובים ביותר בשוק".