בלעדי

הקרנות ברוש ו-JTLV מציעות להשקיע 540 מיליון שקל בשופרסל נדל"ן

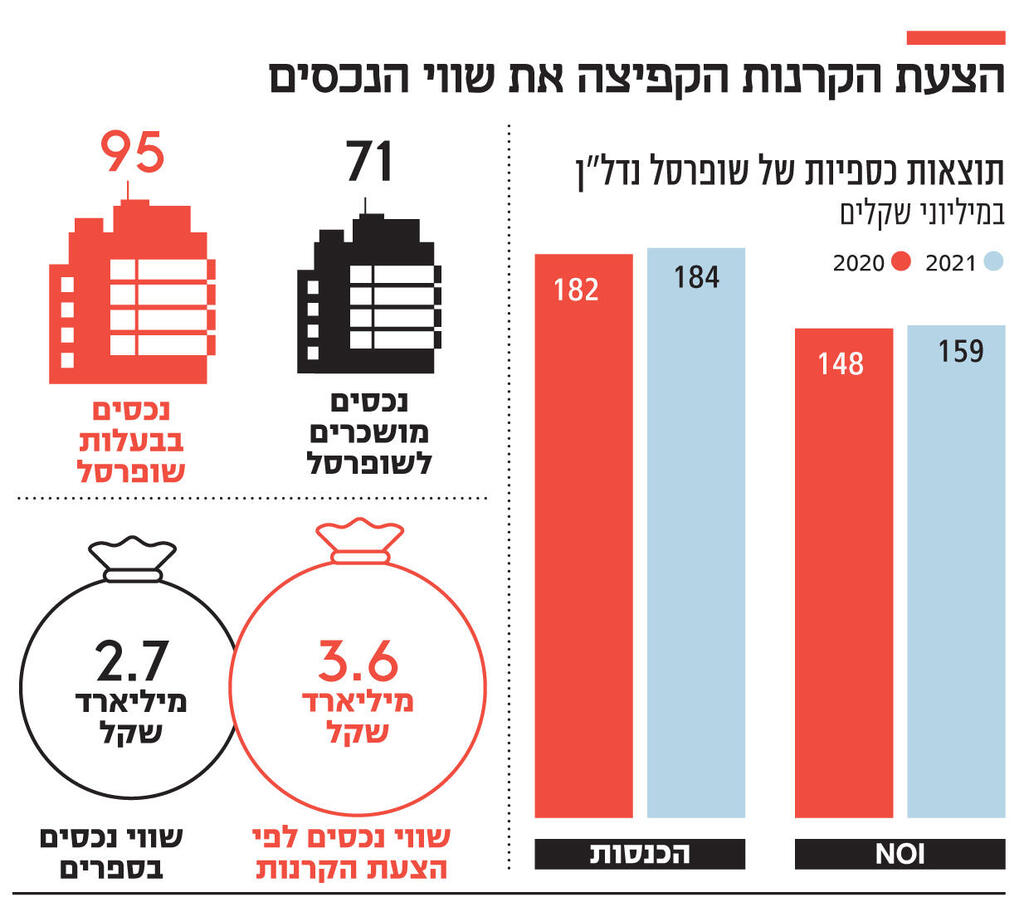

הקרנות הגישו הצעה להשקעה בחברה הבת של שופרסל תמורת הקצאת 15% ממניות שופרסל נדל"ן; לחברה 95 נכסים שמתוכם 71 מושכרים לרשת הסופרמרקטים

האם הקרב המתלהט על שופרסל יביא לכך ששופרסל נדל"ן תיפרד משופרסל ותהפוך בעצמה לחברה ציבורית? קרן הגידור ברוש וקרן הנדל"ן JTLV הגישו לדירקטוריון ענקית הקמעונאות, שבראשו עומד יקי ודמני, הצעה להשקיע 540 מיליון שקל בחברה־הבת שופרסל נדל"ן תמורת הקצאת מניות שתביא את הקרנות לאחזקה של 15% בחברה. ההצעה של הקרנות היא למעשה הצעה להפוך את שופרסל נדל"ן לחברה ציבורית נפרדת משופרסל, משום שהיא מותנית בכך שמניותיה יירשמו למסחר.

ברוש היא קרן גידור אקטיביסטית שמתמחה בהשקעה בחברות במצבי דיסטרס. הקרן מנוהלת על ידי אמיר אפרתי, ושותפים בה גם גיל דויטש ורוני בירם. JTLV היא קרן השקעות בנדל"ן שבה שותפים שלמה גוטמן, אריאל רוטר ועמיר בירם, אחיו של רוני, שמכהן גם בוועדה המייעצת של קרן ברוש.

"שתי הקרנות, שמנוהלות על ידי מנהלים ותיקים ומוכרים בשוק ההון, מנהלות מיליארדי שקלים כל אחת. עם משקיעי הקרנות נמנים מרבית הגופים המוסדיים הגדולים בישראל. הקרנות מתמקדות בתחומים שונים, וחברו יחד לשם הצעה זו כדי להשיא את יכולותיהן השונות. קרן ברוש היא בעלת יכולות פיננסיות גבוהות, ולקרן JTLV יכולות גבוהות בתחום הנדל"ן", נכתב במכתב שנשלח לדירקטוריון שופרסל. עוד נכתב כי "למען הגילוי הנאות, יצוין כי נכון למועד זה, הקרנות מחזיקות במניות של החברה בשווי כספי מהותי".

ברוש ו־JTLV מסבירות בהצעה, שהיא אינדיקטיבית ולא מחייבת להגדרתן, שסכום ההשקעה יחושב על בסיס שווי הנכסים של שופרסל נדל"ן בניכוי ההתחייבויות ובניכוי מחצית מהיקף המס הנדחה הצפוי בחברה. אם במסגרת החישוב הסכום המוצע לא יהווה 15% ממניות שופרסל נדל"ן, אז הקרנות מציעות לערוך התאמות. במידה שהסכום כן מביא אותן לאחזקה של 15%, הרי שההצעה משקפת לשופרסל נדל"ן שווי של 3.6 מיליארד שקל אחרי הכסף - גבוה משווי הנכסים הרשום בספרים (2.7 מיליארד שקל). כמו כן, הקרנות מציינות כי הן מוכנות לבחון אפשרויות אחרות שבמסגרתן הן ירכשו באופן ישיר 15% ממניות שופרסל נדל"ן.

2 צפייה בגלריה

מנכ"ל קרן הגידור ברוש אמיר אפרתי (מימין) ומייסד קרן הנדל"ן JTLV עמיר בירם

(צילום: עמית שעל , אייל פרידמן)

שופרסל נדל"ן היא חברה־בת בבעלות מלאה של שופרסל. מדו"חות שופרסל ל־2021 עולה כי שופרסל נדל"ן מחזיקה ב־95 נכסים, שרובם, 71 במספר, מושכרים לשופרסל עצמה. שווי הנכסים, כאמור, הוא 2.7 מיליארד שקל. בכל אחת משלוש השנים האחרונות, 2021-2019, הנכסים הניבו הכנסות של 184-182 מיליון שקל ו־NOI (הכנסות מדמי שכירות נטו) של 159-156 מיליון שקל.

התנאי: רישום בבורסה

הקרנות מציבות שורה של תנאים שלהם שופרסל נדרשת להיענות אם בכוונתה לקבל את ההצעה שלהן, ובהם שלא יחול שם שינוי במצבת הנכסים וההתחייבויות של שופרסל נדל"ן, כפי שזו מתוארת בדו"חות הכספיים של שופרסל ל־2021. עוד תנאי הוא ששופרסל תעביר לחברה־הבת את מלוא הזכויות שלה במרכז הלוגיסטי שלה בראשון לציון, כולל הסניף שצמוד לו.

התנאי המשמעותי ביותר הוא ששופרסל נדל"ן תהפוך לחברה ציבורית ותופרד משופרסל. למעשה, הקרנות מבקשות לבצע את הקצאת המניות עבורן רק לאחר רישום המניות למסחר. "בטרם השלמת השקעת הקרנות בשופרסל נדל"ן, יתקיימו כל התנאים לכך שמניות שופרסל נדל"ן יירשמו למסחר בבורסה לניירות ערך בתל אביב, באופן שהשקעת הקרנות בשופרסל נדל"ן תבוצע מיד לאחר רישום המניות למסחר ובכפוף לרישום שכזה. לשם כך, הקרנות מציעות כי החברה תחלק חלק ממניות שופרסל נדל"ן (לפחות 7.5%) כדיבידנד בעין לבעלי המניות של החברה".

עוד מבקשות הקרנות כי הן ושופרסל יחתמו על הסכם בעלי מניות שיכלול, בין היתר, זכות סירוב ראשונה על מכירת מניות, זכות הצטרפות למכירה, ויצירת מנגנונים משותפים לקבלת החלטות. כמו כן, ברוש ו־JTLV ימנו מטעמן דירקטור אחר בשופרסל נדל"ן, ושופרסל תתחייב להצביע בעד מינוי, ואילו הן יצביעו בעד מועמדים שיוצעו על ידי שופרסל נדל"ן. בנוסף, הקרנות יקבלו את הזכות למנות את מנכ"ל שופרסל נדל"ן.

כמו כן, הקרנות מבקשות ששופרסל נדל"ן תחתום מולן על הסכם ייעוץ לחמש שנים שבמסגרתו נציגי הקרנות יאכלסו ועדה שתייעץ למנכ"ל ולדירקטוריון של שופרסל נדל"ן. "בראיית הקרנות, תפקידה וייעודה של הוועדה המייעצת יהיו לסייע וללוות את ההנהלה והדירקטוריון במסלול ההשבחה של שופרסל נדל"ן, תוך התמקדות בהשבחה משמעותית של הנדל"ן הקיים בה".

הקרנות אינן דורשות תמורה כספית עבור שירותי הייעוץ במהלך תקופת הייעוץ, אך הן מבקשות שלאחר חמש שנים מרישום המניות של שופרסל נדל"ן למסחר בבורסה הן יקבלו עבור הייעוץ 15% מעליית הערך של המניות, כששופרסל תוכל לבחור אם לשלם את הסכום במזומן או להקצות לקרנות מניות נוספות בשופרסל נדל"ן.

"מטרת המהלך היא כי שופרסל נדל"ן תהפוך לחברת נדל"ן מהמובילות בישראל. הקרנות מאמינות כי עליה להתמקד בהשבחת נכסיה מחד ובשיפר היעילות הפיננסית מאידך. כבעלי מניות משמעותיים בשופרסל, אנו סבורים שהטיפול בהשבחת נכסי שופרסל נדל"ן חייב להיעשות על ידי גוף מקצועי בעל ניסיון בתהליכים מסוג זה. אנו סמוכים ובטוחים כי לקרנות יש היכולת והכלים למצות את הפוטנציאל של כל נכס ונכס", לשון המכתב שנחתם בכך ש"נשמח שהצעתנו, וכל הצעות נוספות, ככל שיתקבלו, יעלו לדיון והצבעה אצל כלל בעלי המניות".

בכך ברוש ו־JTLV מכוונות להצעה נוספת שמונחת בפני דירקטוריון שופרסל - מיזוג עם דלק ישראל. בשבוע שעבר הגישו בעלי המניות של דלק ישראל - להב אל.אר שבשליטת אבי לוי, אורי מנצור וקבוצת דלק שבשליטת יצחק תשובה - הצעה למזג את שתי החברות, כך ששופרסל תקבל לידיה את מלוא המניות של דלק ישראל בתמורה להקצאה של כ־12% ממניותיה לבעלי המניות של דלק ישראל, שיוכלו להגדיל את אחזקתם עד ל־20% בתוך שנה. מאחר שמדובר בהקצאה של עד 20%, לא נדרש אישור של בעלי המניות לכך, והדירקטוריון יכול לקבל החלטה על אישור המיזוג המוצע לבדו.

גם ספרה מתנגדת

עובדה זו היא אחת הסיבות שעוררו את הפניקס, שמחזיקה בכ־10% ממניות שופרסל, לשלוח לדירקטוריון מכתב שיצא בחריפות נגד העסקה. בהפניקס טענו כי לדירקטוריון יש שיקולים זרים בכל הנוגע להצעה, משום שדלק ישראל הביעה תמיכה בהרכב הקיים, בעוד בחודש הבא יעמדו לבחירה מחודשת ארבעה חברים בדירקטוריון, כולל ודמני. הפניקס לא ציינה במכתב שהיא שותפה לגרעין השליטה במתחרה יינות ביתן, שבה היא מחזיקה ב־15%. כמו כן, הפניקס היא משקיעת עוגן בקרן JTLV. בתגובה לדרישת הפניקס, שופרסל הבהירה אתמול כי ועדה שכוללת את הדח"צים בלבד, שאינם מועמדים לבחירה מחדש, היא שתקיים את המגעים מול דלק ישראל בנושא, וכן בנוגע להצעות אחרות. אתמול הצטרפה גם קרן הגידור ספרה, שאותה מוביל רון סנטור, לחברת הביטוח בהתנגדות להצעת המיזוג עם דלק ישראל.

שופרסל נסחרת ללא גרעין שליטה וכ־60% ממניות החברה מוחזקות על ידי גופים מוסדיים.