שני סוכני הביטוח שקיבלו מהפניקס שכר בעלות של יותר מ-180 מיליון שקל

קבוצת הביטוח והפיננסים סיימה את 2023 עם עלייה של 12% ברווח הכולל מפעילויות הליבה, ובכך הגיעה ליעד שהציבה לשנת 2025. בראש טבלת השכר בשנה החולפת ניצבים איציק עוז, יו"ר הפניקס סוכנויות, שמאז 2008 קיבל שכר בעלות של 120 מיליון שקל, ורן גבעון, מנכ"ל סוכנות כהן-גבעון, שמאז 2015 קיבל שכר בעלות של 61 מיליון שקל

הפניקס היא קבוצת הביטוח והפיננסים הגדולה בישראל במונחי שווי שוק (9.5 מיליארד שקל), ולמעמד הזה היא הגיעה בזכות צמיחה נחשולית בהיקפי הנכסים שלה. הדבר בא לידי ביטוי בתוצאות הכספיות – שבסיכום 2023 כבר עמדו ביעדים שהציבה לעצמה החברה ל-2025.

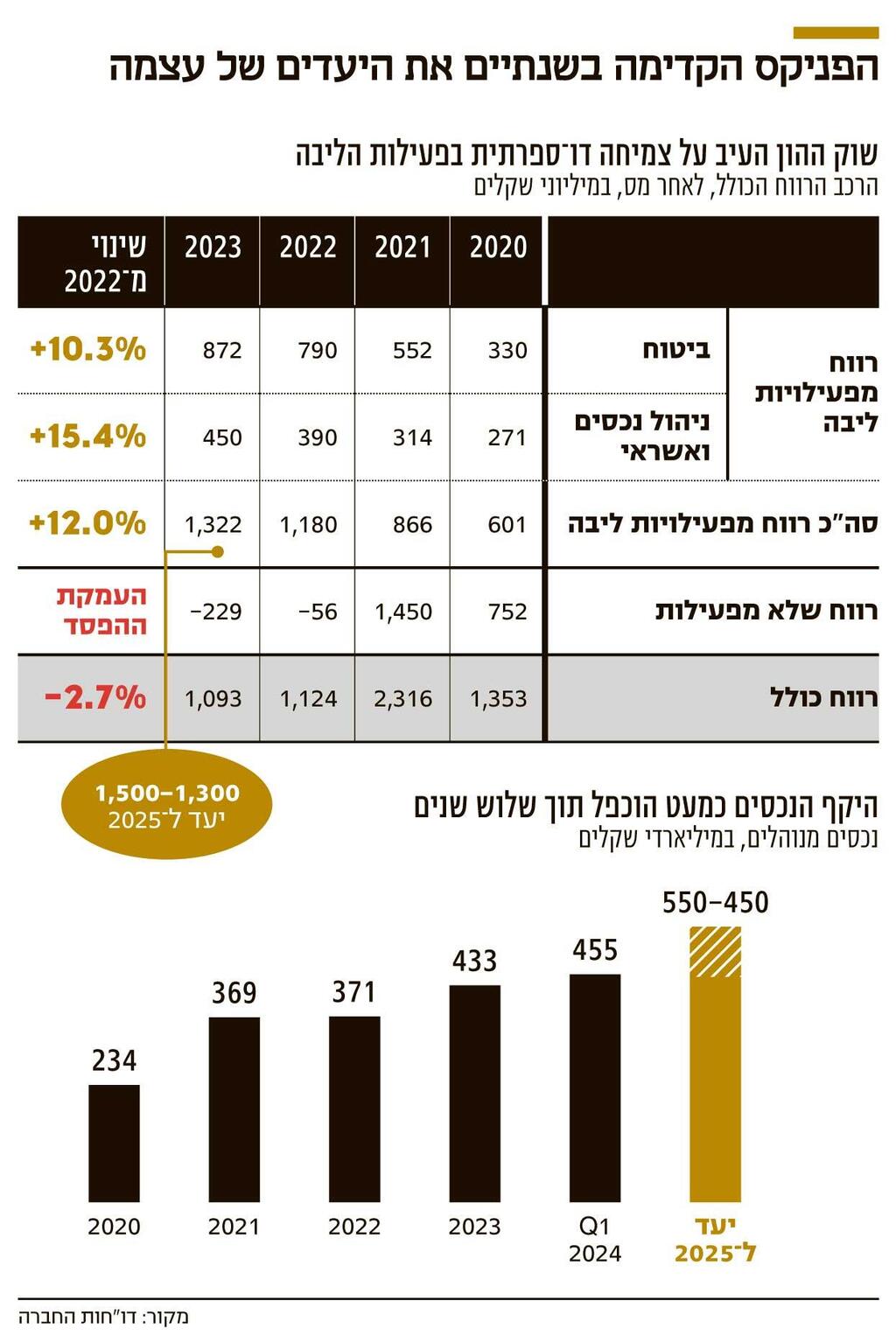

נכון לסוף 2023, הקבוצה מנהלת 433 מיליארד שקל, זאת בעוד שבסיכום 2022 היא ניהלה 369 מיליארד שקל, בדומה לשנה שלפניה. ב-2020 הקבוצה ניהלה 234 מיליארד שקל.

אם לוקחים בחשבון את הקרנות שרכשה מפסגות – עסקה שהושלמה בתחילת השנה – היקף הנכסים הכולל בעת הנוכחית עומד על 455 מיליארד שקל, "מה שככל הנראה משאיר אותה כחברת הביטוח והפיננסיים הגדולה ביותר גם במונחי ניהול נכסים.

נכון לרבעון השלישי ב-2023, הראל ניהלה את היקף הנכסים הגבוה ביותר אחרי הפניקס – 412 מיליארד שקל. הדו"ח השנתי של הראל יפורסם רק בשבוע הבא, אך גם אם היקף הנכסים שלה גדל משמעותית, סביר שיהיה נמוך מזה של הפניקס.

הצמיחה המהירה בהיקפי הנכסים המנוהלים היא תולדה של צמיחה אורגנית בדמות לקוחות חדשים וניוד נכסים מהמתחרים, ולא פחות מכך – של רכישות. במסגרת זו בלטו: רכישת נכסים מנוהלים במספר עסקאות בהיקף של כ-41 מיליארד שקל מפסגות; רכישת בית ההשקעות אפסילון שהגדיל את היקף הנכסים המנוהלים ב-2.3 מיליארד; מחיקת חברת האשראי החוץ-בנקאי גמא מהבורסה. כולן בוצעו במהלך השנה שעברה.

קדמו לעסקאות אלה רכישות של סוכנויות ביטוח שיצרו את הפניקס סוכנויות – חברה שמחזיקה ב-6 סוכנויות ביטוח ושהפניקס מנהלת מגעים להכנסת שותף אליה לפי שווי של כ-950 מיליון דולר.

בחברה מייחסים את הצמיחה בהיקף הנכסים ובתוצאות הפעילות גם למה שמכונה המחוייבות האישית של המנהלים לחברה. שזה, במילים אחרות, תגמול משמעותי - המנהלים של החברות השונות בקבוצת הפניקס הם גם שותפים בחברות האלו, בין אם בהחזקות של מניות, שלעיתים מגיעות לשיעורים ניכרים, ובין אם באמצעות אופציות, שיהפכו אותם בעתיד לכאלו. עבור חלק מהם, כבר כעת הדבר מתורגם לממון רב, ובמקרים רבים עלות השכר שלהם גבוהה משל מנכ"ל הפניקס החזקות אייל בן סימון (כ-4 מיליון שקל בשנת 2023).

כך, לדוגמה, רן גבעון, מנכ"ל סוכנות הביטוח גבעון, שגם מחזיק ב-48% ממניותיה, נהנה בשנת 2023 משכר בעלות של 13.9 מיליון שקל, והוא היה בעל עלות השכר הגבוהה בקבוצה. לפי תנאי התגמול שלו, גבעון זכאי למענק בשיעור של 40% מהרווח הנקי השנתי של הסוכנות, בניכוי של 2 מיליון שקל. המענק המדובר הסתכם ב-2023 ב-11.8 מיליון שקל. גבעון מופיע בצמרת מקבלי השכר בהפניקס מאז 2015, ומאז עלות השכר הכוללת שלו עמדה על כמעט 61 מיליון שקל.

איציק עוז, יו"ר הפניקס סוכנויות, שמחזיק ב-17.5% ממניות החברה, קיבל שכר בעלות של 9.3 מיליון שקל, מהם 5.9 מיליון שקל כמענק. עוז הוא מהבעלים של סוכנות אגם לידרים, שהפניקס רכשה ב-2005 כ-60% ממניותיה. בסוף 2022, בוצע שינוי מבני שמבסגרתו מוזגה הסוכנות עם הפניקס סוכנויות ועוז מונה ליו"ר שלה.

עוז הוא כנראה סוכן הביטוח העשיר בישראל. ככל שתבוצע עסקה להכנסת שותף להפניקס סוכנויות, הדבר ישקף להחזקות שלו שווי של 166 מיליון דולר (כ-600 מיליון שקל). לאורך השנים – מאז 2008, אז הוא החל להופיע דרך קבע ברשימת מקבלי השכר הגבוה בחברה - הוא קיבל שכר בעלות כוללת של 120.5 מיליון שקל. כלומר, ההון שצבר בשנות עבודתו עם הפניקס עולה על 700 מיליון שקל.

גם ראשי בית ההשקעות הפניקס, בועז נגר (יו"ר) ואבנר חדד (מנכ"ל), הם בעלי מניות בהפניקס בית השקעות (השם הנוכחי של אקסלנס), וארז יוסף, מבכירי בנק הפועלים לשעבר, מחזיק באופציות בגמא, חברת האשראי החוץ בנקאי שבבעלות הפניקס שבראש הדירקטוריון שלה הוא עומד.

את 2023 סיכמה הפניקס עם רווח נקי של 1.1 מיליארד שקל, בדומה לרווח הנקי של השנה הקודמת. הרווח הנקי מפעילויות הליבה של הקבוצה – ביטוח, ניהול נכסים ואשראי – עלה בכ-12% והגיע ל-1.3 מיליארד שקל. גורמים לא תפעוליים – כלומר, ריבית וביצועי שוק ההון (מתוקננים לרף של תשואה ריאלית של 3%), יצרו הפסד של 229 מיליון שקל, כך ששורת הרווח הנקי הצטמצמה קלות, בכ-30 מיליון שקל, בהשוואה ל-2022. התשואה להון בסיכום 2023 עמדה על 10.5%, בעוד שבשנת 2022 היא עמדה על 11.4%.

הרווח הנקי מתחום הביטוח צמח בכ-10% והסתכם ב-872 מיליון שקל, זאת בעיקר בזכות עלייה ברווחיות בביטוחים האלמנטריים, בדגש על ביטוחי רכב וחבויות. בחברה מסבירים כי השיפור ברווחיות נובע מהטמעת מודל תמחור מבוסס AI. בדומה לשאר החברות בענף, גם בהפניקס העלו את מחיר ביטוחי הרכב ב-2023. עם זאת, העלייה ברווחיות אפיינה בעיקר את ביצועי הרבעון האחרון של השנה, בו חלה צמיחה של 33% ביחס לרבעון המקביל אשתקד. לכן, סביר להניח שהשפעת המלחמה, שהביאה באופן זמני לירידה בהיקף גניבות הרכבים וכן ירידה במספר תאונות הדרכים סייעה גם כן לעלייה ברווחיות. מנגד, חלה ירידה משמעותית ברווחים מביטוחי בריאות וחיים, זאת בהשפעת עליית הריבית והשפעות שוק ההון.

הרווח מניהול נכסים ואשראי צמח בכ-15% - קצב גבוה יותר מצמיחת הרווח בתחום הביטוח, והוא עמד על 34% מהרווחים מפעילות ליבה. בהפניקס רואים את התחום – שכלל את חברת הגמל והפנסיה, בית ההשקעות, ההשקעות הריאליות, וחברת האשראי גמא - כמנוע הצמיחה המשמעותי לטווח ארוך, ולכן צופים שיהפוך לגורם יותר ויותר דומיננטי בפעילות הליבה שלהם. הצמיחה בתחום הפניקס רכשה לאחרונה קרנות נאמנות ופעילות ניהול תיקים מבית ההשקעות פסגות בהיקף של כ-19 מיליארד שקל, וכן רכישת פעילויות מאפסילון. בהפניקס מסמנים את ניהול הנכסים והאשראי כמנוע צמיחה משמעותי לשנים הקרובות, ובמידה רבה הם פועלים בו בהשראת ענקי פיננסים מוול סטריט דוגמת בלקסטון ואפולו.

תוצאות הקבוצה משקפות עמידה ביעדי התכנית האטסטרגית ל-2025, במיוחד בתחום הביטוח, כך שהקבוצה למעשה הקדימה את היעדים שהציבה לעצמה בשנתיים, וצפויה בחודשים הקרובים לגבש תכנית אסטרטגית חדשה. לפי התוכנית שפרסמה הפניקס ב-2022, היא תיכננה להגיע לרווח של 1.5-1.3 מיליארד שקל מפעילות הליבה בשנת 2025, ואת התוצאה הזו השיגה כבר בסיכום השנה הנוכחית.

הפניקס הודיעה על חלוקת דיבידנד בהיקף של 265 מיליון שקל, זאת בנוסף ל-120 מיליון שקל שחולקו במחצית הראשונה של השנה. סך הדיבידנדים שחולקו מהווים 35% מרווח הקבוצה.

הפניקס נסחרת באחוזת בית לפי שווי שוק של 9.5 מיליארד שקל, והיא, כאמור, הגוף המוסדי בעל שווי השוק הגבוה בישראל. הראל השקעות, החברה-האם של הראל ביטוח, היא בעלת שווי השוק השני בגובהו, 7.5 מיליארד שקל.

הפניקס החזקות נמצאת בשליטת הקרנות הזרות סנטרברידג' וגלאטין פוינט (33%), ובשנה שעברה, לאור קשיים רגולטוריים, מזכר הבנות שחתמו הקרנות למכירת רוב מניות השליטה לאחת מקרנות העושר של אבו-דאבי בוטלה. כפי שנחשף ב"כלכליסט" בחודש שעבר, בעלות השליטה מנהלות מגעים עם הרגולטור, רשות שוק ההון, ביחס למתווה שיאפשר להן למכור בעתיד את המניות בבורסה בהדרגה, אם לא ימכרו את השליטה לגורם אחר.