ניתוחאפריל השחור של מניות הטכנולוגיה

ניתוח

אפריל השחור של מניות הטכנולוגיה

העליות בשווקים בחודש מרץ התבררו כמלכודת דובים בחודש העוקב, שהפך לאפריל הקשה ביותר עבור נאסד"ק מאז שנת 2000. שאלת השאלות היא האם נוצרה הזדמנות קנייה או שבקרוב מאוד נראה הזדמנויות טובות יותר כשהמחירים ימשיכו לרדת

האם הגענו לשפל? זו השאלה שמעסיקה כרגע רבים ותעסיק רבים יותר בזמן הקרוב, בעקבות יום המסחר הקשה בשישי האחרון, שנעל שבוע וחודש תנודתיים לא פחות בוול סטריט. מפתה לחשוב כי אחרי צלילה של 22% בנאסד"ק מתחילת השנה וירידות של יותר מ־10% במדדי S&P 500 ודאו ג'ונס, נוצרה הזדמנות קנייה, אך המציאות מאותתת כי בקרוב יהיו כנראה הזדמנויות טובות אף יותר.

לפני חודש, עם סיכום הרבעון הראשון של 2022 בוול סטריט, הערכנו כאן שהעליות בשבועות האחרונים של מרץ הן בגדר מלכודת דובים — הכנסת כסף חדש לשוק, רק כדי להכות בו בהמשך, וזה אכן מה שקרה. רבים שקנו מניות באמצע מרץ חשבו כי הגרוע מכל כבר מאחור, רק כדי לראות שקונים נוספים לא מצטרפים, וכעת הם מוכרים בבהלה. שחקנים ותיקים הסבירו בסוף השבוע כי חלק מהעניין קשור לכך שמאז משבר 2008 לא היה בוול סטריט שוק דובי אמיתי וממושך, כך שרבים ממנהלי ההשקעות כיום לא חוו אירוע כזה בקריירה שלהם. אפריל השחור, שכמותו לא היה בוול סטריט כבר שנים ארוכות, הוכיח שהטלטלה האמיתית עדיין בעיצומה.

ליתר דיוק, נאסד"ק, שאיבד 13.3% בחודש האחרון, רשם את האפריל הגרוע מאז 2000, ואת הירידה החודשית החדה מאז 2008. מדד S&P 500, שרשם ירידה של 8.8%, ודאו ג'ונס שנפל ב־4.9%, סיימו את אפריל הקשה מאז 1970. במהלך אפריל שהסתיים אתמול רשמו ירידות 79% מהמניות שמרכיבות את מדד S&P 500 — שנחשב למשקף ביותר את הכלכלה האמריקאית, ואליו נכנסה באחרונה מניה ישראלית ראשונה, סולאראדג'. 144 מתוך 500 המניות איבדו יותר מ־10%. סולאראדג', שהיתה מכוכבות הקורונה ואף הפכה במהלכה לחברה הישראלית בעלת שווי השוק הגדול ביותר, היא כעת בין 20 המניות הגרועות במדד, עם נפילה חודשית של 22%.

לכאורה, לאחר נפילות כאלה, שהחזירו את S&P 500 ואת דאו ג'ונס לשטח של תיקון והעמיקו את הבור הדובי שאליו נפל נאסד"ק, מתחילה להתעורר התהייה אם הפחד כבר לא בשיא וזה הזמן לקנות. נאסד"ק איבד 23.9% מהשיא בנובמבר 2021. S&P500 ניצב כעת ברמה הנמוכה ב־14.3% מהשיא ההיסטורי ב־2021 ונמוך ב־13.9% מתחילת השנה — פתיחת השנה הגרועה עבור המדד מאז 1939. דאו ג'ונס, שניצל מעט בזכות ההתאוששות במניות האנרגיה ומיקוד במניות ערך על חשבון מניות הצמיחה שכבר מהוות רבע מ־S&P 500, מסתפק בירידה של 10.8% מהשיא ו־%9.9 מתחילת 2022.

המשקיעים ציפו בשבת למפגש השנתי באומהה ולדעתו של וורן באפט, לאור גישתו האמיצה שדוגלת בקנייה כשכולם בורחים. אך הפעם נדמה שהבריחה לא הסתיימה, וחלק גדול ממנהלי ההשקעות מאמינים שלפחות עד ספטמבר שוק המניות לא צפוי להתאושש. הדו"ח שפרסמה אתמול ברקשייר הת'אווי של באפט, שחשופה כמעט לכל תעשייה — מרכבות, דרך ביטוח ועד צריכה וטכנולוגיה — הראה צניחה של 53% ברווח הנקי ל־5.4 מיליארד דולר, וזה איתות נוסף לחולשת הכלכלה האמריקאית.

נכון שהיסטורית זה הרגע להתחיל לקנות, אך נראה שהפעם יש לפחד לאן להתעצם, בגלל המצב המורכב בכלכלה העולמית ובזירה הבינלאומית, והאיומים המרכזיים מגיעים משלוש גזרות.

מניות הטכנולוגיה: סוף הזינוק האקספוננציאלי

מניות הטכנולוגיה, וליתר דיוק קבוצה מצומצמת ביותר של ענקיות הטק, הובילו את הזינוק החריג בשנים האחרונות, ובעיקר את הקפיצה המפתיעה מאז הקורונה. כעת מתחילות חברות רבות לדבר על כך שעקומת הצמיחה שלהן, שניתרה אקספוננציאלית לאור הביקושים בתקופת הסגרים, מתחילה לחזור לקו המגמה הלינארי הרב־שנתי, וזה הורגש היטב גם בדו"חות הכספיים שפירסמו בשבועות האחרונים אמזון, גוגל, נטפליקס וגם אינטל. לכל אחת יש הסבר שונה במקצת לפספוסים שלה, ובעיקר לתחזיות הנמוכות מהצפוי לרבעון השני, אך האירוע הוא אותו אירוע — קשה להציג צמיחה מול הרבעונים הראשונים של 2021 שהיו "הלומי ביקושים של תקופת הסגרים והמעבר לעבודה מרחוק"; האינפלציה והמלחמה באוקראינה מקפיצות את העלויות ומשבשות את שרשראות האספקה, מה פוגע ברווחיות; והעלאות הריבית שכבר החלו ורק יתגברו בעתיד הנראה לעין מובילות ליד קפוצה יותר אצל הלקוחות, מה שהופך את התחזיות שמרניות יותר.

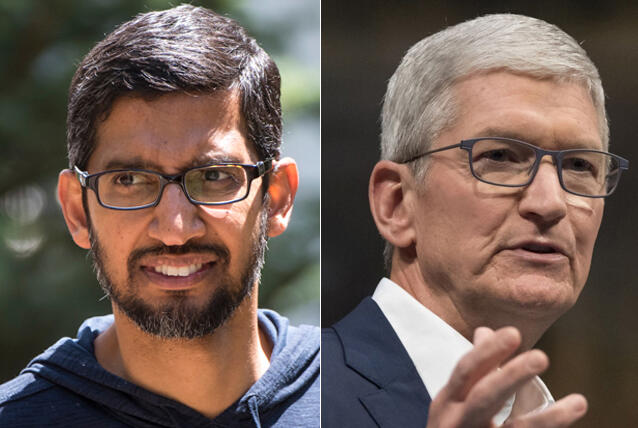

כפי שבשנתיים האחרונות עיקר הקשב והעניין של המשקיעים התמקדו בביג טק, כך גם הפעם הן במוקד העניין ומייצרות תחושה שעונת הדו"חות האחרונה לא טובה. וזאת דווקא בעוד שבמציאות 80% מהחברות שמרכיבות את S&P 500 דווקא הציגו תוצאות שהיו גבוהות מהתחזיות, לאחר שמחצית מהדיווחים כבר מאחורינו. הביג טק גם שילמו את המחיר הגדול על כך עם מחיקה אדירה באפריל של 1.4 טריליון דולר בשווי של מניות מיקרוסופט יחד עם קבוצת ה־FAANG: פייסבוק, אפל, אמזון, נטפליקס וגוגל. עבור מניות אמזון וגוגל היה החודש האחרון הגרוע מאז משבר 2008. אמזון קרסה ב־23.8% באפריל, לאחר שבשישי האחרון לבדו רשמה נפילה של 14% בעקבות דו"ח מאכזב עם הפסד ראשון מאז 2015 ותחזית מאכזבת להמשך השנה. גוגל צנחה ב-18% בסיכום החודשי, לאחר שמוקדם יותר השבוע פספסה את התחזיות.

בכל הדו"חות הכספיים של ענקיות הטכנולוגיה אפשר לזהות ניצנים של מיתון אפשרי, התרחיש שממנו חוששים היום בעיקר בפדרל ריזרב האמריקאי – אינפלציה גבוהה שמחייבת העלאת ריבית, אשר בתורה חונקת את הכלכלה.

אינפלציה וריבית: נתון הצמיחה הפתיע לרעה

השבוע יתכנס הפד למפגש שבסיומו הוא צפוי להכריז על העלאת ריבית נוספת של 0.5%, בהמשך להעלאה ה"עדינה" ב־0.25% במרץ האחרון, שבאה להכין את השטח לעולם החדש. החוזים מעריכים כי גם בכל אחד משני המפגשים הבאים יעלה ג'רום פאוול את הריבית ב־0.5% במהלך חד של מדיניות מוניטרית מהדקת, לאחר יותר מעשור של ריבית אפסית.

כפי שישנו דור שלם של מנהלי השקעות שלא חווה שוק דובי, יש דורות רבים עוד יותר שלא זוכרים חיים בעולם של אינפלציה וריביות גבוהות. למעשה, למעט בודדים כמו וורן באפט, סביר להניח כי לא נותרו אנליסטים או מנהלים שהיו פעילים בשנות השבעים והשמונים, שבמהלכן היה העולם מורגל בזעזועים תכופים יחסית במחירי הסחורות ובאינפלציה גבוהה כתוצאה מכך.

נתון הצמיחה של כלכלת ארה"ב, שפורסם בשבוע שעבר, הפתיע לרעה עם התכווצות ב־1.4%, וזאת מול ציפיות לעלייה של 1% — דבר המרמז על כך שהמיתון אולי קרוב יותר וממשי יותר מהצפוי.

הלחימה באוקראינה: כלכלת רוסיה שורדת

אם כל האירועים האלה לא מסבכים מספיק את התמונה, הרי שברקע פועל סוכן הכאוס בדמות נשיא רוסיה ולדימיר פוטין. המלחמה באוקראינה, שגורמת שיבושים קשים בשרשראות האספקה, וככל שתימשך עלולה להוביל גם למחסור בסחורות חיוניות — מחיטה ועד ניקל — רחוקה מסיום. מצד אחד פוטין סופג מפלה באוקראינה, שלא תאפשר לו להציג ב־9 במאי, יום הנצחון על גרמניה הנאצית והחג החשוב ביותר ברוסיה, את ההישג שקיווה לו. אך מנגד, הכלכלה הרוסית לא נפגעה בהיקפים שצפו במערב, שכן היא ממשיכה למכור נפט ואפילו בכמויות גדולות יותר למדינות כמו הודו וטורקיה. לפי הערכות, פוטין עדיין מקבל מיליארדי דולרים מדי חודש ממכירות נפט וגז, כולל ממדינות אירופה, ומכיוון שכך הוא עלול להסלים את המלחמה, ורמזים לכך נקבל במצעד 9 במאי, שצפוי להיות מפגן עוצמה, שיכלול גם נשק גרעיני. הערכות אף מדברות על אפשרות להכרזה על גיוס כללי לצבא הרוסי.

האירועים האלה מקרינים כמובן גם על ישראל, שלמרות קצב אינפלציה נמוך מזה שבארה"ב וקצב צמיחה גבוה יותר, תרגיש את המפולת של יום שישי האחרון עם הנפילות במניות הדואליות הבוקר. חברות טכנולוגיה ישראליות שנסחרות בוול סטריט יחלו לפרסם את דו"חותיהן הכספיים בשבועות הקרובים ולהציג את מידת ההשפעה של השיבושים בשרשראות האספקה והמלחמה באוקראינה גם עליהן. מעבר לכך, ככל שמתקבעים ההפסדים במניות הטכנולוגיה ונקבעת רמת מכפילים חדשה, שתואמת את המציאות של הריבית העולה והעדפה למניות ערך, תהיה לכך השפעה גם על קצב ההשקעות בחברות הסטארט־אפ הישראליות ועל כמות הכסף שתזרום לכאן.

אסור להתעלם מהשלכות המפולת בנאסד"ק על כלכלת ישראל. רק לפני חצי שנה הודתה הכלכלנית הראשית במשרד האוצר שהכלכלה שלנו היא סוג של אופציה על מדד מניות הטכנולוגיה האמריקאיות, וכל עלייה של חצי אחוז בו שווה למדינת ישראל חצי מיליארד שקל בתוצר. ההשפעה היא כמובן דו־סטרית, ולא ייתכן שנפילה של יותר מ־20% בנאסד"ק לא תורגש בכלכלה המקומית. אין זה אומר ש״ההייטק ייגמר״, אבל לחברות החלשות ולאלה עם פחות מזומנים יהיה קשה יותר, מה שיבוא לידי ביטוי גם בפיטורים וגם בפינוי שטחי משרדים.