השוק הקונצרני משדר עסקים כרגיל: "הסיכון נמוך מההשקעה באג"ח ממשלתיות"

גל גיוסי החוב מסייע לחברות להתמודד עם הצרכים הפיננסיים שלהן ולמשקיעים מהווה הזדמנות לתשואה גבוהה יחסית לפני שהריבית תרד. תמיר הרשקוביץ, איילון: "יש צמצום מרווחים של אג"ח קונצרניות לעומת ממשלתיות"

מדד המחירים לצרכן שהתפרסם בתחילת השבוע לא מותיר מקום לספק – המחייה בישראל מתייקרת. אנחנו רואים את זה בסופר ואצל היקרן, אנחנו מרגישים את זה בקניונים, סופגים את זה בכרטיסי הטיסה, ולמעשה זה ניכר כמעט בכל מקום.

אבל לא רק המחייה עצמה מתייקרת, אלא גם הכסף. מבחינת החברות שניירות הערך שלהן נסחרים בבורסה, העלייה במחיר הכסף באה לידי ביטוי בתשואות שבהן איגרות החוב נסחרות בבורסה. המציאות הזאת בעייתית לחברות שצורכות כסף, כמו שהיא מהווה הזדמנות למשקיעים שמספקים את הכסף.

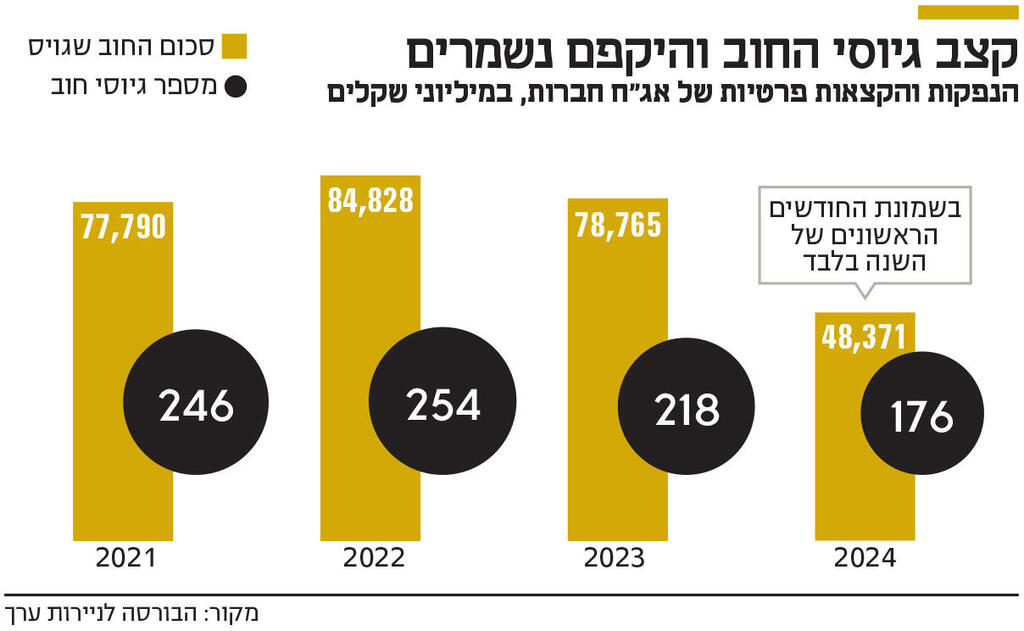

לפי הנתונים שמתפרסמים באתר הבורסה לניירות ערך, עולה שמתחילת 2024 ועד סוף אוגוסט החברות שניירות הערך שלהן נסחרים בישראל גייסו 48.4 מיליארד שקל ב־176 גיוסי חוב באמצעות הנפקות אג"ח והקצאות אג"ח למשקיעים. הסכום הזה מגלם קצב גיוס שנתי של 73 מיליארד שקל, והוא לא שונה מהותית מגיוסי החוב הקונצרני, שבשלוש השנים האחרונות עמד בממוצע על 80.5 מיליארד שקל בשנה.

יחד עם זאת, במהלך חודש ספטמבר ניכרת מגמה של התעוררות בכמות הנפקות האג"ח. אולם לפי ההערכות בשוק מדובר באירוע שנובע מסיבות עונתיות.

תמיר הרשקוביץ, סמנכ"ל ומנהל אגף השקעות באיילון חברה לביטוח, התייחס בשיחה עם כלכליסט לגל גיוסי החוב שנראה בשבועות האחרונים והסביר שחודש ספטמבר הוא מעין חלון הזדמנויות לגיוסי חוב.

לדבריו, "זה טכני נטו. למה? אוגוסט – חופשות ודו"חות, אוקטובר – כל החגים בחודש הזה. כך שספטמבר זה בעצם החודש היחידי שהוא חודש עבודה, ולכן הרבה מאוד דברים התנקזו לתוך ספטמבר, זאת הסיבה היחידה".

הרשקוביץ טוען שהחברות לא רוצות לקבע ריביות מאוד גבוהות, ולכן הן הולכות לעסקאות אשראי של מסגרות, מה שמביא לכך שבשנתיים האחרונות ניכרת מגמת ירידה בכמות ההנפקות בשוק. זאת לא ירידה גדולה, אבל בהתחשב בכמות ההפקדות של ציבור החוסכים ובכסף שמשתחרר מאיגרות החוב המיועדות, זה הופך את השוק הקונצרני לשוק במחסור, כלומר לשוק שבו היצע איגרות החוב הקונצרני נמוך.

לדבריו, "השוק הקונצרני פחות מסוכן מהשוק הממשלתי בישראל. זה נובע גם מהאופן שבו מנהלי ההשקעות מסתכלים על העתיד של השוק הקונצרני אל מול העתיד של השוק הממשלתי בשנה הקרובה. אנחנו רואים שבזמן שיש עליית תשואות בשוק הממשלתי, יש צמצום מרווחים של האג"ח הקונצרניות מול האג"ח הממשלתיות".

הרשקוביץ מצביע גם על הירידה בתשואות בארה"ב ובכלל על מגמת ירידת התשואות בכל העולם בחודשיים האחרונים. לדידו, "זה לא הסיפור המרכזי, אבל זה נותן רוח גבית כי רמות התשואה האבסולוטיות קצת יותר נמוכות".

גם קובי שגב, שותף־מנהל באקורד בית השקעות, הציג בשיחה עם כלכליסט עמדה שורית על שוק האג"ח הקונצרני. לדבריו, "השוק הקונצרני נמצא בנקודה מעניינת מכמה סיבות: הריבית עדיין גבוהה ותרד באיטיות, מה שיבטיח רווחי הון בשנתיים הקרובות. חברות טובות שסובלות רגעית בגלל התארכות המלחמה, נאלצות להנפיק אג"ח בריבית קבועה וגבוהה יחסית. אם לטווח הארוך היה נהוג להמליץ על תיק מבוסס מניות, אז היום השוק הקונצרני מספק אלטרנטיבה שתשיג תשואה משמעותית טובה מהעבר, בסיכון נמוך משמעותית מזה שקיים בתיק השקעות מנייתי".

נראה שבימים אלו יש מפגש אינטרסים בין החברות המנפיקות שמגייסות חוב, לבין המשקיעים המוסדיים, שמחפשים השקעות.

לנוכח העלייה האחרונה במדד המחירים לצרכן, כולם מבינים שהורדת הריבית בישראל לא מחכה "מעבר לפינה" ולכן חברות שרוצות לגייס, אם בגלל שהן צריכות לנוכח הצרכים התזרימיים שלהן, ואם בגלל שהן רוצות לשפר נזילות ולהיערך לאפשרות של הסלמה ביטחונית, מבינות שאין טעם לדחות את מהלך הגיוס. במקביל, המשקיעים מבינים שהורדת הריבית, גם אם תתמהמה – בוא תבוא.

ציפיות לירידה בריבית בדרך כלל מתורגמות לירידה בתשואות, שבאה לידי ביטוי בעליית מחירי איגרות החוב. לפי התחזית המקרו-כלכלית של חטיבת המחקר בבנק ישראל, בעוד שנה מהיום הריבית תרד מ־4.5% ל־4.24%, ולפי ממוצע החזאים הפרטיים הריבית תרד ל־4%. מבחינת המשקיעים, על פניו, יש כאן הזדמנות לקבע תשואה גבוהה יחסית, לפני שהריביות ירדו ב־12 החודשים הקרובים.

מדד תל בונד מאגר, שכולל את כל איגרות החוב הקונצרניות שבמאגר האג"ח, הניב ב־12 החודשים האחרונים תשואה של 5.7%. זאת, בזמן שבאותה תקופה מדד תל גוב כללי, שכולל את כל איגרות החוב הממשלתיות הנסחרות בבורסה, הניב תשואה של 0.1% בלבד. פערי התשואות האלו מעידים על הירידה במרווח התשואה בין אג"ח קונצרניות לאג"ח ממשלתיות.

המשמעות של ירידה במרווח התשואה היא שתוספת התשואה שהמשקיעים מקבלים על השקעה באג"ח קונצרניות נמוכה היום מכפי שהיתה לפני שנה.