בלעדי

במקום פימי: ריצ'י האנטר במו"מ לרכישת השליטה בהולנדיה

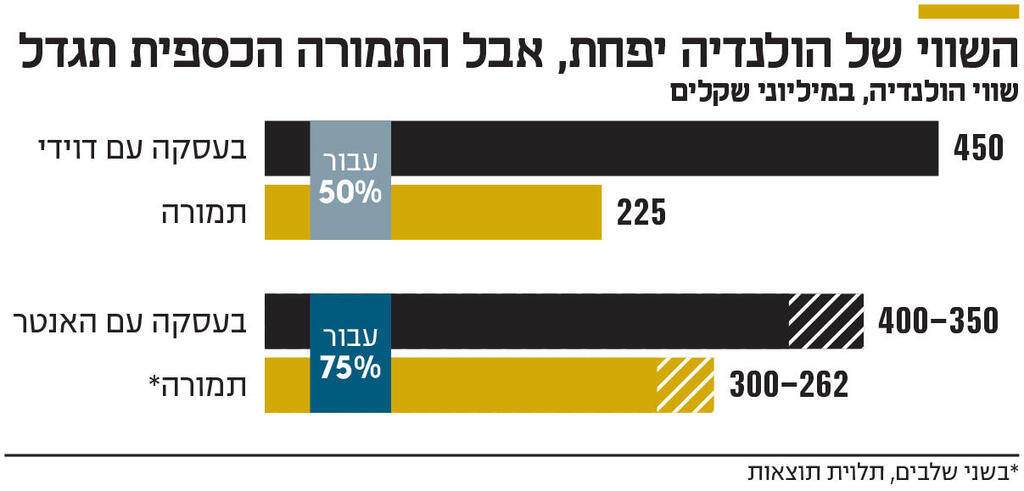

אחרי התפוצצות המגעים מול פימי של ישי דוידי למכירת 50% מיצרנית ומשווקת המזרנים לפי שווי 450 מיליון שקל, בשל מחלוקת על השווי, משפחת ברססט מנהלת מגעים מתקדמים עם קרן גרין לנטרן למכירת כ־75% מהולנדיה לפי שווי של 400-350 מיליון שקל

ריצ'י האנטר במקום ישי דוידי. לאחר שהמגעים מול קרן פימי התפוצצו על רקע פערים בכל הנוגע לשווי של החברה, מנהלת משפחת ברססט מגעים מתקדמים למכירת השליטה ברשת הולנדיה לקרן גרין לנטרן, כך נודע ל"כלכליסט".

המגעים עם הקרן, שבראשה עומד האנטר, נעשים לפי שווי של 400-350 מיליון שקל לרשת המזרנים והמיטות, בעוד המגעים מול פימי, בהובלתו של דוידי, התנהלו לפי שווי של כ־450 מיליון שקל.

ככל שהמגעים יבשילו לכדי עסקה, משפחת ברססט אומנם מתפשרת במעט על השווי של הולנדיה, אך היא צפויה למכור נתח גדול יותר ממנה, ולכן להיפגש עם סכום דומה של כסף ואף גבוה יותר. במסגרת המגעים מול פימי, שנחשפו ביולי האחרון ב"כלכליסט", הקרן היתה אמורה לרכוש נתח של מעט יותר מ־50% בהולנדיה, כאשר רוב התמורה היה אמור להגיע לכיסי הבעלים ומיעוטה היה אמור להיות מוזרם לחברה. משפחת ברססט היתה אמורה להמשיך לנהל את החברה, וכן לחתום על הסכם בעלי מניות מול פימי, כך שהשליטה בהולנדיה היתה משותפת לשני הצדדים.

מתווה דו־שלבי לעסקה

כעת המגעים מול גרין לנטרן נסבים על מכירה של 75% מהמניות של הולנדיה, וייתכן שבסופו של דבר המשפחה אף תמכור לקרן נתח גדול יותר. ככל הידוע, מתווה העסקה שעל השולחן הוא דו־שלבי, כשהתשלום השני יבוצע לפי עמידה באבני דרך. המגעים מול פימי לא הבשילו לכדי עסקה בשל מחלוקת על השווי של החברה. משפחת ברססט ומנכ"ל הולנדיה אבי ברססט הפגינו קשיחות ביחס לשווי המבוקש, וביחס לתנאים נוספים, ולכן בסופו של דבר לא הגיעו להסכמות עם פימי.

גרין לנטרן צפויה לבצע את העסקה באמצעות קרן חדשה, שהשלימה גיוס של כחצי מיליארד שקל לפני חודשיים. בשל ההיקף הכספי של העסקה המתגבשת לרכישת השליטה בהולנדיה, ייתכן שגרין לנטרן תצרף אליה שותפים, בסופו של דבר. הכוונה של גרין לנטרן היא שאבי ברססט ימשיך לנהל את הולנדיה גם אחרי שתבוצע הפעימה השנייה בעסקה, אולם בהמשך בכוונתה לגבש הנהלה חדשה לחברה. זאת אם אכן תרכוש 75% מהולנדיה.

הסבל והמתקין הפך מנכ"ל

הולנדיה הוקמה ב־1981 בידי יצחק ברססט, שהחל לייבא מיטות מתוצרת אופינגס (Aupings) ההולנדית, שנחשבת חלוצה בתחום המיטות המתכווננות. מאז הפעילות של החברה התרחבה באופן משמעותי, והמושכות עברו לידי בנו של יצחק, אבי ברססט, שהחל את דרכו בחברה כסבל ומתקין מיטות ומכהן כמנכ"ל החברה כיום. אחותו רינה היא סמנכ"לית הכספים של החברה.

כיום הולנדיה מייבאת ומשווקת גם את המזרנים והמערכות של חברות פרימיום — הצרפתית טמפור (Tempur) והבריטית ויספרינג (Vispring) — שהמזרנים מתוצרתה משמשים את משפחת המלוכה הבריטית, ומחיריהם לעתים עשרות אלפי שקלים ואף יותר. כמו כן היא משווקת את מותג המזרנים אירופלקס (Aeroflex), לאחר שהחברה ששיווקה אותו בישראל הגיעה לכינוס נכסים. בנוסף, הולנדיה מייצרת מזרנים ומערכות שינה במפעל שלה בשדרות, שבסמוך אליו גם נמצא המרכז הלוגיסטי של החברה, בעוד מרכז המו"פ פועל במרכז הארץ.

גם כריות, כורסאות ופתרונות אירוח. אולם היא מזוהה בעיקר עם המיטות המתכווננות שלה. הולנדיה היתה הראשונה לפתח, ב־2013, מיטה מתכווננת שיכולה לרדת לזווית של יותר מ־180 מעלות. המותג של הולנדיה מתחרה ב־Swiss System ובמותג Hastens השבדי.

את כל אלו משווקות הולנדיה באמצעות שמונה סניפים - בילו סנטר, מרכז דן דיזיין בבני ברק, הרצליה פיתוח, ראשל"צ, ירושלים, מישור אדומים, באר שבע וקריית אתא. הולנדיה מעסיקה כיום כ־200 עובדים. מחזור המכירות השנתי של החברה מוערך בכ־350 מיליון שקל, וככל הידוע, מבחינת היקף כספי של מכירות היא הגדולה בתחומה בישראל. מרבית המכירות מתבצעות בישראל, בעוד היצוא לחו"ל הוא נתח קטן מהמכירות.

אף שהולנדיה נחשבת לגדולה בתחומה בישראל, מדובר בתחום שהתחרות בו עזה. בעבר אף מצאה את עצמה הולנדיה בסכסוך משפטי מול המתחרה עמינח, שבו הפסידה. ב־2013 נדחה ערעור שהגישה הולנדיה על אישור שקיבלה עמינח לפתוח חנויות בפאוור סנטרים לשיווק מערכות שינה באופן בלעדי לתקופה של עשר שנים.

עמינח, אגב, נמצאת גם היא בהליך של מעין מכירה בימים אלה. בשל סכסוך משפחתי, שני הפלגים במשפחת שוורץ - רוני שוורץ (11.7%) ושני אחיו מול הדוד שלהם אמנון שוורץ (50%), הבעלים של עמינח — מקיימים הליך במב"י (Buy Me, Buy You), כדי להפריד כוחות, והם מחפשים שותפים בדמות קרנות.

גרין לאנטרן, שמנוהלת בידי האנטר, בעברו מנהל העסקים הראשי של שופרסל, דני בן־רעי ויוסף אליאש, מתמחה בהשקעות בתחומי המזון והצרכנות, ובאחרונה החלה להיכנס לתחום הקמעונאות. בין היתר, היא מחזיקה בשליטה במחלבת גד, יחד עם דיסקונט קפיטל ומגדל ביטוח; מפעל הנקניקים יחיעם; יצרנית הגלידות פלדמן; פטריות מרינה; יצרנית הטופו משק ויילר; ולפני שנה חתמה על עסקה לרכישת מפעל המיצים פריניב תמורת 120 מיליון שקל.

הרכישות של גרין לנטרן

באחרונה השלימה הקרן גיוס של 500 מיליון שקל. הקרן ניהלה מגעים מתקדמים לרכישת השליטה (50%) ברשת המסעדות האסייתיות קיסו־פו מידי המייסדים רותם טחן ונעם גבאי. העסקה אמורה היתה להיחתם לפי שווי של 120–180 מיליון שקל לרשת. המגעים התקררו לאחר ששותפים פוטנציאליים של הקרן לעסקה לא הביעו התלהבות, ובמקביל החלה המלחמה בעזה, שהחלישה עוד יותר את תחום המסעדנות בארץ והפחיתה את הסיכוי לחתימה.

גרין לנטרן גם סיכמה במרץ על חבירה לקרן פורטיסימו, בעסקה לרכישת השליטה (35.6%) בחברת הסלולר סלקום מדסק"ש תמורת 925 מיליון שקל ולפי שווי חברה של 2.6 מיליארד שקל. גרין לנטרן תשקיע 75 מיליון שקל, בדומה לסכום שישקיעו הבנקים לאומי ודיסקונט, באמצעות זרועות ההשקעה הריאליות, לאומי פרטנרס ודיסקונט קפיטל בהתאמה. מזרחי טפחות ירכוש 2% תמורת 52 מיליון שקל ויעמיד מימון של 100 מיליון שקל לעסקה. מגדל ביטוח תשקיע כ־150 מיליון שקל, ואילו פורטיסימו תשקיע את יתרת הסכום, שעומדת על כ־400 מיליון שקל.