"נשקיע בתחומים שונים. יש הזדמנויות, וטוב לפזר סיכונים"

"נשקיע בתחומים שונים. יש הזדמנויות, וטוב לפזר סיכונים"

קרן סקיי השלימה גיוס של 350 מיליון דולר לקרן הרביעית, הגדולה ביותר בתולדותיה, ובכוונתה להמשיך באסטרטגיית ההשקעה בחברות בוגרות ובינוניות בגודלן. המנכ"ל צבי יוכמן: "העולם יצא מאיזון, והשאלה מה יקרה ב־2023"

קרנות ההשקעה הפרטיות (פרייבט אקוויטי) ממשיכות להצטייד במזומנים על רקע הגאות בשווקים. אתמול הודיעה קרן סקיי (Sky) הוותיקה על השלמת סבב גיוס של 350 מיליון דולר לקרן הרביעית שלה.

אמנם מדובר על הקרן הגדולה ביותר שגייסה סקיי, אולם עדיין מדובר בסכום נמוך מהיקפי הגיוסים של הקרנות האחרונות של פימי ופורטיסימו. פימי גייסה 1.2 מיליארד דולר לקרן השביעית שלה — גיוס הפרייבט אקוויטי הגדול ביותר שנערך בישראל — ופורטיסימו יצאה באחרונה לגיוס של מיליארד דולר.

הסיבה להיקף הגיוס הנוכחי של סקיי היא רצון הקרן להמשיך לפעול בתחומי הפעילות שלה: השקעה בחברות ישראליות בוגרות ובקנה מידה בינוני במונחי השוק המקומי, כאלה שמחזור ההכנסות שלהן עומד על 100–300 מיליון שקל בשנה והשווי שלהן בעת ההשקעה הוא עד 100 מיליון דולר. בהתאם, סקיי גייסה 350 מיליון דולר בלבד, חרף ביקושים גבוהים הרבה יותר שהתקבלו. בהודעה הרשמית של הקרן, לא חשפה סקיי את שמות המשקיעים, אולם לרוב משקיעיה הם המוסדיים הגדולים — כלל ביטוח, מגדל ביטוח, הראל, הפניקס, עמיתים, מנורה מבטחים, מיטב דש ודיסקונט קפיטל.

1 צפייה בגלריה

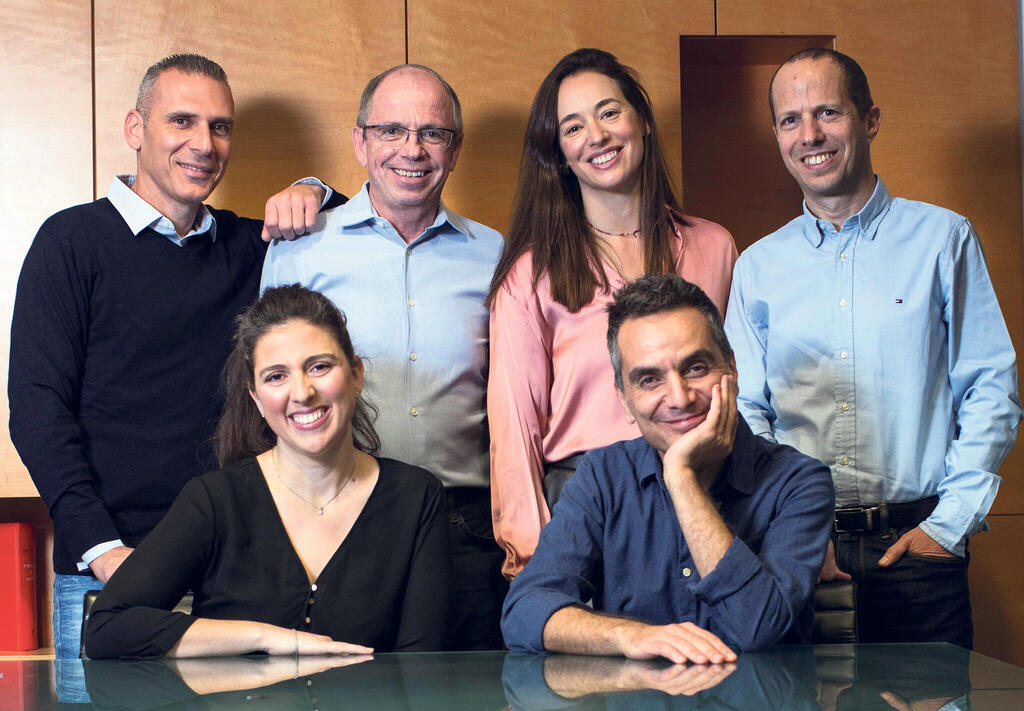

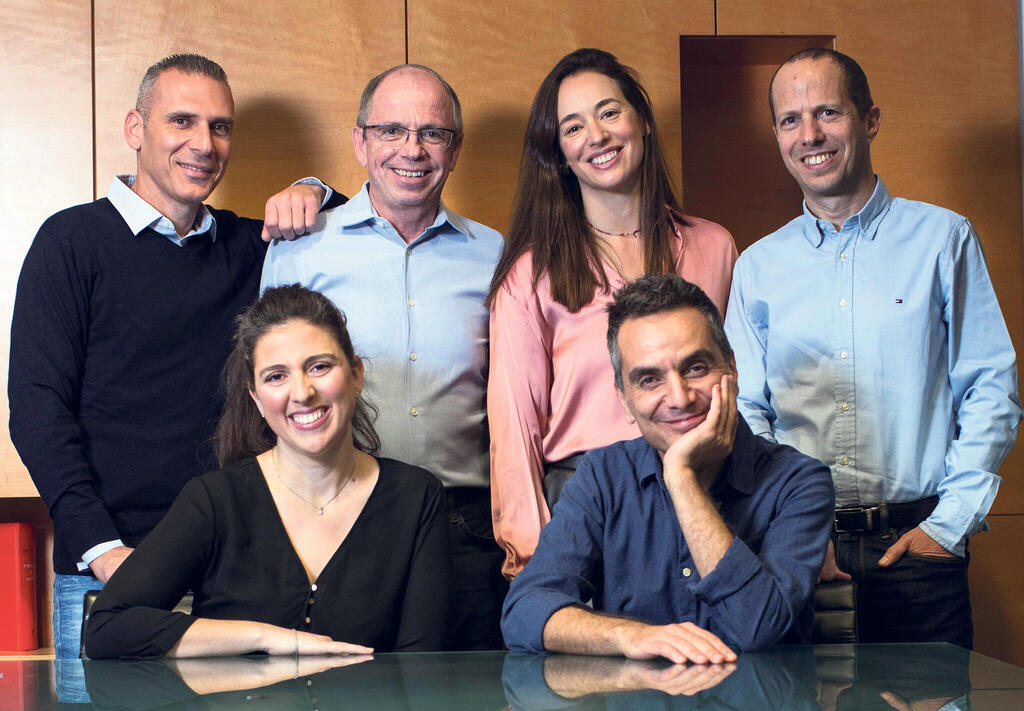

השותפים בקרן סקיי: (עומדים מימין) אמיר ארבן, ליאת בנימיני, צבי יוכמן וציון אגיב; (יושבים מימין) ניר דגן ומיטל הלר

(צילום: אלי אטיאס)

סקיי הוקמה ב־2005 בידי צבי יוכמן וניר דגן, שהכירו במשרד רואי החשבון של פרופ' איציק סוארי. יוכמן החל לעבוד במשרד ב־1990 ודגן הצטרף ב־1999. השניים טיפלו יחד, בין היתר, בחברת הכבלים תבל, שהגיעה להקפאת הליכים, ולאחר שסיימו עם התיק הזה פרשו, הקימו את סקי וגייסו את הקרן הראשונה בהיקף של 120 מיליון דולר. קרן זו הניבה למשקיעים תשואה נטו ממוצעת של 15% בשנה.

הקרן השנייה גייסה ב־2011 סכום של 150 מיליון דולר והניבה תשואה נטו ממוצעת של 16% בשנה. הקרן השלישית, בהיקף של 200 מיליון דולר, גויסה ב־2017 ורק באחרונה סיימה לבצע את ההשקעות שלה, ביניהן רכישת 100% מחברת NGSoft, שאותה רכשה מחברת באטמ הציבורית, ו־50% מחברת סולתם, מניות שרכשה ממשפחת מאיו בתמורה ל־100 מיליון שקל.

עד היום גייסה סקיי 800 מיליון דולר והציגה תשואה של יותר מ־40%. פרט ליוכמן ודגן שותפים בקרן גם אמיר ארבן, ציון אגיב, ליאת בנימיני ומיטל הלר. כולם עובדים יחד כבר יותר מעשור.

בשנתיים האחרונות ביצעה סקיי שמונה עסקאות, ביניהן מכירת השליטה בפטריות מרינה לקרן גרין לנטרן ולדיסקונט קפיטל, ומכירת גסטטנרטק לחברת מטריקס הבורסאית.

בשיחה עם "כלכליסט" התייחס הוכמן למצב השווקים ואמר כי "2021 היתה שנה מצוינת למשק הישראלי וגם לפורטפוליו של סקיי. עם זאת, אני חושב שאף אחד לא יכול היה לחזות את 2021 בתחילתה. 2022 נראית דומה, אבל אין ספק שהעולם יצא מאיזון בתקופת הקורונה, ולכן השאלה המעניינת היא מה יקרה ב־2023. זאת ביחס להתפתחות המגיפה וליכולת של העולם לשוב מהבחינה הזו למצב של לפני 2020. כקרן השקעות נצטרך להבין אם המספרים של החברות שנפגוש הם בני קיימא, או שמא הם תוצאה של חוסר שיווי המשקל שנוצר בשנתיים האחרונות".

במה תשקיע הקרן החדשה?

"הכוונה היא להשקיע בדומה לאופן שהשקענו בקרנות הקודמות, בחברות ישראליות בוגרות. נשקיע בכל מיני תחומים, יש עכשיו הזדמנויות, וגם טוב לפזר סיכונים".

העסקה הבולטת ביותר של סקיי, בכל הנוגע לתשואה, היא ההשקעה ב־iDigital, שמייבאת לישראל את מוצרי אפל. הקרן השקיעה בחברה ב־2017 סכום של 110 מיליון שקל, והתשואה שהושגה על הכסף היא פי 10. החברה הונפקה לפני חודש לפי שווי של 775 מיליון שקל, תוך שהיא מגייסת 150 מיליון שקל, וכיום נסחרת בשווי של 865 מיליון שקל. בתחילה סקיי כיוונה להנפיק את החברה לפי שווי של כמיליארד שקל.

עסקה בולטות נוספות, שהניבה לסקיי תשואה גבוהה, היא מכירת חברת הקופונים גרופון ישראל למליסרון ב־100 מיליון שקל, שהניבה תשואה של פי 6.5 על ההשקעה. יוכמן אמר כי "עשינו בה מהלך משמעותי. קנינו את החברה יחד עם המנהלים והיינו צריכים להעמיד אותה על הרגליים מחדש: אתר חדש, מערכת פיננסית חדשה, אפליקציה חדשה, מותג חדש. היה כאן סיכון גדול, אבל הצלחנו להפוך אותה לאחת משחקניות האי־קומרס הגדולות בארץ".

יצרנית המצברים שנפ שממנה נפרדת במאי האחרון היתה הצלחה פחות גדולה.

"היתה שם רכבת הרים, אבל הצלחנו בסוף. כשנכנסנו לחברה היא פעלה רק בתחום המצברים. היום יש לה רגליים בעוד תחומים בענף הרכב. היינו בחברה 10 שנים ועשינו פי 3 על הכסף".