בלעדימכירת MAX בסכנת פיצוץ: כלל מנסה לשנות את מתווה העסקה

בלעדי

מכירת MAX בסכנת פיצוץ: כלל מנסה לשנות את מתווה העסקה

דירקטורים בכלל החזקות דוחפים לקניית 51%-60% מחברת כרטיסי האשראי במקום 100%. המסר הועבר למוכרת ורבורג פינקוס, שהבהירה שהדבר לא מקובל עליה. הדירקטורים חוששים מהטלטלה בשווקים ומכך ש־MAX לא תצליח לשחזר את התוצאות שלה

האם העסקה המשמעותית ביותר בתחום הפיננסים בשנה האחרונה בדרך להתבטל? ל"כלכליסט" נודע כי העסקה שבמסגרתה כלל החזקות, החברה־האם של כלל ביטוח, רוכשת את מלוא המניות של חברת כרטיסי האשראי MAX (לאומי קארד לשעבר) לפי שווי של 2.47 מיליארד שקל מתנדנדת משום שכלל החזקות רוצה לשנות את מתווה העסקה בעוד המוכרים מתנגדים לכך. למעשה, המגעים עשויים להיפסק לאחר שתיגמר תקופת הבלעדיות שניתנה לכלל החזקות. תקופת הבלעדיות תפוג עוד שבועיים, ב־28 ביולי.

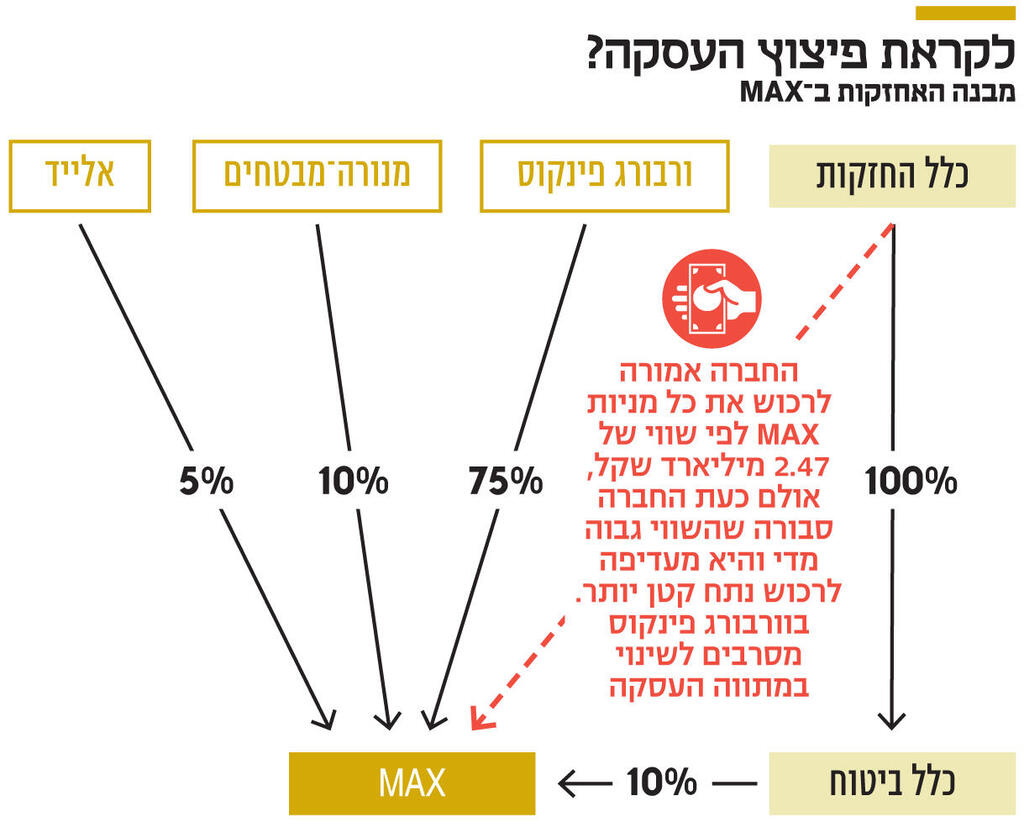

בחודש אפריל האחרון חתמה כלל החזקות על הסכם לא מחייב לרכישת 100% מ־MAX מידי קרן ההשקעות האמריקאית ורבורג פינקוס (75%), מנורה־מבטחים (10%), אלייד (5%) והחברה־הבת כלל ביטוח (10%). אולם כעת, כאמור, כלל החזקות מנסה לשנות את מתווה העסקה. זאת בעקבות ביצוע של חשיבה מחודשת ביחס לעסקה מצד אחד ובשל תנאי השוק מצד שני.

בשבוע שעבר נערך דיון בדירקטוריון כלל החזקות, שבראשו עומד חיים סאמט, ובו עלתה האפשרות לרכוש רק 51%-60% מ־MAX בשלב הראשון. זאת, בין היתר, על רקע חשדנות מצד דירקטורים בכלל החזקות בנוגע למוטיבציה של ורבורג פינקוס למכור את מלוא האחזקות כעת. מסר ברוח זו הועבר לוורבורג פינקוס. גורם המקורב לכלל החזקות אמר ל"כלכליסט" כי "ורבורג פינקוס יכולה להיות שותפה לסיכונים ולסיכויים. למה שלא תקל על כלל החזקות את ההחלטה?". אך הקרן האמריקאית ושותפיה הבהירו שהדרך היחידה לבצע את העסקה היא במתווה של רכישת מלוא המניות. זאת משום שהקרן אינה נוהגת, כמדיניות, להיות בעלת מניות מיעוט בחברות שבהן היא מחזיקה.

כמו כן, בדירקטוריון ובהנהלה של כלל החזקות, שבראשה עומד המנכ"ל יורם נוה, נערכו בשבועיים האחרונים דיונים בנוגע לשווי של MAX בעסקה. הדיונים נערכו, בין היתר, על רקע הצניחה במניית המתחרה הישירה, והגדולה יותר, ישראכרט, שנסחרת בבורסת ת"א. מאז החתימה על מזכר ההבנות הלא מחייב ועד לסוף השבוע האחרון, איבדה מניית ישראכרט 31% משוויה, וזאת בהתאם לטלטלה הנוכחית בשווקים.

ככל הידוע, בכל הנוגע לשאלת השווי לא התגבשה עמדה בקרב הדירקטוריון. אך ביחס לרצון לרכוש נתח קטן יותר, ישנם מספר דירקטורים שמגלים תמיכה משמעותית בכך, והדבר הוא בעל משקל משום שבכוונת כלל החזקות לחתום על הסכם מחייב רק אם תהיה תמימות דעים בדירקטוריון ביחס לעסקה. הדירקטורים חוששים מתביעות עתידיות במקרה שבו העסקה תתברר כלא מוצלחת. כמו כן, הם חוששים מכך שבאקלים הכלכלי הנוכחי שיעורי כשל הפירעון של MAX יעלו בצורה דרמטית. כמו כן, קיים חשש ש־MAX לא תצליח לשחזר ולהתעלות על התוצאות הכספיות הנוכחיות שלה.

MAX, שמנוהלת על ידי רון פאינרו, הציגה ברבעון הראשון של השנה הנוכחית עלייה של 30% ברווח הנקי שהסתכם ב־52 מיליון שקל. רווח נקי זה משקף קצב שנתי של 200 מיליון שקל ותשואה של 14% על ההון. ההכנסות הסתכמו ב־394 מיליון שקל, עלייה של 26%. העלייה בהכנסות מיוחסת, בין היתר, לצמיחה במחזור של כרטיסי האשראי בכלל, בארץ ובחו"ל, בעקבות חזרת השגרה והטיסות לחו"ל. בכירי MAX הציגו לדירקטורים בכלל החזקות תחזיות אופטימיות, בניסיון לשכנע אותם שהם לא נכנסים לחברה בשיא שלה, אולם עד כה ניכר שלכל הפחות חלק מהם לא השתכנעו.

בנוסף לכל זאת, לאחרונה הצטרף לדירקטוריון כלל החזקות חבר חדש - דוד גרנות, שמכהן מטעם אלפרד אקירוב, בעל המניות הגדול בחברה (15%), שגם הגיש בקשה לקבלת היתר שליטה בה, במטרה לעלות לאחזקה של 30%. ככל הידוע, אקירוב אינו נלהב ביחס לרכישת MAX.

בימים הקרובים התמונה צפויה להתבהר, אולם נכון להיום, ניכר שהפערים בין הצדדים גדולים.

אם, בסופו של דבר, הרוחות האלו שמנשבות בכלל החזקות יובילו לנסיגה מהעסקה לרכישת MAX, הדבר יהווה הפתעה יחסית, משום שההערכות המרכזיות בשוק היו שאם העסקה לא תצא לפועל זה יקרה בשל התנגדות של רשות שוק ההון, שבראשה עומד משה ברקת, לכך שכלל החזקות נמצאת משני צדי המתרס — כרוכשת וכמוכרת של מניות באמצעות כלל ביטוח. אולם נכון לעכשיו הרשות אינה מתכוונת להתנגד לעסקה, וגם ההתנגדות של מנכ"ל האוצר רם בלינקוב פחתה, ייתכן שבשל הבחירות המתקרבות.

אם בסופו של דבר כלל החזקות תצליח להביא לשינוי במתווה העסקה, זו לא תהיה הפעם הראשונה שבה נערך שינוי במתווה. לפי מזכר ההבנות מאפריל, כלל החזקות רוכשת את כל המניות לפי שווי של 2.47 מיליארד שקל. הסכום כולל חוב גדול, כך שכלל החזקות צריכה לשלם 1.6 מיליארד שקל בפועל. 500 מיליון שקל כבר גוייסו בחודש ינואר האחרון. 400 מיליון שקל מתוך סכום זה משולמים באמצעות הקצאה של מניות כלל החזקות. לכן, במועד השלמת העסקה, כלל החזקות צריכה לשלם עוד 700 מיליון שקל. אך המוכרים כבר סיפקו לה הקלה אחת ודחו תשלום של 370 מיליון שקל ל־2024. כמו כן, מאז אפריל צנחה מניית כלל החזקות ב־17% והיא נסחרת כיום לפי שווי שוק של 4.6 מיליארד שקל, מה שמאותת שהשוק לאו דווקא נלהב מהעסקה לרכישת MAX. הירידה במניית כלל החזקות מקטינה את התמורה לבעלי המניות של MAX, שכן היא נקבה במספר אבסולטי של מניות ולא בסכום. בסה"כ, הירידה במניית כלל החזקות מפחיתה את השווי של MAX בעסקה ל־2.35 מיליארד שקל.