אג"ח הים התיכוןהקברניטים לא יגנו על השווקים כל עוד המדיניות המוניטרית לא חזרה לנורמליות

אג"ח הים התיכון

הקברניטים לא יגנו על השווקים כל עוד המדיניות המוניטרית לא חזרה לנורמליות

הפעילים בשוק התרגלו לחיים עם "ההגנה של גרינספן" - יו"ר הפד שהגיב בחריפות לנפילות בשווקים עם הורדת ריבית. אלא שבכמעט אף חברת השקעות אין זיכרון ארגוני של עליית ריבית או צמצום מזומנים

אומרים ששלוש המילים הכי מסוכנות בהשקעות הן "הפעם זה שונה". דור אחרי דור של משקיעים מצליחים לשכנע את עצמם שפרמטרים כמו תמחור הוגן, פיצוי ראוי על סיכון ותשואה הם לא חשובים. בכל דור הם טוענים שחשובה יותר הגנה על תיק ההשקעות (יום שני השחור), חשיפה לאנשים (דוט־קום), ביקוש ופיזור (משבר 2008 שהתחיל ב"ביקוש אינסופי לנדל"ן" והמשיך במוצרים פיננסיים מורכבים) או נדירות הנכס (קריפטו ב־2017 ועכשיו). בכל דור הם מגלים שהם טעו.

במשך מעט פחות מעשור וחצי התרגלו פעילים בשווקים הפיננסיים לחיים עם "אופציית המכר (PUT) של הפד" או "ההגנה של גרינספן". אלן גרינספן כיהן כיו"ר הפדרל ריזרב מ־1987 ועד 2006. במשך אותן 19 שנים הגיב גרינספן נחרצות לירידות אגרסיביות בשווקים. אמנם היו ירידות מפעם לפעם, אבל אם השווקים נראו לא הגיוניים, מיד הורדה הריבית. מדיניות זו היוותה אופציית מכר - קרי הגנה מפני ירידות בשווקים.

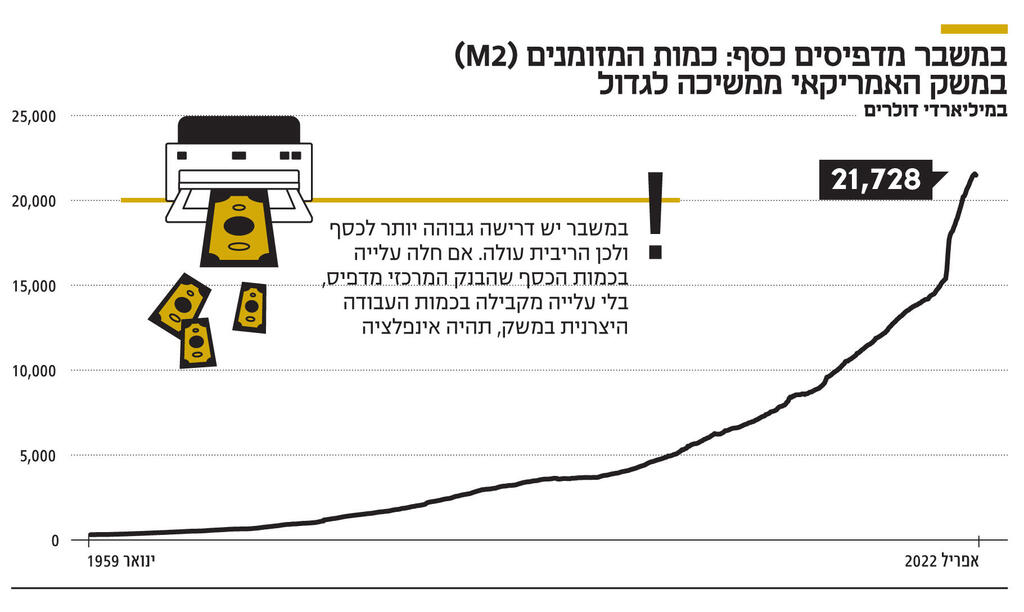

המדיניות הזו לא הופסקה אחרי פרישתו של גרינספן. בן ברננקי וג'נט ילן המשיכו אותה במידה רבה, בטח במשבר 2008-2007, אבל גם אחריו. הפד ובנקים מרכזיים בעולם למדו שאפשר לנהל כלכלה כשהבנק המרכזי מטה את הכף לכיוון הרצוי. אחרי המשבר העולמי נראה שנפרצו כל הסכרים. האמריקאים אמנם נפלו למיתון, אבל בזכות הדפסה מסיבית והורדת ריביות הם הצליחו להתאושש בצורה טובה יותר מהרוב. אם לא די בכך, האינפלציה לא הכתה בשום מקום בכלכלה.

בכל העולם חזו בפלא האמריקאי - והעתיקו ביתר שאת. במשבר מדפיסים כסף, כמה שצריך, והכל יהיה בסדר. כך הפיק מריו דראגי, יו"ר הבנק האירופי המרכזי, את הביטוי האלמותי "מה שצריך" (Whatever it takes). אלא שבראייה היסטורית ארוכה יותר, התקופה האחרונה היתה חריגה. לפי חוקי כלכלה בסיסיים, במשבר יש דרישה גבוהה יותר לכסף ולכן עלות הכסף, כלומר הריבית, עולה. אותם חוקים גם אומרים שאם חלה עלייה בכמות הכסף בלי עלייה מקבילה בכמות העבודה היצרנית שנעשתה במשק, תהיה אינפלציה.

חזרה לנורמלי

חלק לא מבוטל מאנשי שוק החוב מחכה בקוצר רוח לכניסת הפד, הבנק האירופי, בנק ישראל ואחרים לתמונה. רק הוותיקים באמת ואלה שטרחו ללמוד את ההיסטוריה מכירים משהו אחר. פעיל שוק הון שהספיק לעבוד עשור לפני כניסתו לתפקיד של גרינספן הוא היום בן 65. יש אחד כזה על כל 500 אנשי הפיננסיים הצעירים יותר. בכמעט אף חברת השקעות בעולם אין זיכרון ארגוני הכולל מציאות של עליית ריבית או צמצום מזומנים.

בעוד שהקו הרשמי של בנק ישראל גורס שעד סוף השנה הריבית תוכפל ל־1.5%, בשיחות סגורות מתחילים קולות ניציים יותר. הריבית "כנראה" תהיה 1.5%, אבל עשויה לעלות יותר, או "אם האינפלציה תהיה גבוהה יותר, נרצה יותר"

גם בנק ישראל מתמודד עם מציאות אינפלציונית בתקופה מאתגרת. כמו במסיבה שבה כולם הזמינו שתייה כל הערב, הלכו מוקדם והחשבון מוגש לנגיד, פרופ' אמיר ירון. בכניסתו לתפקיד בשלהי 2018 הוא סימן כמטרה את נרמול המדיניות המוניטרית. היתה לו מעט יותר משנה לפני משבר הקורונה. עכשיו לא רק שאמיר יכול לחזור לעניין שהוא ראה כקריטי לכהונתו, יש לו רוח גבית בצורה של אינפלציה גבוהה. בעליית הריבית האחרונה העביר בנק ישראל מסר חד: הצפי להעלאה עמד על 0.25 ואילו העלייה בפועל היתה 0.4%, לרמה של 0.75%.

האינפלציה צפויה להתמתן מסיבות טכניות אך הריבית תיעצר כשבפד יחששו שההאטה מגיעה לשוק העבודה

זהו מהלך שנועד לסמן לציבור שבנק ישראל מתכוון להילחם באינפלציה באופן ממשי. יתרה מכך, בעוד שהקו הרשמי של בנק ישראל גורס שהריבית עד סוף השנה תעמוד על 1.5%, כפול מהיום, בשיחות סגורות עם בכירי בנק ישראל מתחילים להישמע קולות ניציים יותר כלפי מעלה. הריבית "כנראה" תעמוד על 1.5%, אבל עשויה לעלות יותר, או "בסביבת האינפלציה הנוכחית היינו רוצים ריבית של 1.5%, אם האינפלציה גבוהה יותר, נרצה יותר". מרגילים את השווקים לסביבת ריבית גבוהה יותר, ומוכנים לשלם את המחיר של עלייתה.

העלייה תיעצר בספטמבר?

בשבוע האחרון החלו להישמע קולות אופטימיים יחסית בוול סטרייט. זאת נוכח התבטאות של נשיא השלוחה של הפדרל ריזרב באטלנטה, שטען שייתכן והעלאת הריבית תיעצר בספטמבר, לפחות באופן זמני ובתלות במצב האינפלציה והכלכלה. בנוסף פורסם ביום שישי האחרון מדד האינפלציה המועדף על הפד (PCE ליבה). המדד הצביע על ירידה בשיעור השנתי של האינפלציה ל־4.9%, לעומת 5.3% בחודש מרץ. המשקיעים חיברו את שני האיתותים, ואפשרו למשקיעים בארה"ב לסכם שבוע מסחר עם עליות חדות במניות, לצד ירידת תשואות באיגרות החוב.

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות