חוזרים לממדים הטבעיים גל ההנפקות צפוי לגרור קרבות תחתית בעדכון המדדים הקרוב

חוזרים לממדים הטבעיים

גל ההנפקות צפוי לגרור קרבות תחתית בעדכון המדדים הקרוב

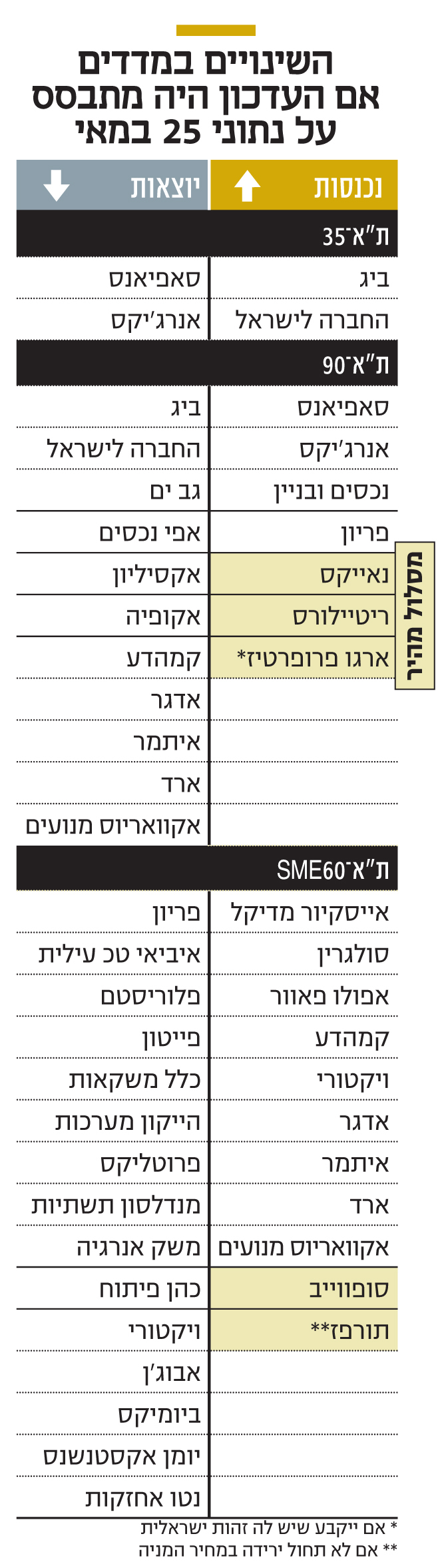

כמות המניות במדדי ת"א 90 ו־SME60 נופחה לממדים לא טבעיים בשל ריבוי ההנפקות מתחילת השנה. לקראת העדכון, שייערך ב־3 באוגוסט, כלכליסט ממפה את החברות הצפויות להיאבק נגד יציאה מהמדדים ואת המעט שייכנסו אליהם במסלול המהיר

גל ההנפקות של מניות חדשות בבורסה מאז תחילת השנה, שניפח את כמות המניות במדדים המובילים, צפוי להפוך את קרבות התחתית לסיפור המרכזי של עדכון הרכב המדדים הקרוב שייכנס לתוקף ב־5 באוגוסט.

במסגרת העדכון, שהמועד הקובע בו הוא 13 ביולי, מדד ת"א 90, שמכיל כיום 98 מניות, ומדד ת"א SME60 שמכיל כעת 66 מניות, יחזרו לממדים הטבעיים שלהם. ת"א 90 יחזור להכיל 90 מניות, ועוד 5-3 מניות צפויות להיכנס אליו במסגרת המסלול המהיר, ואילו SME60 יחזור להכיל 60 מניות ומניה אחת או שתיים נוספות ייכנסו אליו במסלול המהיר.

טלטלה זו נגרמת מכללי המסלול המהיר לכניסת מניות חדשות למדדים שלפיהם מניה תיכנס למדדים 11-7 שבועות ממועד תחילת המסחר בה, ועם כניסתה למדד לא יוצאת מניה ותיקה במקומה. לו העדכון היה מתבצע לפי נתוני המסחר ב־25 במאי, 12 מניות היו יוצאות מת"א 90, שתיים מהן ייכנסו למדד ת"א 35.

ו־14 מניות היו יוצאות מ־SME60 שהיה משנה מהותית את הרכבו, ואחת מהן תיכנס לת"א 90. עד למועד הקובע צפויים שינויים רבים, ולכן עדיין לא ניתן לקבוע כיצד ייראה העדכון. "כלכליסט" מבצע סימולציה כיצד היה נראה העדכון אם היה מתבסס על נתוני המסחר של 25 במאי, כדי למפות את קרבות התחתית הצפויים בניסיון להימנע מיציאה מת"א 90 ומ־SME60.

תנאי הכניסה למדד ת"א 35 הוא דירוג 30 מבין המניות המתאימות למדד, ולפי נתוני המסחר ב־25 במאי, למדד תיכנס מניית ביג ותצא ממנו מניית סאפיאנס. בנוסף, אם מניית החברה לישראל, שמדורגת במקום ה־29, לא תרד שני מקומות לפחות, גם היא תיכנס למדד, ואז מנייה אחת מהשלוש — אנרג'יקס, אנרג'יאן או או.פי.סי אנרגיה — תאבד את מקומה במדד.

הקשחת התנאים בת"א 90

הסיפור העיקרי של העדכון הנוכחי יהיה במדד ת"א 90 ששווי השוק שיידרש לצורך כניסה אליו צפוי להיות 1.5-1.4 מיליארד שקל, גבוה בהרבה מזה שנדרש בעדכונים הקודמים. נכסים ובניין תיכנס בוודאות למדד ופריון תיכנס אליו אם לא תהיה ירידה חדה בשווי השוק שלה; פרשקובסקי תיכנס למדד רק אם תבוצע הפצה של 3.25% ממניותיה עד לסוף יוני;

בנוסף, שתי מניות יחליפו מקומות בין מדדי ת"א 35 ות"א 90, שאליו ייכנסו במסגרת המסלול המהיר מניות נאייקס וריטיילורס. סביר להניח שגם ארגו פרופרטיז תיכנס למדד במסגרת המסלול המהיר, זאת אם ייקבע שיש לה זיקה ישראלית. רף הכניסה לת"א 90 במסלול המהיר צפוי להיות שווי שוק של 1.3 מיליארד שקל. תורפז קרובה לרף זה ואקרשטיין תעשיות צפויה להתחיל להיסחר בקרוב, לכן ייתכן שהן ייכנסו למדד. חישוב המסלול המהיר נעשה לאחר חישוב העדכון הרגיל, ולכן ת"א 90 יכיל 90 ומניות ואת אלו שייכנסו אליו במסלול המהיר.

גב־ים ואפי נכסים צפויות לצאת מת"א 90 בגלל שיעור אחזקות ציבור נמוך. הבורסה מבצעת את הפחתת השיעור באופן מדורג, לכן גב־ים צפויה לספוג היצעים מקרנות הסל בעדכונים החודשיים של יוני ויולי, ולספוג היצע נוסף עם יציאתה הצפויה מהמדד באוגוסט.

בהנחה שרק נכסים ובניין ופריון ייכנסו לת"א 90 (לא כולל מניות שייכנסו במסלול המהיר או כאלו שייצאו מת"א 35), 8 המניות בעלות שווי השוק הנמוך ביותר - של 1.2-1.1 מיליארד שקל - ייצאו ממנו.

אם פרשקובסקי או מניה נוספת ייכנסו לת"א 90, כמות המניות שייצאו ממנו תגדל. אקסיליון ואקופיה, שנכנסו לת"א 90 במסגרת המסלול המהיר, צפויות לצאת מהמדד באוגוסט, וכך גם מניות קמהדע וויקטורי הוותיקות. זהות היוצאות הנוספות תהיה תלויה בשווי השוק שלהן בשבועיים הראשונים של יולי.

בשלב זה התחתית בוערת, כאשר כעת, ל־9 מניות שווי שוק של 1.25-1.05 מיליארד שקל, ולפחות 4 מהן יאבדו את מקומן בת"א 90. קרבות התחתית בחודש וחצי שנותרו עד 13 ביולי, המועד הקובע לעדכון, יכריעו מי מהמניות תאבד את מקומה במדד היוקרתי.

SME60 ישנה את אופיו

רף הכניסה למדד SME60 בעדכון הנוכחי צפוי להיות שווי שוק של יותר מ־800 מיליון שקל, וסף היציאה צפוי להיות שווי שוק של חצי מיליארד שקל. המדד מכיל כעת 66 מניות, אך מניית מנרב שנכללת בו צפויה להימחק מהמסחר עוד לפני העדכון. אייסקיור מדיקל, סולגרין ואפולו פאואר צפויות להיכנס למדד, כך גם מרבית המניות שיוצאות מת"א 90 ששווי השוק שלהן יהיה גבוה מרף הכניסה ל־SME60. בנוסף, מניית סופווייב, וכנראה גם תורפז, צפויות להיכנס למדד במסגרת המסלול המהיר.

מנגד, לפחות 13 מניות ששווי השוק שלהן יהיה הנמוך ביותר צפויות להיפלט מ־SME60 ולהעביר בנוסף את מניית פריון לת"א 90. בדומה למדד ת"א 90, צפויים ב־SME60 קרבות תחתית של מניות ששווי השוק הנוכחי שלהן הוא 550-450 מיליון שקל, בניסיון להימנע מיציאה מהמדד. לאחר העדכון מדד SME60 ישנה מהותית את אופיו, ותהיה עלייה חדה בשווי השוק הממוצע של מניות המדד.

היום: עדכון מדדי MSCI

העדכון של מדדי MSCI הבינלאומיים יתבצע היום, ובמסגרתו המניות של ישראל קנדה, אזורים, מלם תים ופרשקובסקי ייכנסו למדד המניות הקטנות. קרנות סל מבוססות MSCI יזרימו היום בשלב הנעילה ביקושים למניות שנכנסות למדד. הביקוש למניית ישראל קנדה יהיה כ־28 מיליון שקל; הביקוש למניית אזורים יהיה כ־20 מיליון שקל; הביקוש למניית מלם תים יהיה כ־15 מיליון שקל; והביקוש למניית פרשקובסקי יהיה כ־14 מיליון שקל.

מדדי MSCI ו־FTSE הם המדדים הבינלאומיים העיקריים שלפיהם מנוהלות עשרות מניות ישראליות בשווי כולל של מיליארדי דולרים, אך ישנם מדדי השקעה בינלאומיים נוספים (ראו למטה) עם השפעה גדולה על המניות הישראליות.

קרן הסל שעושה ניים דרופינג לקת'י ווד

קרן הסל IZRL, שמשקיעה במניות ישראליות בלבד, בעיקר של חברות טכנולוגיה, מתבססת על מדד של חברת המדדים הגרמנית סולאקטיב (Solactive) ומנוהלת על ידי חברת הקרנות ARK של קתרין (קת'י) ווד, שזכתה בתואר בוחרת המניות הטובה ביותר ב־2020.

אבל בניגוד למרבית קרנות הסל, הניהול של ARK מתייחס לשינויים בהרכבי המדד של סולאקטיב כהמלצה בלבד, ולא נשען עליהם לחלוטין. בעדכון הרבעוני של מדד סולאקטיב, שנכנס לתוקף באמצע אפריל, השינוי היחיד בהרכבו היה הוצאת מניית אינטרקיור מהמדד, ובנוסף הוחזר משקלן של המניות במדד למשקל שווה.

ARK ביצעה באופן מדורג את התאמת המשקל על רוב מניות המדד, אך לא עשתה זאת עבור חלק מהמניות הקטנות במדד.

בנוסף, עד סוף אפריל ARK נמנעה מלמכור את מניות אינטרקיור. ב־28 באפריל החזיקה IZRL ב־938 אלף מניות של אינטרקיור ששוויין אז היה 23 מיליון שקל. עד 6 במאי מכרה קרן הסל 247 אלף מניות אינטרקיור והובילה לירידה מצטברת של 18.6% במחיר המניה. מכירות אלה, באותם 7 ימי מסחר, היוו 17.3% ממחזור המסחר הכולל במניה ולכן היתה להן השפעה שלילית מהותית על מחיר המניה.

לאחר מכן, בין 9 במאי לבין 25 במאי, מכרה קרן IZRL רק 34 אלף מניות של אינטרקיור, זאת בשל ירידה בשווי נכסי הקרן, ולאו דווקא כדי לרדת באחזקה בה. מכירות אלה היוו 1.5% בלבד ממחזור המסחר במניה ולא השפיעו באופן מהותי על מחירה.

בפרק זמן זה מניית אינטרקיור זינקה ב־16.9% בעקבות הערכה מוקדמת אופטימית שפרסמה למכירות ברבעון הראשון וסקירה חיובית מקרן השקעות זרה. כעת מחזיקה קרן IZRL ב־656 אלף מניות אינטרקיור ששוויין 15 מיליון שקל, והיא נמנעת מלמסור מידע האם בכוונתה להמשיך ולמכור ממניות אלו.

מנגד, קרנות הסל בתל אביב צפויות להזרים ב־3 ביוני ביקוש של 7.5 מיליון שקל למניית אינטרקיור, ביקוש שנובע מעליית כמות המניות הרשומות ועליית מדרגת אחזקות הציבור במניה לאחר השלמת מיזוגה עם חברת ספאק קנדית.

קרן הסל IZRL מנהלת 310 מיליון דולר שמושקעים ב־58 מניות ישראליות, עם השקעה של 6.7-2.7 מיליון דולר בכל מניה. מכיוון שחלק מהמניות המוחזקות על ידי הקרן הן קטנות והסחירות שלהן נמוכה - הן יחסית לשינויים בהרכבי הקרן והן לכניסה וליציאה של כסף מקרן זו - יש ל־IZRL השפעה רבה על מחיר אותן מניות.