רשות שוק ההון מוציאה את האוויר מבלון הפרייבט אקוויטי

רשות שוק ההון מוציאה את האוויר מבלון הפרייבט אקוויטי

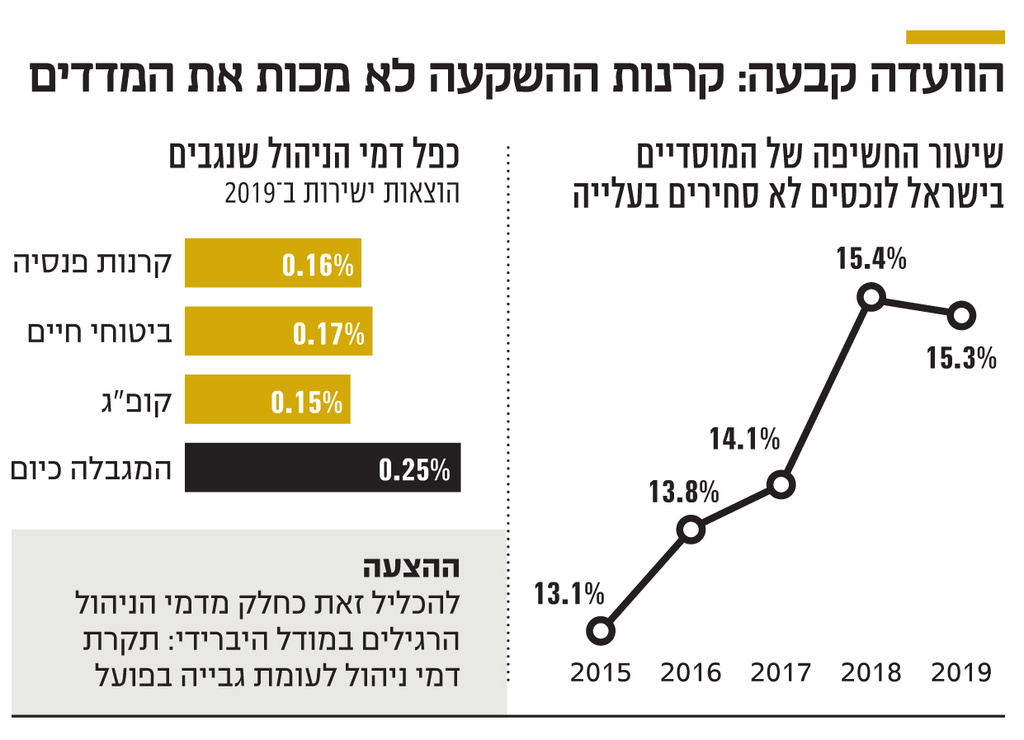

ועדה שהקימה הרשות על מנת לבחון את כפל דמי הניהול שגובים המוסדיים כדי להשקיע בקרנות פרטיות הגישה טיוטת דו"ח דרמטית, שממנה עולה כי ההשקעה בקרנות אלו לא הניבה תשואה עודפת. המסקנה: יש לגזור את דמי הניהול רק מהנכסים שנצברו

הילה חזקה, תוצאות חלשות: טיוטת דו"ח דרמטית שהוגשה לרשות שוק ההון מבקרת בחריפות את השקעות המוסדיים בקרנות השקעה. בטיוטה נטען כי התשואות בהשקעות הללו היו פושרות, ולא הצדיקו את המחיר הכרוך בהן. לפיכך מוצעת רפורמה נרחבת בגביית דמי הניהול בחיסכון הפנסיוני כולו.

"התשואות נטו שהשיגו בעשור האחרון מוסדיים ישראלים בהשקעות במאות קרנות השקעה פרטיות, היו בממוצע נמוכות יחסית לאלטרנטיבות שאפשר היה להשיג בשווקים סחירים בישראל ובחו"ל", נכתב בדו"ח הוועדה המייעצת לרשות בנושא ההוצאות הישירות (התשלומים שנגבים מהעמיתים מעבר לדמי ניהול רגילים).

הוועדה, בראשות פרופ' ישי יפה, בדקה ביצועי מאות קרנות לאורך עשור, כולל תשואה עודפת ותשואה מעבר למדד הייחוס. בדו"ח נכתב כי התשואות בקרנות הלא־סחירות היו דומות לתשואות שהושגו במדדי המניות בבורסת תל אביב, ונמוכות בהשוואה לתשואות מדד S&P 500.

"אלה תוצאות לא טובות", קובעת הוועדה. "קרנות ההשקעה אינן סחירות והנכסים שהן משקיעות בהן נוטים להיות מסוכנים. לכן השקעה כזו צריכה בתוחלת להניב תשואה גבוהה יותר מאשר השקעות נזילות בחברות גדולות יחסית, הנסחרות באופן יום־יומי בבורסה מפוקחת, וזה לא קרה בעשור האחרון", ציינה.

הוועדה אף מבקרת את האמינות וחוסר השקיפות של חלק מקרנות ההשקעה: "מכיוון שקרנות ההשקעה אינן מפוקחות, אין להן סטנדרט דיווח אחיד או מקורות מידע רשמיים. לכן עולים ספקות לגבי האופן שבו הן מציגות את נתוני התשואות לגופים המשקיעים. סוגיית הכדאיות הכלכלית של ההשקעות הלא־סחירות בכלל, ובמיוחד ההשקעות של גופי פנסיה בעולם בקרנות השקעה פרטיות לסוגיהן, שנויה במחלוקת חריפה", ציינה.

העלייה בסקטור הלא סחיר הפכה את הסוגייה לבוערת

הוועדה הוקמה כדי לגבש המלצות לשאלה, האם ראוי לגבות הוצאות ישירות, שמשמעותם היא כפל דמי ניהול מעמיתים, לצורך מיקור חוץ של חלק מההשקעות. כיום יש מגבלה של 0.25% על גביית סכומים כאלה, והיא הוארכה כמה פעמים כהוראת שעה. מאז 2014 היתר גביית הוצאות ישירות מצוי בדיון מתמשך. הוראת השעה האחרונה תמה ב־2020 ולפיכך מינה יו"ר רשות שוק ההון משה ברקת ועדה שתייעץ בנושא. עד אז חויבו המוסדיים להציג בנפרד את עלות ההוצאות הישירות ולדווח על התשואה בניכוי אותן הוצאות.

זוהי סוגיה משמעותית היות והיקף הנכסים הלא־סחירים במגמת עלייה. אם לפני שש שנים שיעור הנכסים הלא־סחירים עמד על 13.1% מסך הנכסים שהמוסדיים מנהלים, הרי שב־2019 הוא כבר הגיע ל־15.3%. גביית כפל דמי הניהול גרמה למאבק סוער בשוק ההון.

הוועדה הגיעה למסקנה כי גביית רף דוגמת 0.25% היא פשרה שרירותית בלבד, וכי סוגיית כפל דמי הניהול היא רק סימפטום לבעיות עמוקות יותר בשוק הפנסיה. "סוגיית ההוצאות הישירות היא קצה הקרחון של בעיות העומק במערכת החיסכון הפנסיוני בישראל", לשון הדו"ח החריף.

על רקע זה החליטה לגבש סדרת המלצות עמוקות ומקיפות, ולא רק להתייחס להוצאות הישירות. בין ההמלצות מוצע שינוי מבנה דמי הניהול. זאת באמצעות מעבר למחיר ידוע מראש, שיהיה דמי ניהול מהצבירה של הנכסים בלבד. כיום בחיסכון הפנסיוני נגבים דמי ניהול על הצבירה (הכסף שהצטבר בחיסכון) וכן על ההפקדות לחיסכון הפנסיוני מדי חודש. פרט לאלה, גובה מנהל הקרן גם הוצאות ישירות מהעמיתים, שמהוות דמי ניהול לכל דבר, עבור ביצוע השקעות ייחודיות כגון הוצאות הכרוכות במתן הלוואה פרטית, דמי ניהול לקרנות פרטיות וכדומה. הועדה ממליצה לאחד את שלושת סוגי דמי הניהול לנתון אחיד ובר־השוואה.

בוועדה מעריכים כי מודל שכזה יקבע מראש את מדיניות ההשקעות והקצאת הנכסים לאפיקים הכרוכים בתשלום נוסף. על הנייר הצעה זו הגיונית, אך גם בוועדה מכירים בקשיי היישום שלה, שיצטרכו להיבחן, בהם קשיים תפעוליים ומשפטיים. אפשרות נוספת היא דמי ניהול היברידיים, שיאפשרו גמישות מסוימת ויציגו לעמית את רף דמי הניהול המקסימלי שייגבה, ולצידו דמי הניהול שנגבו בפועל.

יצירת מסלולים חדשים והגברת השקיפות

המלצה נוספת היא יצירת שני מסלולי חיסכון חדשים: האחד ישקיע במוצרים פאסיביים בלבד, בדמי ניהול נמוכים לעומת השוק. השני יכלול דמי ניהול משתנים, לאור ביצועי מנהל ההשקעות. הבסיס של דמי הניהול יהיה נמוך, והתגמול יישען על ביצועים עודפים.

בנוסף קראה הוועדה לשפר את השקיפות בנוגע להשקעות הבלתי סחירות ואת הליכי קבלת ההחלטה של המוסדיים לגביהן. היא מציעה לשקול לחייב את ועדות ההשקעה לעשות שימוש במאגרי נתונים בינלאומיים על קרנות השקעה פרטיות. הועדה אף קוראת לרשות שוק ההון להדק את הפיקוח שלה בכל הקשור להשקעות של המוסדיים על ההשקעות באפיקים הלא סחירים.

עוד השתתפו בוועדה פרופ' אסף חמדני, פרופ' אתי אינהורן, ד"ר הראל פרימק, החשכ"לית לשעבר מיכל עבאדי־בויאנג'ו והמשנה לנגיד בנק ישראל לשעבר ד"ר נדין בודו־טרכטנברג. הרשות צפויה לנסח על בסיס מסקנותיה תקנות, שיזדקקו לאישור ועדת הכספים ושר האוצר. אם יאומצו ההמלצות, הרי שמדובר ברפורמה דרמטית בדמי הניהול בשוק הפנסיה.

עיקרי המלצות הוועדה

1. איחוד דמי הניהול לסוג אחד בלבד: צבירה מהנכסים.

2. בניית מסלול השקעה פאסיבי, עם השקעה במדדים בדמי ניהול נמוכים.

3. בניית מסלול עם דמי ניהול משתנים, תלוי בתשואה שהושגה.

4. שיפור שקיפות המידע לחוסכים, בעיקר בקרנות ההשקעה.

5. שיפור הליכי ההחלטה של המוסדיים בהשקעה בקרנות פרטיות, והידוק הפיקוח על כך.