ניתוח כלכליסט

שיא כל הזמנים: 85 הישראליות בוול סטריט שוות כמו כל החברות באחוזת בית

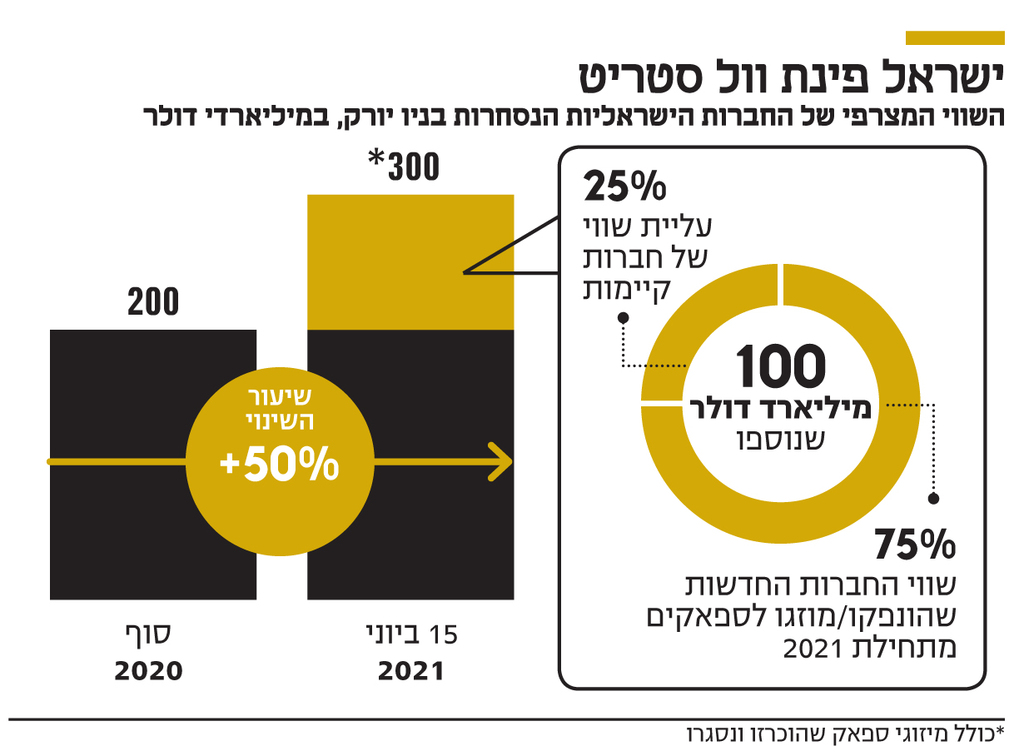

הנפקת ווקמי שהושלמה אתמול הביאה את השווי המצרפי של 85 החברות הישראליות הנסחרות בוול סטריט ל־300 מיליארד דולר — סכום ששקול ל־75% מהתוצר של ישראל ומשקף עלייה של 50% בתוך פחות מחצי שנה

הנפקתה הראשונה של חברת התוכנה ווקמי (WalkMe) בנאסד"ק אתמול הביאה את השווי המצרפי של החברות הישראליות שנסחרות בוול סטריט ל־300 מיליארד דולר. לפי נתונים שאסף בנק ההשקעות אופנהיימר, מדובר בקפיצה מרשימה של 100 מיליארד דולר מתחילת 2021, כאשר 75 מיליארד דולר הם השווי הכולל של החברות החדשות שהונפקו או מוזגו לחברות ספאק (SPAC), ו־25 מיליארד דולר מקורם בעליית ערך של החברות הקיימות.

לכן, תיק "הישראליות" בניו יורק, שכולל 85 חברות, רשם עלייה של יותר מ־12% מתחילת השנה - יותר מנאסד"ק, שרשם תשואה של 9% מינואר. הקפיצה המרשימה בשווי המצרפי של הישראליות שנסחרות בארה"ב מהווה 75% מהתוצר של ישראל - וגם סייעה להן לעקוף במעט את השווי הכולל של 507 החברות הנסחרות בתל אביב (52 מהן דואליות), שעמד אתמול על 962 מיליארד שקל (כ־297 מיליארד דולר).

"מה שקורה בהנפקות הגדולות של החברות הישראליות בוול סטריט הוא בדיוק מה שהמשק הישראלי צריך. זה מייצר צמיחה ארוכת טווח, ככל שהחברות גדלות ומתרחבות", אמרה אביבית מנה־קליל, מנכ"לית־משותפת באופנהיימר, בשיחה עם "כלכליסט". "זה גם לא דומה למה שקרה בשנת 2000, ואני הייתי שם, כי כאן מדובר לרוב בחברות שעובדות במודל המבוסס והבריא של SAAS, שנותן יכולת להעריך ולצפות תקופה ארוכה קדימה. יוצא הדופן היחיד הוא סגמנט הרכב החשמלי והאוטונומי, שהוא עתידני יותר ומזכיר את תחום פיתוח התרופות, שכן אחרי שנים של פיתוח, הטכנולוגיה יכולה לתפוס ולהפוך את החברה לענקית, אך היא גם עלולה להיכשל". כמה זמן יכולה החגיגה להימשך? "בינתיים יש המון כסף בשוק, והריביות נמוכות. זה גל שיכול להימשך גם שנתיים ושלוש, כי יש כסף חדש שנכנס למערכת ויש ביקוש לחברות האלה, אבל העולם לא יפסיק להיות מחזורי - ובשלב מסוים זה יירגע".

בינתיים השוק רותח ורחוק מלהירגע, כך שהחברות הישראליות שמגיעות לוול סטריט נהנות מרוח גבית חזקה. מאנדיי, ההנפקה הישראלית הגדולה עד כה, שנסגרה בשבוע שעבר בשווי של 6.8 מיליארד דולר, כבר נסחרת סביב 9 מיליארד דולר. אתמול הצטרפה אליה ווקמי לאחר שגייסה 286 מיליון דולר לפי שווי של 2.5 מיליארד דולר, סכום שלפתע נראה לא גבוה במיוחד יחסית להנפקות האחרונות.

ווקמי השלימה את ההנפקה לפי מחיר של 31 דולר למניה, שהיה באמצע הטווח שקבעו החתמים, 29–32 דולר. המניה פתחה את המסחר אתמול תחת הסימול WKME כמעט ללא שינוי. את ההנפקה הובילו בנקי ההשקעות מורגן סטנלי, גולדמן זאקס וסיטי.

ווקמי הוקמה ב־2011 בידי רפאל סווירי (49), המכהן כנשיא החברה, ודן עדיקא (35) שמשמש כמנכ"ל. החברה פיתחה פלטפורמה לאימוץ טכנולוגיות דיגיטליות ללא צורך בכתיבת קוד נוסף. הרעיון מאחורי הפתרון שלה נועד לסייע לארגונים למדוד, לקדם ולפעול, על מנת למקסם את ההשפעה של תהליכי טרנספורמציה דיגיטלית, ובכך לשפר את היעילות של התוכנות שהארגון משתמש בהן. המוצרים של ווקמי משמשים הן את עובדי החברות והן את הלקוחות שלהן. כיום יש לחברה יותר מ־2,000 לקוחות, בהם גם 155 חברות מתוך רשימת פורצ'ן 500 של החברות הגדולות בארה"ב.

בדומה לכל המנפיקות האחרונות בניו יורק, גם ווקמי פועלת במודל של SAAS, ועל כן צומחת מהר אך מפסידה לא מעט. את 2020 סיימה החברה עם הכנסות של 148.3 מיליון דולר, קפיצה של 41% לעומת 2019. ההפסד התפעולי הסתכם ב־43.1 מיליון דולר וההפסד בשורה התחתונה עמד על 45 מיליון דולר. את הרבעון הראשון של 2021 היא סיימה עם קצב הכנסות שנתי (ARR) של 178 מיליון דולר. ברבעון עצמו היא רשמה הכנסות של 42.6 מיליון דולר, צמיחה של 25%, והפסד של 13 מיליון דולר לעומת 12 מיליון דולר בתקופה המקבילה.

ווקמי היתה אחת החברות הישראליות הראשונות שקיבלו השקעה גדולה מקרן אינסייט, שנהפכה לבעלת המניות הגדולה בה. ג'ף הורינג, אחד ממייסדי אינסייט, מכהן בדירקטוריון ווקמי. לאחר ההנפקה מחזיקה אינסייט ב־28% ממניות החברה. עם בעלי המניות הנוספים בווקמי נמנות קרן וויטרוביאן, שהובילה את הגיוס הפרטי האחרון של ווקמי; קרן ג'ימיני, שהיתה בין המשקיעים הראשונים בחברה ומחזיקה כעת ב־9% ממנה; והקרנות מנגרוב וגרינספרינג. עד היום הושקעו בחברה 300 מיליון דולר, כאשר בגיוס האחרון הוערך שווייה ב־1.8 מיליארד דולר.

שני המייסדים, סווירי ועדיקא, מגיעים להנפקה עם נתחים קטנים למדי בחברה. סווירי מחזיק לאחר ההנפקה ב־2.4% מהמניות, ולעדיקא אחזקה מעט גדולה יותר של 2.6% - שתיהן בשווי של כ־60 מיליון דולר בלבד.

"ההנפקה, מבחינתנו, היא אירוע שיווקי. עוד לפני הגיוס היו לנו יותר מ־100 מיליון דולר בקופה, כך שמטרת המהלך הזה היא יצירת מודעות לקטגוריה שבה פועלת ווקמי, שלמעשה המצאנו אותה", כך אמר אתמול סווירי בראיון ל"כלכליסט", זמן קצר לפני שנפתח המסחר במניית ווקמי. "זו גם הסיבה לכך שלא הלכנו להנפקה באמצעות ספאק אלא בשיטה הרגילה. כשמנפיקים בשיטה המסורתית מקבלים חשיפה גדולה לגופים המוסדיים בארה"ב ולאנליסטים, והם מתחילים לחקור את הקטגוריה. בכלל, ההנפקה המסורתית היא השיטה של השורה הראשונה. ספאק זה גם טוב, אבל לא כמו IPO", הוסיף סווירי.

השיחה עם סווירי מעלה כי הוא ועדיקא, שותפו להקמת ווקמי, לא חשבו בעבר במונחים של המצאת שוק וחינוכו, וזו גם הסיבה לאחזקה הנמוכה של השניים במניות החברה היום, שהפתיעה רבים. "כשהתחלנו לעבוד על הקמת החברה לא ראינו הזדמנות גדולה כל כך בשוק, כפי שאנחנו רואים היום. אז מכרנו את התוכנה שלנו ב־19 דולר לחודש, והיום אנחנו מדברים במונחים של 100 אלף דולר ויותר", סיפר סווירי. "חשבנו שזה יהיה עסק די קטן, לכן דוללנו משמעותית בשני סבבי הגיוס הראשונים. בהמשך מימשנו מעט מניות בעסקאות סקנדרי (מכירת מניות של משקיעים ותיקים ומייסדים למשקיעים חדשים - ס"ש)". ווקמי מעסיקה כיום 950 עובדים, מתוכם 450 בישראל, ולדברי סווירי אין לה מתחרים ישירים שמסוגלים לספק פתרון אחיד ומקיף להאצה והדרכה בתהליכי דיגיטליזציה לכלל האפליקציות בארגונים.