ניתוח כלכליסטשקל דיגיטלי? בנק ישראל מנסה בעיקר לאותת שהוא במשחק

ניתוח כלכליסט

שקל דיגיטלי? בנק ישראל מנסה בעיקר לאותת שהוא במשחק

בנק ישראל הצהיר שבכוונתו לבחון הנפקת שקל דיגיטלי והסביר זאת בתועלת צרכנית. אלא שהמוטיבציה העיקרית שלו היא לשמור על היציבות הפיננסית ועל הריבונות המוניטרית מול הקריפטו והמטבעות הפרטיים

מתקדמים לעבר שקל דיגיטלי: ועדת ההיגוי של בנק ישראל פרסמה אתמול (ג') "טיוטת מודל" להנפקה אפשרית של שקל כזה. לפי התכנון, השקל הדיגיטלי יונפק על ידי הבנק המרכזי, אך יועבר לציבור על ידי מתווכים פיננסיים. בנק ישראל מצטרף במהלך זה לבנקים מרכזיים רבים בעולם. עם זאת, הטיוטה אינה מהווה החלטה של בנק ישראל, אלא רק תשתית לדיון ציבורי ולבחינת חלופות. בשלב זה אין צפי להנפקה של שקל דיגיטלי, ואפילו לא ניתן לו שם. הכוונה היא שהשקל הדיגיטלי יהיה פרטי אך לא אנונימי, דיגיטלי אך לא בהכרח יצריך חיבור לאינטרנט, והוא יהיה ניתן בכל עת להמרה לשקל מזומן, או לכסף בנקאי. בפרסום הדו"ח מבקש למעשה בנק ישראל לשדר לציבור בישראל כי הוא עוקב אחרי ההתפתחויות בשוק התשלומים, וכי הוא ערוך להגיב עליהם ככל שיראה צורך.

רמת ביטחון גבוהה יותר

הכסף שהציבור משתמש בו כיום מתחלק לשני סוגים עיקריים: כסף מזומן וכסף בנקאי. כסף מזומן הוא למעשה התחייבות פיזית (שטרות ומטבעות) של הבנק המרכזי כלפי הציבור. הכסף הבנקאי כולל את הכסף שהציבור עושה בו שימוש בהעברות בנקאיות, בכרטיסי אשראי ובצ'קים. הכסף הבנקאי שונה בשתי נקודות מהכסף המזומן. ראשית, הוא דיגיטלי, ושנית, הוא התחייבות של בנק מסחרי כלפי הלקוח, ולא של הבנק המרכזי כלפיו. במילים אחרות, כשלקוח רואה בעו"ש שלו 20 אלף שקל, מדובר למעשה בהתחייבות של בנק מסחרי, וההתחייבות רשומה באופן דיגיטלי.

היוזמה הנוכחית מבקשת לייצר התחייבות דיגיטלית של הבנק המרכזי לציבור. כלומר, במקום שההתחייבות היחידה שהבנק המרכזי מעמיד לציבור תהיה פיזית (שטרות ומטבעות), הבנק שוקל את האפשרות להנפיק התחייבות דיגיטלית. כלומר הביטחון שיקבל הלקוח אמור להיות גבוה יותר באמצעות הבנק המרכזי מאשר באמצעות בנק מסחרי.

איך זה יעבוד? מדובר במשהו שיהיה דומה לארנקים הדיגיטליים ולאפליקציות התשלום שהחלו לפרוח לאחרונה. על פי טיוטת המודל, השקל הדיגיטלי יונפק על ידי בנק ישראל ויועבר ל"ספקי שירותי תשלום" (בנקים, חברות כרטיסי אשראי, חברות פינטק ואפילו חברות הייטק גדולות), אשר הם יספקו את השקלים הדיגיטליים לציבור הלקוחות. הספקים הללו משמשים רק כצינור להעברת השקלים, הם לא יכולים להלוות אותו או לעשות בו כל שימוש אחר. כך שבמקרה של כשל טכנולוגי או יציבותי של אחד הגופים הללו, יתרת המזומן הדיגיטלי לא אמורה להיפגע. הלקוח מבחינתו יוכל להשתמש במזומן הדיגיטלי לרכישת מוצרים ושירותים, להעברה בין חברים.

מבחינה טכנולוגית, ישנה התלבטות האם להשתמש במודל של רישום מבוזר (בלוקצ'יין לדוגמה) או במודל של רישום מרכזי. בסין, לדוגמה, הפיילוט שנוסה לא עשה שימוש בטכנולוגיית בלוקצ'יין בטענה כי הטכנולוגיה לא מספיק מפותחת כדי לבצע מספר עצום של עסקאות בו־זמניות. כמו כן, יש המלצה של בנק ישראל ושל בנקים מרכזיים נוספים שהמזומן הדיגיטלי לא יהיה תלוי בחיבור לאינטרנט או בשימוש מתקדם בטלפון חכם, אלא יסתמך על טכנולוגיית נוספות כמו כרטיסים חכמים.

הבנק להסדרי סליקה בינלאומיים (BIS), שהוא הבנק של הבנקים המרכזיים, ניסח מסמך של 14 עקרונות להנפקת מטבעות דיגיטליים על ידי בנקים מרכזיים, וועדת ההיגוי ממליצה להיצמד לעקרונות אלו. בין העקרונות ניתן למצוא את עקרון יחס ההמרה 1:1 בין מזומן דיגיטלי למזומן מסורתי ולכסף בנקאי; הקפדה גבוהה מאוד על בטיחות; הקפדה על מיידיות העסקה; דאגה לכך שהמערכת תהיה נגישה וזמינה מכל מקום ולכל מגזר; גמישות לשינויים טכנולוגיים בעתיד ולהתממשקות עם מערכות תשלום נוספות; ועלות נמוכה עד אפסית מבחינת משתמש הקצה.

אף שייתכן כי המטבע הדיגיטלי יעשה שימוש בטכנולוגיית שימוש מבוזר המאפיין מטבעות קריפטו, הוא שונה מהם באופן מהותי. המטבע של הבנק המרכזי משויך למדינה מסוימת, הוא לא יהיה אנונימי, וערכו יהיה יציב. עם זאת, הוא דומה לקריפטו בכך שהוא יאפשר תשלומים מיידיים וישירים.

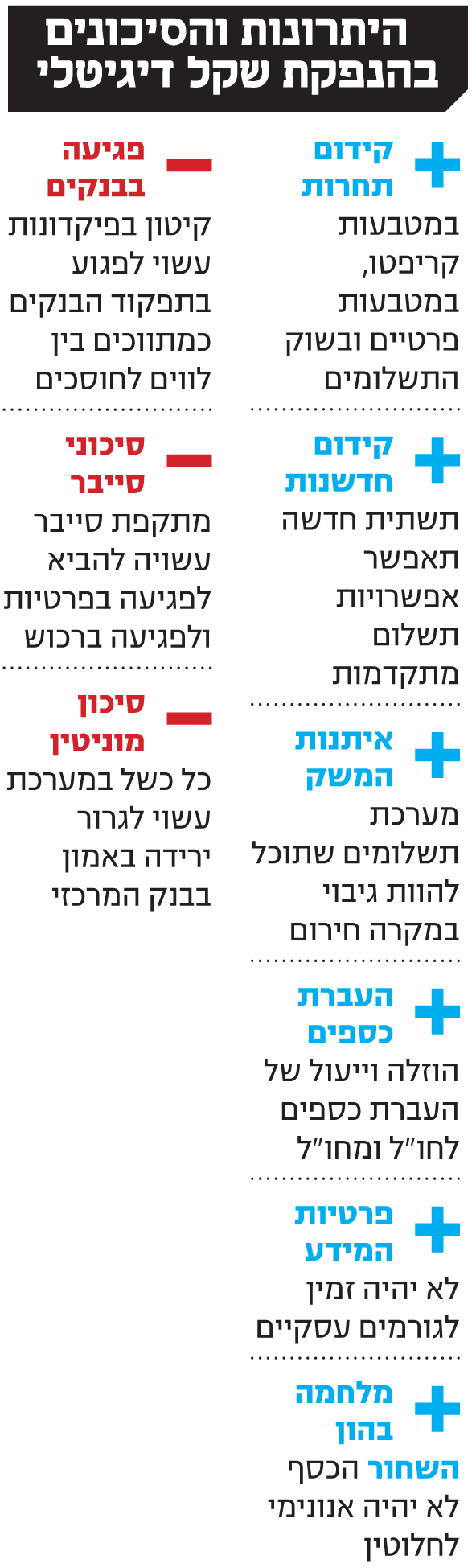

מה התועלת? זו השאלה הבסיסית והמטרידה ביותר בסוגיית המטבע הדיגיטלי. עולם התשלומים מתפתח ומשגשג, מה הצורך בכניסה של הבנק המרכזי לתחום זה? בנק ישראל מונה כמה תועלות משקיות, צרכניות, ואולי אף מאקרו־כלכליות למהלך זה. הראשונה, קידום התחרות כלפי אמצעי התשלום האחרים, מה שעשוי לפי הבנק להפחית את העלויות למשקי הבית ולבתי העסק. השנייה, קידום התחרות כלפי מטבעות קריפטו ומטבעות דיגיטליים אחרים: הבנקים המרכזיים סבורים כי אם הם יציעו חלופה דיגיטלית משלהם, הם יפחיתו את התמריץ של הציבור להחזיק במטבעות פרטיים. התועלת השלישית היא אימוץ חדשנות והתאמת מערך התשלומים לצורכי הכלכלה הדיגיטלית. הרביעית היא הבטחת איתנות המשק: מערכת תשלומים שתוכל להוות גיבוי במקרה חירום. החמישית: הוזלה וייעול של העברת כספים לחו"ל ומחו"ל. תועלת נוספת היא שמירה על פרטיות: המידע לא יהיה זמין לגורמים עסקיים. כמו כן, המהלך יאפשר מאבק מוצלח יותר בהון השחור: הכסף לא יהיה אנונימי לחלוטין.

אלא שישנה גם שורת סיכונים במהלך. לצד הסיכונים הצפויים והמוכרים, דוגמת סיכוני סייבר, סיכוני פרטיות וסיכוני מוניטין (תקלה במטבע עלולה לגרום לחוסר אמון בבנק המרכזי), ישנו סיכון הקשור באופן עמוק לצורה שבה המערכת הפיננסית עובדת כיום. הכוונה היא לתרחיש שבו בעקבות האטרקטיביות של המטבע הדיגיטלי, אנשים ימשכו את הכסף מן הפיקדונות הבנקאיים שלהם וישאירו אותם במזומן. במצב כזה, הבנקים לא יוכלו למלא את תפקידם המסורתי כמתווכים פיננסיים בין חוסכים ללווים. סיכון זה מכונה '"סיכון לפגיעה בתיווך הפיננסי".

ואיך מגיבים בשוק הקריפטו

נגידים של בנקים מרכזיים נזהרים מאוד במסרים שהם מעבירים לציבור, ופעמים רבות יעבירו מסרים דו־משמעיים, ועמומים. לעתים, ההצהרות של בכירים בבנק המרכזי מתפקדות ככלי למדיניות מוניטרית לכל דבר ועניין. לכן גם את פרסום טיוטת המודל ניתן לפרש ככלי מדיניות המבקש לשמר את האמון והוודאות במטבע הממשלתי, ובמערכת התשלומים הישראלית.

כפי שניתן לראות בסוגיית המטבע הדיגיטלי, הבנקים המרכזיים בישראל ובעולם נוהגים במידה רחבה מאוד – ואולי אף חריגה, במונחי בנק מרכזי – של שיתוף הציבור וגורמי המקצוע. ההסבר העיקרי לכך הוא הצורך לוודא שהמערכת שתיבנה תתאים לצורכי השוק, להעדפות הפרטים ולטכנולוגיות המתקדמות ביותר.

אך בקריאה זהירה ניתן לזהות הצהרה נוספת, הבנק המרכזי לא יוותר על השליטה המוניטרית לטובת מטבעות קריפטו תנודתיים או לטובת מטבעות פרטיים צמודים. הבנק המרכזי מעביר מסר לציבור, כי הוא עושה הכל כדי לשמר את הכלים המוניטריים במגרשו. ההצהרה על נכונות להנפיק שקל דיגיטלי אמורה לדחוק את המגמה הזוחלת של מטבעות פרטיים על ידי ענקיות כאלו ואחרות, מגמה שהיתה עלולה להחליש את היעילות של המדיניות המוניטרית של הבנק המרכזי.

כלומר, יש מקום להניח, כי על אף התועלות הצרכניות שבנק ישראל רואה כתוצאה מהנפקת "מזומן דיגיטלי", המוטיבציה העיקרית בבסיס בדיקתו והצעתו היא הדאגה לשמירה על הריבונות המוניטרית ועל יעילותם של הכלים המוניטריים, שכן כלים אלו הם הכלים העיקריים שבאמצעותם בנק ישראל ממלא את תפקידו המרכזי בשמירה על יציבות מחירים ויציבות פיננסית.

בהקשר הישראלי יש כאן מסר נוסף: הבנק המרכזי מעורר את הדיון בשקל הדיגיטלי זמן קצר לאחר כניסתם של אפל פיי וביט לעולם התשלומים. הבנק לא חושש לומר כי הוא שוקל להיות שחקן נוסף בעולמות התשלומים. יש לקוות שהצהרה זו תביא לעידודה של התחרות, ולירידה בעמלות הנגבות מבתי העסק באפליקציות התשלומים. אם כי יש חשש קטן, שדווקא בשל האפשרות שהבנק ינפיק מזומן דיגיטלי, יהיו שחקנים שיעדיפו לא להיכנס לשוק זה.

ואיך מגיבים בשוק הקריפטו? שוק הקריפטו העולמי והישראלי הוא שוק רחב, הוא כולל בתוכו מנפיקי מטבעות, מפתחי טכנולוגיות של רישום מבוזר (DLT), וגופים רבים שמבצעים פעולות פיננסיות כאלו ואחרות במטבעות קריפטו. בעקבות הודעת בנק ישראל חלק מחברות הקריפטו הביעו תקווה כי עצם העלאת הנושא לסדר היום הציבורי ישפיע תפיסתית בקידום מטבעות הקריפטו אל מול המערכת הבנקאית. מאידך, חברות קריפטו המחזיקות באידיאולוגיה אנטי־ממשלתית רחבה הגיבו בביטול. לדברי שגיא בקשי, מנכ"ל חברת CoinMama, "יש רק מטבע דיגיטלי אחד בעולם, והוא ביטקוין. כל ניסיון ממשלתי כזה או אחר ייכשל בסופו של דבר. בני האדם נולדו חופשיים ונועדו לחיות חיים חופשיים. כסף ממשלתי דיגיטלי הוא צורה של כלא".